区块链下一个引爆点“DEFI”

编者按: DeFi,即Decentralized Finance(去中心化金融),是2019年区块链应用发展最为迅猛的一个领域,其前景被业内看好。

“我们还是要回到中本聪的老路上, DeFi是加密资产的落地方向。”加拿大不列颠哥伦比亚大学金融学博士李普斯认为,如果前路遇到了大雾,我们应该回到上一个十字路口。

6月17日,DAppTotal.com的DeFi专题页面数据显示,截至目前,已统计的23个DeFi项目共计锁仓资金达15亿美元。总体而言,DeFi增速较快,但仍处于初期阶段。

近日,核财经APP向李普斯约稿,以DeFi的视角,寰宇区块链应用“视”界,解释什么是去中心化金融,以及去中心化金融的运行原理,以飨读者。

核财经APP深核报道 比特币是去中心化的经济系统、价值系统,但在金融领域并不能落地应用。而去中心化的金融,才能够贴近人们的生活,区块链才能够落地,人类才可以真正开始“使用加密资产做出金融活动”。

加密货币的十字路口

“如果前路遇到了大雾,我们应该回到上一个十字路口”。回望加密货币这十年,人们见证了比特币作为价值存储网络的价值,也看到了以太坊ICO合约的巨大能量,除此之外,还未有特别成功的加密资产项目。

如果仔细分析,我们将会发现,无论是比特币还是以太坊,他们都在围绕着经济和金融这两个方向探索。而探索DApp的EOS和TRON并未改变世界。回到中本聪的十字路口,我们认为,区块链天生就是为经济系统和金融系统服务的,除此之外,鲜有成功。

因为,我们要明白一个事实,一家餐馆可以引入手机点餐,也可以引入互联网送餐,但互联网无法诞生餐馆,更无法诞生银行。区块链作为技术,可以被许多行业使用,但区块链本身无法诞生其他行业。

我们可以看到打车软件引入区块链技术,但无法看到区块链上诞生打车软件这种“新业态”,加密资产领域,最终依然要回到中本聪的老路上,它应该专注于价值领域和金融领域,而不是其它。

所以,从中本聪的十字路口出发,秉承去中心化的方向,将加密资产金融化,这是加密资产的演进方向。

什么是加密资产DeFi

我们知道,Fi的意思是Finance的缩写。一谈到去中心化金融,很多人自然而然的认为,去中心化金融是购买和持有比特币等加密资产,这是很常见的曲解。

货币是经济学的研究对象,以比特币为代表的加密货币试图取代法币,储藏价值,这些是经济学的研究范围。而金融学是解决人们跨期配置稀缺资源的领域,它是加了时间参数的经济学。举个简单的例子,购买并持有房产是经济行为,而租赁房产才是金融行为。

经济学和金融学的关系,就像概率论和保险的关系、空气动力学和民航的关系。你从洛杉矶飞到北京需要坐的是民航飞机,而不是空气动力学。

经济学作为基础,金融学开启应用。比特币是去中心化的经济价值网络,以公链为代表的区块链技术,落地依靠的是去中心化应用“DApp”,以比特币为代表的去中心化“币”,落地需要去中心化的金融市场。

为什么需要DEFI?

众所周知,全球金融体系创造了巨大的财富,但传统金融机构的中心化管理常常导致资源的不公平分配,有资源优势的人更容易获得资金。所以,去中心化金融服务,正是为了解决传统金融市场的缺陷而来。

今年以来,“加密货币”市场扬帆起航,JP Morgan、Facebook等巨头接连入局,使业内人士意识到,绕了这么久,金融才是区块链的发展方向。

据Consensys报告,有100多个前沿的区块链项目在去中心化金融领域进行着开创性的工作,例如基于以太坊的稳定币、DEX、投资、衍生品、支付、贷款和保险平台等。

我们看到,黄金退出了实物交易市场,退出了货币职能,但是,并没有失去金融风险对冲的功能,并没有失去价值储蓄的功能。加密资产的金融化也将会再现这一过程。但又有一些差异,最大的差异就是“去中心化”,加密资产自带的去中心化能力使得加密资产的金融也具有了去中心化特征。

为此,将经济和金融区分开来,把币的持有和交易作为标的物,就成了加密资产去中心化金融的落地方案,从而在标的物之上开展更加复杂的金融市场交易。

需要指出的是,去中心化金融主要面临的不是加密货币发行、购买、持有问题,而解决的是“时间尺度下的资源配置”,典型的就是EOS区块链上的REX。

据我判断,将所有权和使用权分离,资源的错期配置,资源更快速流动起来,流到更需要的地方,促进生产力的提高,促进资金的使用效率,降低金融成本,这是去中心化金融的使命。

DeFi包含哪些要素

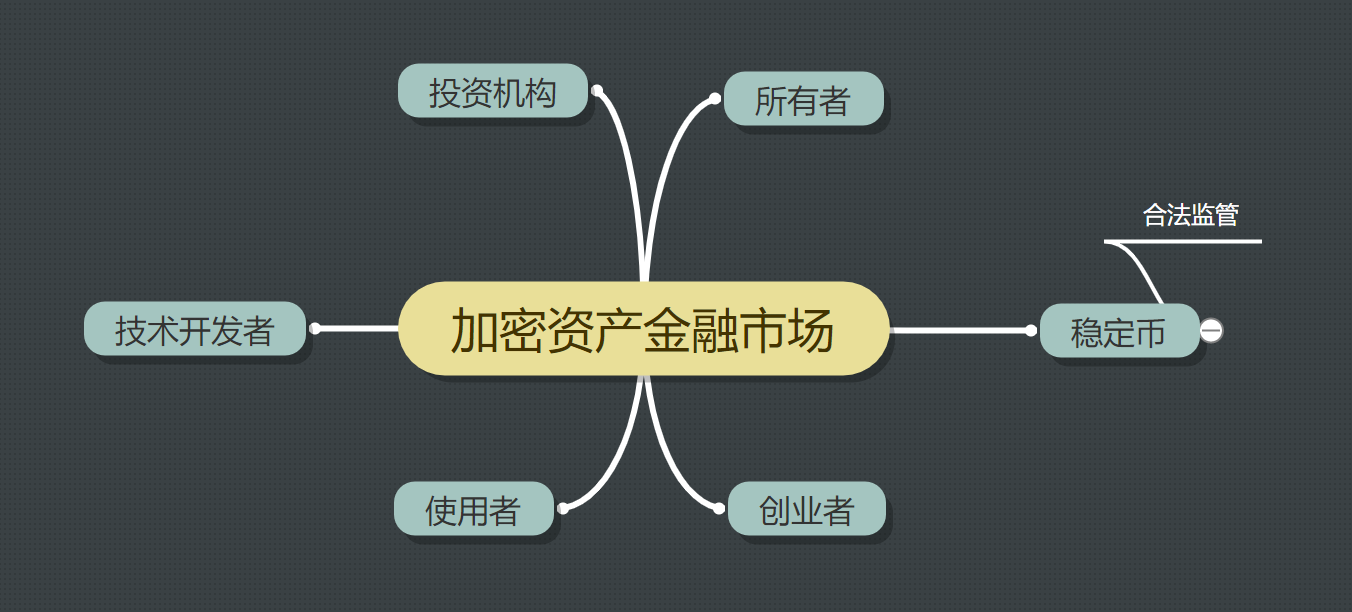

去中心化金融包含去中心化金融市场、去中心化金融机构、资产持有者和使用者。它们的关系见下图:

从而达到充分释放市场活力,连接加密资产持有者和加密资产使用者,双方围绕着“利息”这个时间的价格来完成资源的错期配置,这是金融市场要解决的问题。

DeFi的产品类型

在传统的金融产品上加入去中心化属性,会带来的是去中心化金融,在传统市场上运行良好的金融产品,都可以将其去中心化移植到去中心化金融市场里,主要包含保险与对冲业务、抵押融资业务、租赁业务。

1、保险与对冲业务。成熟的去中心化金融市场,将会解决比特币价格波动,通过发行比特币权证,多空双方在权证领域展开交易。一旦出现超级波动,只有权证损失而不会威胁到比特币的价格。

同时,权证是典型的金融市场产品,离开了“实体”的比特币,进入纯粹权证交易模式。一个人如果预计到加密资产价格上涨,他应该买入权证,既能享受到价格上涨带来的利润,也能够避免币价腰斩带来的损失,即通过权证的价格和收益反映加密货币市场的增值,而不是币价本身的剧烈翻倍。

对冲的本质是价格保险。去中心化金融将会提供完善的风险对冲市场。通过交易成本的竞争,最终取代黄金在金融对冲市场的位置。

2、抵押融资与贴现业务。如果一个人持有10个比特币,但他现在需要资金,他并不愿意将比特币出售,那么金融市场需要提供贴现能力,如果他认为比特币的上涨可以覆盖贴现损失,他可以选择贴现来解决当下的资金需求。如果它认为贴现依然不够划算,那么去中心化金融市场可以提供抵押融资服务。

完善的去中心化金融市场里,任何人都可以推出投资产品和期货产品。例如,项目方抵押了100个比特币发行FIT,开盘价格为1USDT,承诺3个月后,以1.1USDT的价格自动回收,或者由其它组织帮助他完成抵押。这是一种完善的借贷市场,持有USDT的资产者并不使用的它的USDT,他可以借给那些需要融资的项目方。而持有抵押物资的项目方并不想出售抵押物资,双方可以基于去中心化信任机制,通过市场的方式完成资金配置。

3、租赁业务。去中心化金融提供了一个去中心化的“金融市场”,在市场里,资金持有方出租自己的资金给资金借贷方,双方达成时间的价格。先付出全部的利息,然后使用资源,资源的所有权和使用权分离,借贷方获得使用权,就像租赁房产一样。

DeFi的参与者与业务实现

市场参与者包含金融市场技术开发者(他们提供了金融市场工具给所有人)、金融市场的机构参与者(典型的例如Facebook提供稳定币)、金融市场交易双方。

1、金融市场技术开发者。去中心化金融系统是运行在高性能公链上的一系列智能合约,这些智能合约是开放性的,合约运行的参数由交易双方来决定。跟公信宝有些相似,但场景业务更加开放。这样的一个金融市场由技术开发者指定宽松的标准,可以是公司实体,也可以是DAC组织,他们仅仅做出技术实现,并不能约定市场如何交易。

2、机构参与者。金融机构提供实物抵押/备付金等资产的链下映射,就像Facebook的稳定币一样,这一部分是强监管的,在去中心化合约中引入,作为价值锚定和货币中介。

3、交易双方。交易的双方需要对业务进行描述,达成协议后,通过去中心化的智能合约来实现。

某些场景下,并没有预先可见的交易参与者,这需要金融市场预设通用合约,之后采取竞价的模式在市场出售,就像IPO一样运行。

事实上,在传统的VC领域,创业者也已经习惯于让资方来分担风险和收益。一个团队设计了一个项目,项目可能成功也可能失败,创业团队分配50%的风险给资方,同时也出让了50%收益给资方,这是典型的天使合约。

而在资金借贷市场,金融产品的设计将会更加灵活。由于币价的不可预测,一个拥有100个比特币的创业团队,在不愿意出售比特币的同时,可以抵押一部分比特币进行融资,并将比特币抵押进合约内,公开售卖这些期限资产完成资金筹集。

总之,DeFi合约具有自动交割、不可篡改、高吞吐量、公开公平公正的运行规则,这将会引领去中心化普惠金融的诞生,催生加密资产的应用落地。

文:李普斯

来源:核财经

(本文由李普斯口述,略有删节)