加密对冲基金究竟靠谱吗?全球第一份行业报告揭开秘密

加密对冲基金还是野孩子,要想摸清这个行业的现状,并不容易。好在普华永道与数字资产管理公司 Elwood 打算揭开这个行业发展的秘密。

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

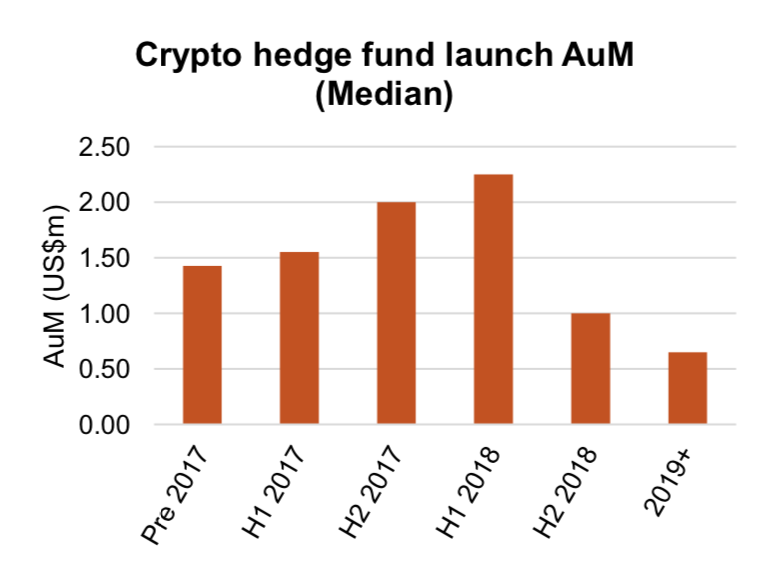

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

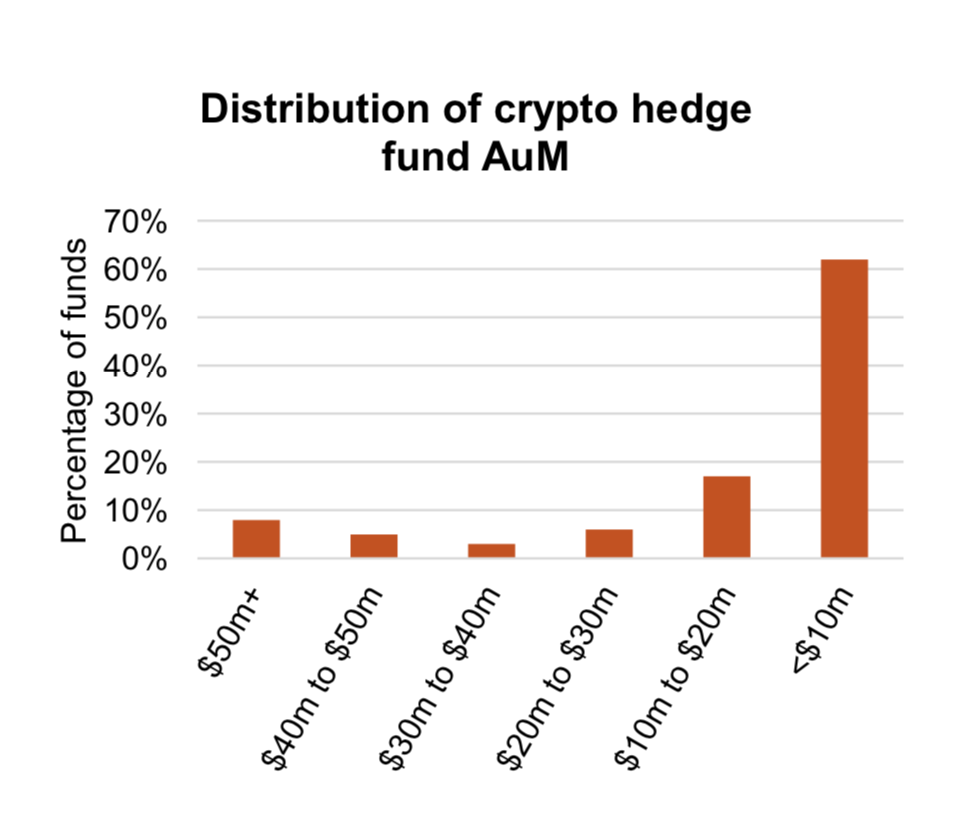

加密对冲基金规模到底有多大?

- 150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

- 60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上 ;

- 2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

- 2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

加密对冲基金投资策略有哪些?

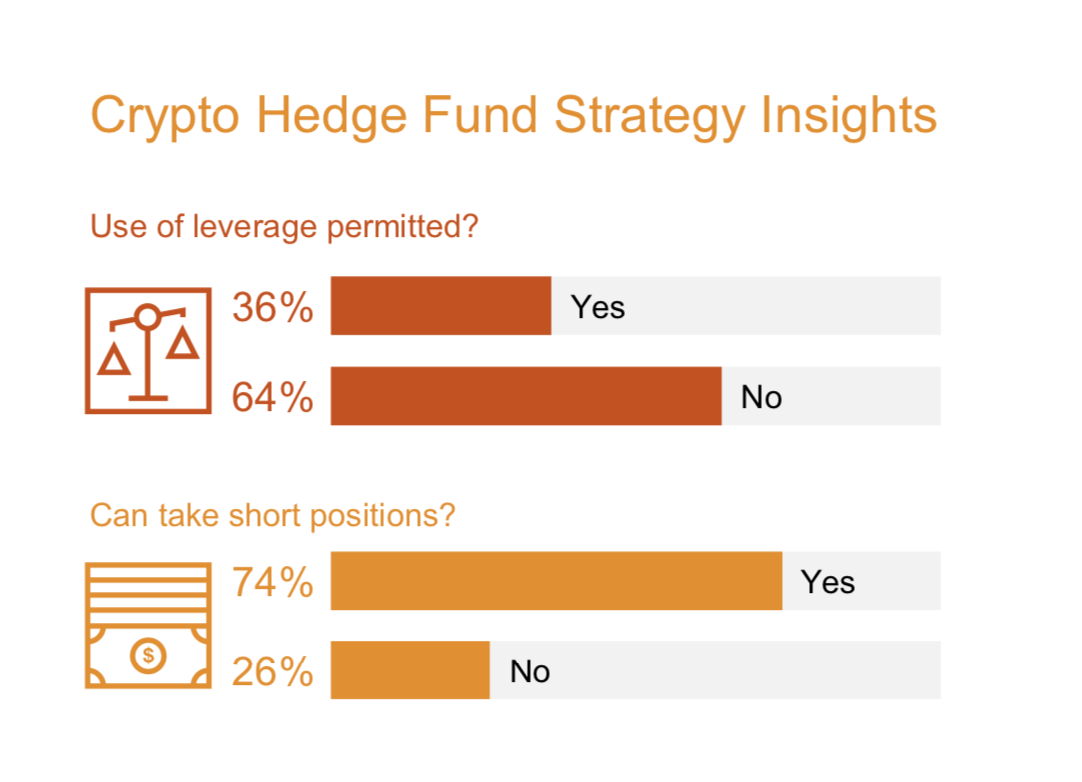

- 36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略 ;

- 44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

- 加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

- 64% 的受访基金经理常驻美国。

自主策略基金 涵盖多头与空头、相对价值、事件驱动、技术分析等特定的 加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」 。这类基金通常采用混合的策略,也会投资早期项目, 锁定期通常为 12 个月,通知期则平均为 30 天 。

量化基金 以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键, 因此量化基金仅对流动性最高的几类加密货币进行交易 ,因此 锁定期通常最短为 6 个月,通知期平均 30 天 。

基金经理靠谱吗?

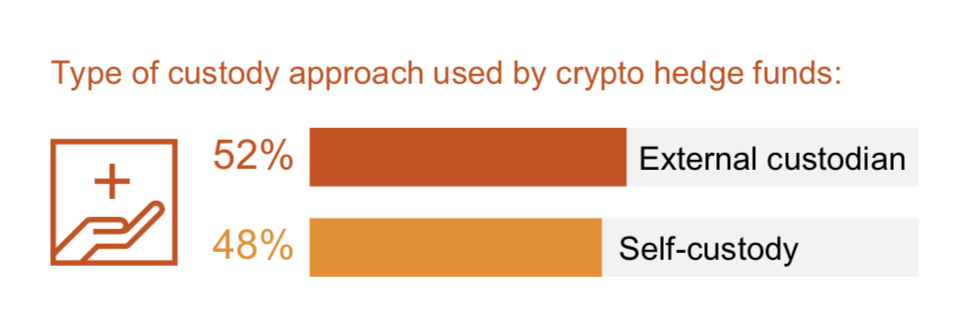

- 52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

- 受访基金团队的 平均规模为 7 至 8 人 ;

- 加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

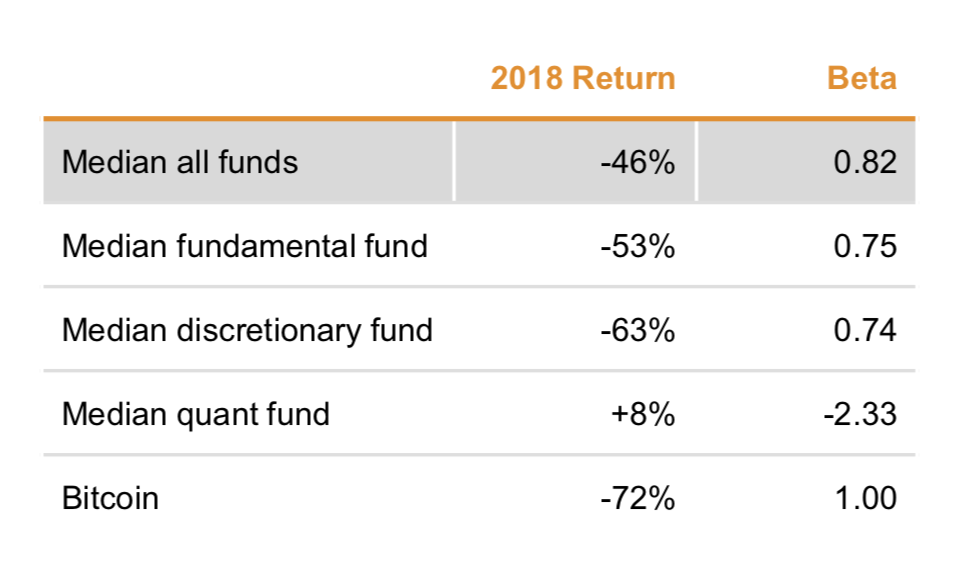

- 2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72% ;

- 2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

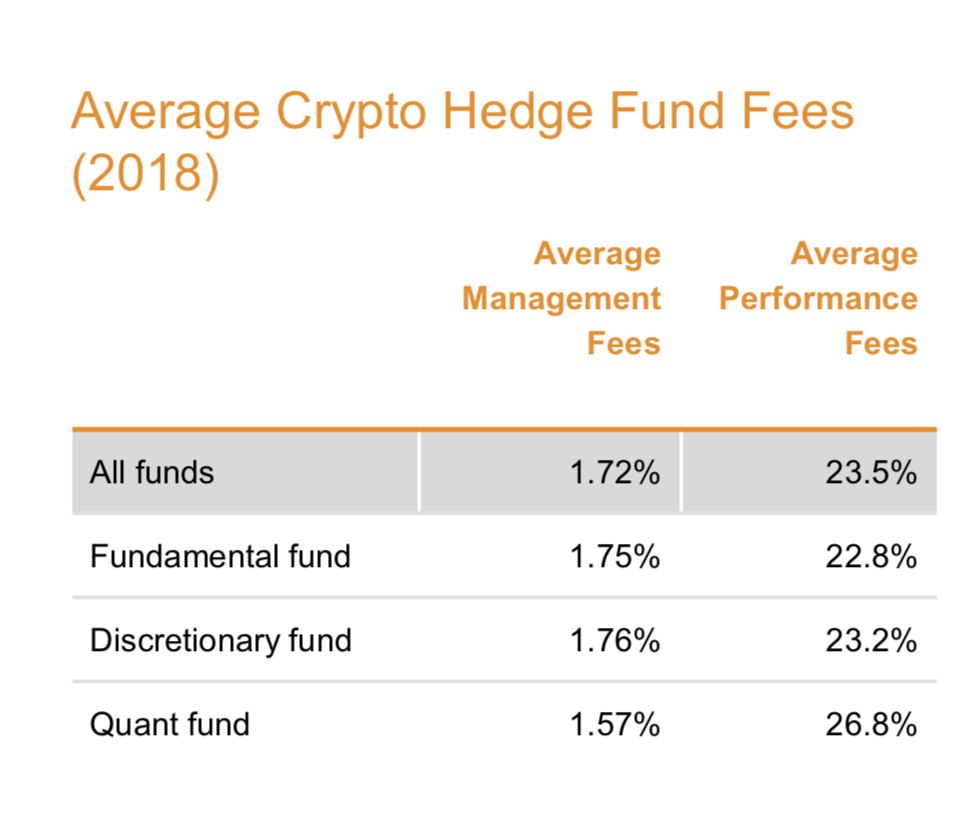

- 受访基金平均 收取 1.72% 的管理费与 23.5% 的绩效费 。

因此,一些量化基金采取更多方法并开始做市, 早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金, 一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年基本面基金相较自主策略基金表现优异, 原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报, 而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟, 越来越多的受访基金采取量化策略 ,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。 86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为 投资者的担忧 而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段, 期货和期权的合成杠杆尚未成熟 而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

报告显示, 使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色 ,一些基金经理表示他们 正在进行私钥管理和职责分离 ,以期降低数字资产安全保障的固有风险。

然而目前还没有大型的传统托管公司为加密货币行业提供服务, 但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域, 当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥, 就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥, 因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。

来源:链闻