作者: Michel Athayde

摘要

“在高频交易中,手续费不仅仅是成本,更是决定生死的胜负手。”

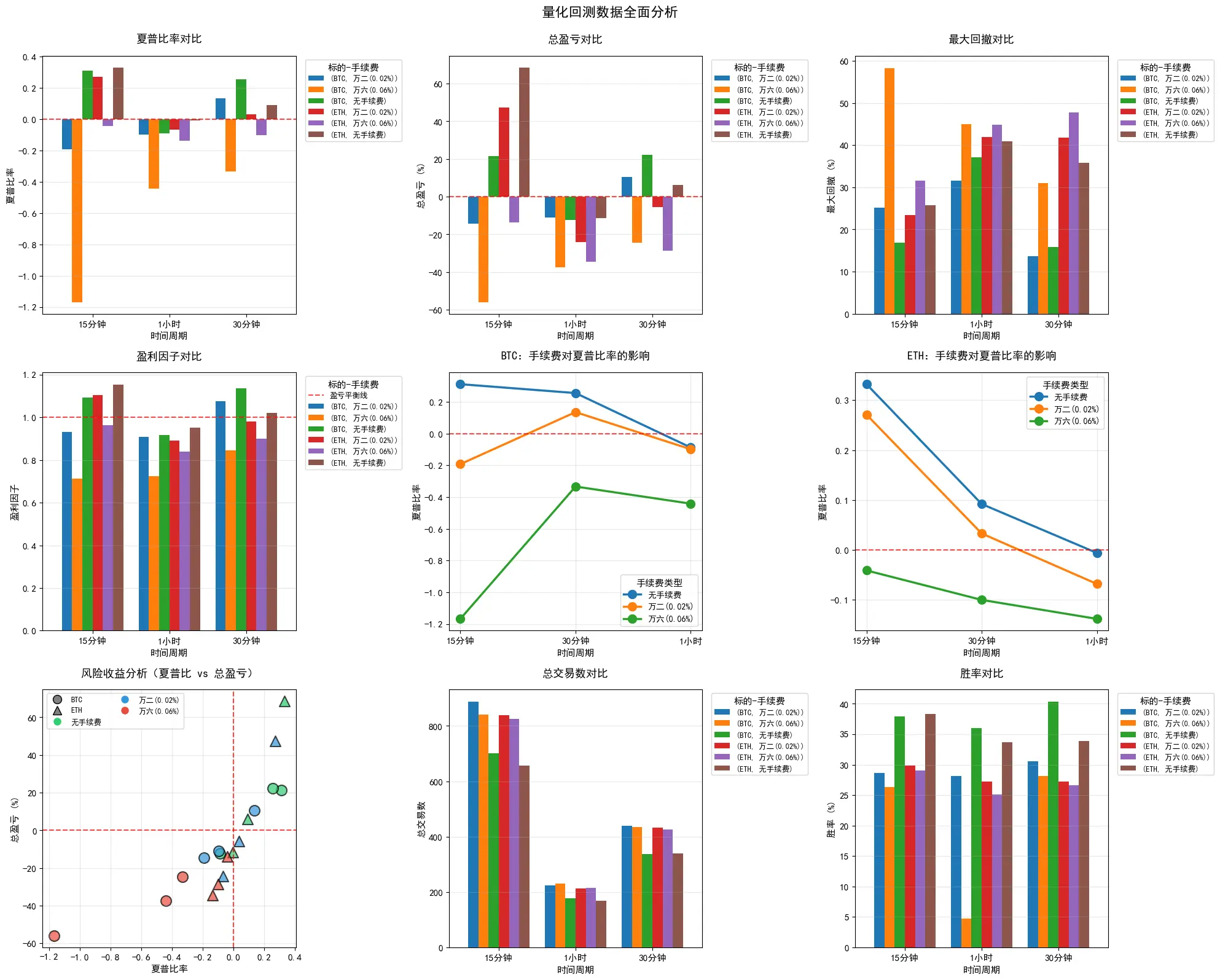

本文基于 10 万美元初始本金,对 TradingView 热门策略 Squeeze Momentum(LazyBear)在 BTC 与 ETH 上进行了一年期的全仓回测。数据揭示了一个残酷的现实:仅 0.04% 的手续费差异,足以让同一个策略在 ETH 15分钟级别上的表现从盈利 47% 直接反转为亏损 14%。 这意味着,对于大量散户和初级量化交易者而言,策略逻辑本身或许是成立的,但执行层面的费率结构直接吞噬了所有 Alpha。

(注:本文回测基于主流交易所永续合约历史数据,采用标准 Squeeze Momentum 参数设置,未计入滑点影响,旨在单纯比较不同手续费结构对策略净值的边际影响。)

1. 核心数据透视:BTC 与 ETH 的费率敏感性

本次研究模拟了三种典型的费率场景:0%(基准对照)、0.02%(Maker/挂单费率) 以及 0.06%(Taker/吃单费率)。回测策略被修正为“仅做多(Long Only)”模式,以适应加密市场的长期上行特性。

结果如下:

1.1 15分钟级别:高频下的“利润绞肉机”

15分钟图表是该策略信号最密集的周期(年均 600-800 次交易),也是手续费效应被极致放大的区域。

表 1:15分钟时间框架核心数据对比

|

标的 |

费率模型 |

交易总数 |

净利润 (Total PnL) |

手续费总额 (USD) |

状态 |

|

0% (理想) |

701 |

+21.47% |

$0 |

盈利 |

|

|

BTC |

0.02% (挂单) |

888 |

-14.45% |

$29,596 |

亏损 |

|

BTC |

0.06% (吃单) |

842 |

-55.94% |

$64,193 |

巨亏 |

|

ETH |

0% (理想) |

657 |

+68.66% |

$0 |

暴利 |

|

ETH |

0.02% (挂单) |

838 |

+47.34% |

$33,960 |

盈利 |

|

ETH |

0.06% (吃单) |

826 |

-13.81% |

$76,536 |

亏损 |

深度解读:

-

BTC 的高频困境:在本文设定的 15 分钟高频执行条件下,BTC 相对较低的波动率(Beta)难以覆盖频繁交易产生的固定成本。即便使用 0.02% 的低费率,策略依然出现了负收益。这表明在当前市场成熟度下,简单的技术指标突破策略在 BTC 短周期上可能已难以产生足够的 Alpha。

-

ETH 的波动率红利:ETH 展现了更强的爆发力。在理想状态下(0% 费率),其 68.66% 的收益率远超 BTC。这种高波动特性使得 ETH 在 0.02% 的 Maker 费率下依然能保持 47.34% 的可观收益。

-

吃单(Taker)的代价:数据最令人警醒的部分在于 ETH 的对比。一旦交易者使用市价单(0.06% 费率),即便抓住了 ETH 的大行情,高达 $76,536 的累计手续费依然会将账户推向亏损(-13.81%)。

2. 周期悖论:为什么拉长周期并没有解决问题?

通常认为,拉大时间周期可以降低交易频率,从而减少手续费磨损。但本次回测在 1小时(1H) 级别上发现了反直觉的现象。

表 2:1小时时间框架表现

|

标的 |

费率 (市价 0.06%) |

净利润 |

盈利因子 |

现象 |

|

BTC |

1H |

-37.33% |

0.723 |

严重亏损 |

|

ETH |

1H |

-34.49% |

0.840 |

严重亏损 |

分析:

即使在不考虑手续费(0%)的情况下,BTC 和 ETH 在 1小时级别上也均录得亏损(BTC -12.29%, ETH -11.51%)。这可能与默认参数(20, 2.0)在高周期下的信号滞后有关。当“挤压释放”信号在 1小时图表上确认时,趋势往往已经启动了一段时间,导致策略在局部高点追入,随后面临回调止损。这提示我们,生搬硬套默认参数到不同时间框架是极具风险的。

3. 核心洞察:从“胜率”到“赔率”的思维转换

3.1 盈亏平衡的数学陷阱

Squeeze Momentum 是典型的趋势突破策略,其胜率通常不高(回测显示在 26% - 40% 之间),主要依赖盈亏比盈利。

然而,手续费在数学上直接拉高了“盈亏平衡点”。

-

以 ETH 15m 为例,$76,536 的手续费意味着每一笔交易(无论盈亏),平均隐含了约 $92 的“入场门票”。

-

核心结论是:对于年交易次数在 600 次以上的策略,手续费已成为决定策略生死的第一变量,而非指标本身的预测能力。

3.2 资金管理与复利磨损

该回测采用 100% 仓位模式。在高费率下,连续的磨损下会加速本金缩水。BTC 15m (0.06%) 的最大回撤达到了惊人的 58.32%,这在实盘中往往意味着爆仓或心态崩溃。

4. 实战启示与策略优化方向

基于上述数据,我们可以为希望运行此类动能策略的交易者提供以下行业建议:

4.1 费率结构决定生存空间

结论: 实盘中,仅在可稳定获得 Maker(挂单)成交时,该类高频策略才具备较高的可行性。

-

建议:在算法执行层面,应尽量编写被动挂单逻辑(如挂在买一价或盘口深度内),而非直接吃单。如果在高费率交易所(Taker > 0.05%)运行此策略,需极其谨慎。

4.2 标的选择:波动率是核心护城河

结论: 在固定费率下,标的资产的波动率必须足以覆盖成本。

-

建议:相较于 BTC,Squeeze Momentum 策略更适合部署在 ETH 或其他高 Beta 的主流山寨币上。BTC 逐渐“资产化”的低波特性,使其在短线突破策略中显得性价比不足。

4.3 引入过滤机制,拒绝无效波动

结论: 原始策略在震荡市中的频繁开仓是亏损主因。

-

建议:

-

趋势过滤:引入 ADX 指标(如 ADX > 20)以确认趋势强度,避免在无方向的横盘中反复磨损。

-

多周期共振:尝试在 15分钟级别开单前,确认 1小时或 4小时级别处于多头排列,顺大势逆小势。

4.4 参数的动态适配

结论: 1小时级别的失效警示我们,参数不是万能钥匙。

-

建议:针对不同时间框架,需对布林带长度(BB Length)和标准差倍数(MultFactor)进行针对性优化,以减少信号滞后带来的追高风险。

5. 结语

Squeeze Momentum 作为一个经典的开源策略,其逻辑在捕捉趋势上依然有效。但本次回测清晰地表明,量化交易的圣杯不在于发现一个神奇的指标,而在于对执行成本的极致控制和对市场微观结构的深刻理解。

对于希望在加密市场获利的量化交易者而言,优化代码只是第一步,优化账户的费率等级、选择合适的流动性提供方式,往往比优化参数本身更能决定最终的 PnL。