原创 | Odaily 星球日报( @OdailyChina )

作者|Golem(

@web3_golem

)

这周,我写了一篇 盘点 Polymarket 上荒诞事件合约 的文章,指出一些看起来实在离谱的合约,在此时下注将有利可图。

这让我不禁开始思考,究竟是谁在与“常识”作对,为市场提供“free money”?

和聪明的我们做对手的押注,不是说就毫无几率发生,肯定存在部分人坚定相信他们的判断(例如到现在仍有人坚信地球是平的)。但预测市场不是一个“搏傻市场”,我认为当玩家用真金白银来预测某件事是否发生时,会尽最大努力使自己以“理性人”的角色思考,即所做的决策是最经济、最有利可图的。因此,从这个视角出发,那些在看似不可能发生事件合约中押注 Yes 的用户一定也有着某种赚钱策略,不会是白白为我们提供“确定性强”理财机会的傻子。

经过思考与讨论,我认为,在这些荒诞事件盘口中提供对手流动性的可能包含以下三类人(本文为抛砖引玉,欢迎讨论和指正,X @web3_golem ):

彩票人

彩票人的逻辑很简单,即只看赔率,专注以小搏大。

有时,现实生活远比我们想象中的魔幻,即使看起来离谱的事件也有可能会发生。何况预测市场虽然以现实世界为结算依据,但有时也会因结算条件、系统故障等因素使合约结算结果与现实扭曲,此前 Polymarket 就不止一次发生过因 UMA 争议处理机制问题而结算与现实不符的结果,最近的一个例子是 Polymarket 判定美军委内瑞拉行动不构成“入侵”。

因此,长尾赔率偏差便出现了,即使是极小概率发生的事件 Yes 侧仍会有 1%-3% 的价格。只要赔率足够高,“彩票人”就会买入,成为坚定的底部买盘支撑之一。

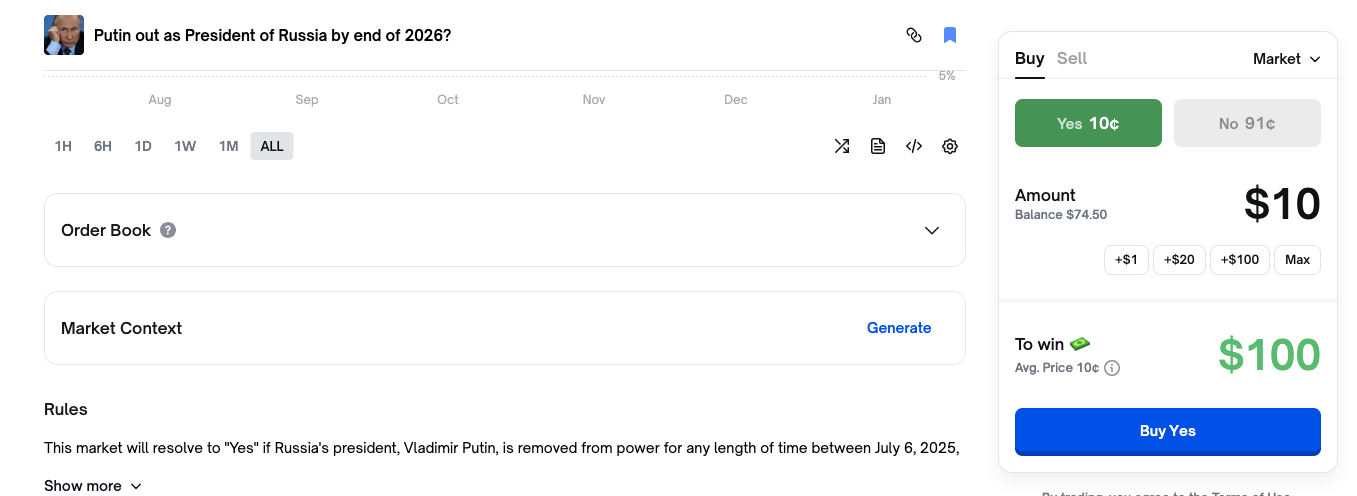

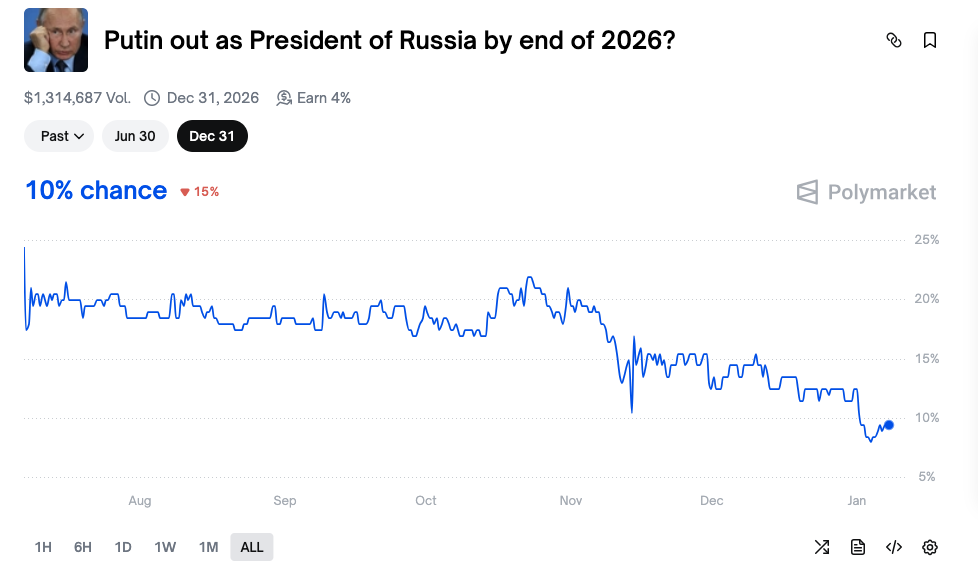

但其实“彩票人”这种心理也是符合理性的。举例说明,如在“普京是否会在 2026 年底前卸任”事件合约中,在常识的驱使下,大部分人会买入“No”,概率也已经显现了人们的态度,但 Yes 侧仍存在 10%的概率,这意味着如果押注 10 美元,那么普京真的在 2026 年底前卸任的话,将获得 100 美元回报,10 倍收益,那赌呗。

此外,彩票人不一定只在单一盘口下重注,既然预测市场上不缺这类高赔率事件,只要广撒网、多中几次彩票,还是有机会收回成本甚至盈利的。

他们比正常人更期待黑天鹅的发生。因此,他们会乐于在“反常识”市场 Yes 侧提供买盘(在某些市场中 Polymarket 会提供挂单奖励和持仓奖励,但这不是驱使彩票人的主要因素)。

机器人

一个事件合约如果本身确定性强,扫尾盘玩家的资金介入更是会使某侧概率在结算前达到 99%-100%。“彩票人”的存在可以部分解释为何这些“反常识”市场还会有玩家吃 Yes 卖盘 (Odaily 注:因 Polymarket 采用共享订单薄,即当 No 侧出现 1 份 0.99 美元的买盘, Yes 侧会对应出现 1 份 0.01 美元的卖盘) ,但他们始终是少数群体,无法解释为何这些市场还有大额成交量和较好的深度。

那么,为这些市场注入大量流动性的还有谁呢?答案是机器人。

Polymarket 上的做市机器人发展相当迅速,通过 Polymarket API 进行自动交易的机器人会积极监测所有新创建的市场,并且往往会成为首批参与者。这些机器人能够通过在这些市场中积极交易而获利。

在这些“反常识”市场中,当 no 侧价格为 0.99 美元时,因共享订单薄的存 Yes 侧会有出现 0.01 美元的卖盘挂单,做市机器人也会和“彩票人”一样吃掉这些 0.01 美元的卖盘挂单,但紧接着,他们 Yes 侧挂出 0.02 美元、0.03 美元甚至更高的卖盘订单,等待“彩票人”或其他机器人来成交。No 侧也会出现 0.98 美元、0.97 美元甚至更低的买盘订单 (Odaily 注:还是因为共享订单薄) ,因此,订单薄便有了极大的深度。

不过,在与加密 VC Jsquare 团队的交流后(他们 投资了预测市场聚合器 Rocket ),他们认为执行这次策略的机器人市面上并不多,而在这次“反常识”市场中,“彩票人”或者玩家的投机心理就足以撑起了大部分对赌订单。

一些刷量机器人的存在也为这些“反常识”且稍显冷门的市场(与美国大选这些事件相比)提供了市场流动性和交易量。一个刷量机器人 Yes 侧挂出 0.02 美元的买盘后,另一个刷量机器人会在 No 侧挂出 0.98 美元的买盘来成交。

这种行为主要是为了博取未来的预测市场空投,在高频市场中订单可能会被其他玩家匹配,所以这些“反常识”事件合约就是最理想的刷量工具。

预测平台

除了以上“彩票人”和机器人外,预测平台自己也为这些市场的流动性做出了莫大贡献。

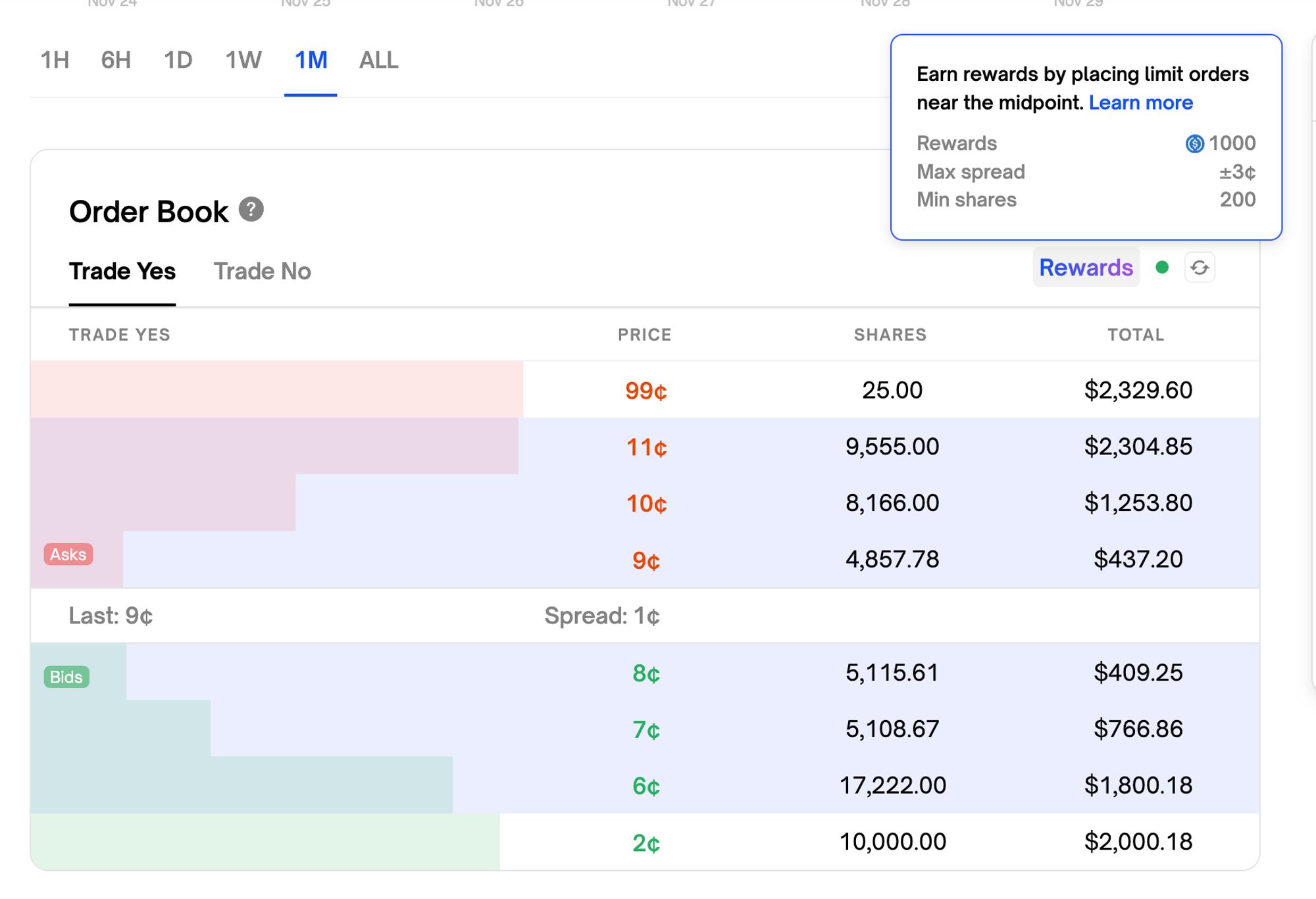

Polymarket 在机制设置中就有挂单奖励和持仓奖励这两种流动性激励措施。挂单奖励意为,在一些特定市场,只要玩家在最大规定价差内进行挂单,就能获得奖励;持仓奖励意为,在一些特定市场,只要玩家持有份额 Yes 或 No 都可获得 4%的年化持仓奖励。

高亮部分即为挂单奖励最大价差范围

据统计,Polymarket 在做市商激励方面投入了约 1000 万美元,高峰期每天支付超过 5 万美元用于维持订单簿流动性,如今这些激励已下降至每 100 美元交易仅 0.025 美元。

这些投入确实有效果,推动了许多“反常识”市场的交易。例如,“普京是否会在 2026 年底卸任”这一事件合约已有超 130 万美元的交易量,持有这一合约份额将获得 4%的年化收益,对于有 Yes 份额的玩家而言,相当于最终有了 14%的年化收益(10%尾盘收益+4%平台奖励),吸引力巨大。对于持有 No 份额的玩家而言,挂单奖励和持仓奖励也对冲了一部分风险。

还存在一种猜测是,除了明面上提供流动性激励外,预测市场亲自下场作做市商,为这些“反常识”、冷门市场提供流动性,以促成广告营销效果。但这点纯猜,开放讨论。