摩根大通:USDC 穩定幣鏈上活動超越 USDT,Circle 憑監管優勢成機構首選

摩根大通報告指出,全球監管框架明朗與機構資金湧入推動 USDC 市值與鏈上活躍度超越 USDT,穩定幣市場走向雙頭格局。

(前情提要: Stripe官宣超過40項新升級:Open Issuance平台允許企業一鍵發行穩定幣、合作OpenAI發佈ACP協議.. )

(背景補充: AI 支付的終局之戰:Google、Coinbase 與 Stripe 的三巨頭博弈 )

美 國投行摩根大通在本週最新報告中指出,由 Circle 發行的穩定幣 USDC 已在鏈上活動和市值增長率上領先 USDT 。

監管清晰與機構資金成勝負手

報告將此變化歸因於兩大因素。其一是 2025 年全球主要司法管轄區密集推出穩定幣法規:包含美國《GENIUS 法案》與歐盟 MiCA ,釐清發行人資格、準備金管理與資訊披露等要點,消除了長期存在的政策不確定性。

其二是機構投資人對合規資產需求提升。數據顯示,84% 機構已使用或計畫使用穩定幣,並有 68% 受監管環境影響決定資金去向。在此背景下,強調合規與儲備審計的 USDC,成為傳統資金首選。

具體來看,USDC 市值自年初約 480 億美元擴大至約 760 億美元,增幅 59%;USDT 同期從 1,380 億美元增至 1,830 億美元,增幅 32.5%。儘管 USDT 仍掌握約 60% 市占與市場上絕大多數流動性,但摩根大通認為 USDC 的鏈上活躍度及在 DeFi 放貸、收益農場中的滲透率,已吸引更多機構資金與開發者。

雙頭格局成形,穩定幣邁向主流

摩根大通強調,規模龐大的 USDT 在多鏈交易對與全球流動性方面難以被短期取代,不過強調透明與合規的 USDC 正穩步侵蝕市占,兩者將形成互補的雙頭格局,合力鞏固穩定幣作為數位金融基礎設施的地位。

報告另提醒,聯準會利率政策將影響穩定幣發行商持有的儲備收益,未來產品創新與收益分配機制將成為競爭焦點。 (穩定幣發行商目前多是靠把儲備去買美債賺取收益)

總結而言,USDC 在監管優勢與機構採用的助力下暫時奪得成長龍頭,但 USDT 憑藉交易深度仍保有關鍵話語權。隨著法規走向成熟,預示加密資產與傳統金融將進一步融合。

?相關報導?

瑞典加入「比特幣軍備競賽」:國會提案數位資產儲備,拒絕央行穩定幣

YZi Labs 投資+Plasma 合作夥伴,USD.AI 穩定幣會成下個金礦嗎?

市场面临显着回调,这次是周期中点还是终点?

各方对本次回调的原因解读不一,可以确定的是市场正处于关键等待期,包括美国政府重新开门和美联储的政策转向,且不可否认比特币基本面比以往任何时候都更强劲。

Matrixport 投研:比特币进入关键价位区间,所有权转移加速

比特币在刷新历史高位后,进入本轮周期最关键的价位区间:约 11 万至 11.2 万美元。价格横盘并不意味着稳定,反而体现出持有结构正在调整:长期持有者分批减持,而新入场的机构买方在吸收抛压。供给再分配...

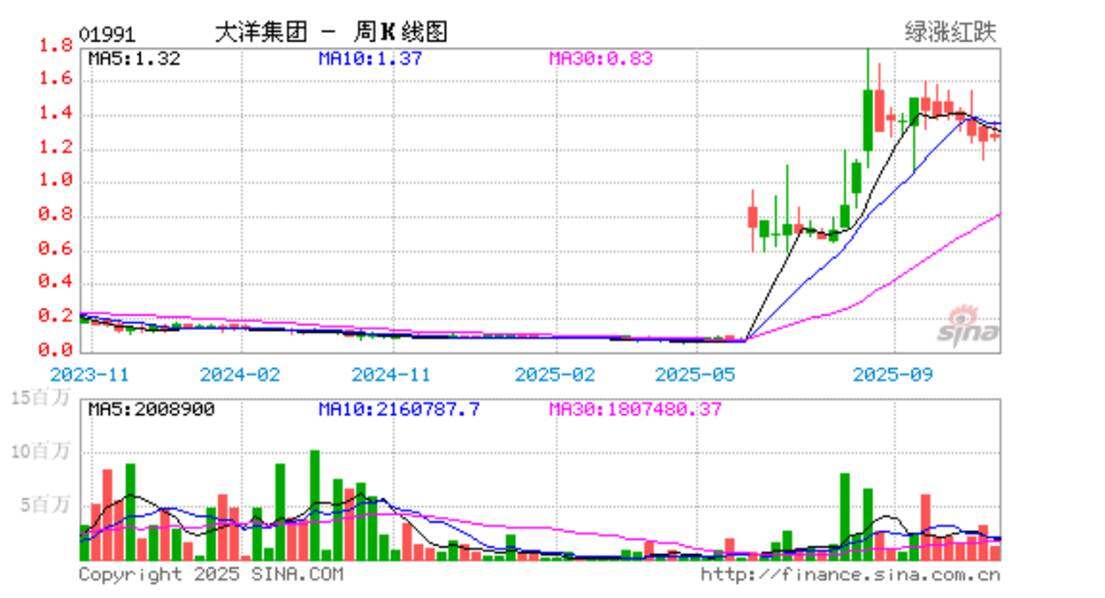

港股上市公司投资RWA+AI平台:大洋集团战略布局CoinVEX释放三大信号

港股上市公司大洋集团(01991.HK)于2025年11月3日宣布,与RWA服务平台CoinVEX签署战略投资谅解备忘录。这是香港资本市场首次出现上市公司入股RWA+AI平台,标志传统金融资本首次进入...