DUO Network李乐为:法币抵押稳定币在商业模式上存在天花板

2019年1月23日上午,金色财经举办的金色相对论稳定币专场如期举行,活动上邀请到了Circle、MakerDAO、Terra、DUO等参与探讨。DUO Network 发起人李乐为对话分享内容如下,经金色财经整理。

嘉宾介绍: 李乐为(Jerry), FinBook 创始人及CEO,DUO Network 发起人。团队专注于数字资产衍生品设计和智能合约开发。Jerry 毕业于新加坡国立大学量化金融专业,拥有6年国际投行从业经验。曾在花旗集团负责亚太区对冲基金估值业务。在加入花旗之前,Jerry 在瑞银UBS从事结构化衍生品的设计与销售。

DUO 是一个来自新加坡的金融工程团队,致力于开发去中性化的衍生品发行和清算机制。我们希望通过智能合约将链上资产的风险重新分配,从而实现低波动性的避险资产。我们第一个自行设计的产品,是源自金融市场分级基金理念的结构化通证 (开发代号Beethoven),通过 ETH 抵押,实现了对法币的固定收益通证,和对 ETH/USD 的杠杆收益通证。我们的固定收益通证可以被认为是一种姿态奇特的稳定币。

我们需要一个低波动性有价值共识的支付工具

1.金色财经合伙人佟扬: 我第一个想请教各位嘉宾的问题是:您认为稳定币的本质价值和意义是什么?目前一些稳定币降价促销造成套利空间的出现,这样操作的长期影响是什么?这样的行为是否与稳定币的本质相悖?

DUO Network 发起人李乐为: 短期内,大家只是需要一个法币在链上的映射,就像之前群里有位朋友说的,唯一的评价标准就是pegging是不是足够强。

长期来看,我们需要一个低波动性,有价值共识的支付工具,但不一定锚定某个法币,就算是再给力的稳定币,在自由市场下,也无法保证和法币永远完美锚定,下图是离岸人民币对在岸人民币价格,也出现过2%的价差呢。

目前来看,稳定币有4个角色,它的价值也体现在了这4个角色里:

1) 首先稳定币波动极低,完美融合了稳定性与流动性两大重要功能,非常有利于虚拟资产的即时交易结算。

2) 第二稳定币作为数字货币世界里的计价单位,是加密市场基础设施的关键部分,稳定币为交易者和交易所提供简单的交易媒介,从而避免与传统金融系统过多的交互以减少交易成本。

3) 在波动非常大的虚拟货币市场充当避险工具,当我们在做风险对冲、套利和头寸管理时,都需要稳定币

4) 对于锚碇法币的这类稳定币,特别是受政府监管的稳定币还充当着连接现实世界和数字货币的桥梁作用,是法币出入金的重要渠道。同时在一些通货膨胀十分严重的国家像委内瑞拉和埃及等国家,数字稳定币也是一种货币选择。

对于第二种“稳定币作为数字货币世界里的计价单位”,目前大家普遍接受的计价单位还只有法币。这方面各大法币抵押稳定币已经做得挺好了,而第三种应用:稳定币作为一种避险资产,发展方向就丰富得多了。本质上是在在预期收益和波动性之间实现平衡。这方面我认为,借助智能合约可以设计出多种有避险功能的去中心化资产。

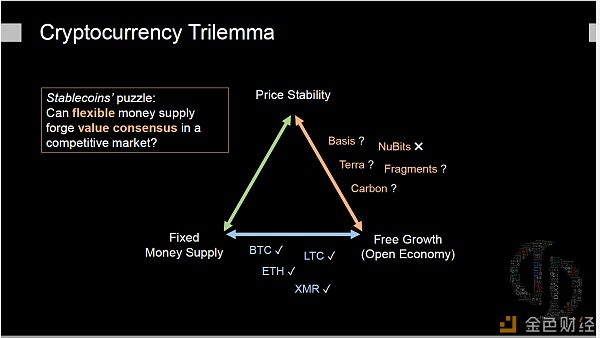

上图是稳定币的不可能三角 ,但这个不可能三角主要是针对纯虚拟货币的,法币抵押稳定币不适用这个领域。

法币抵押稳定币在商业模式上有终极天花板

2.金色财经合伙人佟扬: 您如何看待前段时间USDT价格跳水这一事件?目前市场上出现了不同种类的稳定币,法定货币抵押的稳定币、加密货币抵押的稳定币、无抵押/算法式的稳定币,您如何看待这几种稳定币的发展前景和竞争情况?

DUO Network 发起人李乐为: 新加坡金管局最新的支付法案,对于支付宝这种“稳定币”的定义很清晰:他们属于 e-money ~ 法币的电子化呈现。用于支付的虚拟货币 (如BTC) 也获得了一个专有称呼 digital payment token。在这个语境下,法币抵押的稳定币是属于e-money还是digital payment token,会是很有意思的课题。

包括稳定币在内的任何资产在自由交易时,都会出现因市场情绪和短期供求关系导致的价格波动。我认为USDT的价格跳水,是由于其缺乏审计的不透明性,在去年特定时候放大了负面的市场情绪。这也给予其他在透明度上做得更好得法币抵押稳定币以机会。

价格跳水和限制兑付同期发生,但因果关系值得探讨,法币抵押稳定币在全面合规化以后,离央行自己下场只有一步之遥了。这也是法币抵押稳定币在商业模式上的终极天花板。

法币质押的稳定币属于 e-money 应该是没有争议的。FATF 的 2015 Virtual Currency 指引以及 2018 年年底年度全会更新,明确了 Virtual Currency 的定义*不*包括转递法币价值的各类电子载体(包括稳定币)。

这个定义直接击中稳定币。因此从这个角度,监管眼里法币质押稳定币 (fiat-backed stablecoins, 或 FBSC) 的创新性较虚拟货币更低,更容易理解。FBSC 仅仅是选择用区块链做为清结算网络的 e-money 而已。

在美国,稳定币产品遵循 FATF 指引划归美国版 e-money, 也就是所谓的 Prepaid Access 或 NPPS (new payment products and services) 监管,也应该是没有争议的。参考德克萨斯州最近的监管备忘录。关键点已高亮。

当法币抵押稳定币在竞争交易对市场份额时,我认为去中心化稳定币应该,也更适合去探索币币交易对之外的机会。

比如作为Dapp的支付工具、或者衍生品的抵押资产、甚至杠杆交易的保证金。我们必须承认,不同的开发团队和用户社区都是有基因的。去中心化稳定币的开发者和社区更适合探索比较前沿的应用场景,这也是在市场低潮期,相对有利于区块链金融生态的方向。

市场需要稳定币

3.金色财经合伙人佟扬: 熊市下,稳定币为什么会成为市场热点?目前众多稳定币出现势必会进一步抢占市场,这会让稳定币更稳定还是更不稳定?市场真的需要这么多的稳定币吗?

DUO Network 发起人李乐为: 大家关注稳定币,因为持有稳定币可以对法币少亏点儿。因为有中长期持有预期,所以开始尤其关注稳定币背后的机制。

很遗憾目前除了锚定法币的稳定币,并没有出现规模足够大的其他链上避险资产。退一步来看, e-money 是可以有不少的,只要他们能即时构建各自的应用生态。大家怎么看?比如火币的HUSD,就可以视为他们体系内的e-money,USDT目前是出海交易所体系内的de-facto e-money,我认为锚定法币的稳定币已经进入下半场了:无论是占据先发优势、相对不透明但顶住了多次波动的USDT,还是在合规上非常到位的USDC, GUSD。都已经大大提高了稳定币的进入门槛。

接下来稳定币需要明确自己的法律定位以及各自核心的应用场景。包括在交易和投资之外,扩展其他的支付场景。同时我相信各大交易平台能够提供多种稳定币之间的兑换渠道。

我们团队感兴趣的领域,则是更广泛的“稳定币”市场:能否在现在的基础设施上开发出更多的避险资产、对冲工具,让数字资产市场更多样化。

补充提问

稳定币的投资意义在哪里?

DUO Network 发起人李乐为: 我觉得稳定币项目对普通投资者没有什么投资意义。很多会发行稳定币的项目其实都有其他的核心业务,比如MakerDAO,按我的理解其实是数字资产抵押借贷,让闲置的数字资产流转起来。DAI只是体系的一部分,不是全部。稳定币本身没有什么投资意义。发行稳定币的项目往往有稳定币之外的核心价值主张 (value proposition)。

目前市场上最流行的是usdt gusd usdc等挂钩法币的稳定币,其他占比很少,你认为是什么原因?

DUO Network 发起人李乐为: 目前稳定币的主要应用场景是中心化交易所,作为USDT的替代品。法币抵押稳定币性质与USDT最接近,更容易获得交易所和用户的认可。

而加密货币抵押的稳定币因种种原因比如门槛太高用户较少,这些稳定币要怎么做来竞争?

DUO Network 发起人李乐为: 区块链技术爱好者更容易接受加密资产抵押的稳定币。这类稳定币应该探索DApp, DEX, 去中心化衍生品等场景。

现在出现一种现象,GUSD、PAX等稳定币现在用打折补贴用户的手段来抢夺市场,补贴可持续吗?

DUO Network 发起人李乐为: 它们靠什么来赚钱?法币抵押稳定币的商业模式之一是吸收美元赚取理财收益。打折是一种短期让利的行为。但也暴露了GUSD和PAX是无息贷款的事实。我比较怀疑未来它们在自由市场上的价格是否还能锚定美元。