投稿:SoSoValue

美国 SEC 在 9 月 17 日正式通过了“商品型信托份额通用上市标准”(Release No. 34-103995)。这不是一份简单的技术性文件,而是一道真正的“制度闸门”——意味着未来加密现货 ETF 的上市将从逐案审批,转变为标准化、快速化的通用标准流程。

在美联储刚刚启动新一轮降息、美元贬值预期升温的背景下 ,这一制度突破为加密资产带来“流动性+制度化”的双重共振,堪称今年以来加密市场最具标志性的监管事件之一。

本文中,我们将回答以下几个问题:

- 新规到底改变了什么, 将带来哪些影响?

- 哪些加密货币最先受益, 哪些币种的现货 ETF 有望率先获批?

- 投资者该关注什么? 在新规落地与资金迁徙逻辑重塑的背景下,普通投资者如何抓住机会、控制风险?

一、通用标准改变了什么?从“是否允许”转向“如何规范”

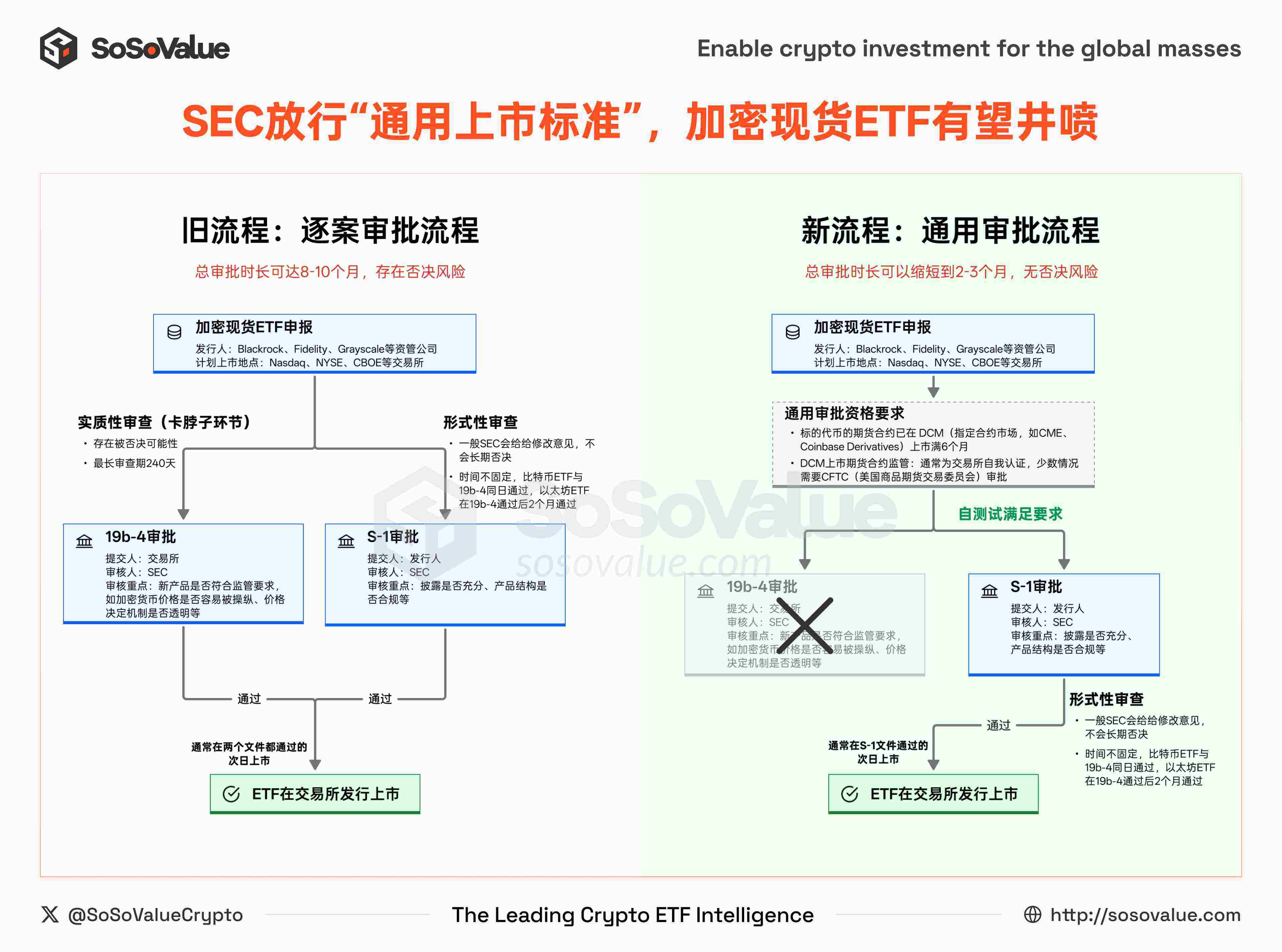

这次新规发布前,加密现货 ETF 要走逐案审批流程,需要跨过两道审批门槛:

1. 19 b-4 规则变更审批 ——由交易所向 SEC 申请修改交易所规则,为实质性审批,存在被 SEC 否决的可能性。

2. S-1 招股书审批 ——由 ETF 发行人提交 SEC 审批,披露基金结构、管理人、费率等细节,更偏形式审查。

这种双重审批模式不仅流程冗长,还常常被政治博弈和合规分歧拖慢。例如比特币现货 ETF,2021 年一度出现申请潮,但在 21-22 年,均在 19 b-4 环节被 SEC 否决。23 年 5 月-7 月,新一批申请再次提交,最终到 24 年 1 月 10 日,19 b-4 和 S-1 文件才同日审批通过,经历了近 8 个月的拉锯。

而 SEC 在 2025 年 9 月 17 日通过的“通用上市标准”则带来了根本性变化。该标准明确:符合条件的商品 ETF 无需逐案提交 19 b-4 申请,只需走 S-1 审批流程即可,大幅降低了审批时间和成本。

符合标准的 ETF 必须满足以下三条路径之一:

1. 标的商品已在 ISG(跨市场监管组织) 成员市场交易, 例如纽交所、纳斯达克、CME、伦交所等。

2. 标的商品的期货合约已在 DCM(指定合约市场) 连续交易至少六个月, 且交易所间建立了全面监控共享协议(CSSA)。DCM 为 CFTC(美国商品期货交易委员会)授权的合规交易所,例如 CME、CBOT、Coinbase Derivatives Exchange 等。

3. 已有 ETF 在美国全国性证券交易所上市 ,且其至少 40%资产配置于该标的商品。

由于大部分加密资产被视作“商品”,这一规则几乎为加密现货 ETF 量身定制。其中,第二条路径最为可行 :只要某个加密资产在 CME 或 Coinbase Derivatives 等交易所中,有期货合约运行满六个月,就可以略过 19 b-4 审批环节,其现货 ETF 有望快速落地。

图 1:新旧加密现货 ETF 上市审批流程(数据来源:SoSoValue)

相比旧有模式,新规带来的变化主要体现在两方面:

1)审批路径简化:19 b-4 不再是“拦路虎”。

在旧模式下,加密现货 ETF 需要同时完成 19 b-4 规则变更和 S-1 招股书的双重审批,缺一不可。过去的比特币和以太坊 ETF 就是如此:19 b-4 的审核时间长达240 天,成为拖慢节奏的关键因素。而在新规下,只要产品符合统一标准,交易所即可直接走 S-1 审批环节,省去了 19 b-4 反复博弈的过程,大幅缩短上市周期。

2)审核权的重心转移:CFTC 与 DCM 扮演更关键角色。

期货合约的合格性审查逐渐由 SEC 转移至 DCM(指定合约市场)和 CFTC(美国商品期货交易委员会)。根据现行制度,DCM 上线新合约主要有两种方式:

- 自我认证(Self-Certification) :DCM 只需在合约上线前一工作日日向 CFTC 提交自我声明,若未被反对,合约即可自动生效。这通常要求现货市场具备价格透明度、充足流动性,并且市场操纵风险可控。

- 主动审批(Voluntary Approval) :若合约存在争议,DCM 可主动申请 CFTC 审批,以获得更强的法律保障。

这意味着,只要某类加密资产的现货市场足够健康,DCM 就有较大自主权推动其期货上市。与此同时,SEC 对 S-1 的审核则主要聚焦在信息披露是否充分、产品结构是否合规,更多是“形式审查”。

总体来看,SEC 正在从逐案审批者转型为规则制定者。监管态度也从“是否允许”转向“如何规范”。在这一框架下,加密现货 ETF 的推出将更高效、更标准化。

二、哪些加密货币最可能受益?已有期货合约&提交 ETF 申请的 10 个主流币将率先迎来 ETF 落地

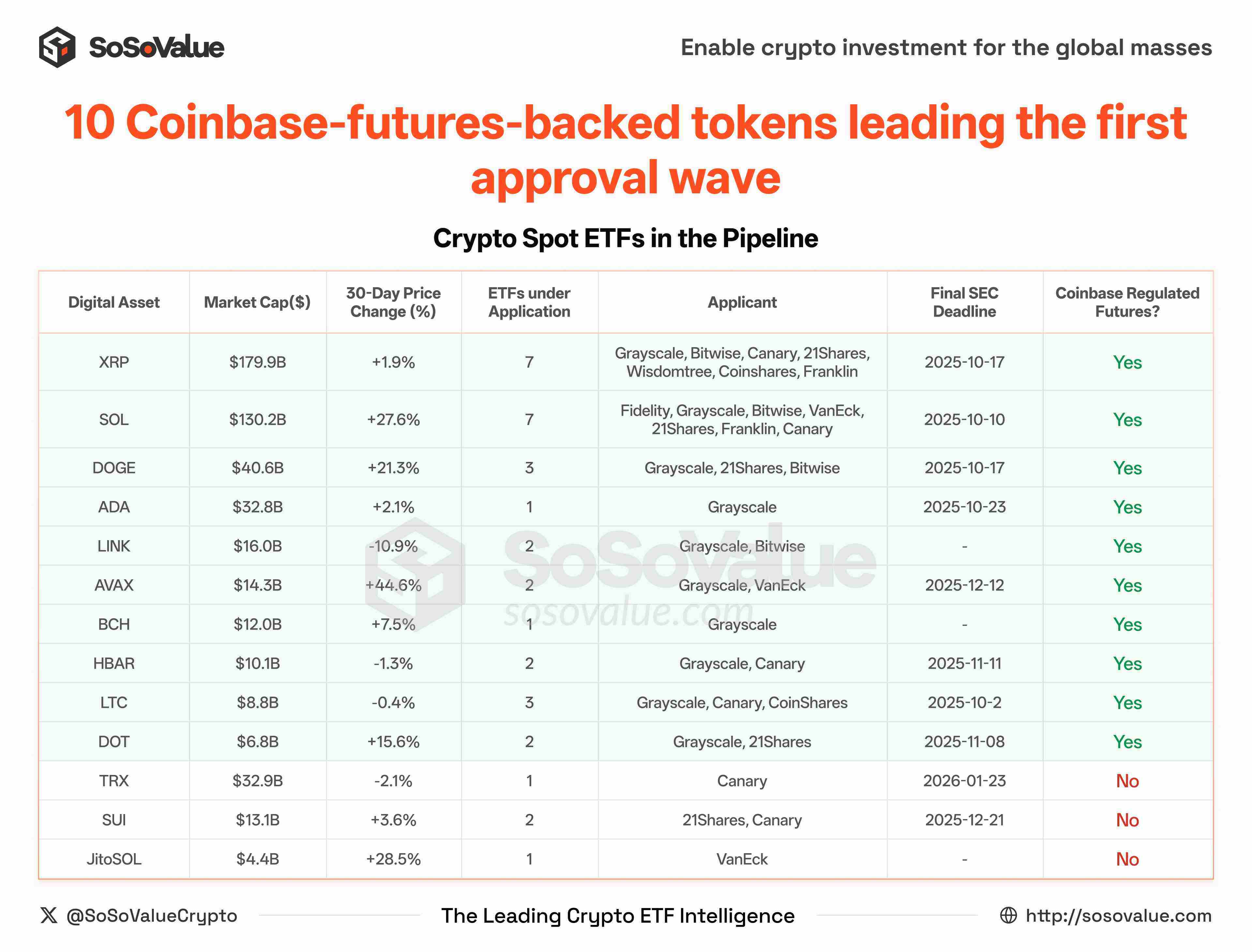

在现有的 DCM(指定合约市场)中,Coinbase 旗下的 Coinbase Derivatives Exchange 拥有最全面的加密期货产品线,目前已涵盖 14 种加密货币。(详见图 2)。

图 2:Coinbase 上已经上市的期货 list(数据来源:SoSoValue)

根据 SoSoValue 数据,目前有 35 只加密现货 ETF 在排队审批,涵盖 13 个币种。 除 SUI、TRX 和 JitoSOL 外,其余 10 个币都已经在 Coinbase Derivatives 交易所上线了期货超 6 个月,因此完全符合新规的通用要求。

图 3:已有期货合约&提交 ETF 申请的 10 个主流币将率先迎来 ETF 落地(数据来源:SoSoValue)

这意味着:

- 覆盖 10 个币种 LTC,SOL,XRP,DOGE,ADA,DOT,HBAR,AVAX,LINK,BCH 的约 30 只现货 ETF 有望在未来几周或几个月内快速获批。

- 市场正酝酿下一波 ETF“井喷潮”。 例如,XLM 和 SHIB 等币种虽然已有期货,但至今尚无人提交现货 ETF 申请,极可能成为下一批管理人的重点目标。

三、当降息周期遇上 ETF 井喷,投资者应该关注什么?ETF 发行进度、宏观利率走势、跨资产配置和资金流向

短期来看,通用标准的落地将显著加快加密 ETF 的推出节奏,降低发行门槛,吸引更多机构资金和合规产品入场。

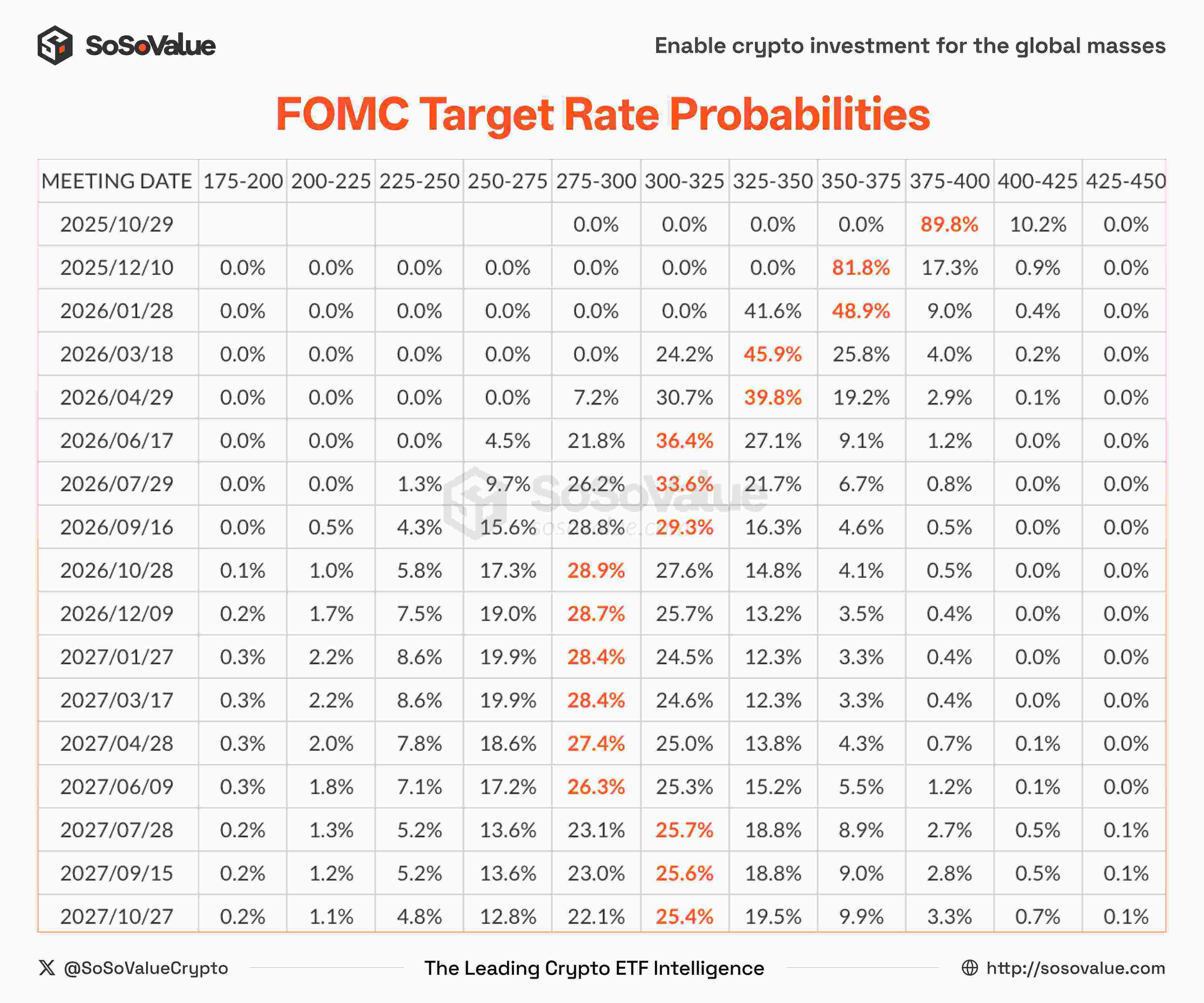

同时,美联储周四如期降息 25 个基点,点阵图释放年内再降两次的信号,降息周期正在开启, 美元贬值的预期开始发酵,全球资本正在寻找新的资产锚点。

宏观流动性与制度革新两股力量正面相撞:一边是美元体系释放出的庞大流动性,另一边是加密资产 ETF 潜在的产品井喷。二者交织,或将重塑资金配置逻辑,加速传统资本市场与加密资产的深度融合,甚至可能成为未来十年全球资产版图重绘的起点。

在这一背景下,投资者需要重点关注四方面:

1. ETF 发行节奏: 对于符合通用规则的加密现货 ETF,S-1 在最终获批前往往会多次更新招股说明书,补充费率、初始发行规模等细节。这些更新往往意味着产品距离上市已进入“倒计时”。

2. 宏观环境: 美联储的利率路径、点阵图预期以及美元指数走势,将决定风险偏好的切换方向,是资产定价的核心线索。

图 4:美联储降息路径预期(数据来源:SoSoValue)

3. 跨资产的配置: 在美元弱势周期,黄金、大宗商品与加密资产往往互为补充。通过分散敞口,投资者既能降低风险,也能捕捉多条收益曲线。

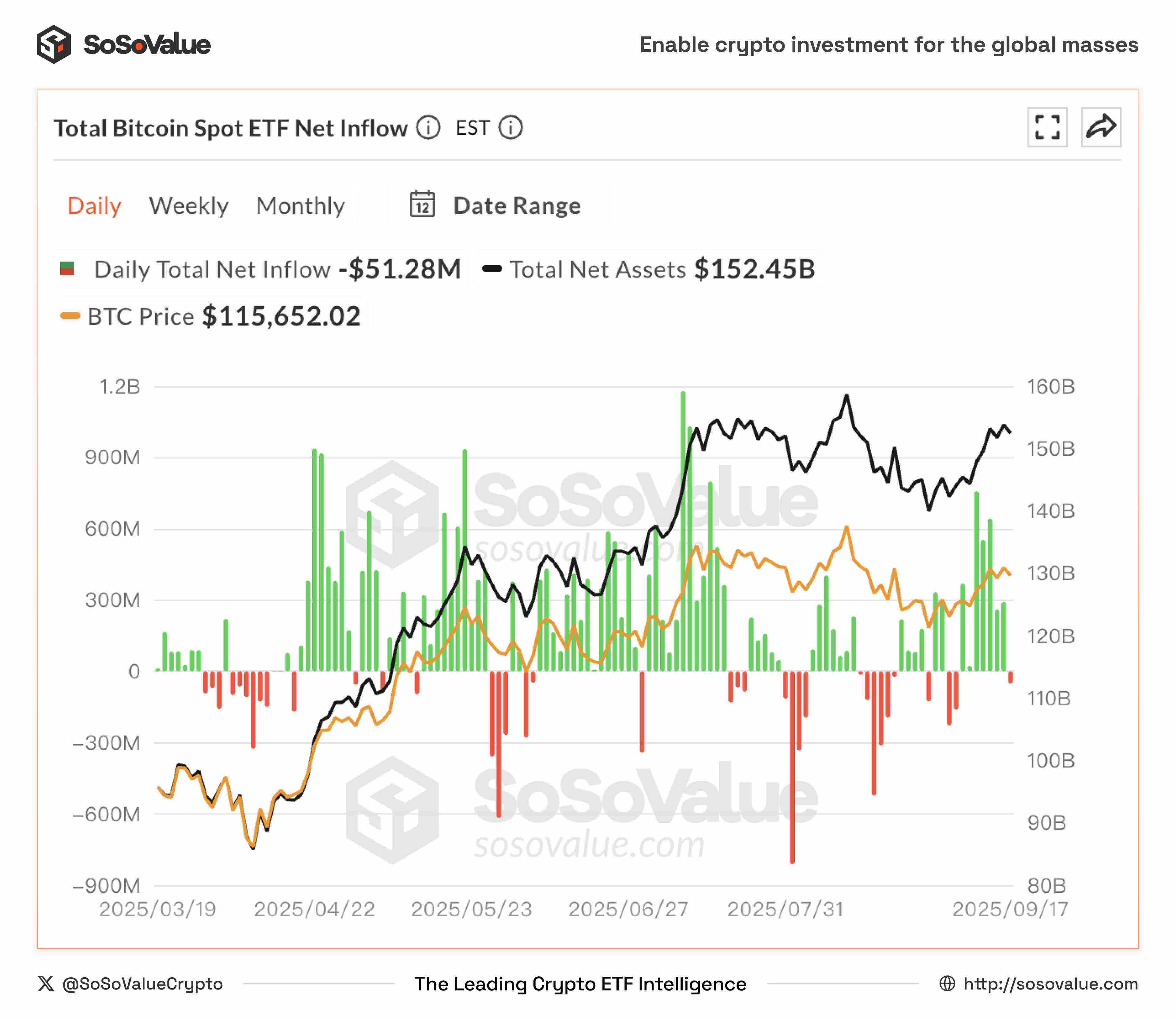

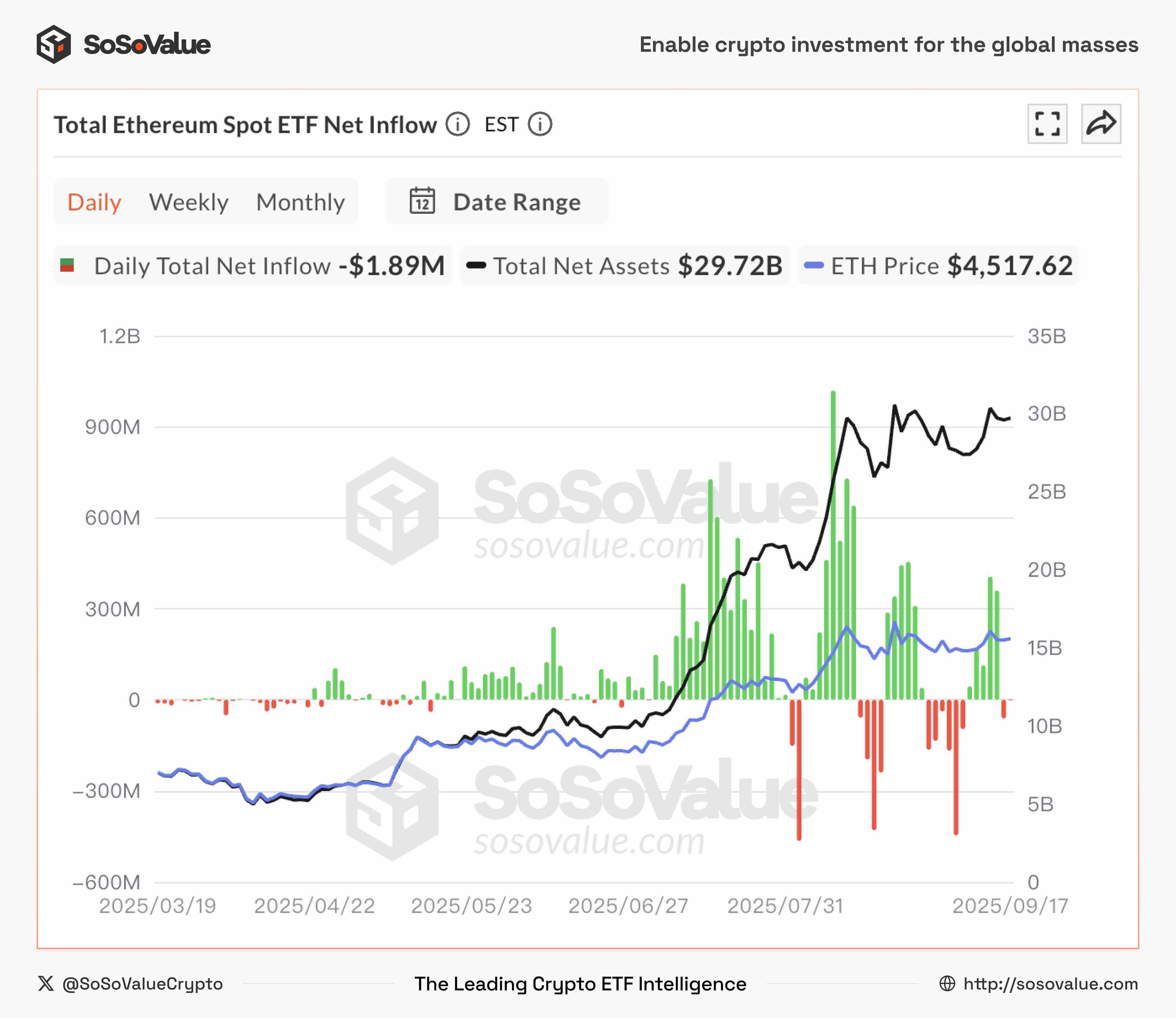

4. 资金流向: 与价格波动相比,ETF 的日度净流入更能反映市场情绪和趋势,往往具有更强的前瞻性,帮助投资者在行情反转前抢占先机。

图 5:比特币现货 ETF 单日净流入(数据来源:SoSoValue)

总结来看,新规叠加降息周期,正为加密 ETF 打开制度与流动性的“双重闸门”。对投资者而言,这既是新的机遇窗口,也是一场资产配置逻辑的深度重塑。