原文作者:Nancy,PANews

一纸监管消息,让近来沸腾的币股热潮骤然降温。近日,纳斯达克传出将加强对持有加密货币上市公司的审查,DAT(加密财库公司)股价随即承压,不少溢价率 mNAV 在情绪反转中跌入“水下”,曾高速运转的财库飞轮或随之放缓。

纳斯达克欲出手,美股 DAT 股价与溢价率承压

9 月 4 日,据 The Information 援引知情人士透露,纳斯达克正在加强对上市公司的审查,重点是那些通过筹资购买和囤积加密货币来推高股价的企业。

作为绝大多数加密股票交易的交易所,纳斯达克认为此类行为可能误导投资者,因此决定加大监管力度。具体措施尚未公开,但预计将要求相关公司披露投资规模、策略及潜在风险,并对频繁进行加密资产交易的公司进行特别审查。若公司不遵守规定,交易所可能采取暂停交易或退市等措施。

实际上,在 DAT 中,美股上市公司占据着主导地位。据咨询公司 Architect Partners 数据,自今年 1 月以来,美国至少有 154 家上市公司参与购买加密货币。同时,据 Bitcointreasuries 追踪比特币财务上市公司数据显示,美股有 61 家公司,而加拿大、英国、日本等市场则远低于此水平。一旦纳斯达克出手,DAT 整体市场发展将迎来不小冲击。

而随着纳斯达克监管加码的消息一出,市场信心正受到冲击。美股中 DAT 类公司股价普遍承压,今日开盘后,例如 MSTR 下跌 0.81%,SBET 跌幅 8.26%,BTCS 下跌 2.3%。

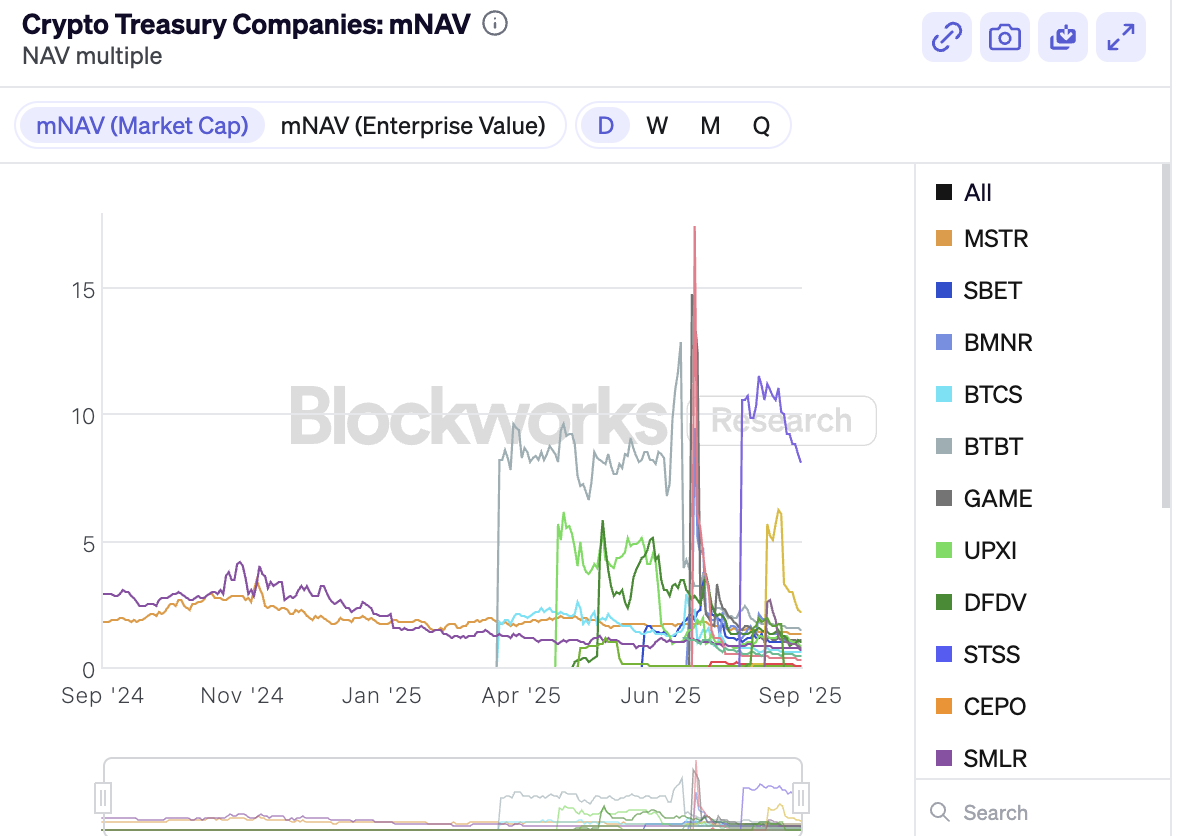

与此同时,mNAV(市值与净资产价值比)也普遍下行。Blockworks 数据显示,截至 9 月 4 日,例如,MSTR 的 mNAV 从峰值 3.5 倍跌至 1.3 倍,SBET 从 3.72 倍跌至 0.82 倍,BMNR 从 9.45 倍跌至 0.88 倍。更值一提的是,仅 6 家 DAT 公司的 mNAV 高于 1,其余公司持续负溢价,此前依赖加密资产增值的蓄水池效应正在进一步减弱。

监管收紧或加剧市场分化,边缘币种面临生存压力

随着监管压力的即将到来,DAT 市场格局或将迎来新变化。

一方面,监管强化促使 DAT 公司在加密资产投资策略上更加透明和谨慎,这有助于降低潜在的市场操纵和内幕交易等风险。据《财富》报道,多家上市加密财库公司曾出现股价异常波动。例如,SharpLink 的股价在 4 月和 5 月初徘徊在 3 美元以下,但在 5 月 27 日宣布计划增持 4.25 亿美元以太坊储备资产后,其股价一度飙升至接近 36 美元。而公告发布前三个交易日,SharpLink 股价已从 3 美元翻倍至 6 美元,但公司未向 SEC 提交相关文件或发布新闻稿。类似情况还出现在 Mill City Ventures、MEI Pharma、Kindly MD、Empery Digital、Fundamental Global 和 180 Life Sciences Corp 等公司中。

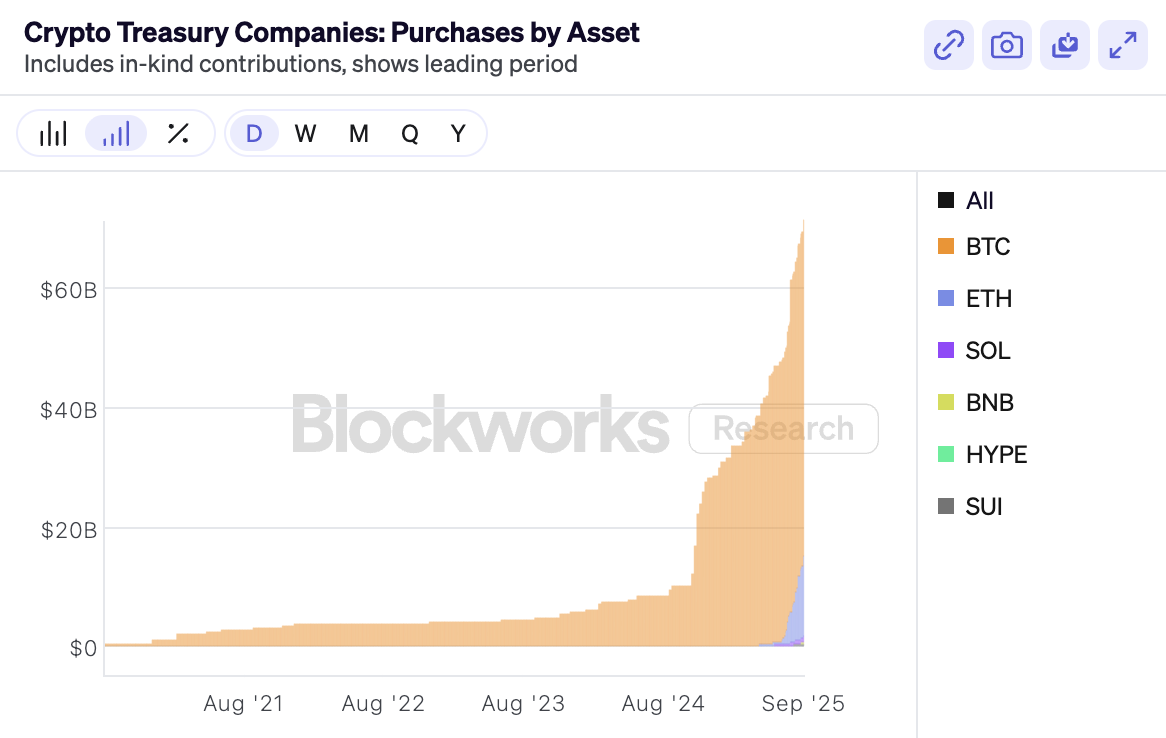

另一方面,DAT 市场的头部效应将更加明显。尽管加密财库策略在市场上日益流行,涵盖了比特币、以太坊、Solana、Tron、BNB、Chainlink、SUI、Ethena 等多种资产,但 Blockworks 数据显示,截至 9 月 4 日,DAT 公司持有的加密货币总价值已超过 695 亿美元,其中主要集中在比特币和以太坊,金额达到 681 亿美元。而在这些资产类型中,仅比特币的 mNAV 达到 1.17,其余资产均低于 1,反映出投资者对其他加密资产的认可度不足。

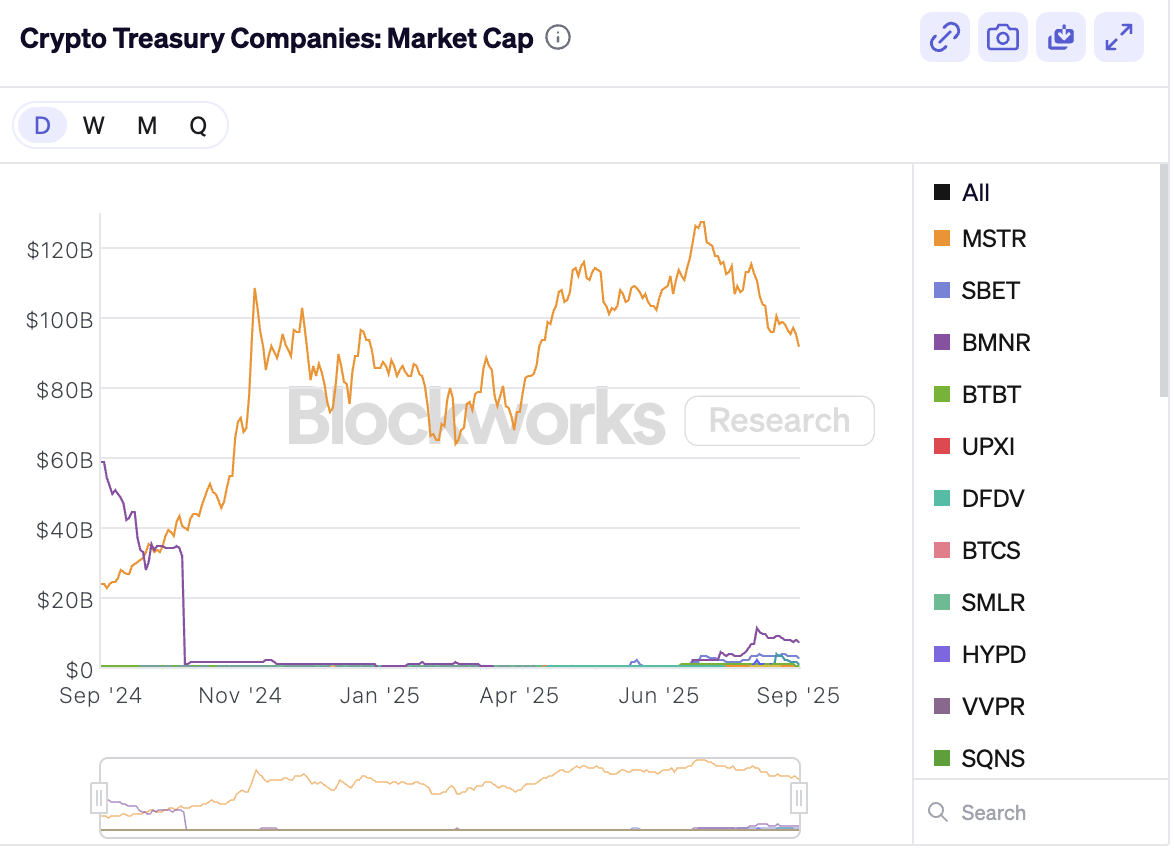

不仅如此,头部公司也占据着绝大部分市场份额,Blockworks 数据显示,截至 9 月 4 日,加密财库公司的总市值超 1084.8 亿美元,其中比特币和以太坊的储备龙头 Strategy 和 BitMine 贡献了超 91.4%的市场份额。这意味着未来市场中,头部公司和主流资产的优势可能进一步强化,而边缘资产则面临生存压力。

此外,监管收紧还可能放缓整个 DAT 市场的扩张。若 DAT 上市公司的融资成本和难度增加,将直接影响投资节奏,即囤币的规模和速度。同时,套利空间和市场机会的缩小,也将降低 DAT 模式的吸引力,尤其对财务实力有限或专注于单个小币种的公司。

“市场正在筹备的 DAT 公司除非把美股壳的股票先全部吃掉(百分百收购),否则再首次宣布转型 DAT 微策略模式时得先开股东大会,进行投票。实际上增加了新的 DAT 财库公司的运作成本和运作周期;之前已经转型成为 DAT 财库模式的上市公司,在之后再增发股票也必须先召开股东大会投票。发债或者可转债不属于发行新股应该不在此规定之内。”加密 KOL @qinbafrank 分析指出,纳斯达克官方此举是给 DAT 模式降温,提高壳公司转型的难度,也增加了已转型公司增发新股的流程,短期内应该给市场浇了一盆冷水,很多山寨币的 DAT 财库公司可能会越来越难。而那些已转型成 DAT 财库要想赢得股东认可,拿到股东大会多数投票,也不能再玩资本运作套路(比如代币直接置换股份、购买低价打折代币)。

流动性创新还是金融泡沫?DAT 的可持续性惹争议

对于 DAT 愈演愈烈的发展趋势,市场也呈现出两极化反应。

支持者将其视为加密资产链上与链下转移的最佳桥梁,认为这一新模式或将改写加密金融市场的流动性格局。比如,HashKey Group 董事长兼首席执行官肖风认为,DAT 可能是加密资产从链上向链下转移的最好方式,并详细阐述了 DAT 相对于 ETF 的四大核心优势:流动性更好。ETF 申赎需要耗费较多时间,DAT 有助于投资者更加便捷、高效地进行资产转移;价格弹性更高。DAT 市值波动较大,且具备风险隔离属性,能够为机构提供更多套利工具;杠杆率设计更合理。DAT 公司提供了带杠杆的融资结构,相较于加密货币自身价格增长,DAT 能够为投资者带来更高溢价;DAT 自带下跌保护机制。当股价下跌幅度超过了企业所拥有的资产净值,投资者就获得了打折买入比特币或 ETF 的机会。而这样股价低于资产净值的情况,会很快被市场所磨平。

更有多家加密 VC 加大 DAT 投资力度,比如,Pantera Capital 首次对外披露已向 DAT 公司累计投资超过 3 亿美元;DWF Labs 执行合伙人 Andrei Grachev 也在近日表示,愿为推动美股上市公司建立代币财库的项目提供融资额的 10 至 20%。

然而,也有不少声音对 DAT 的可持续性提出了质疑。在 Ledn 联合创始人兼 CEO Adam Reeds 看来,热衷囤币的数字资产财库公司正面临转折。比特币财库公司曾是行业的革命性创新,但现在这种超额收益难以重现。真正消退的是创造独特价值主张的能力。多数 DAT 公司 CEO 声称其唯一目标是提升每股加密货币持有量,但他们是否拥有独特的管理团队,以及是否具备卓越的资本运作能力都不得而知。

同样的,Glassnode 首席分析师 James Check 也认为,比特币财库策略比大多数人预期的要短得多,而且对于许多新进入者来说,它可能已经结束了。这并非“一场衡量竞赛”,关键在于一家公司的产品和战略在长期比特币市场中的可持续性。且由于投资者青睐早期采用者,新成立的比特币财库公司正面临一场艰苦的战斗。

更多质疑还有来自对 DAT 金融本质的判断。The ETF Store 总裁 Nate Geraci 发文更是表示,若真看好比特币和以太坊,投资者完全可以直接买入现货或 ETF,而非依赖 DAT 这一衍生品式的替代工具。他强调,这类公司的繁荣很大程度上依靠监管套利,而随着监管壁垒逐渐被打破,市场对它们的需求也会自然消退。富兰克林邓普顿的分析师则警告,如果 DAT 市值低于其资产净值,新股发行将产生稀释效应,阻碍资本形成。若叠加加密货币价格下跌,企业或被迫出售资产以维持股价,进一步打压市场和信心,从而形成自我强化的下行螺旋。前高盛分析师 Josip Rupena 更将 DAT 与 2007–2008 年金融危机中的 CDO(担保债务凭证)类比,指出尽管加密财库公司表面上持有无交易对手风险的无记名资产,但实际却引入了多重风险,包括管理能力、网络安全和造血能力不足,这种叠加效应可能放大为系统性风险。

总的来说,DAT 的发展前景,关键在于能否摆脱单纯依赖监管套利与杠杆放大的逻辑,通过长期维持市值高于净资产、持续创造增值交易,并建立有效的风险管理框架来实现可持续发展。