SOL飆破200美元!埋伏 BTCFi 賽道:如何在 Solana 抓住 BTC 兆元資本機會

Solana 今(22)晨正式突破 200 美元,過去一週上漲近 25%。在此背景下,本文帶讀者快速了解 BTC 在 Solana 生態上的發展,埋伏潛在的下一次 BTCFi 爆發。

(前情提要: Solana 新推的 Trends.fun 是什麼?推文變代幣能重燃 SocialFi 熱潮嗎 )

(背景補充: xStocks 代幣化股票是什麼?如何交易?Solana 生態的華爾街如何改變世界 )

本文目錄

隨 著比特幣再創下歷史新高,SOL 也在今早正式突破 200 美元關卡,來到五個月來最高。在 投資者 目光緊盯跳動報價的同時,市場最近討論的話題再度投向一個更深層、更具結構性變革潛力的戰場: BTCFi 比特幣的去中心化金融。

雖然去年短暫吹起的 BTCFi 熱潮現在已經退燒,但龐大的資本從來不會真正沉睡,加上目前有越來越多的企業買入 BTC 儲備,如何喚醒價值超過兩兆美元的「閒置」比特幣潛力,仍是生態的重要目標。

延伸閱讀: 微策略加倉7.4億美元比特幣,總持倉逼近61萬枚BTC、MSTR今年已漲50%

BTCFi 生態的發展多元: 如以 Stacks、 Merlin Chain 等的比特幣二層網路、帶起再質押賽道的 Babylon、 BRC-20 標準…。本文就重點介紹下 BTC 在 Solana 生態上的發展, 畢竟 Solana 已經以真金白銀證明了其承載大規模金融活動的價值,持續吸引著新開發者投入,儼然已為承接比特幣這股龐大的流動性,備妥了高性能的舞台。

那麼,作為比特幣的堅定持有者,當你決定讓資產「動起來」具體可以怎麼操作?

第一站:選擇你的化身:cbBTC、zBTC

一般狀況下,你的比特幣無法直接在 Solana 網路上使用。它必須先被「封裝」或「跨鏈」,而在這個過程中,創造了以下幾種不同的路徑。

$cbBTC: 由美國最大交易所 Coinbase 發行和託管的封裝比特幣。每一個流通的 $cbBTC 背後,都有一個真實的比特幣由 Coinbase 在冷錢包中 1:1 支持。最大的武器是便利性。任何 Coinbase 用戶,只需在提款時選擇 Solana 網路,其持有的 BTC 就會自動轉換為 $cbBTC,幾乎無感地進入 Solana 的 DeFi 世界。

$zBTC: DeFi 原住民的「去中心化」理想。由 Zeus Network 開發, 與 $cbBTC 的路徑相反,$zBTC 是一個由去中心化驗證者網路管理的無需許可通信層。其安全性由一個質押了 SOL 代幣的驗證者委員會通過經濟博弈來保障。

另外,Zeus Network 推出了名為 btcSOL 的產品。它允許 Solana 用戶質押 SOL 代幣來賺取 zBTC 作獎勵。運作原理是官方會將用戶質押的 SOL 投入到自動化的收益策略中,並將所產生的收益轉換為 zBTC,每日發放給質押者。為 SOL 持有者提供了一種無需直接購買比特幣即可系統性地累積比特幣的途徑。

$ WBTC: 今年五月 WrappedBTC 宣告 WBTC「在 Solana 上線」,藉由 Wormhole 橋將以太坊上的 WBTC 流動性帶進 Solana,正式進入高速低費率的 Solana DeFi 場域。

第二站:收益策略實戰

選好了你的比特幣封裝,接下來就是選擇是否要把它們投入 Solana 的 DeFi 協議中,獲得更高的投資報酬。按照策略按風險和複雜度,可分為以下三個級別。

一、新手體驗區 — 當個安穩的「包租公」

這是最直接、風險最低的入門玩法: 借貸 。

怎麼玩? 將你的 BTC 存入像 Kamino Finance 或 Marginfi 這樣的 Solana 借貸平台。這就像是把錢存進一個「加密貨幣銀行」的活期帳戶,供其他用戶借用,而你則賺取浮動的利息收入。

核心優勢: 這是風險最低的 DeFi 策略之一。你不需要擔心無常損失,也沒有槓桿帶來的清算風險。你的資產始終是你存入的比特幣,只是數量會隨著利息慢慢變多。

風險提示: 最主要 風險則來自於協議本身的智能合約安全。因此,選擇那些經過多家信譽良好機構審計的頭部協議至關重要。

二、進階操作區 — 合夥提供「流動性」

如果你願意承擔多一點風險來換取更高回報,那就可以試試 提供流動性 (Liquidity Provision) 。

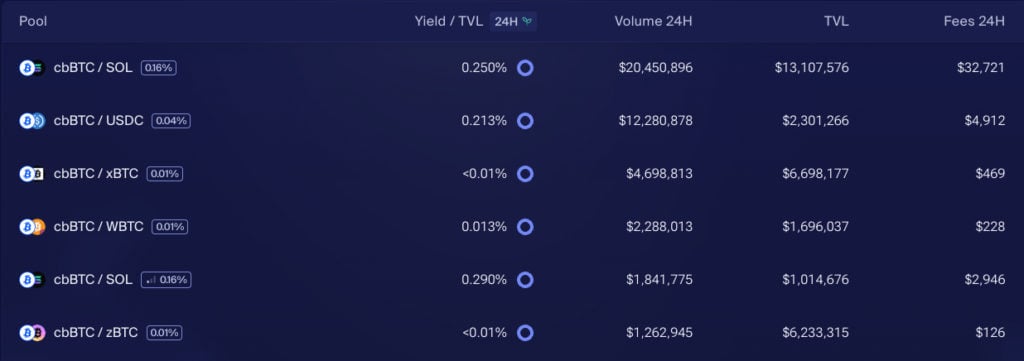

怎麼玩? 你可以將你的比特幣資產和另一種資產(如穩定幣 USDC)配對,一起存入去中心化交易所(DEX)的流動性池中,例如 Orca、Raydium 或 Meteora。作為回報,你將賺取該交易對產生的手續費分成,有時還有額外的代幣獎勵。

核心風險: 流動性提供者面臨一個獨有的風險「 無常損失」 。簡單來說,當你配對的兩種資產價格比例發生劇烈變化時,你撤出流動性時的資產總價值,可能會低於你一開始單純持有這兩種資產的價值。這是作為流動性提供者須承擔的市場波動風險。

三、高手過招區 — 玩轉槓桿與套利

這一方法風險最高,但也可能帶來最可觀的回報, 不建議 新手或詳細理解前操作 。

槓桿收益農場 (Leveraged Yield Farming): 以 Kamino Finance 的「Multiply」功能為例,它將複雜的槓桿流程自動化為「一鍵式」操作。其本質是一個循環策略:你存入生息資產(如 LP 代幣),協議自動將其作為抵押品借入更多資產,再投入以放大你的收益倉位。

主要風險是清算, 一旦市場劇烈波動導致你的抵押品價值不足,倉位將被系統強制賣出,造成重大損失。

_

質押借貸 :Yala 主網於今年 5 月中上線,目標是打造一個原生流動性層,釋放 BTC 在 DeFi 與 RWA 領域的潛在價值。透過超額抵押比特幣,使用者可鑄造穩定幣 $YU,實現資金在 Solana、以太坊等多鏈 DeFi 生態間的高效流動,參與低成本且可組合的收益策略,並同時保有 BTC 倉位。

官方近期有貢獻者回饋計畫,有興趣著可以考慮擼點毛。不過請務必小心借貸健康率,如果 BTC 幣價大幅下跌,將有被清算的風險。

_

Delta 中性資金費率套利: 這是一種旨在對沖市場價格波動,同時賺取穩定現金流的市場中性策略。你需要在衍生品 DEX(如 Drift Protocol)上同時建立兩個方向相反、價值相等的倉位,同時可以靠槓桿擴大獲利:

現貨多頭: 持有一筆代幣化 BTC。

永續合約空頭: 開立一個等值的 BTC 永續合約空頭倉位。 當市場看漲情緒濃厚時,資金費率通常為正,做多方需要向做空方支付費用。你的盈利就來自於收取這筆資金費,而現貨與合約的盈虧大致相抵,從而對沖了比特幣價格本身的波動風險。

等待時間是學習的最佳機會

現階段來說,Solana 上的 BTCFi 仍處於快速探索與實驗的早期階段,整體使用率受限於敘事熱度與基礎設施成熟度,尚未達到大量使用,但這也意味著這是一個值得關注與研究的發展空間,有望埋伏超額報酬。

而從更廣的視角來看,圍繞比特幣資產的金融創新勢必會是兵家必爭之地,如果 Solana 能成功佔取一席之地,不僅有助於提升其作為多資產基礎設施平台的定位,也將大幅拓展其潛在用戶與資本來源,特別是來自原生 BTC 持有者與保守型機構資金。

?相關報導?

Robinhood或將下場做L2,美股代幣化迎來新玩家

Kraken進軍股票代幣化市場,為何交易所搶著佔據這賽道?

貝萊德CEO投資者信全文:比特幣正蠶食美元儲備地位,代幣化將引領資本革命