核心要点

-

美国重磅数据日: 5 月的就业报告、美联储会议、通胀数据以及第一季度 GDP/PCE 更新,常常引发加密市场剧烈波动,因交易员会重新定价降息预期。

-

全球政策转向:从欧洲央行到澳洲联储,越来越多央行倾向于鸽派或暂停加息,这推动了风险资产的买盘,通常利好比特币及部分山寨币。

-

地缘经济变数:需关注新的关税新闻、OPEC+产量讨论及 G 7 财长会议等,这些事件可能引发突发行情。重点关注日期: 5 月 5 日、 7 日、 14 日、 15 日和 30 日。

-

波动窗口期:加密市场无休无眠,非交易高峰时段也可能出现剧烈波动。务必在重大日历事件前后,提前设置好对冲、止损和仓位管理。

2025 年 5 月将密集发布多项影响市场情绪的关键数据和政策决议——包括 5 月 2 日的美国就业报告、 5 月 7 日的美联储利率决议、 5 月 15 日的欧元区经济数据,以及中国月中公布的贸易和零售销售数据。

对于加密货币交易者而言,理解每一项数据发布对市场风险偏好的潜在影响,是捕捉比特币行情启动或规避突发性下跌的关键。

以下为本月重点事件与市场布局指引,助力应对可能出现的市场波动。

目录

宏观经济背景

为什么宏观因素仍然重要于加密市场

美国:全球市场情绪的主导者

欧洲与英国:货币宽松、通胀与增长前景

中国:贸易、零售与生产数据

日本:关注 CPI(消费者价格指数)

其他央行动态与重要事件

加密市场动向:关键考量

宏观经济背景

全球经济已从疫情后的繁荣期步入增长放缓、通胀回落的新阶段。发达经济体面临增长停滞的风险,中国出口引擎则在应对美国新一轮关税施压,新兴市场则在高企的大宗商品价格与持续的资本外流风险之间艰难平衡。地缘政治风险点——从贸易战冲突到局部地区的持续冲突——加剧了市场的避险情绪,而全球央行则普遍转向货币宽松或暂停加息的立场。

对于加密货币交易者而言,增长放缓与政策宽松之间的拉锯,持续带来市场波动与交易机会。

为什么宏观因素仍然重要于加密市场

比特币及其他加密资产已不再独立波动,而是与股票、债券及美元走势同步联动。当各国央行释放降息信号或扩大资产负债表时,"风险偏好"资金往往涌入加密市场,推动连续数周的上涨行情。但如果出现意外的鹰派转向或疲弱的经济数据,"风险厌恶"情绪则可能引发加密市场快速抛售,杠杆效应进一步加剧跌幅。

提前关注关键宏观事件,有助于交易者预判市场波动窗口,把握上涨机会,规避下行风险。

美国:引领全球市场情绪

美国继续在全球风险偏好方面发挥引导作用。美联储 5 月会议以及一系列高频数据发布将成为市场关注焦点:

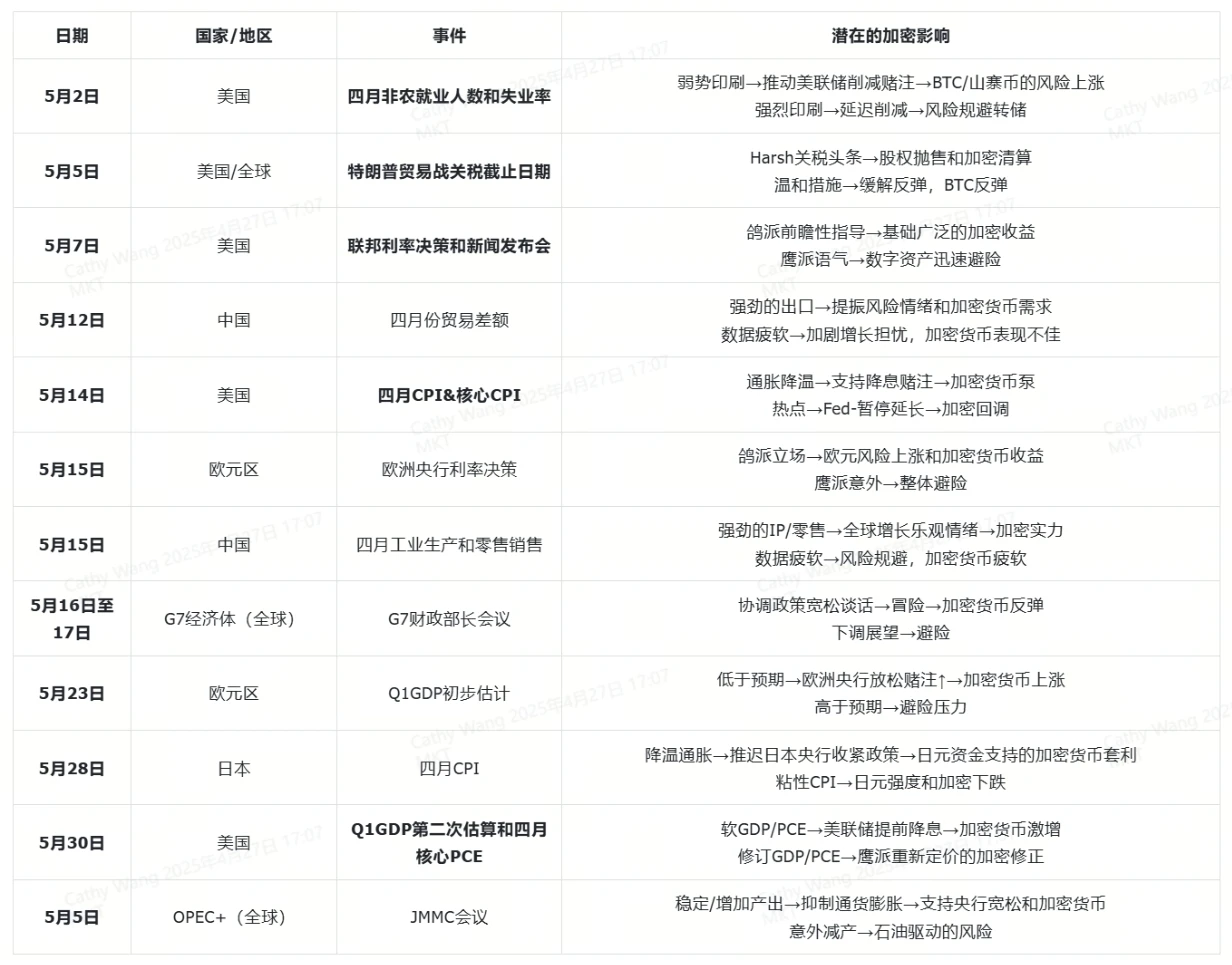

5 月 2 日——就业报告(4 月非农就业与失业率)

美国劳工统计局将公布 4 月非农就业数据和失业率。

利多情景:若数据弱于预期,可能强化市场对降息的押注,提振包括加密资产在内的风险资产。

利空情景:若就业增长强劲且失业率下降,可能推迟美联储降息,给股市和 Bitcoin 带来压力。

Image Credit: Trading Economics

5 月 7 日——联邦公开市场委员会(FOMC)利率决议及新闻发布会

市场普遍预计美联储将把联邦基金利率维持在 4.25 – 4.50% 区间,但将更新经济预期。

鸽派信号(如支持加息的官员人数减少、提前降息的时间表等)通常会引发加密市场的情绪性反弹。

若出现反对降息或鹰派言论,则可能迅速引发风险资产抛售。

Image Credit: fxstreet

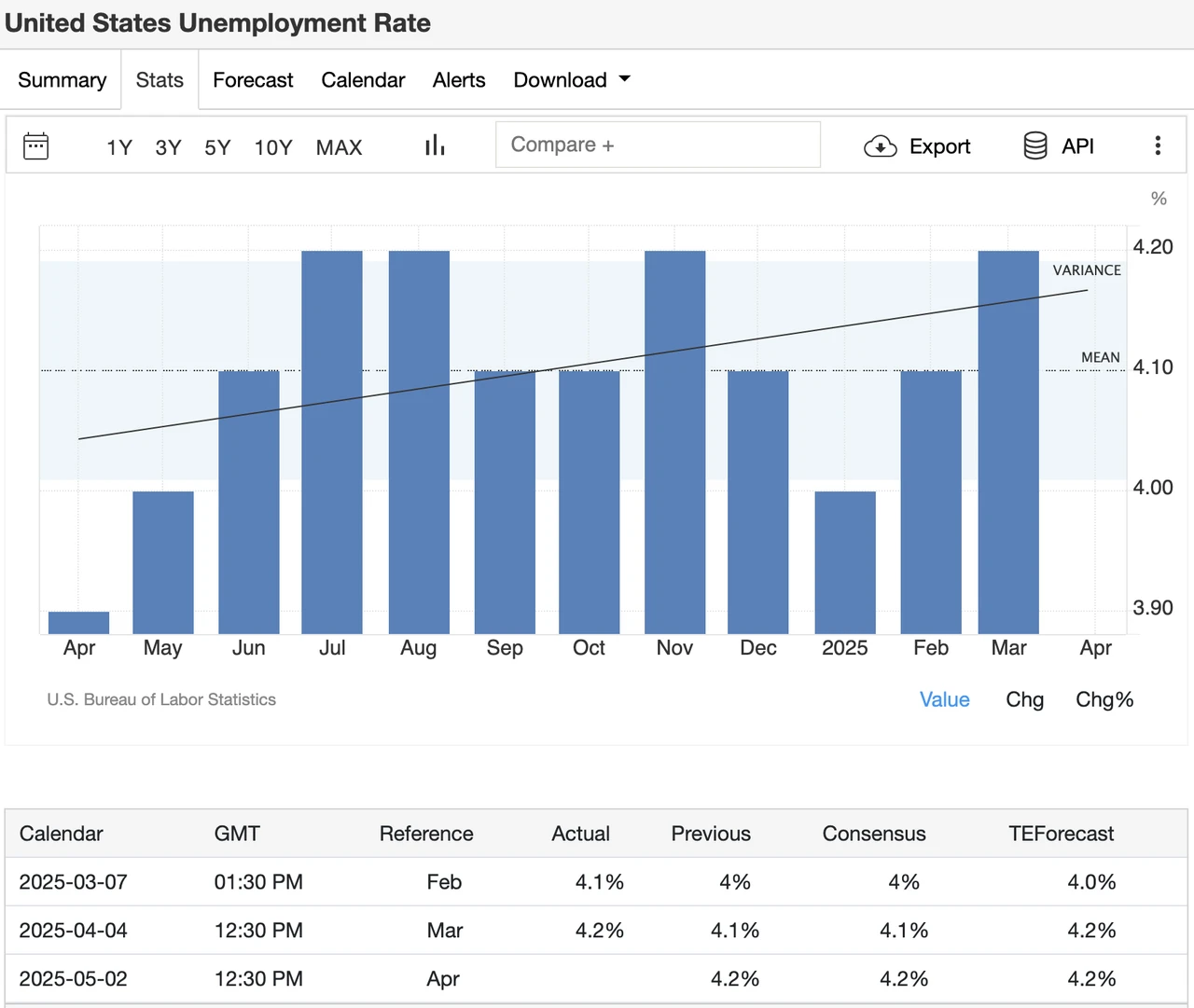

5 月 14 日—— 4 月消费者价格指数(CPI)及核心 CPI

美国 4 月消费者通胀数据即将公布,其中剔除食品和能源价格的核心 CPI 是美联储偏好的通胀指标。

如果同比增速接近 2% ,将强化通缩预期,提升加密资产的吸引力。

如果数据意外上升,可能打压风险资产,因为美联储可能坚持“高利率维持更久”的政策立场

Image Credit: Trading Economics

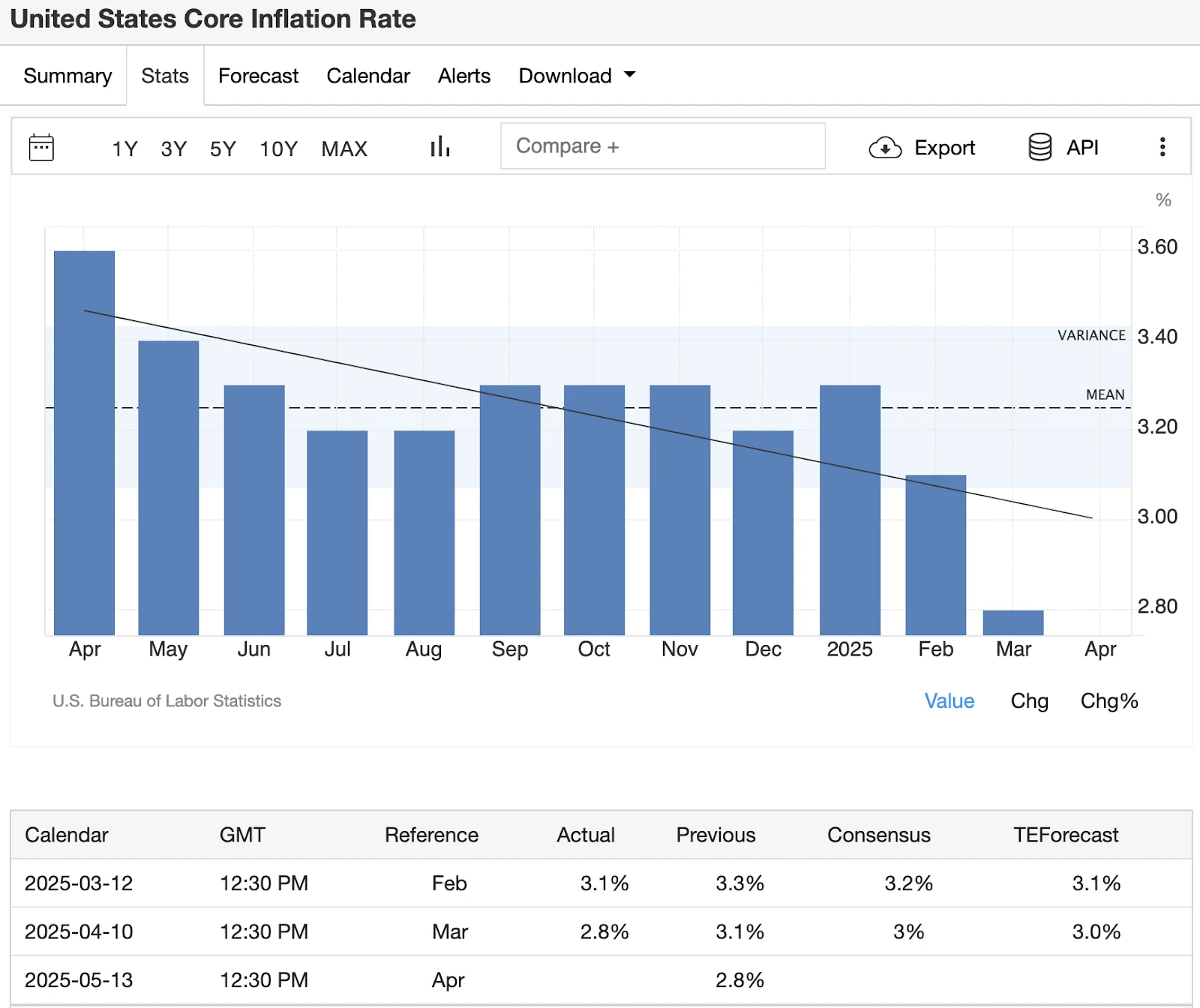

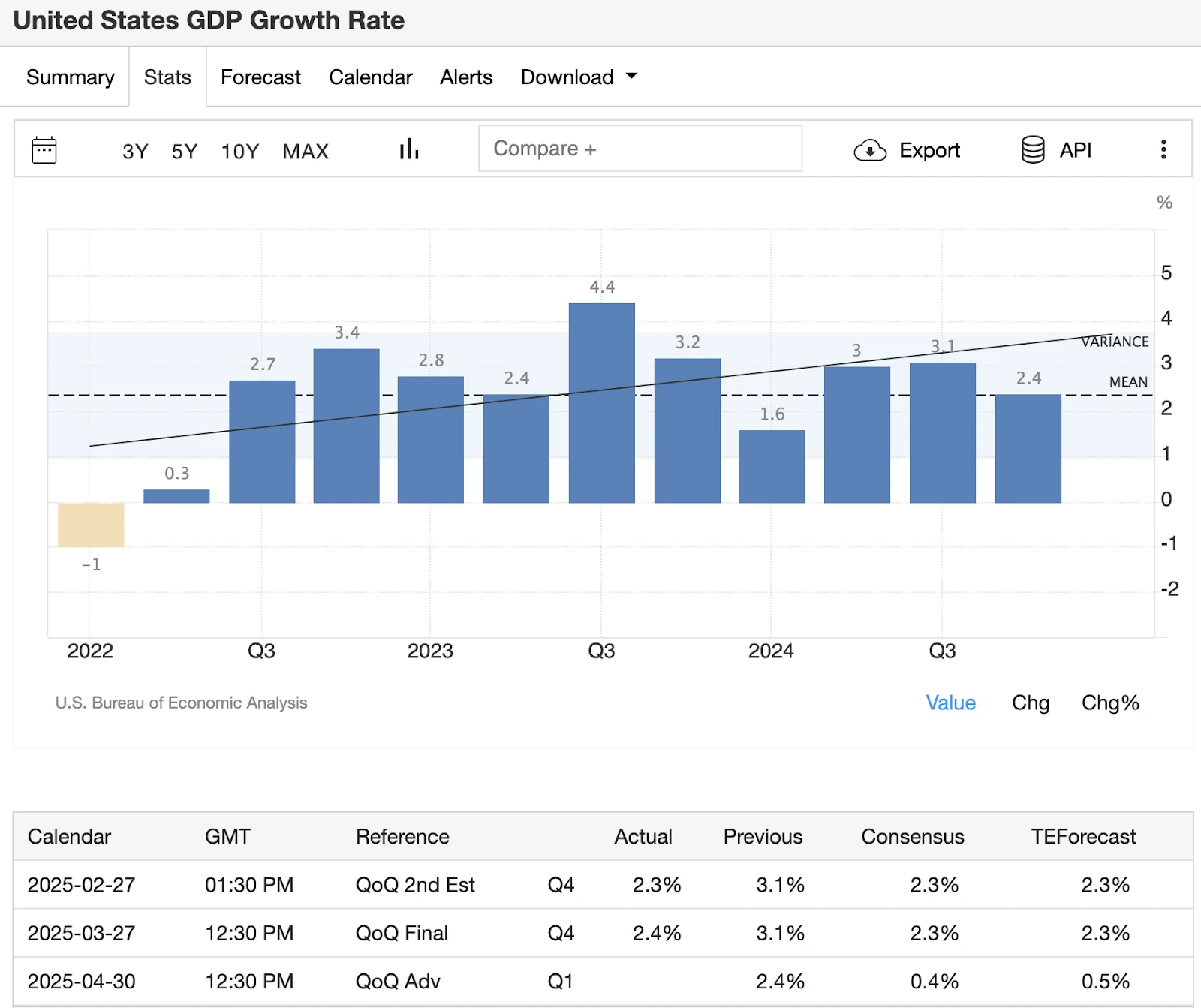

5 月 30 日——第一季度 GDP 二次预估及 4 月核心 PCE

美国经济分析局(BEA)将发布第一季度 GDP 二次预估,同时公布美联储关注的 4 月核心个人消费支出物价指数(PCE)。

若 GDP 疲软且 PCE 回落:将强化 6 月降息预期,提振风险资产表现。

若 GDP 被上修或 PCE 仍顽固高企:可能打击市场的鸽派预期,给加密资产带来压力。

Image Credit: Trading Economics

欧洲与英国:宽松、通胀与增长

欧洲仍处于低增长、低通胀的环境中, 5 月有多场重要政策会议:

5 月初——欧元区 5 月 CPI 初值

欧盟统计局发布的初步通胀数据将为欧洲央行(ECB)的下一步政策奠定基础。

若同比增速进一步接近 2% ,将支持宽松倾向并推动风险资产流入。

若通胀意外上升,则可能抑制市场对降息的预期。

5 月 8 日——英格兰银行(BoE)利率决议

英国央行将决定基准利率(目前为 5.00% )。

若选择维持或偏向降息,将与全球鸽派趋势一致,有助于提振加密资产情绪。

若意外释放鹰派信号,可能打击市场风险偏好。

5 月 15 日——欧洲央行(ECB)利率决议

市场预计存款利率(当前为 2.25% )将维持不变,或小幅下调 10 个基点。

若发布会传递鸽派信息,有望提振股市和加密市场。

若暗示利率将“高位维持更久”,可能引发风险资产抛售潮。

5 月 23 日——欧元区第一季度 GDP 初步预估

GDP 增长数据将验证该地区是否正在步入衰退。

若增长疲软,将进一步强化市场的宽松预期。

若增长意外向好,则有望支撑周期性资产表现。

中国:贸易、零售与生产

中国将在 5 月中旬发布的一系列数据将作为全球需求的风向标:

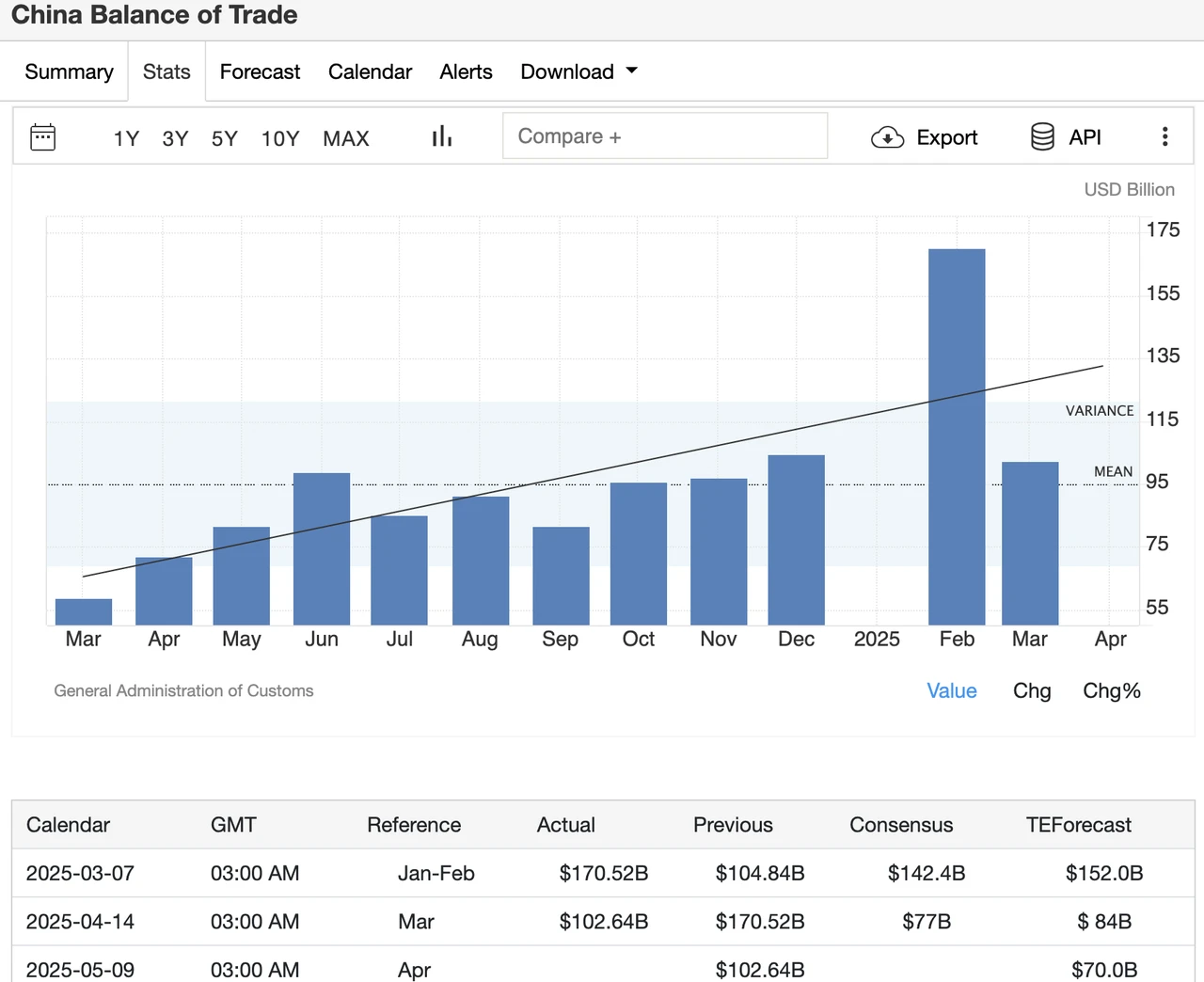

5 月 12 日—— 4 月贸易余额

出口与进口数据将为全球物流与需求情绪提供线索。

若出口增长强劲,有助于支撑风险资产表现。

若出口大幅下滑,则可能拖累与大宗商品相关的加密资产策略。

Image Credit: Trading Economics

5 月 15 日—— 4 月工业生产与零售销售

工业产出衡量制造业动能,零售销售则反映消费者信心。

若数据好于预期,有望提振全球经济增长预期,同时利好加密资产。

若数据疲软,可能动摇本已对贸易战影响保持警惕的市场情绪。

日本:关注 CPI 数据

尽管日本央行(BoJ)通常每月召开会议,但 5 月没有政策决议,市场关注焦点转向通胀数据:

5 月无日本央行会议

尽管如此,若上田和夫行长或日本央行官员的讲话中透露出政策转向迹象,仍可能引发市场波动。

5 月 28 日—— 4 月消费者价格指数(CPI)

日本将公布 4 月消费者通胀数据,预计同比增速接近 3% 。

若通胀回落,将削弱对日本央行收紧政策的预期,通常有助于缓解以日元为融资来源的加密资产套利交易压力。

若通胀顽固高企,则可能推高日元,对风险资产构成压力。

其他央行与重要事件

除了主要经济体外,还有若干值得关注的日期:

5 月 6 日——澳洲联储(RBA)利率决议

在通胀回落背景下,澳洲联储将召开会议;交易员将密切关注任何有关降息的暗示。

5 月 14 日——新西兰联储(RBNZ)利率决议

新西兰央行的决策将影响澳新地区(ANZ-Pacific)风险情绪,并左右以澳元为融资来源的加密资产资金流向。

5 月 29 日——加拿大央行(BoC)利率决议

加拿大央行对利率与经济增长的展望,可能影响与加元相关的加密资产策略及北美地区的风险偏好。

5 月 5 日——OPEC+联合部长级监督委员会(JMMC)会议

此次中期会议将评估成员国产量执行情况;任何潜在的产量指引变化,可能影响油价及更广泛的风险资产情绪。

5 月 16 – 17 日——七国集团(G 7)财长会议

有关贸易、债务与制裁政策的协调可能改变全球风险定价预期,偶尔也会引发加密市场的整体重估。

Image Credit: World Atlas

加密市场动态:关键关注点

通胀与利率预期

CPI/PCE 数据走低,将强化市场对降息的押注,提升加密货币套利交易和保证金杠杆头寸的吸引力。

若出现鹰派意外,则可能引发市场快速去杠杆化,并导致比特币及高杠杆山寨币仓位遭遇连锁平仓。

风险偏好切换

加密市场通常与股市走势高度相关:在宽松政策刺激下,若股市上涨,加密资产往往表现更为强劲。

地缘政治冲突或政策失误,则可能引发风险资产的同步抛售。

相关性指标

机构资金流动越来越依赖跨资产相关性模型;高贝塔系数的加密资产(如 DeFi 代币、小市值币种)在市场波动中涨跌幅度更为剧烈。

关税与贸易冲突风险

任何新的美国关税公告或中美贸易谈判动态,都可能盖过经济数据本身,引发加密市场日内剧烈波动。

加密交易者的策略建议

日程提醒与提前布局

在交易平台日历中标注每一个重要日期。高影响力数据公布前,可建立小规模、风险明确的仓位,力求在方向性波动中受益,同时避免过度杠杆。

对冲与期权组合策略

在 5 月 7 日和 5 月 14 日前后,利用期权领口策略(collar)或跨期价差策略(calendar spreads)进行风险对冲,在限制下行风险的同时保留上行潜力。

当事件风险呈现二元化(如美联储鹰派或鸽派分歧)时,可考虑使用跨式期权(straddles)捕捉波动。

严格止损

在 FOMC 会议和 CPI 数据公布期间应收紧止损设置;发布后初始 30 – 60 分钟内波动剧烈,应避免在此期间调整仓位,以免被震出市场。

跨资产信号监控

实时关注美国国债收益率与美元指数(DXY)。美元或长端国债收益率下跌,通常是加密市场走强的领先指标。

仓位管理与分散投资

避免将资金集中押注于单一加密资产;在不确定阶段,应在大市值币种(如 BTC、ETH)及防御型代币(如基于稳定币收益的项目)之间进行分散配置。

非交易时段警惕

加密市场 7 × 24 小时不间断运行,关键数据往往在美国市场休市期间发布。建议使用自动触发机制或限价单来管理风险。

结语

2025 年 5 月,对于宏观市场和加密市场而言,都是一个关键的转折点。

美联储 5 月 7 日的利率决议、美国就业与通胀数据,以及从欧洲央行(ECB)到澳洲联储(RBA)的一系列央行会议,将为交易员带来多个“风险偏好/风险规避”的拐点。同时,贸易战动向、OPEC+产量指引和 G 7 财长联合声明,也增加了市场情绪突变的可能性。

经验丰富的加密交易者深知:严格执行日程管理和事件驱动策略,能够将不确定性转化为机会。通过提前标记每一次重要发布、合理控制仓位规模,并利用期权或反向产品进行对冲,交易者可以更从容地应对市场的剧烈波动。而实时关注跨资产信号(如国债收益率、美元指数与股市广度指标),则能在市场倾向发生变化前提供预警,让加密资产头寸得以及时调整。

归根结底, 5 月能否取得成功,关键在于在坚持交易信念与保持灵活应变之间找到平衡。无论是基于美联储转鸽布局比特币多头,还是在通胀意外上行时采取空头策略,围绕经济日程建立结构化交易计划,都将帮助交易者在快速变化的市场中抢占先机。

随着全球央行逐步由紧缩转向宽松,地缘政治冲突此起彼伏,能否敏锐捕捉宏观信号并迅速反应,将成为决定交易胜负的关键。

5 月的市场日程密集,但对于有准备的加密交易者而言,也蕴藏着丰富的超额收益(Alpha)机会。

关于 XT.COM

成立于 2018 年, XT.COM 目前注册用户超过 780 万,月活跃超过 100 万人,生态内的用户流量超过 4000 万人。我们是一个支持 800+优质币种, 1000+个交易对的综合性交易平台。XT.COM 加密货币交易平台 支持 现货交易 , 杠杆交易 , 合约交易 等丰富的交易品种。XT.COM 同时也拥有一个安全可靠的 NFT 交易平台 。我们致力于为用户提供最安全、最高效、最专业的数字资产投资服务。