原文作者: Ignas

原文编译:Tim,PANews

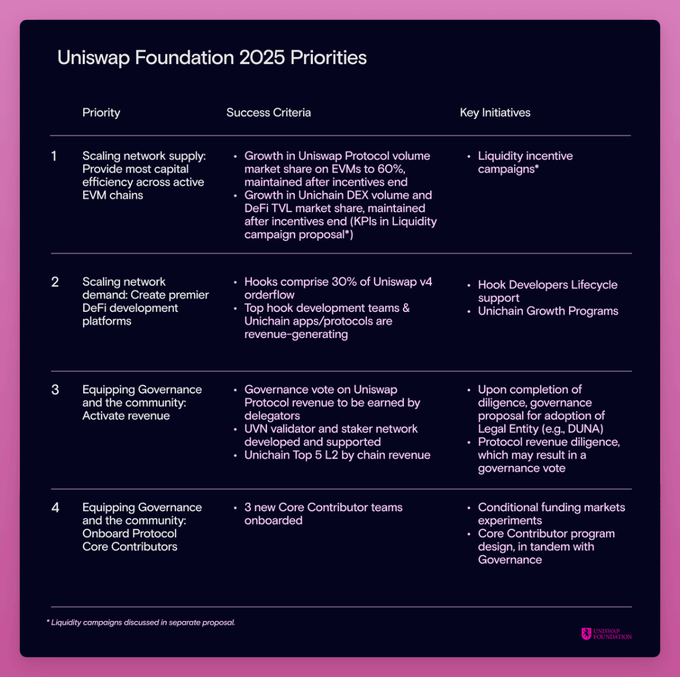

Uniswap 基金会投票通过 1.655 亿美元巨额投资计划,为什么?

因为 Uniswap v4和 Unichain 发布后的表现远未达到市场预期。

在一个多月的时间里:

-

Uni v4的总锁定价值(TVL)仅为 8500 万美元

-

Unichain 的 TVL 仅 820 万美元

为促进增长,Uniswap 基金会提议分配 1.655 亿美元资金至以下方面:

-

9540 万美元用于资助(开发者计划、核心贡献者、验证者);

-

2510 万美元用于运营(团队扩张、治理工具开发);

-

4500 万美元用于流动性激励。

如你所见,Uni v4不仅是一个 DEX,更是一个流动性平台,而 Hooks 是构建在其上的应用。

Hooks 应推动 Uni v4的生态增长,因此需要通过资助计划加速这一进程。

资助预算的详细分配说明:

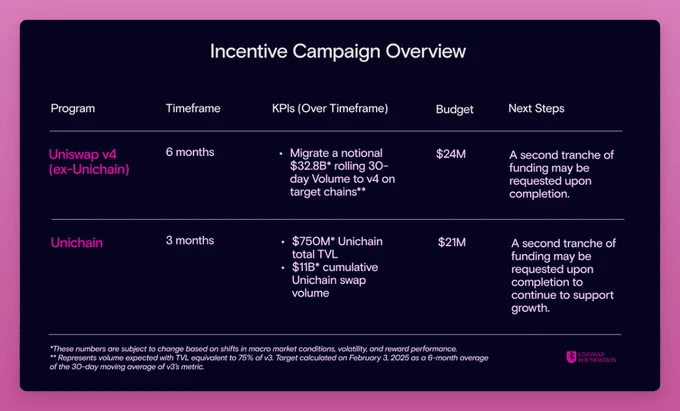

4500 万美元流动性提供者(LP)激励将用于以下方面:

-

2400 万美元(分 6 个月发放):用于激励流动性从其他平台迁移至 Uni v4;

-

2100 万美元(分 3 个月发放):推动 Unichain 总锁定价值(TVL)从当前 820 万美元增长至 7.5 亿美元。

相比之下,Aerodrome 每月铸造价值约 4000 万至 5000 万美元的 AERO 代币用于流动性提供者(LP)激励。

提案已通过温度检查阶段,但仍面临着一些批评:

在行业格局变化之际,Aave 提议每周回购 100 万美元的 AAVE 代币,Maker 计划每月回购 3000 万美元,UNI 持有者却如同要被榨干价值的"奶牛",其代币价值从未被捕捉。

UNI 代币未启用费用分成机制,而 Uniswap Labs 在两年间通过前端费用已赚取 1.71 亿美元。

整个体系的关键在于 Uniswap 的组织架构设计:

-

Uniswap Labs:专注于协议技术开发;

-

Uniswap Foundation:推动生态增长、治理及资金计划(如资助拨款、流动性激励)。

多精明的法律团队啊。

Aave 和 Maker 与代币持有者建立了更紧密的利益绑定关系,我不明白为什么 Uniswap 的前端费用不能跟 UNI 持有者共享。

总之,其他批评主要集中在核心团队高薪、Gauntlet 负责流动性激励执行、以及建立新型中心化 DAO 法律架构(DUNA)这三个方面。

作为 Uniswap 小型治理代表,我对这个提案投出了赞成票,但对 UNI 持有者的未来仍存重大担忧:激励机制未能与持有人的利益保持一致。

然而,我是 Uniswap 的忠实粉丝,并高度认可它在 DeFi 领域的推动作用。当前 Uni v4和 Unichain 的增长态势非常惨淡,它们需要引入激励措施来促进发展。

下一次 Uni DAO 的投票应聚焦于 UNI 代币的价值捕获机制。