2018年过去大半,比特币的价格还有机会创新高吗?

2018年,尽管比特币市场经历了6个月的冷却期,但由于零售需求低迷、机构投资者犹豫不决以及目前过高的加密货币市值(相对于区块链活动而言)等因素,我们实际上看到的情况更多是比特币价格的横盘震荡和下行潜力。

许多投资者和顾问都曾表示,5700美元是比特币的价格底部,并且未来的价格只会上涨。虽然我们非常看好比特币的长期前景,但对于短期价格走势,我们仍不可盲目乐观。

比特币历史高点的启动位置可以追溯到2015年8月,当时比特币价格还不到200美元。从这里开始,比特币开启了惊人的、历史性的上涨过程。即使在非周期性的牛市中,集体经济参与者也需要时间来吸收大幅上涨过程中所涵盖的信息。

2018年剩余的时间,我们需要关注这几点:山寨币市场,监管机构以及基础设施的成长阵痛。

来看看数据。

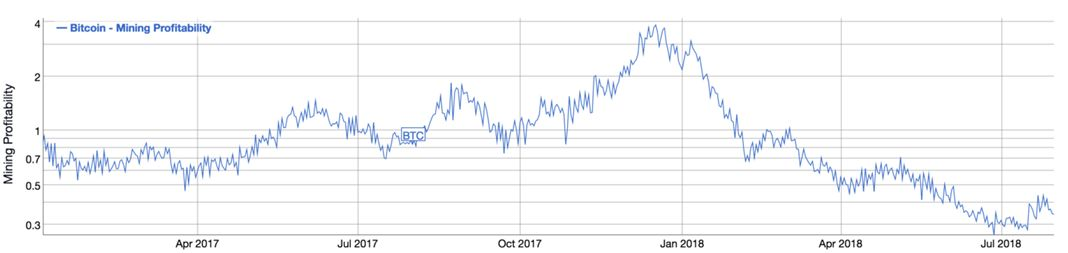

自1月以来,比特币哈希率(用于保护网络的每秒总算力)翻了3倍,这意味着大量更高效的新型矿机已经上线。

结合比特币价格下跌来看,这意味着那些无法升级机器或者找到更廉价电力的矿工必须面临利润急剧下降的局面——矿工利润在7个月内跌幅超90%(山寨币面临类似或更惨烈的跌幅)。由于利润率承受巨大压力,矿工可能会被迫在市场上大量抛售比特币。

比特币挖矿利润走势

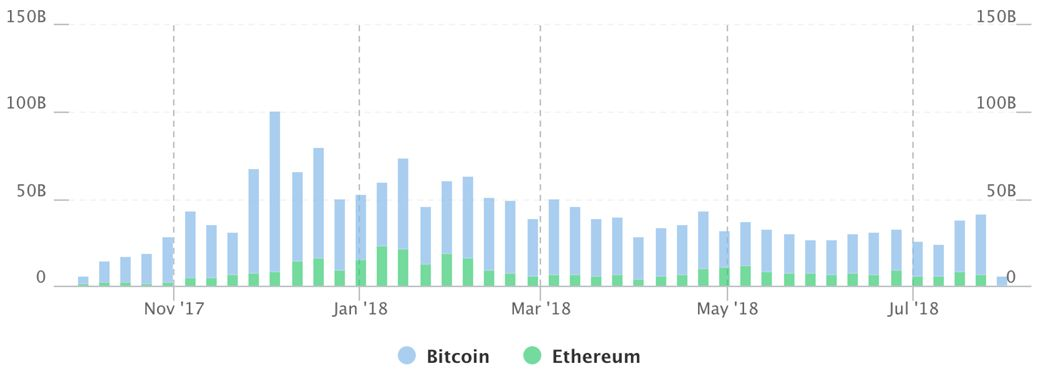

接下来,交易量并没有消失,但仍低于去年冬季和春季的交易量。目前尚不清楚最近有多少交易量是“轧空”(被迫回补空头减少损失)造成的,以及有多少交易量来自于新的长期买家。

比特币总交易量走势

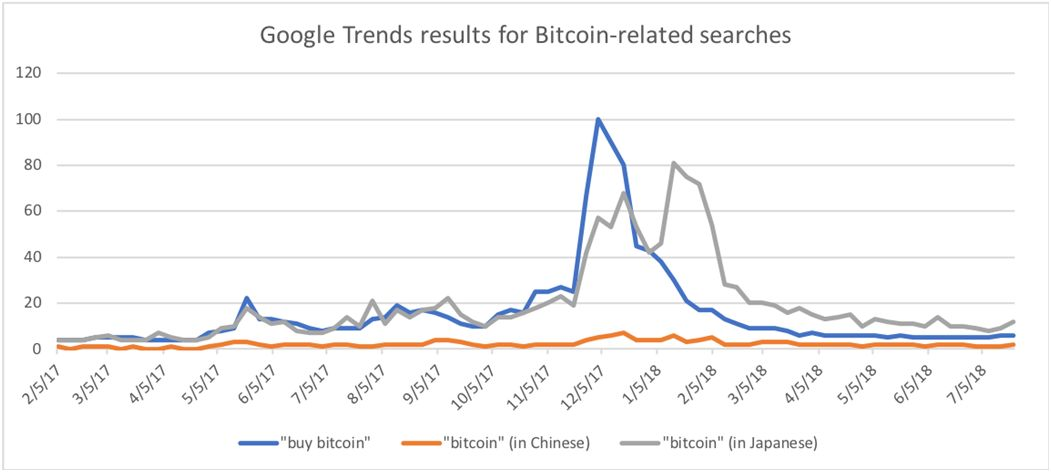

在去年FOMO(害怕错过的情绪)过去之后,散户对比特币的兴趣已经变得非常低迷:

三个月前进行的Gallup民意调查显示,仅不到0.5%的美国投资者“可能会在不久的将来购买比特币”。

比特币交易费用和价格波动大幅下降,与去年秋季相比,比特币商家的收入降低了50%。

谷歌搜索数据也并未显示任何由散户快速推动复苏的信号。

与“比特币”相关的谷歌搜索量趋势

接下来,让我们看看一些比特币分析师、做市商和华尔街内部人士的立场:

首个比特币ETF很可能不会在2019年之前获得批准。因此,期望9月份获批的想法可能以失望告终。

虽然机构投资者肯定正在涉足比特币,但绝大多数公司都是那些无视价格、打算做市的交易公司:在做多的同时,他们也很乐意接受空头头寸。众所周知,那些长期存在的机构,如共同基金和养老基金,都尚未准备投资,因为他们还不适应现有的托管解决方案。

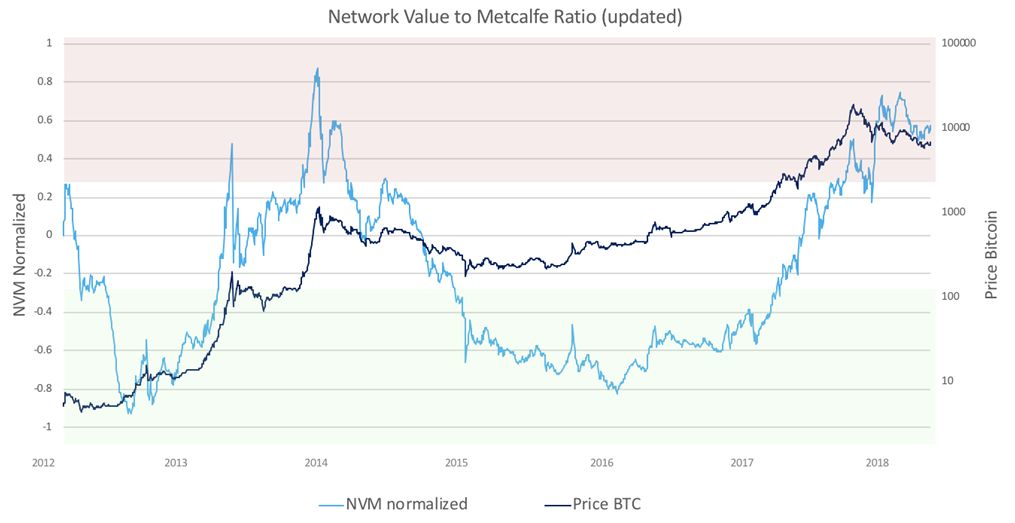

能够反映早期采用率的NVM比率表明,现在的链上活动太少了,难以匹配比特币目前的市值:

NVM比率及比特币价格对比

假设比特币的市场价值主要源于这样一个事实——它是一个连接世界各地用户的网络:越多人和实体使用比特币区块链来结算交易,它就越能获得我们期望的流动性和实际效用。NVM比率是通过区块链上的每日活跃地址来统计的。Facebook和Linkedin等成长型公司也使用过类似的评估模型,其中月活跃用户的数量与企业价值是直接相关的。

另外,NVT比率是试图衡量所有比特币交易每天的美元价值是否偏高或偏低的指标(相对于市值)。该指标也表明比特币当前的估值过高。

最后,在过去的几个月中,我们也看到了一些宏观事件,似乎都看好比特币作为避风港:朝鲜问题、不稳定性飙升、中国股市崩盘等。但是,这些冲击没有对比特币产生太大影响。

分析了这么多,并不是说比特币价格的继续下探是不可避免的结局:

自去年12月以来,比特币价格已经下降了62%。

自3月以来,人民币兑美元汇率下跌了8%。如果继续下滑,中国资本可能会分流到比特币。

比特币的主导地位正在上升,这表明市场开始缓慢意识到比特币生态系统周围存在强大的护城河,这将使其难以撼动。

2015年至2017年的爆发是历史性的、但并非完全独特的生态系统:在2011年底至2013年4月期间,比特币价格翻了100倍,经过6个月的修正,它再次翻了10倍。

价值投资者已经预计,到2020年5月,区块奖励减半,这将使比特币的年度供应通胀率从3.7%下调至仅1.79%。

比特币ETF获批的可能性,即使它被推迟,也将是一件大事,因为它使散户投资者极易获得该资产。在2004年第一只黄金ETF推出后,黄金价格上涨了350%。 2017年的涨幅也引发了比特币基础设施方面的一系列企业活动,成熟的银行、经纪人、支付处理商和提供成套解决方案的安全服务供应商的承诺正在引起价值投资者的注意。

结论

当前市场可能需要更多时间来吸收最近36个月的涨幅,这个过程可能会触发比特币价格的再度下探。今年,比特币很难出现新的历史高点,更有可能的走势是横盘震荡或者阶段性的反弹行情。