加密货币的“必要之恶”:如何应对极端波动性?

自进入主流投资者市场以来,加密货币的地位得以巩固的原因之一就是其极端的波动性。2017年底,加密货币价格呈指数型增长,这正是投资者大量涌入加密货币市场的时候。

然而,这种波动性是一把双刃剑,比特币市场已经多次表明,当发生暴跌的时候,我们手中的资产随随便便就会被腰斩。

由于比特币价格的下跌和交易量的减少,加密货币整体市场受到重创,市场活跃度也随之下降。这种波动的危险之处在于,它可能导致大量的投资者从中逃离,进而严重削弱其它加密货币获得采用的希望。

加密货币在日常生活中广泛使用——要创造这样的未来,其波动性应该成为我们关注的焦点。然而,为了保证自己的安全、理智,以及对新兴的加密货币经济的积极贡献,我们需要勇气和策略,才能在低谷重获新生。

波动性是一把双刃剑

在帮助加密货币进入主流市场时,其波动性起到了很大的作用。

早期,加密货币,特别是比特币,在臭名昭著的丝绸之路网站关闭时,成为黑暗网络的主流。那时候,对于华尔街来说,它绝对不是可取的投资方式。

银行和金融机构的思想领袖们曾对比特币持有一致的看法:认为比特币是一时流行的狂热,甚至是老鼠的毒药,而且波动太大,如同儿戏。但是,现在情况也在悄悄发生变化:投资界关于比特币的对话开始增多。

芝加哥期权交易所(CBOE)和芝加哥商业交易所(CME)分别于2017年12月18日和10日推出比特币期货交易。据传,高盛和巴克莱银行正在研究加密货币交易平台,而人们无法拒绝这种疯狂的资产投资,因为其价格在几周内就会翻倍。

在牛市期间,比特币亿万富翁的横空出世、屌丝一夜暴富的励志故事源源不断,刺激着个人投资者争先恐后涌入市场,投身于比特币狂潮之中。

波动性的重要性毋庸置疑:它可以使加密货币成为一种作为主流社会货币潜在的资产。但是,它同时也可能导致这一目标的失败。

抵押众筹平台Homelend的首席执行官Itai Cohen指出,“从财产和抵押的角度来看,波动性会促使投资者远离加密货币市场,并转入房地产市场等更稳定的投资。我们的目标是试图突破谨慎的房地产投资者,迎合接受剧烈波动的、更大胆的投资者的需求。”

加密资产的极端波动性是投资者依赖所谓“采用综合症”的结果——对资产价值的认知主要基于对社区采用的期望。比起“真实世界”的资产,如黄金、房地产、企业利润或政府支持的货币,加密货币波动性更大;而比起加密货币,人们对加密货币看法的波动性则更大。换句话说,物理世界和数字世界之间存在极大的差距。

抵押贷款行业是一个行业的典范,它似乎有助于缩小差距,就像房地产行业或任何在“真实世界”中占有一席之地的行业一样。

问题是,如果人们在市场处于最看涨的时候进入加密货币市场,并利用其上涨的波动来获益,那么他们也需要有足够强大的心态,准备好承受最低点的波动和财富的瞬间蒸发。

如何应对极端波动性

对于体制化投资者来说,应对波动性本身并不是什么新鲜事。资产、股票、债券,甚至外汇交易都容易出现波动,但问题在于,加密货币的波动已经突破图表之外。

此外,加密货币的投资者往往是新手,之前并未经历过这种波动范围——仅需1小时,手里的资产可能大幅上涨,也可能严重缩水。

由于股票市场的历史远远长于加密货币市场,因此这是新手开始的好地方。不管是股市还是加密货币市场,处理这些令人头疼的低点和高点的技巧是相通的。

就像在加密货币领域一样,在股票市场上有长期投资和短期投资。纽约州认证的理财规划公司Lifelaidout的创始人Roger Ma解释说,“在股市中,重要的是不要忘记你的时间跨度。长期投资股票会给你带来回报,日常的市场变化并不会影响到你的投资。”

这与加密货币所谓的HODL战略非常相似。从本质上讲,坚持长期持有加密货币——这可以最大程度避免波动性的影响。

Roger还提到另一种与加密货币投资相似的策略:平均成本法。在此策略下,我们可以按照固定的时间进行定投。这种投资策略从根本上防止频繁进出市场造成的损失。Roger指出,“只要你制定好计划,并考虑到你需要用钱的时间范围,那么市场上的波动对你来说应该不会产生太大问题。”

道琼斯以其一天之内的大幅下跌而闻名。Hanson McClain Advisors的创始人兼高级合伙人ScottHanson对解释了这种下跌,“道琼斯指数今天下跌250点,仅下跌1%。但当道琼斯指数在10000时,其下跌幅度将会是2.5%。”

这基本上道出了整体和长远布局的重要性。2017年10月,比特币突破6000美元大关,人们奔走相告、疯狂庆祝。然而,今年比特币有几次逼近6000美元附近时,人们却谈虎色变、惊慌失措。

安全的避风港

然而,有时候,即使是经验丰富的加密货币投资者也会感到手头拮据,想要止盈离场。但是,如果之前的手头资金已经全置换成数字资产,逃离市场是困难的。

在传统的股票证券市场,15-20支股票被认为是多样化的投资组合。而在加密货币市场,要做到多样化投资组合,至少要配置50-70种不同的加密货币,因为这是个新生行业,大多数代币将会消亡,而少数代币的价值将会翻1千倍甚至1万倍以上。

因此,许多人已经看到了投资组合多样化的价值,不仅仅在加密货币上增加投资组合,而且还用一些更稳定的资产(主要是黄金)来对冲他们的投注。

1.黄金

黄金是一种几乎与“稳定”同义的资产,作为加密货币的对立面,它具有悠久的历史。有些时候,特别是加密货币熊市的时候,黄金等贵金属和加密货币明显存在反相关的关系。

欧洲在线黄金交易商Coin Invest的董事Daniel Marburger表示,1月16日,黄金的销售额增长了5倍,而同时期的加密货币正处于崩溃状态。Marburger说,“那是疯狂的一天,电子邮件和手机的提示音几乎就没停过,客户都在咨询如何将他们的加密货币置换成黄金。”

即使在加密货币出现之前,黄金在股票市场波动时期也会出现上涨,因为其价值趋势往往与股票或房地产等资产相反。

2.现金

加密货币市场暴跌时,现金是投资者容易涌入的另一个避风港,因为它像出售数字货币那样简单,而且至少在日常生活中是可用的。

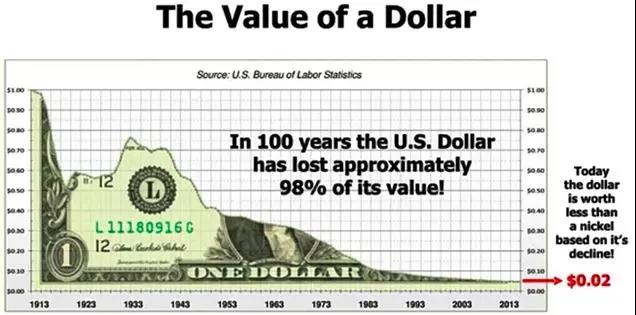

将数字货币转换为现金的问题在于,现金价值在不断变化——缓慢地贬值,并且作为可投资的资产,它确实不是一个好的选择(收益太低)。

同样的,作为加密货币的避风港,现金的另外一个问题在于,随着投资者在加密货币价格低点时抛售数字资产,当市场再度兴起,又忍不住以高估的价格大量买入——陷入杀跌追涨、低抛高吸的恶性循环之中。

(图)美元价值:过去100年间,美元贬值高达98%

3.债券

由政府发行的债券通常被视为避险投资,因为普遍的观点是:国家的财务安全性往往比公司更高,而且比加密货币稳定得多。但是,如果债券发行人在到期时不能偿还利息或本金,那么你可能会失去所有的资金。这种情况甚至在中国如此庞大的经济体都发生过。

所有这些避险方法都可以避开加密货币市场的波动,并使资产保值。然而,最重要的问题是,投资者往往将数字资产全部撤出。由于加密货币的波动性特点,当牛市快速启动的时候,往往很难重新上车,只能眼睁睁看着别人收获利润。

尽管比特币和以太坊等顶级加密货币在过去几年中取得了巨大的进步,但市场最近的下跌让很多投资者寻找安全避险,转向传统的安全避风港,如黄金、稳定币和交易所交易基金。但是当绝大部分投资者朝同一个转变时,很难低价买入这些资产。

暴风雨的锤炼

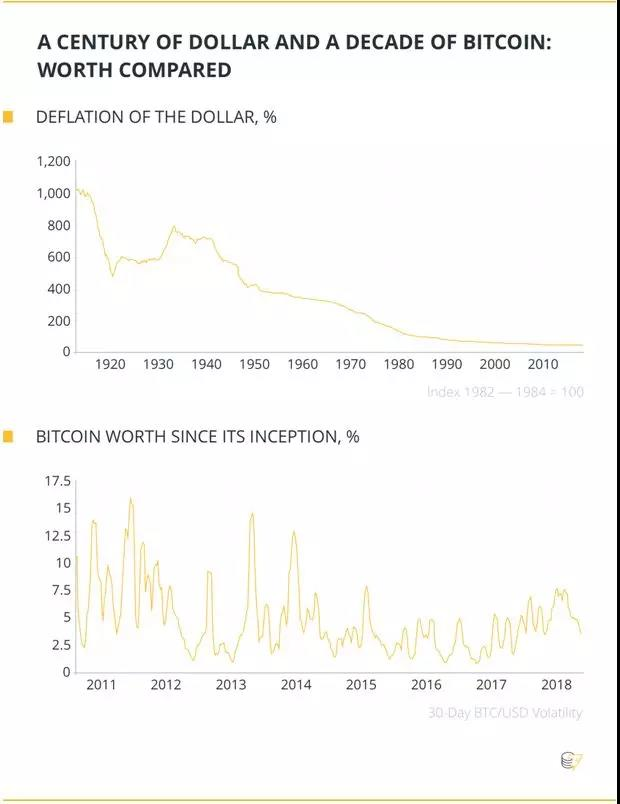

有证据表明,比特币的波动性正在减弱,并且随着时间的推移,它变得更易于管理。这与比特币在广泛和多样化的市场上被进行分配和采用有很大关系。

另一方面,波动性也受到某种程度的珍视。比特币商业交易所BitMEX首席执行官ArthurHayes说,“我们认为波动性非常重要。价格波动大,我们就能赚钱。价格的升高或下降,特别是当比尔盖茨称之为欺诈,或者要说要做空比特币的时候。或者,如果你认为它在几个月内将达到100万美元,准备大量购买比特币。那么太棒了!我们不在乎这些,因为我们只是帮助匹配交易。”

但是,根据PHI Token的创始人及加密货币研究员Daniele Bernardi的说法,“波动性正在减弱,因为不是每个人都在追求3位数的收益回报。加密货币世界的极端波动性显然与近年来产生的高收益有关。如果我们希望加密货币继续作为能够提供3位数回报的资产类别,那么必须保持高波动性,这是不可避免的。这也和流动性有关,随着加密货币社区不可避免的扩张,波动性的回报将逐渐减少。”

实际上,这种情况已经发生了,因为比特币在头几年的波动率每年超过300%,而现在每年在50%到100%之间变化。除了VIX指数这一波动性指标,目前并无类似的资产类别具有相似的波动性。

注:VIX指数是芝加哥期权交易所市场波动率指数的交易代码,常见于衡量标准普尔500指数期权的隐含波动性。通常被称为“恐慌指数”或“恐慌指标”,它是了解市场对未来30天市场波动性预期的一种衡量方法。

(图)100年内美元价值和10年内比特币价值的对比

要使数字货币生存下来并茁壮成长,比特币和其它加密货币的投资者必须坚持使用它们,并且承受住这种波动性的考验。加密货币的主流采用已经开始正式启动,但它需要目前市场的参与者付出很多努力,一起经历这场风暴。

欲享受波动之幸福,必先经历波动之痛苦。一旦这种极端的波动性得到控制,加密货币势必会掀起新的采用浪潮。