原文作者:BitMEX

欢迎回到我们的每周期权 alpha 系列。没错 — 比特币已经正式突破历史新高,你们中的许多人可能正在计划下一步交易以搭乘这巨大的泵。

在本文中,我们将分享期权如何帮助你更好地管理风险,并为你提供在牛市中表现出色的工具。具体来说,我们将分享三种场景,说明如何战略性地使用期权来利用比特币持续的势头。我们将深入探讨具体的设置,让你:

-

逢低买入,

-

押注大涨,以及

-

从区间交易中获利。

无论你是想以较低风险进入市场,瞄准爆发性上涨,还是在价格区间内交易,都不要错过这些期权策略,它们将帮助你在牛市中进行更智能、更灵活的交易。

场景 1 :利用看跌期权买入回调

如果你长期看好比特币,你可能会想买入每一次回调,但说起来容易做起来难 — 设置限价单并非完美。想象一下,你的买单因为仅差 0.01 美元而未能成交,随后比特币就开始上涨 — 我们相信你们中的许多人都有过这样的经历。

策略 1 :卖出看跌期权以优化入场策略

改善上述问题的一种方法是在当前市场价格以下的特定行权价格卖出看跌期权。这种方法比单纯等待价格下跌更明智,原因如下:

1. 赚取权利金: 当你卖出看跌期权时,你会收到权利金,如果比特币价格在到期前没有达到行权价格,这就是一笔保证收益。

2. 设定目标价格: 如果比特币价格跌至或低于你选择的行权价格,你有义务以该价格买入资产,这实际上是在执行"买入回调"策略,同时还能从权利金中获得额外收益。

3. 通过权利金获得下行保护: 收到的权利金为潜在损失提供了一些缓冲,使这种策略比直接现货买入风险更低。

举个例子:

-

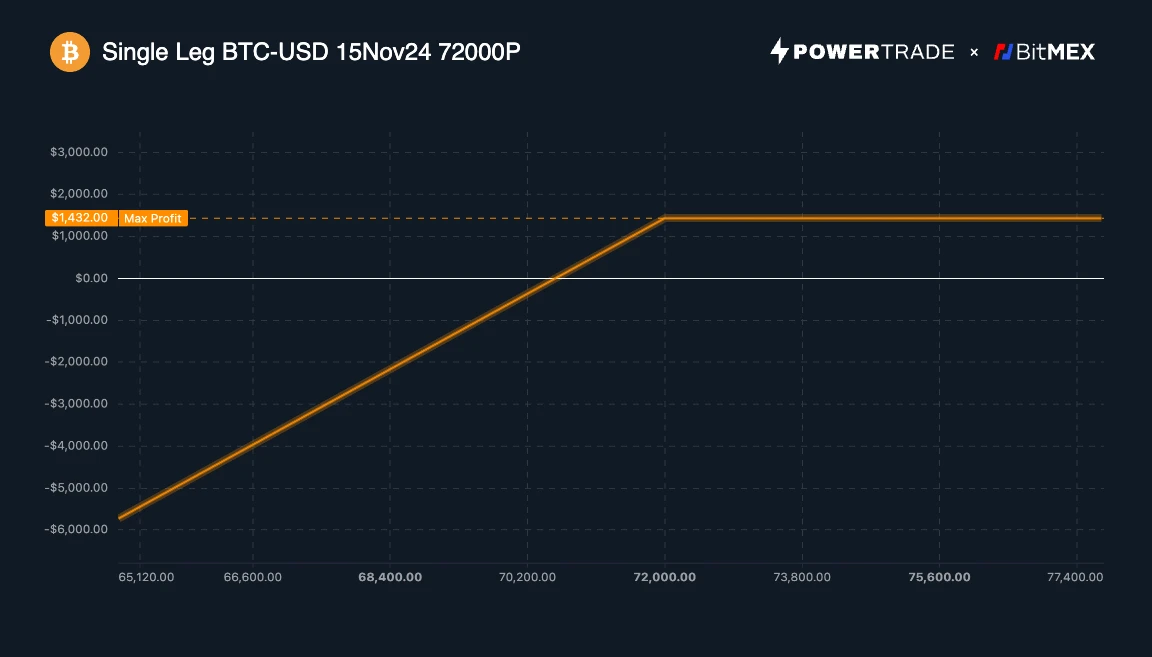

假设比特币当前交易价格为 75, 000 美元。你卖出一个行权价为 72, 000 美元、 11 月 15 日到期的看跌期权。

-

如果比特币在到期日前跌破 72, 000 美元,你的看跌期权将在到期日被行使,你实际上有义务以 72, 000 美元的行权价格买入比特币。如果比特币在到期时没有跌破 72, 000 美元,虽然你没有买入任何比特币,但你收取了 1, 432 美元的可观权利金。

替代策略:使用风险逆转策略

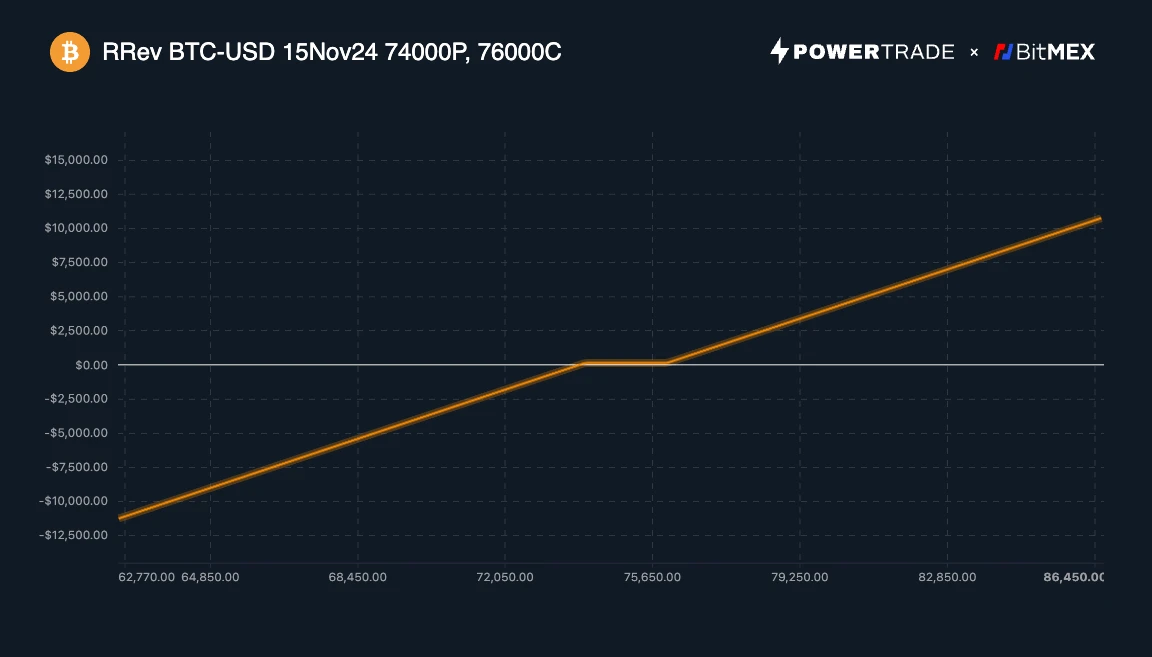

如果你愿意承担更多风险以获得潜在收益,可以考虑采用 风险逆转 策略,即同时卖出看跌期权和买入更高行权价的看涨期权。这个策略的运作方式如下:

-

下行缓冲: 卖出看跌期权可以产生权利金收入,有助于缓冲轻微的价格下跌。

-

上行参与: 从卖出看跌期权获得的权利金可以抵消买入看涨期权的成本,让你无需额外成本就能参与上涨行情。

-

风险收益平衡: 这种方法为你提供了理想的入场价格,同时让你有机会从价格上涨中获利,特别适合预期会出现轻微回调后反弹的情况。

通过风险逆转策略,交易者可以同时从轻微回调和看涨势头中获利,这使得它成为在波动的牛市中的明智选择。

场景 2 :押注大涨 - 利用价外(OTM)看涨期权押注比特币涨至 10 万美元

你确信比特币年底前能达到 10 万美元这样的里程碑吗?虽然在当前价位直接买入现货风险高且需要大量资金,但 价外(OTM)看涨期权 为押注大幅上涨提供了一个有吸引力的替代方案。

解决方案:利用价外看涨期权押注大涨

1. 低成本入场: 价外看涨期权的行权价高于当前市场价格,因此比价内(ATM)看涨期权或现货购买便宜。这意味着你可以用较少的成本获得大幅上涨的潜在收益。

2. 风险可控: 这种策略的最大损失仅限于支付的期权费,适合那些想要限制下行风险的交易者。

3. 不对称回报: 比特币价格越是超过行权价,期权就越有利可图,这使得虚值看涨期权在上涨行情中具有高杠杆效应。

举个例子:

-

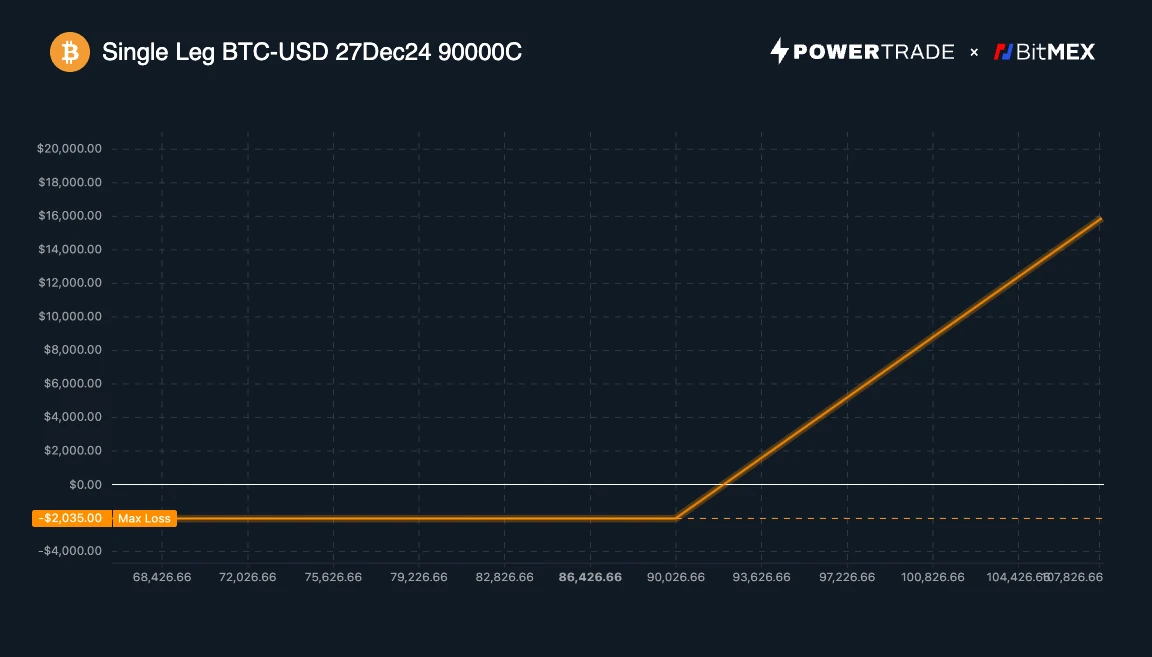

假设比特币当前交易价格为 7.5 万美元。你购买了一个行权价为 9 万美元、 12 月到期的价外看涨期权。

-

如果比特币在到期日前达到 10 万美元,这个看涨期权将带来可观的收益。如果比特币未能达到目标价格,你的损失仅限于购买期权所支付的权利金。

在牛市中,虚值看涨期权是捕捉大涨行情的热门策略,尤其是当概率评估显示有合理机会达到高价时。此外,这种方法利用了期权独有的不对称收益结构。

场景 3 :利用垂直价差在进行波段交易

比特币的牛市并非总是直线上涨;它经常会出现回调和盘整。在这些时期,波段交易是明智之选,而 垂直价差 可以成为一种强大的期权策略。

解决方案:使用垂直价差做波段

垂直价差 是指在同一到期日买入和卖出不同行权价的看涨或看跌期权。当你预期比特币会缓慢上涨时,这种策略特别有用。以下是它对波段交易者的好处:

1. 降低成本和风险: 垂直价差所需的资金比直接买入单个期权少。例如, 看涨价差 (买入较低行权价的看涨期权,同时卖出较高行权价的看涨期权)提供了有限风险的看涨敞口,且权利金更低。

2. 从波动中获利: 在区间市场中,当预期比特币在特定价格区间内波动时,垂直价差可以帮助你捕捉收益,而无需精确把握时机或承担过高风险。

3. 可预测的风险收益比: 由于最大盈亏在交易开始时就已确定,交易者可以根据预期价格区间做出精确计算的押注。

举个例子:

-

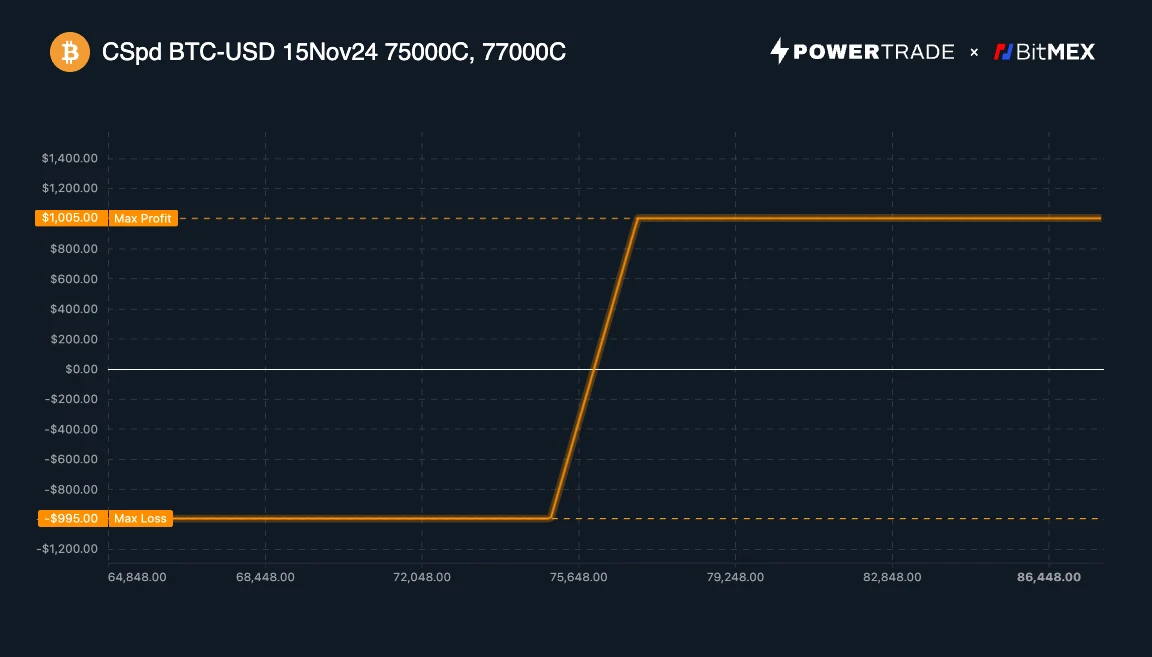

假设比特币当前交易价格为 7.5 万美元,你预期它会上涨到 7.7 万到 7.8 万美元之间。

-

一个牛市看涨价差策略可能涉及买入行权价为 7.6 万美元的看涨期权,同时卖出行权价为 7.8 万美元的看涨期权。

-

如果比特币确实上涨了,这个价差策略允许你从行权价的差异中获利,而风险比全仓位要小得多。

垂直价差非常适合慢涨中的牛市,因为它们使交易者能够精确管理风险和收益比率,是区间交易的理想选择。

结语:期权在牛市中的战略优势

总而言之,期权为交易者提供了一套复杂的工具,以有效应对加密货币牛市:

-

逢低买入: 卖出看跌期权或使用风险逆转策略使交易者能够从回调中获利或确保理想的入场点。

-

捕捉大行情: 虚值看涨期权非常适合那些对大幅价格上涨有强烈信念的交易者,提供显著的上行潜力,同时限制下行风险。

-

波段交易: 垂直价差为在预期价格区间内交易提供了一种成本效益高的方式,降低了区间市场中的风险。

这些策略都能帮助交易者完善他们在牛市中的操作方法,在管理风险的同时最大化收益。当你考虑在加密货币市场中的下一步行动时,期权交易可能就是你需要的优势,让你能够自信地驾驭市场波动。