上市公司兴起比特币热。

近日的比特币,无疑再度成为了金融市场的当红炸子鸡。就在昨日,比特币一度飙升至73660美元,距离今年3月14日创下的73881.3美元历史高点仅差0.4%。而在特朗普胜率飙升的背景下,市场普遍预测年底可见10万美元的BTC。

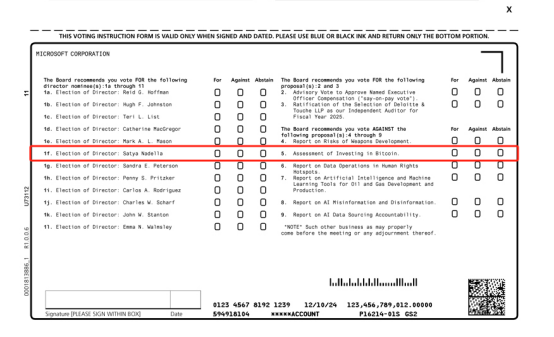

上市公司似乎也盯上了这块肥肉。就在日前,微软在一份向美国证券交易委员会(SEC)提交的文件中表示,将会在12月10日的股东大会上,就“对投资比特币的评估”议题进行表决。尽管董事会已然提议反对此项提案,但股东们,却心思各异。

而作为全球最知名的企业之一,不能否认的是,微软仅仅只是考虑BTC投资,就已然有着更为深远的意义。另一方面,早就行动的MicroStrategy,在红利下赚的盆满钵满,也给上市公司们上了重要的一课。

01

微软提案投资BTC?董事会反对

受特朗普交易影响,近段时间的比特币,再度收获了各种艳羡的目光。尽管在10月30日距历史高点仅一步之遥后略有回跌,但从资产表现来看,今年以来,年内涨幅超过56%的比特币已然跑赢了包括大盘股增长、中小盘增长、美国和欧洲股票、大宗商品、国债、黄金、现金、新兴市场,以及房地产投资信托基金在内的全球大类资产,展现了极高的抗通胀与抗周期特性。

“数字黄金”坐实,不仅散户FOMO,坐拥更多资本的上市公司自然也再度对其产生了兴趣。据美国证监会于10月24日提交的文件披露,微软似乎也有着对比特币的投资意向。该公司已将“对投资比特币的评估”议题纳入了12月10日举行的下一次股东大会的“投票议程”之中。

该提案由微软‘2025项目’顾问委员会的保守派智库国家公共政策研究中心发起,建议微软在其总资产中至少投资1%的比特币,提出的理由是“企业应考虑比特币作为一种对冲工具,以保护股东价值”。从价格表现来看,此言名副其实,资产配置多元化也无可厚非。然而,此提案的下方,却已被微软董事会标注,“建议对该提案投反对票”。

微软指出,董事会对该提案呈现出反对态度,认为投票并无必要,并称已对提案进行过充分的考量。文件中描述,“微软全球财务与投资服务团队对各种可投资资产进行了全面评估,旨在为微软的持续运营提供资金,这包括预期能提供多元化及通胀保护的资产,以及能够降低利率攀升所带来的重大经济损失风险的资产。以往的评估中,比特币及其他加密货币均在考虑的范畴之内,微软将持续关注与加密货币相关的趋势与发展,为未来决策提供参考。”

至于考量的依据,微软也进行了解释,强调了波动性是在评估加密货币投资时必须纳入考量的关键因素。 换而言之,微软认为尽管加密资产可能是一个好资产,微软也并不把它完全剔除在外,但比特币显而易见的剧烈价格波动,对于上市公司资产负债表会产生影响,并非是稳健的资产选择。

当然,尽管董事会这边把比特币判了死刑,但提案的最终决定权,显然不在董事会,而在于多数股东们的态度。 根据同花顺的数据披露,先锋领航和贝莱德是微软当前最大的机构股东,分别占股8.95%和7.30%。

对于贝莱德,加密领域已不再陌生,其在今年分别通过比特币和以太坊现货ETF,截止到10月30日,贝莱德比特币交易所交易基金IBIT市值已突破300亿美元,在首批比特币ETF中表现最佳。而就在10月15日的采访中,贝莱德董事长兼首席执行官Larry Fink还强调“比特币本身就是一种资产类别,它是黄金等其他大宗商品的替代品。”

尽管贝莱德对比特币表示支持,但另一股东先锋集团态度就不如这般友好。早在今年年初,先锋集团就曾明确表示,不允许其客户购买推出的11只现货比特币ETF中的任何一只,并提到了先锋也没有计划提供先锋比特币ETF或其他加密相关产品,“我们的观点是,这些产品与我们专注于股票、债券和现金等资产类别的产品不一致,先锋集团将这些资产类别视为平衡的长期投资组合的基石。”

两大股东分庭抗礼,小股东必然也各有算盘,最后投票的结果难以预测。但从目前来看,微软股东已开始针对这一提案进行初步投票。 若投票成功,微软作为业界标杆代表,将进一步加强比特币的市场公共认知,并引发连锁反应,推动比特币纳入更多上市公司的财务策略,从而强化数字黄金定位,大幅度推进比特币主流化进程。但另一方面,即使投票失败,微软这一考虑,对于行业的影响也仍颇为深远,全球市值最大的上市公司之一都对比特币产生了兴趣,正是比特币跻身主流的有力例证。

02

上市公司投资比特币,并非新鲜事

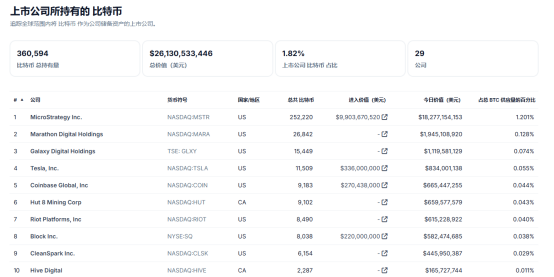

实际上,仅从上市公司来看,投资比特币也不算新鲜事。根据Coingecko的数据,目前已有29家上市公司持有比特币,持有比特币总量36万枚,总价值超过26亿美元。而论及其中最具代表性的一个,则非MicroStrategy莫属。

时间拉回2020 年 8 月 11 日,MicroStrategy首次表示将涉足比特币领域,以 2.5 亿美元的价格购买了 21454 枚比特币,正式将比特币纳入了上市公司的多元化资产组合。此举在当时引起了市场的轩然大波,也划下了对于比特币而言极为关键的主流“1995时刻”。

之后的每年,无论是上升抑或是下跌,MicroStrategy都雷打不动的秉持一个理念——买币囤币。从20年开始,MicroStrategy坚定执行这一策略, 截止到24年第三季度,MicroStrategy 以约99亿美元的价格收购了252220枚比特币,成为了全球持有比特币最多的上市公司。 在日前发布的财报中,MicroStrategy表示将继续执行策略, 将在未来3年内筹集 210 亿美元的股权并发行 210 亿美元的债券,并利用额外资本购买更多比特币作为财务储备资产,以实现更高收益。

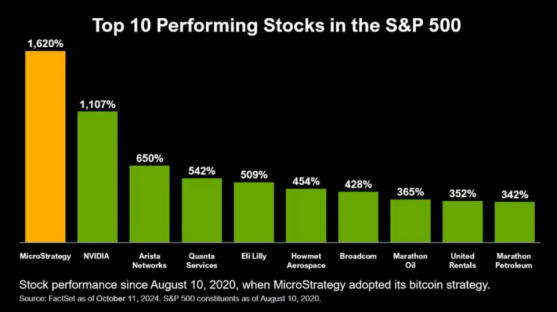

事实证明,在这笔对于比特币的豪赌中,MicroStrategy成为了最大的赢家。MicroStrategy购买每枚比特币的均价约为39266美元,而目前的比特币,已然飙升至了7.2万美元。从股价表现来看,MicroStrategy更是一路狂飙,现已达到247.31美元,创下了25年来的新高,成功跻身500亿美元市值俱乐部。据彭博社报道,MicroStrategy近两年的股票表现跑赢了包括英伟达的几乎所有美国大型股票,报道中强调,该企业四年前购买比特币以抵消通货膨胀的“非常规”决定推动了超过1700%的涨幅。

MicroStrategy的策略也因此备受追捧。海外 KOL Glenn Hodl就指出, 在当前的估值模型下,MicroStrategy高度依赖BTC,使得其同时存在两种估值模型,一是自身业务体系增长带来的贴现价值;二是BTC商品本身的当前价值。只要存在比特币的未来溢价预期,MicroStrategy就可以通过调节比特币持仓与股票发行量的占比,不断推高市值。 珠玉在前,其他公司也蠢蠢欲动,效仿者此起彼伏,例如卢森堡数字证券市场STOKR就表示将跟随MicroStrategy,未来几年内积极扩展比特币储备库。

除了MicroStrategy外,另一知名企业特斯拉也持有价值不菲的比特币。特斯拉最早购买比特币是在2021年2月,当时购买了价值15亿美元的比特币,在同年,马斯克还曾表示可以用比特币购买特斯拉,但后续或因价格波动剧烈作罢。截止到2024第三季度,财报披露特斯拉具有价值7.63亿美元的比特币持仓,位列上市公司持仓第四位,仅次于MicroStrategy、Marathon 与Galaxy Digital。

值得注意的是尽管在第三季度特斯拉曾进行大额转账,分别转出7518万、7608万和7716万美元比特币至匿名钱包,但目前并未出现出售情况。 这也意味着自2022年第二季度减持75%后,特斯拉连续2年未抛售比特币,显示出马斯克对比特币长期的看涨情绪。 无独有偶,SpaceX也持有约5.6亿美元的比特币,两家公司现合计拥有约19788枚比特币,总市值约13亿美元。

03

结语

回到本次的主题微软,总体而言 ,鉴于董事会当前的态度,微软对比特币的投票象征意义大于实际意义,但从长远角度看,随着比特币价值增长与主流化进程的推动,作为资产配置多元化的标的之一的比特币,被上市公司持有也将趋于常态。但从目前来看,比特币的波动性与合规性问题仍然是横亘在上市公司面前的大山。

积极的是,在合规方向,美国亦有松绑,会计准则变更就是典型代表。去年年底,美国财务会计准则委员会(FASB)发布新规,在2024年12月15日之后开始的财政年度正式采用比特币公允价值记账。在该记账方法改变之前,上市公司持有者需对比特币作减值损失,但对其增值却仅能以成本价格记入,对于急于拥有亮眼财报的上市公司,无疑是一大阻碍,而改变后,比特币可采用市场公允价值记录,此问题也将迎刃而解。

由此可见,比特币的上市公司之船,或许正要扬帆起航。