原文作者:Loki,BeWater Venture Studio

TL;DR

-

「VC 币崩溃」的本质是这一个周期中一级市场的过度投资和不理性估值,让本应被淘汰的 VC 与项目存活、融资并以不合理的估值出现在二级市场。

-

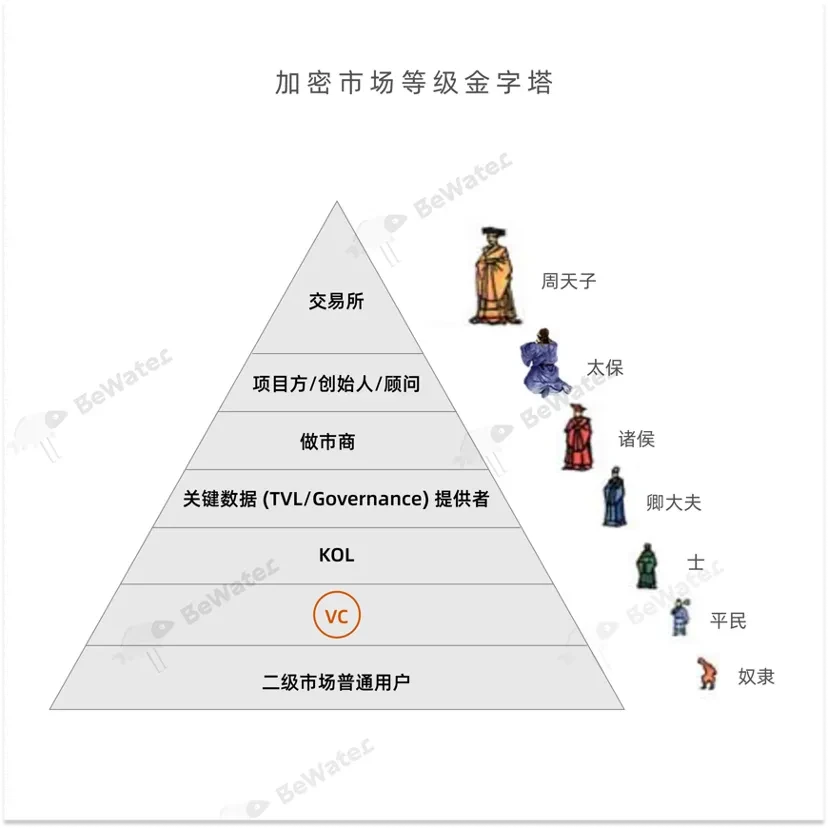

缺乏外部现金流入的情况下,加密市场的内卷程度正在极度攀升并形成了金字塔式的阶级结构,每一个层级的盈利都来自于对其下面层级的剥削,并从市场中抽走流动性,这一过程又会导致下一层级不信任的加剧,从而让内卷越来越严重,而除了 VC 以外,金字塔中还存在大量更高阶层的。

-

大内卷时代下项目和代币的死亡率会大幅度提升,自上而下的「技术论」、「背景决定论」、「叙事主义」将更大程度上由充分条件转变为必要条件,市场唯一相信的,只有真正的增长,真实用户增长、真实收入增长与真实采用率增长。

一、陷入危机的并不只是 VC 币,而是整个加密市场

VC 和「VC 币」成为了大内卷时代的背锅侠。 尽管有不少观点认为 VC 币成为了本轮「互不接盘牛市」的罪魁祸首,但事实并非如此,只要我们加以对比,很快就可以发现,大幅度跑输 BTC、源源不断下跌的,不仅是 VC 币,全流通的山寨币、Meme 币甚至是 ETH,都是如此。而 DeFi Summer 时代大部分代币的初始流通率也并未超过 5% ,可见单纯的代币流通也无法解释 Alts 的持续崩溃。

宏观视角下,「四年一次确定性牛市」的恒纪元不再持续。 自 2024 年 Q2 以来,市场陷入了反常的低流动性状态。一方面,BTC 占有率的顶部滞后于 BTC 价格的顶部。在过去几轮周期中,BTC 占有率的顶部通常对应市场周期的底部,但本轮牛市 BTC 突破新高并未带来山寨币的普涨,包括 ETH。这也证明证明了一点: 陷入危机的并不只是 VC 币,而是所有代币或者整个加密市场。

Source: Tradingview

这一点并不难理解。一方面,BTC 减半导致供给减少,驱动供需曲线上线,直至新的平衡,但在多次减半以后 BTC 通胀率影响的边际效应不断减弱,更大的基数也限制了倍数空间,BTC ETF 驱动价格上涨与减半周期在时间上重迭,给我们带来了牛市的错觉, 而这一次的牛市很有可能从一开始就不存在。 另一方面,BTC 自诞生以来,全球经济周期总体上仍处于上行或平稳周期,所以所谓的「周期」更像是在趋势线以内的一个个小周期,但这种趋势也正在发生变化。

二、「VC 币效应」只是大内卷时代的序幕

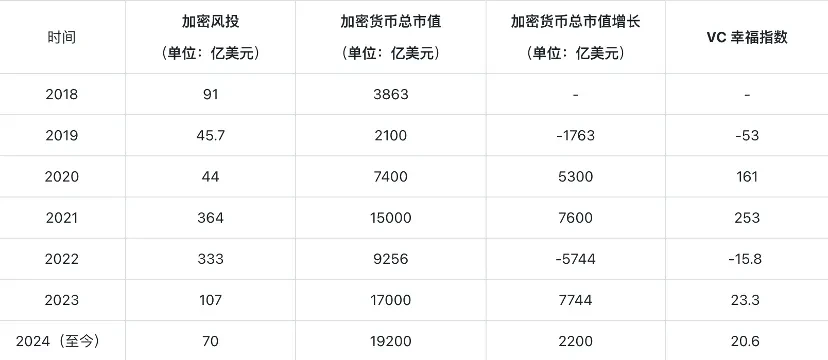

行业视角下,过度投资和错误定价的恶果正在显现。我们在 2021 年提出了「VC 幸福指数」指标,计算方式是使用当前周期加密货币市值增长除以上一个周期区块链行业融资总额。这个指标的逻辑也很简单,VC 投资的目的是产生盈利,那么他们的投资需要通过下一个周期的市值增长来兑现。 这个指标越高,VC 赚取高收益的概率就越大。

这里其实也会形成一个类似美林时钟的周期理论。加密货币具有投机性市值很大程度上是受外生因素驱动。如果一段时间投资很少,那么下一个周期就很容易产生财富效应,铸造牛市,而牛市又会带来 Fomo 情绪和融资便利性,带来过度投资,过度投资使得下一个周期无法变现,形成熊市,熊市又会带来投资不足,循环往复形成牛熊周期。

Source: CBinsights,公开数据

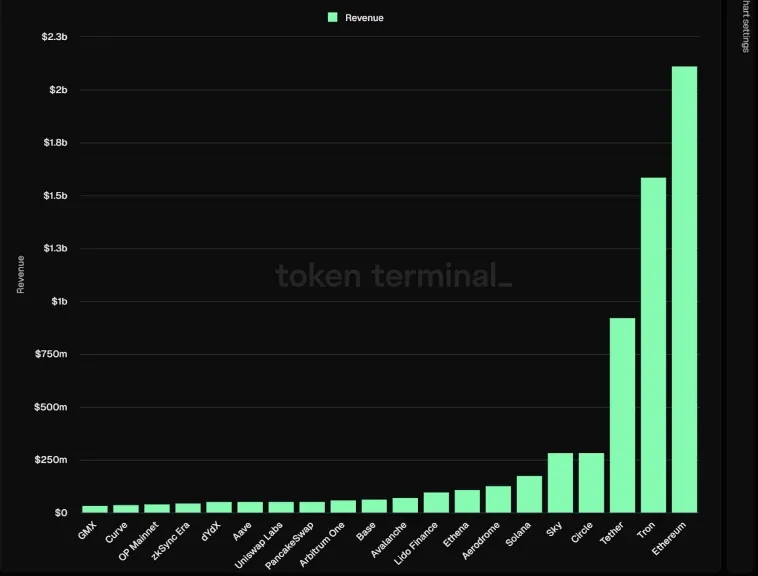

2020-2021 年是后 ICO 时代 VC 最幸福的时光,正常节奏的 VC 都在 2021-2022 年赚到了钱,这导致他们数倍扩大了自己的融资规模,所以我们可以看到 2021-2022 年融资总额超过 300 亿美元,估值数亿乃至数十亿美元的项目接踵而至,但直至今日, 年协议收入超过 3000 万美元的加密项目也仅有三十家。

Source: Token Terminal

2020-2021 的繁荣让一些应该倒闭或者应该在未来倒闭的基金活了下来,还拿到了本不该募集到的钱,这些钱又在 2021-2022 让一些本应不存在的项目继续存在,甚至以不合理的估值融到了不合理数量的钱,最终导致 2023-2024 这些项目以不合理的估值出现在二级市场。

到这里为止,似乎 VC 就是市场下行的罪魁祸首,但事情还在不断快速变化,这场大规模的(-3 ,-3)正在像黑洞一样,把越来越多的参与者裹挟到其中,而 VC 由于合同和 Vesting 的限制,反而是这场大逃杀游戏中的弱势方。按照「更容易获得低成本、高流通率」排序,VC 仅能排到第 6 层。

在缺少外部现金流(市场全局的协议收入或者新资金进入)的情况下,每一个层级的盈利都来自于对其下面层级的剥削,并从市场中抽走流动性,这一过程又会导致下一层级不信任的加剧,从而让内卷越来越严重。

三、增长,增长,增长!

大内卷时代下项目和代币的死亡率会大幅度提升,自上而下的「技术论」、「背景决定论」、「叙事主义」将更大程度上由充分条件转变为必要条件,核心驱动因素将切换为「真实增长」,真实用户增长、真实收入增长与真实采用率增长。

(一)有机增长:一个合格 CMO 的薪资不应该低于 CTO

当前市场普遍存在两个错误的认知:

-

技术或者产品比市场更重要。 所有的协议或者项目的本质都是一门生意,而生意的本质就是利润,那么所有事情都可以简化为两个步骤:(1)创造一个产品;(2)把产品卖出去。对于大多数 Crypto 项目而言,(1)对应着技术与产品,(2)就对应着市场。流动性足够充裕的意味着供不应求,任何产品都可以找到合适的买家,但在大内卷时代流动性严重匮乏,项目所面临的只有增长或者死亡。

-

数据的增长就是增长。 不可否认,任务平台/社群工具/运营活动正在发挥越来越大的作用,但无论是 Markting Team 还是 Marketing Agency 都不应该对此过度依赖而成为工具的搬运工。

通过任务平台实现社群社媒增长,打包批发 KOL 转发重复信息,Discord 在一声声说的 GM/GN 累积到 1000+,Airdrop Hunter 在激励下多开 1000 账户, 8% 固定收益招揽大户,最终 50 w 社群规模,日均 100 w 曝光, 20 w 有效账户, 10 亿美元 TVL 等冷冰冰数据出现在融资 Deck 和交易所上币决策会上...... 这显然是一种「真实增长」,而「真实增长」应该与产品战略高度融合,与运营路线匹配,且在剔除非可持续因素(如抽奖、短期激励,积分)的情况下仍能保持高比例的留存。

一个真正优秀的 CMO,应当有 70% 的时间进行战略观察与思考, 20% 的时间用于制定计划, 10% 的时间执行并取得 100% + 的效果。

(二)KOL 合作的第一步是与 CEO 一对一沟通

KOL 的作用被低估并且错配,核心原因在于路径的错误。一方面,最近 KOL 或 KOL 轮几乎成为了贬义词 ,在于部分 KOL 或者矩阵账户无差别、无任何底线的流水线式推广,让用“ 谈 KOL 色变 ”。 但市场仍存在许多非常优质的 KOL ,市场增长中同样存在二八定律, 80% 的影响力是由 20% 的人提供。且这些 KOL 往往还拥有多重属性,他们所能够提供的远不止于市场和品牌层面,还包括产品、战略层面的建议,资源网络,甚至部分 KOL 能不低于中小型 VC 的投资。而这些 KOL 一边贡献自己的价值,一边背着“割韭菜”的锅,甚至还要亏更多的钱,从一级亏到 1.5 级,再到 KOL 轮,最后是二级市场。

这是一种典型的「逆向选择」。 越低质量的 KOL,参与推广或者 KOL 轮的动机也就越强,而越劣质的项目,给出的条件也越优厚,甚至可以被打包出售。对于创始人而言, 你真的愿意相信一个愿意接任何推广任务的 KOL 能给你的项目带来增长吗?

某种意义上来说,KOL 也是一种客户,一方面,如果连 10-20 个 KOL 都无法相信你的计划,那市场又会如何相信?另一方面,如果创始人连关键的 KOL 都不熟悉,那又何谈熟悉整个赛道呢? 所以解决方案也很简单,KOL List、Agency 或是中间人只能起到辅助作用,创始人或者团队成员必须去和每一个重要的 KOL 进行至少一次一对一的沟通。

(三)将协议收入列为最高优先级增长指标

加密市场给人带来的一大错觉是,发币很容易,资产化很容易,退出很容易,进而让人忽略了一个事实: 资 产刺激(包括代币/NFT/积分发行、任务平台、激励测试网等)的增长永远只是一次性的,而真正的可持续性增长源自于可持续的商业模式带来的可持续性收入。

可持续的第一步是有一个可靠的收入来源。客观来说,Crypto 并未实现大规模的采用,这也意味着有限协议收入。通常来说协议收入会有两个来源,第一类是外部来源,例如 Tether 可以通过赚取 RWA 和 Stablecoin 的息差获取收益。第二类是内部来源,例如公链可以赚取 Gas Fee,交易所可以赚取交易费用,链上交易和二级市场交易都是客观存在的交易。如果协;可持续的第二步是确保协议有实现盈余的可能性。协议收入类似企业的主营业务收入,但主营业务收入并不意味着利润。有一种说法是,如果一个协议需要依靠发币才能维持,那么他的发币毫无意义。这里的逻辑在于,发币是一种「外部输血」的行为,我们可以一次或者在一段时间内依靠输血运行,但不能是永久。经过许多年的发展,我们可以看到很多协议已经做到了这一点,例如部分交易所平台币保持净通缩,部分蓝筹公链/DeFi 的协议收入已经超过代币通胀。

可持续的第三步是构建有效的治理机制和经济模型设计。即使前两步得到实现,我们仍可能遇到一些问题,例如某些协议每年付出数千万美元的运营费用,某些协议在 Token 完成全部释放以后团队缺乏长期激励持续投入建设,不公平的代币分配等。而这些问题,需要包括核心团队、投资者、社区等多方主体的共同努力才能够解决。

(四) 90% 项目并没有建立真正的经济模型

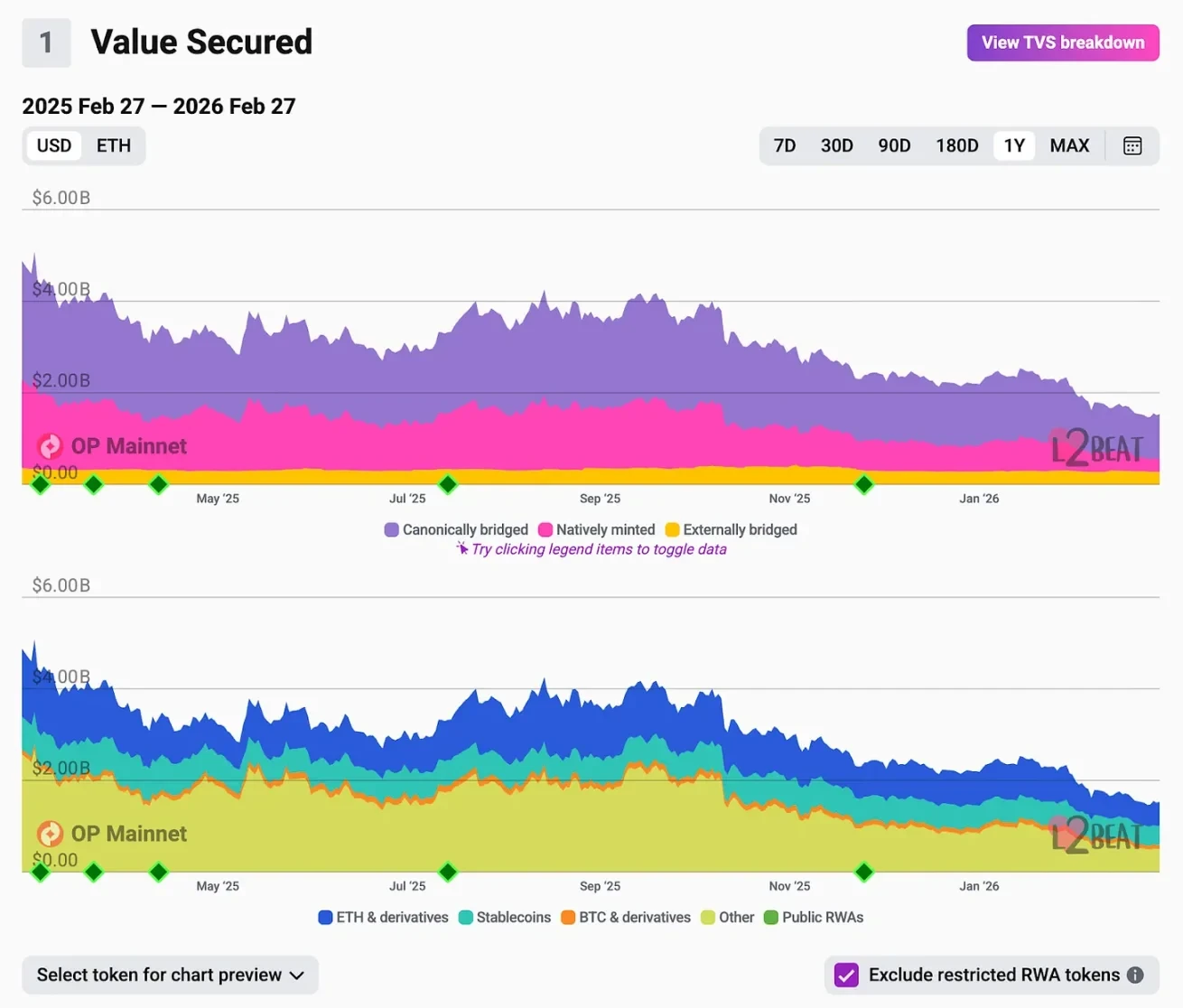

大部分「VC」币面临的问题是代币流通量增长与业务不匹配的问题。比如上线 6 个月至 2 年这个周期内,团队/基金会/投资人/开发者激励/开始持仓的用户都开始解锁,最显著的是 OP 和 ARB,这两个至今流通率还在 30% 左右,生态发展的高峰期是提前于 Token 的周期的。而一些新竞争者问题更加严重,大量的 ToC/ToB 激励最终没有形成任何留存。真正的经济模型需要满足以下几个条件:

-

可以赚取或未来可以赚取可持续性协议收入。 例如许多协议已经实现或者可能真正实现可持续性,例如:(1)Curve 协议可分配收入已经超过通胀产出。(2)MakerDAO 的年化协议净收入超过 5000 万美元,而 Endgame 的正式实施也在本季度开始。(3)Uniswap 引入前端费用,尽管初期饱受质疑,但现在 Uniswap 已经通过这一机制赚取数千万美元的收入。

-

代币周期与项目成长周期匹配。 提高代币初始流通率降低长期通胀率,减少「虚流通率」带来的市值误估,延长/延后代币解锁周期,建立透明且具确定性的利益分配/回购机制。这些都是浅层但的确有效的解决手段。

-

将激励视为投资行为而非消费行为。 许多项目(尤其是公链的大 Infra)在过去一段时间推出了大规模的 ToC 激励,也衍生出了空投产业,但这种激励本质是一种消费行为,用户贡献 Txs,公链付出激励,问题在于这是个一次性的行为,大部分用户是不会留存的。相反地,激励开发者是一个投资行为,有了生态项目,用户的交易需求能得到满足,就会产生 Txs,而且扶起来项目以后,项目可以做二次激励,这种投资行为才是可持续的。

-

解决筹码结构的阶级固化问题。 正如我们在上一章指出的那样,当前市场参与者已经形成了泾渭分明的 7 层结构,而各个层级的筹码区别正在变得越来越大,这个过程中难免会产生作恶空间,例如通过一些手段以不透明的方式分配低成本或者免费筹码,这一切行为累加后,便是加权平均筹码的无限降低,进而导致市场估值的倒挂,加剧内卷。而 阶级固化的终点只有两条,一条是改革,一条是革命 ,无下限地稀释筹码成本是不可持续的,事实上用户也已经用脚投票选择了铭文与 MEME。