一、加密市场概述

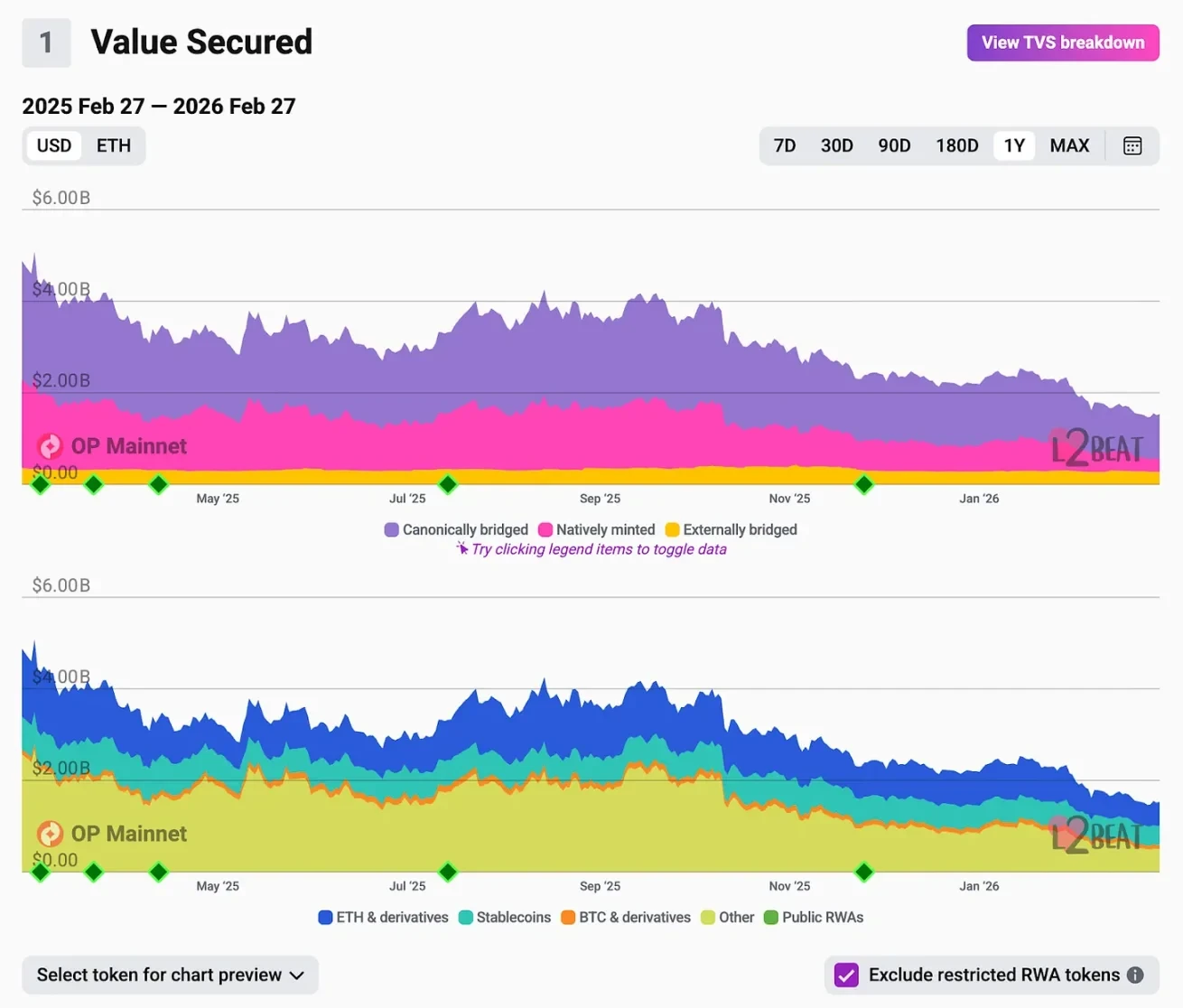

当前,加密市场呈现出复杂且多变的态势。从市场规模来看,其增长迅猛。2021 年 5 月,加密货币总市值达到 2.4 万亿美元的峰值,随后虽有下跌,但整体仍保持着较高的规模。数字货币总市值已突破数万亿美元,吸引了大量传统金融机构和个人投资者的涌入。

在主要币种表现方面,比特币曾长期占据主导地位,但如今其他数字货币正在逐渐蚕食其份额。以太坊等新兴币种也在市场中崭露头角。

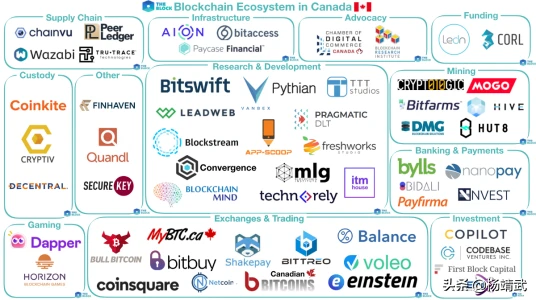

行业发展趋势上,呈现出多个显著特点。例如,DeFi(去中心化金融)领域再度升温,为用户提供了更加开放和高效的金融服务。NFT(非同质化代币)市场持续火爆,涵盖艺术、娱乐、游戏等多个领域的项目不断涌现,数字收藏品和虚拟资产的交易规模不断扩大。

同时,机构资金的持续涌入也成为重要趋势。越来越多的传统金融机构和大型企业加速布局加密市场,推出相关产品和服务,这不仅提升了市场的流动性和稳定性,也推动了数字资产的合法化和规范化。

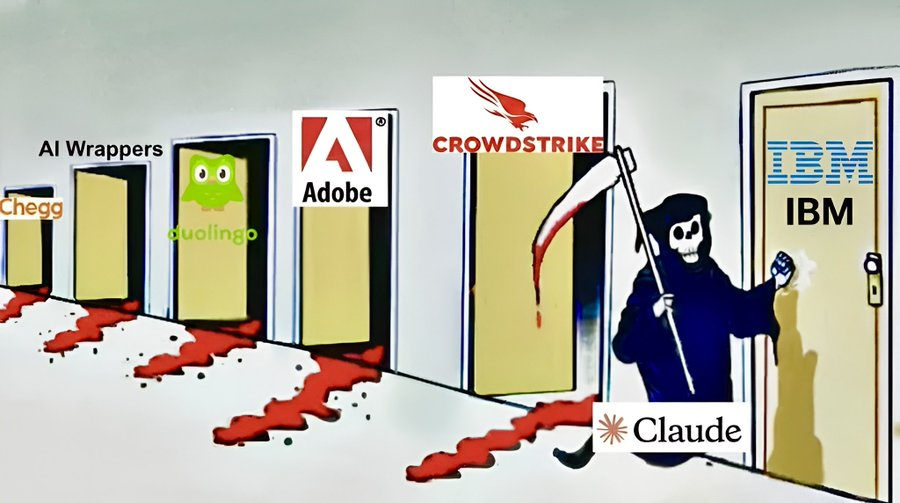

然而,加密市场仍面临诸多挑战和不确定性。政策法规的不明确性是影响市场发展的重要因素,不同国家和地区对加密货币的态度和监管政策各不相同。此外,市场的波动性较大,投资者需要具备较强的风险承受能力和专业知识。

二、影响仓位布置的因素

(一)市场整体估值

市场整体估值是决定仓位布置的重要因素之一。当市场整体处于低位时,意味着大部分资产的价格相对较低,投资价值凸显。此时,应考虑提高仓位,积极布局优质资产。例如,在市场整体市盈率较低时,资产价格往往被低估,未来上涨的潜力较大,投资者可以适当增加仓位,以获取未来市场回暖带来的丰厚回报。相反,当市场整体处于高位,资产价格普遍偏高,泡沫化风险增大,此时应降低仓位,以规避可能出现的大幅回调风险。

(二)行业估值情况

不同行业的估值差异对仓位决策有着显著影响。一些新兴行业,如区块链、人工智能等,可能由于其高成长性而享有较高的估值。但对于传统行业,如钢铁、煤炭等,估值通常相对较低。在仓位布置时,若新兴行业估值合理且增长前景明确,可以适当增加仓位;而对于估值过高的新兴行业或估值长期低迷的传统行业,则要谨慎控制仓位。例如,当新能源汽车行业估值合理且政策支持力度大时,可增加在该行业的仓位配置;而当房地产行业面临政策调控且估值较低时,需综合考虑行业发展趋势和企业基本面来决定仓位。

(三)个股估值水平

个股的估值水平是仓位配置的关键。低估值的个股意味着价格相对其内在价值较低,具有较高的安全边际和潜在上涨空间。此时,可以适当增加对该个股的仓位。相反,高估值的个股可能存在价格泡沫,面临较大的回调风险,应减少仓位或暂时回避。比如,一只股票的市盈率远低于同行业平均水平,且公司业绩稳定增长,那么可以加大对它的仓位;而如果一只股票的市盈率过高,且业绩增长难以支撑其估值,就应降低仓位甚至不参与。

三、不同风险偏好下的仓位策略

(一)保守型投资者

保守型投资者通常更注重资金的安全性,对风险的承受能力较低。在加密市场中,他们的仓位安排应相对谨慎。建议将大部分资金配置在相对稳定的资产上,如债券或具有稳健基本面的蓝筹数字货币,仓位可控制在 70% 左右。对于高风险的新兴币种或处于早期阶段的项目,投资比例应不超过 10% 。此外,保留 20% 左右的现金以应对市场的突发情况和可能的投资机会。例如,在市场波动较大时,保守型投资者可以增加债券或蓝筹数字货币的仓位,降低高风险资产的比例,以保障资产的稳定。

(二)平衡型投资者

平衡型投资者追求在风险和收益之间找到平衡。在仓位管理上,他们可以将 50% 的资金投入相对稳定的资产,如成熟的主流数字货币或与加密市场相关的稳健基金。同时,将 30% 的资金分配给具有一定增长潜力的新兴币种或处于发展中期的项目。另外,预留 20% 的现金或流动性较强的资产,以便在市场出现变化时能够灵活调整仓位。比如,当市场处于上升趋势时,适当增加新兴币种的仓位;而在市场不稳定时,增加现金储备,降低风险资产的仓位。

(三)激进型投资者

激进型投资者愿意承担较高风险以追求高回报。他们可能会将 70% 的资金投入高风险高收益的加密资产,如新兴的、具有创新性的数字货币或处于早期但潜力巨大的项目。20% 的资金可以用于投资主流的、市场份额较大的币种以保持一定的稳定性。同时,保留 10% 的现金作为应急资金。不过,需要注意的是,激进型投资者在追求高回报的同时,也要密切关注市场动态,做好风险控制。例如,在市场行情乐观时,激进型投资者可以进一步加大高风险资产的仓位,但在市场出现明显调整信号时,要及时止损或调整仓位。

四、仓位调整的时机与方法

(一)弱市中的调整

在市场疲弱时,降低仓位和优化持仓结构至关重要。首先,应密切关注市场趋势和个股表现。对于那些已经出现明显破位下跌且上涨空间不大的个股,要果断清仓,以减少损失。同时,对于浅套但后市预期不佳的股票,也要坚决斩仓。

在降低仓位方面,可逐步减少高风险资产的配置,如新兴的、波动性较大的数字货币。对于重仓的投资者,抓住市场小幅反弹的机会,适当降低仓位,保留足够的现金储备。

优化持仓结构时,将资金向具有稳定业绩和较强抗跌能力的资产倾斜。例如,选择那些有强大技术支撑、良好用户基础和稳定盈利模式的数字货币项目。对于缺乏实质价值、概念炒作的资产,及时清理。此外,还可以适当配置一些具有避险属性的资产,如黄金相关的数字货币,以应对市场的不确定性。

(二)强市中的调整

当市场处于强势时,增加仓位和把握投资机会是关键。首先,要对市场趋势进行准确判断,确认是持续的强势行情。在增加仓位时,优先选择市场热点板块中的龙头币种,它们往往具有更大的上涨潜力。

同时,对于已经持有的优质资产,可以适当加仓,扩大盈利。但要注意控制加仓节奏,避免过度追高。

把握投资机会方面,关注政策利好、技术创新等带来的行业变革机遇。例如,当新的区块链技术应用取得突破,相关币种可能迎来大幅上涨,此时应及时布局。另外,对于新兴的具有巨大发展潜力的数字货币项目,在充分评估风险的基础上,适时加大仓位。但也要保持警惕,随时关注市场变化,做好风险控制和仓位调整的准备。

五、底仓与浮仓的分配艺术

(一)底仓的构建与作用

底仓是投资者在相对低位构建的仓位,其核心作用在于降低成本并为获取长期利润奠定基础。通过建立底仓,投资者能够以较少的资金获取较多的筹码,当市场行情好转时,为获取丰厚的利润创造条件。例如,在市场处于低位时,投资者以较低的价格买入一定数量的加密货币作为底仓,随着市场的逐步回暖,这些底仓的价值有望大幅增长。

底仓还能够帮助投资者在市场波动中保持相对稳定的心态。当市场出现短期调整时,由于有底仓的存在,投资者不会因担心错过行情而盲目跟风操作,从而避免了不必要的损失。

(二)浮仓的灵活运用

浮仓主要用于提高短线获利能力和降低持股成本。在加密市场中,价格波动频繁,为浮仓操作提供了丰富的机会。

投资者可以根据市场的短期走势,灵活地买入和卖出浮仓部分的加密货币。当市场出现短期上涨趋势时,增加浮仓买入,待价格上涨到一定程度后卖出,实现短线获利。

同时,浮仓的操作还能帮助投资者降低持股成本。例如,在底仓持有期间,当市场出现回调时,适时买入浮仓,待市场反弹后卖出浮仓,从而降低整体持股成本。

但需要注意的是,浮仓操作需要投资者具备较强的市场分析能力和敏锐的判断力,准确把握市场的短期波动,避免因频繁操作而导致交易成本增加和损失扩大。

六、仓位控制的要点与技巧

(一)避免踏空

避免踏空是仓位控制中的关键要点之一。在加密市场中,行情变化迅速且难以预测,若因过度谨慎导致仓位过低,可能会错失宝贵的盈利机会。投资者应密切关注市场动态,结合技术分析和基本面研究,判断市场的潜在趋势。

例如,当市场出现明显的利好信号,如重大政策支持、技术突破或者主流机构的大规模入场,此时若仓位过低,应及时适当增加仓位,以抓住可能的上涨行情。同时,要保持对市场的敏感度,不被短期的波动所干扰,避免因过于保守而错过长期的投资机遇。

然而,避免踏空并非盲目追高,而是基于合理的分析和风险评估,有策略地调整仓位。

(二)防止满仓

满仓操作在加密市场中蕴含着巨大的风险。当投资者满仓时,资金流动性丧失,面对市场的突发变化,无法及时调整仓位,增加了潜在的损失风险。特别是在加密市场这样高波动性的环境中,价格的大幅波动可能导致满仓资产迅速缩水。

适时调整仓位至关重要。根据市场的不同阶段和个人的风险承受能力,合理控制仓位水平。例如,在市场过热、估值过高时,逐步降低仓位,锁定部分利润;在市场不确定性增加时,保留一定的现金仓位,以应对可能的下跌风险。

同时,要避免因贪婪心理而盲目追求高收益而选择满仓,应始终保持风险意识,为市场的意外变化留出应对的余地。