原文作者:0x Edwardyw

引言

美国加密货币交易所交易基金(ETF)领域最近一年经历了重大进展,现货比特币和以太坊 ETF 相继获得批准。尽管取得了这些进展,但即使有知名资产管理公司最近提交了申请现货 Solana ETF,美国证券交易委员会(SEC)在近期批准的可能性仍充满变数。本文探讨了 Solana ETF 申请的当前状态、监管环境、政治影响以及如果获得批准可能对 SOL 价格产生的影响。

Solana ETF 申请当前状态

2024 年 6 月,VanEck 和 21 Shares 向美国证券交易委员会(SEC)申请批准推出与 Solana 挂钩的 ETF。这些申请代表了在美国市场推出基于 Solana 的 ETF 的首次严肃尝试。VanEck 于 2024 年 6 月 27 日提交了 S-1 表格, 21 Shares 紧随其后于 2024 年 6 月 28 日提交。

时间线

初始申请:

-

2024 年 6 月:VanEck 向美国证券交易委员会(SEC)申请首个现货 Solana ETF

-

2024 年 7 月: 21 Shares 紧随其后提交自己的现货 Solana ETF 申请

审查期:

-

SEC 有法定期限审查申请,这通常涉及几轮反馈和修改。这个期限可以从初始申请日期起最长持续 240 天。

关键日期和预期:

-

2025 年 3 月中旬:预计 SEC 将在此日期前就现货 Solana ETF 申请做出决定

监管环境

美国加密货币 ETF 的监管环境一直以谨慎和严格审查为特征,尤其是来自证券交易委员会(SEC)的监管。

SEC 历来对加密货币 ETF 持谨慎态度。SEC 花了近十年时间才批准第一个比特币 ETF,而以太币 ETF 的批准直到 2024 年 5 月才出现。

分类问题

Solana ETF 的批准面临的重大障碍,主要是由于 SEC 在特定情况下将 SOL 代币归类为证券。这种分类引入了一系列监管复杂性,比管理比特币和以太币等商品的监管更为严格。

Source: CryptoRank

监管框架:证券受制于与商品不同的一套规则。这包括更全面的合规措施,这对加密货币项目来说可能是一项挑战。

披露要求:如果 SOL 被归类为证券,Solana 及相关产品就需要遵守更严格的披露和报告标准,这会增加 Solana 基金会和任何潜在 ETF 发行方的监管负担。

法律模糊性:SEC 的分类给 Solana 的法律地位带来了不确定性,可能会阻碍机构投资者,并使 ETF 批准过程变得复杂。

Solana 基金会公开反对 SEC 将 SOL 归类为证券。他们认为 SOL 不应被视为证券,理由是它在网络内用于质押、交易验证和治理。然而,SEC 的立场部分基于代币的营销方式以及对他人努力带来利润的期望,这是豪威测试(Howey Test)用于判定证券的一个标准。

不断变化的政治环境

美国证券交易委员会(SEC)批准 Solana 现货 ETF 的过程与美国更广泛的政治环境密切相关。政治变化可能会显著影响金融法规,包括那些管理加密货币资产的法规。

加密货币已成为美国政治中的一个重要议题,两大政党都表现出不同程度的支持和反对。共和党候选人、前总统唐纳德·特朗普承诺作为其竞选活动的一部分结束对加密货币的战争。在田纳西州纳什维尔举行的 2024 年比特币大会上,特朗普表示,美国将成为「全球加密货币之都」。虽然民主党长期以来被视为反对加密货币,但对加密货币的看法也开始转变。7 月 27 日,美国众议院的民主党成员签署了一封信,呼吁该党对区块链和数字资产采取「前瞻性方法」。

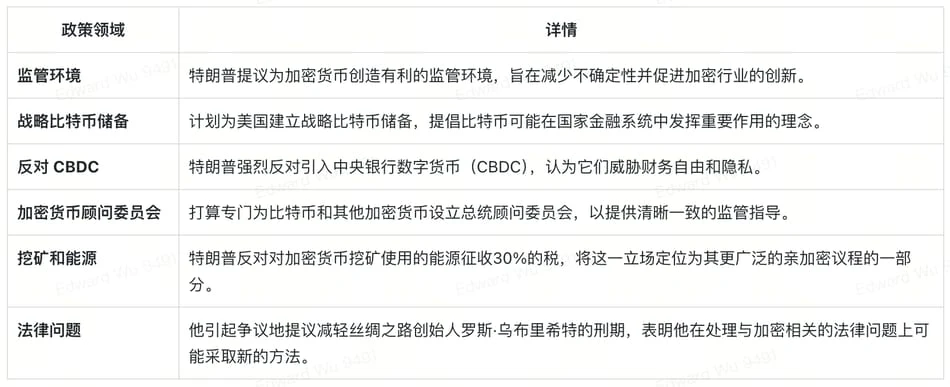

以下是唐纳德·特朗普在 2024 年总统大选竞选中当前的加密货币政策和提议摘要:

2024 年总统大选的结果可能会深刻影响 SEC 批准 Solana 现货 ETF 的方式。亲加密货币候选人的胜利,比如公开支持加密货币并接受加密货币竞选捐款的唐纳德·特朗普,可能会为加密资产带来更有利的监管环境。

影响批准的其他因素

缺乏期货合约

促进比特币和以太坊现货 ETF 获得批准的一个关键因素是这些加密货币已有成熟的受监管期货市场。期货合约提供了一个受监管的框架,有助于减轻与现货市场交易相关的一些风险。

这些期货市场的一个主要优势是它们提供了一个美国证券交易委员会(SEC)更为认可的受监管框架。比特币期货于 2017 年 12 月在芝加哥商品交易所(CME)推出,随后以太坊期货于 2021 年 2 月推出。这种监管监督有助于确保交易行为遵守既定标准,这对于获得 SEC 对投资产品的批准至关重要。

相比之下,Solana 目前缺乏类似的期货框架。在 CME 或 Cboe 等主要受监管交易所上没有 Solana 期货合约交易。这种缺失限制了可用于风险管理和价格发现的工具,并造成了监管不确定性。

对 Solana 稳定性的担忧

自成立以来,对 Solana 稳定性的担忧一直是一个持续存在的问题。Solana 经历了多次网络中断,从几小时到超过 18 小时不等,最近一次重大中断发生在 2024 年 2 月 6 日,持续了近 5 小时。这些频繁的中断引发了对网络可靠性和稳健性的重大质疑,可能会影响监管机构(如 SEC)在考虑批准 ETF 等金融产品时对其的看法。

Solana 不稳定的原因是多方面的,包括高交易负载压垮网络、网络升级和软件更新问题、区块链代码中的错误,以及在重大更新期间难以维持稳定性。

如果获批,SOL 能涨到多高?

Solana 在获得现货 ETF 批准方面面临几个障碍,但如果亲加密货币的候选人在 11 月的美国大选中胜出,SEC 明年仍有可能批准它。分析师已经概述了各种情景,说明如果 Solana 获得现货 ETF 批准可能对 SOL 价格产生的潜在影响。

GSR Markets 的一份报告指出,Solana 现货 ETF 的批准可能会推动 SOL 的价格达到当前价值的近九倍。这一估计假设 Solana 现货 ETF 将吸引比特币现货 ETF 自推出以来投资流量的 14% 。在这种「蓝天情景」下,SOL 的价格可能从当前水平飙升至超过 1, 320 美元,显著提升其市值至 6, 140 亿美元。即使在更保守的情景中,如果 ETF 仅吸引比特币 ETF 流量的 2% 到 5% ,SOL 的价格仍可能增长至当前价值的 1.4 到 3.4 倍。

结论

Solana ETF 获得 SEC 批准的道路充满挑战,包括缺乏受监管的期货市场以及对区块链稳定性的持续担忧。SEC 历来对加密货币 ETF 持谨慎态度,加上将 SOL 归类为证券,进一步增加了批准过程的复杂性。然而,政治环境的变化,特别是即将到来的美国大选,可能会创造一个更有利的监管环境。如果亲加密货币的总统当选,更有利的监管环境的可能性将显著增加。这样的领导层变化可能会加速 Solana ETF 的批准过程。

原文链接