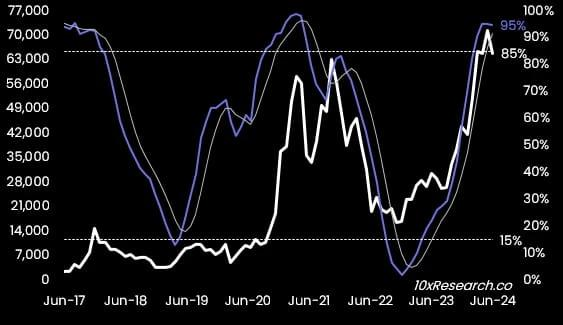

作为比特币价格的预估基础,四年一度的预测性抛物线周期模式至关重要,这也是 95% 的加密货币的预估基础。尽管,这种模式常被过度夸大,暗示比特币的价值将无限上升。另一个关键工具是“供应-流通模型”,它通过强调供应量的减少以预测比特币的无限价值。

同往常一样,今年的大多数专家仍然预测比特币价格将达到新高,预测范围从 100, 000 美元到 150, 000 美元不等,甚至更高。

技术创新和人类心理(特别是贪婪和恐惧的相互作用)这两大因素,是加密货币周期性市场的关键催化剂。尽管如此,市场本质上是一种动量游戏——大多数参与者积极地推动价格上涨,并保持一贯的看涨立场。这一自我实现的预言强调了,在机会出现时果断抓住上涨动量的必要性。同时,这一现象也说明未来可能会有更多的周期。

比特币的实用价值和现金流基础上的估值应在讨论中得到处理。不同于其他资产,如果根据生产成本曲线进行估值的话,比特币与黄金类似。而随着时间的推移,购买比特币的心理变得更加复杂,因为一枚高价(如70, 000 美元)购买的比特币,看起来似乎不如100 美元可以购买十亿枚的加密货币那样有吸引力。Meme 币利用了这一心理,上市公司通过股票拆分也实现了同样的目的。

三大群体抛售比特币,对冲基金套利机会或已消失

尽管当前市场结构并非完全看涨,但我们在三周前就基于“达到历史新高后通常会实现抛物线式上涨”这一观点,推测比特币在接近70, 000 美元的价格时将尝试突破;而当突破失败时,风险管理则变得至关重要。彼时,我们预估较低的通胀数据会成为比特币价格上涨的催化剂,结果也确实如此,但比特币却遭到了大量抛售。

首先,与之前通胀变化带来的比特币 ETF 的积极买入相反,比特币ETF 在过去八个交易日内抛售了10 亿美元的资产。

其次,比特币矿工的场外销售额增长至自 3 月以来的最大单日交易量,一天内销售量突破3, 200 枚比特币。已上市的矿企占据 3% 的市场份额,但在 5 月净卖出了 8, 000 枚比特币(6 月数据尚未公布,但矿工的卖出量显著增加)。矿工的比特币储备从 6 月 5 日的 1290 亿美元下降到现在的1180 亿美元。

最后,另一卖家群体是比特币早期持有者,他们的卖出金额为 12 亿美元。

以上三者似乎都对以70, 000 美元以上的价格卖出比特币感到满意。

我们预估比特币 ETF 的平均入场价格为 60, 000 美元到 61, 000 美元,价格回到这个水平可能会导致一波清算。而当比特币在 5 月 2 日跌至 56, 500 美元时,贝莱德发表声明,称“主权财富基金和养老金基金即将入场”。这在一定程度上阻止了比特币的进一步下跌,但现在,贝莱德表示他们的比特币ETF IBIT 有80% 的购买量来自散户而非机构(来源见此报道)。

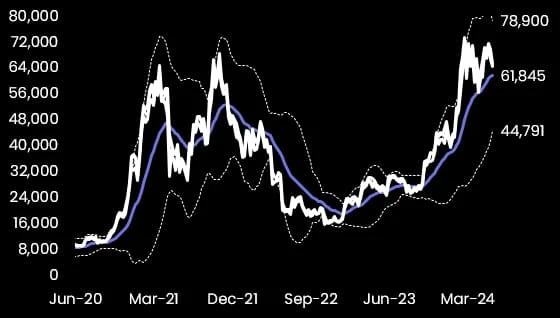

目前, 61, 000 美元的价格水平与21 周动态平均线一致,而在之前的周期中,这一指标在买入(比特币价格高于21 周动态平均线)或卖出时都是很好的风险管理指标。我们预估145 亿美元的比特币ETF 中有30% 的资金来自寻求套利的对冲基金,而八个交易日的ETF 清算表明,这些基金可能没有在期货到期日(6 月28 日)临近时延续套利交易(做多ETF 对做空CME 期货),因为套利机会已经消失。

套利机会之所以存在,是因为高利率允许交易所将期货以溢价价格进行销售,并且大多数加密交易者倾向于看涨(买家方面),这助推了资金成本的上涨。2024 年比特币的平均年化资金利率为 16% ,而过去几天这个数字仅为 8-9% 。所以,这一个位数的资金利率可能无法继续维持套利游戏,因而导致比特币 ETF 的不断流出。这是我们在3 月 8 日(自比特币价格达到40, 000 美元以来首次采取审慎态度的发言)和4 月 5 日等文章中解释的套利信号效应的另一面。

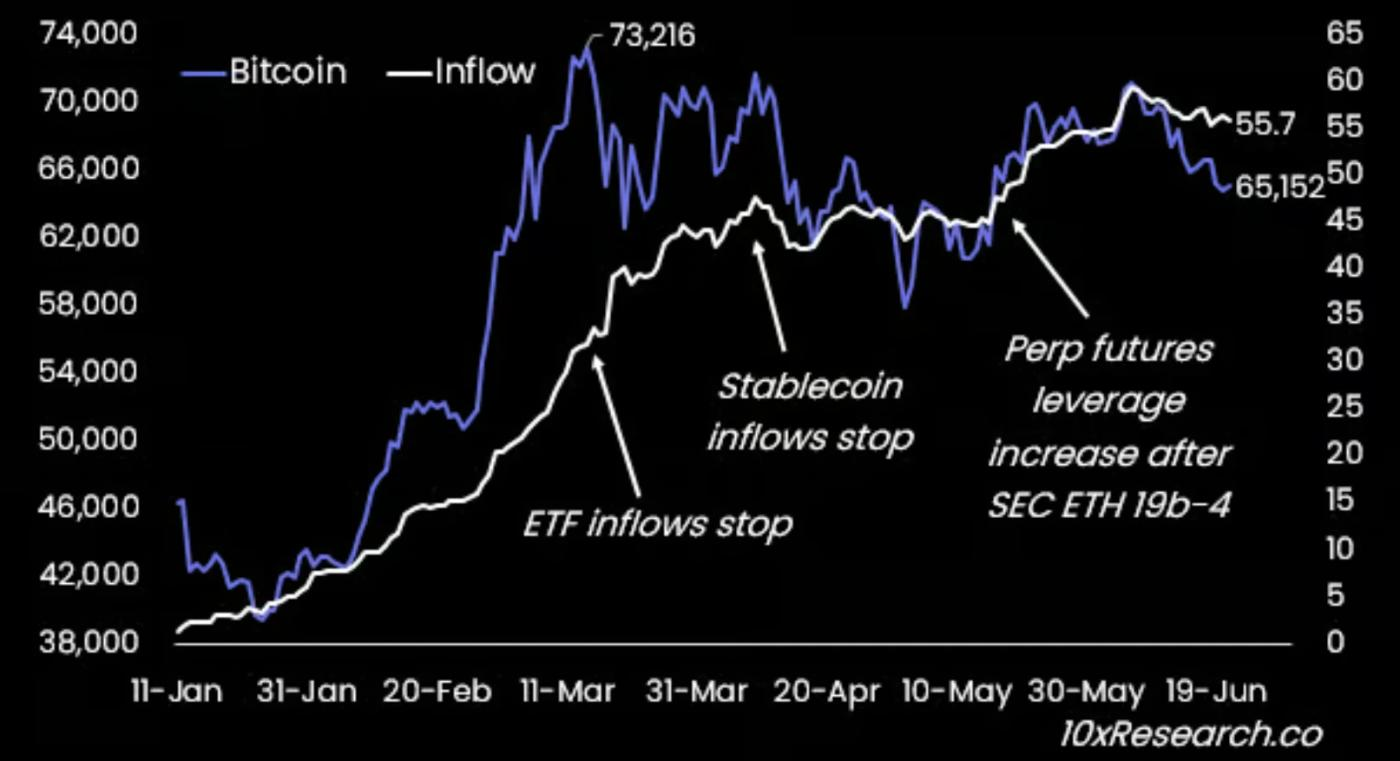

我们的市场结构分析对流动性组成部分进行了拆解,所以有时会提供与潜在的看涨(抛物线式)叙述相反的谨慎观点。事实上,尽管自3 月12 日(CPI 数据快速上升时)以来比特币ETF 流入量明显放缓,山寨币交易量大幅下降,资金费率也随之下降,但比特币价格在过去三个月内仍然维持在一个15% 的宽幅区间内波动。

自 4 月 21 日(比特币减半完成)以来,稳定币铸造量显著放缓。这些因素(比特币ETF 流入和稳定币铸造暂停,山寨币和资金利率的下跌)使我们产生了比特币价格下跌至52, 000-55, 000 美元的担忧,这一数据与市场实际表现仅仅相差3% 左右(比特币价格最低跌至56, 500 美元)。

5 月 15 日,在较低的 CPI 数据公布后,在接下来的 20 天内,比特币 ETF 流入资金达到了38 亿美元。如果保持增长,我们预计较低的 CPI 数据会推动市场反弹,并预计今年晚些时候 CPI 数据会低于 3.0% 。2019 年 7 月,联邦储备局因通胀下降和经济增长疲软而降息,当时比特币跌幅高达 30% ,因此,降息的原因很重要。

然而,由于套利(资金费率)的吸引力减弱,这次比特币ETF 的购买量未能实现增长。当美国证券交易委员会(SEC)在 5 月 20 日暗示以太坊 ETF 可能获批时,随着期货头寸的增加,市场结构得到了大幅改善。在三周左右的时间内,市场购买了 44 亿美元的以太坊期货头寸(增幅达 50% )和 30 亿美元的比特币期货。结合 5 月 15 日的CPI 数据,这有效地改善了市场结构并帮助比特币价格回升至 70, 000 美元,早期持有者、矿工和 ETF 因而主动选择卖出比特币持仓。

关键点位:能否守住 61000 和 65000 ?

交易始终是“风险-回报型游戏”,我们曾于6 月 3 日指出,如果比特币价格未能在 6 月达到历史新高,ETH 期货头寸过多将会面临连带风险。自 5 月 23 日美国证券交易委员会(SEC)批准 19 b-4 文件(S-1 文件仍在审理中)以来,杠杆期货交易者一直是主要甚至是唯一的买家。他们的资金流动将比特币推回了区间顶部,再加上较低的 CPI 数据,风险/回报比例倾向于比特币的突破。

较低的通胀数据、美国大选和美股反弹是支撑今年晚些时候比特币价格上涨的非加密市场催化剂。但没有更多的稳定币铸造量、比特币ETF 资金流入以及期货杠杆的增加或其他流动性(市场结构)指标的出现,比特币多头可能会错失上涨机会。

每次价格尝试突破失败或比特币交易回到上一轮周期的历史高点(68, 300 美元作为分界线)以下时,我们需要重新定义一个水平线以对持仓头寸进行风险管理。

在之前的多个周期中, 61, 000 美元的 21 周动态平均线一定程度上避免了更大的回调。

另一个关键点位是 65, 000 美元,这是过去三个月盘整期的价格中间值,可能预示着一个更大周期顶部的形成。

我们不会盲信那些毫无根据的说辞,我们更加信赖数据反映的信息。而从市场参与者(包括早期持有者、比特币 ETF 购买者、矿工、稳定币发行商等角色)的数量并未明显增加这方面来看,市场现状令人担忧。

因此,每个人都需要自行决定自己的风险承担能力。将风险管理和数据分析二者予以结合,交易者才能“不下牌桌”。正如 15 年前一位老交易员和我们说的那句话一样——“市场每天都会开启”,这意味着我们总会有下一次机会、下一个周期。