波場創辦人孫宇晨近兩日投入 33,000 枚 ETH 購入 Pendle PT 代幣,享受近 20% 年化報酬率的套利操作,引起社群熱烈討論。本文將詳解此操作的利益來源,並探討相關風險,同時提供風險規避策略,供讀者參考。

(前情提要:

全面剖析Ethena第二季積分策略》加成更新後,怎麼將APY突破1,100%

)

(背景補充:

投資Pendle YT前必看》槓桿積分的真實報酬率解密,附詳細Excel試算表

)

本文目錄

昨 (4)日波場創辦人孫哥(孫宇晨)大手筆購買 Pendle PT 代幣,享受低風險近 20% 年化報酬率的套利操作,成為社群關注焦點。本文將解釋這波操作的利益從何而來,並探討相關風險,同時提供風險規避策略,供讀者參考。

孫哥套利法

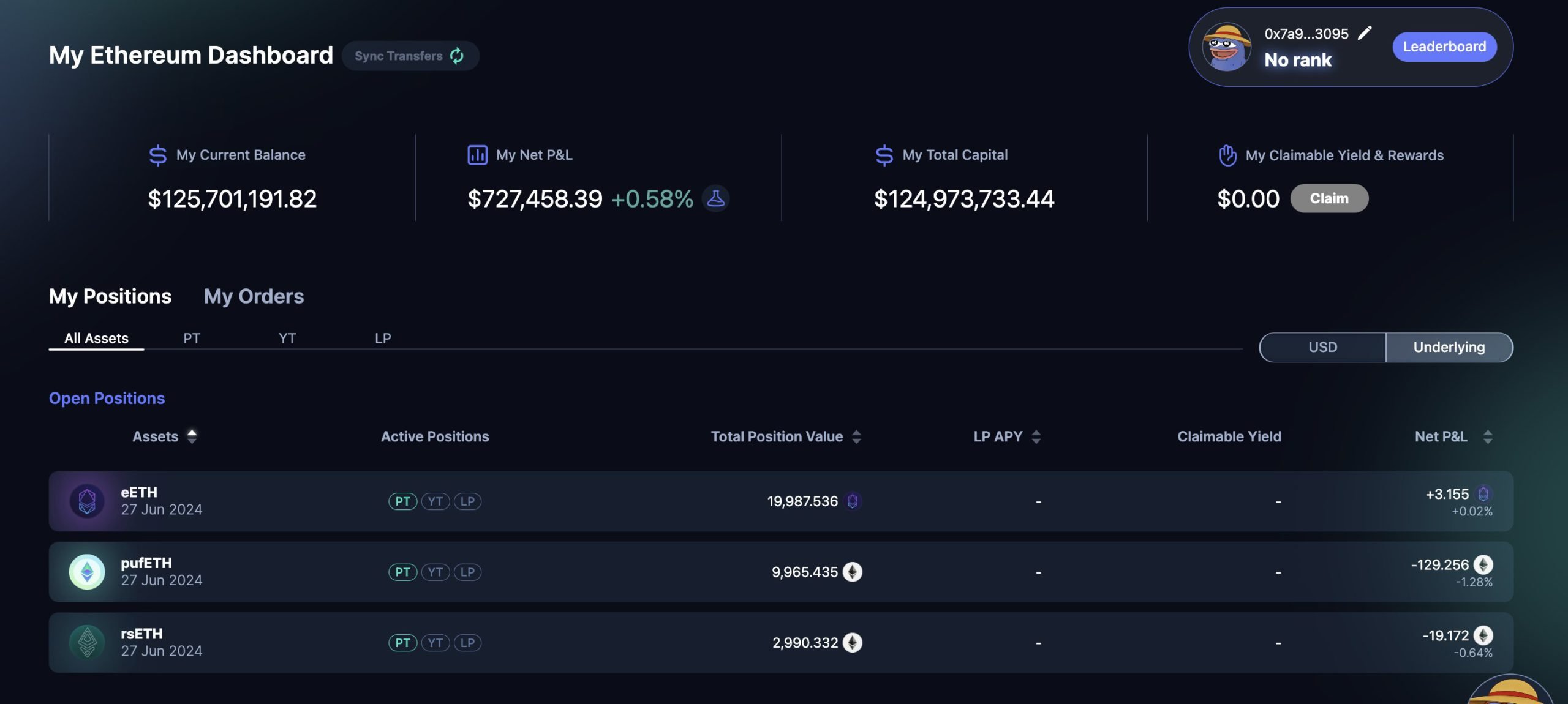

首先,據鏈上分析師 余燼 及 Ai 姨 監測鏈上地址指出,孫哥這兩天的操作如下(下圖是孫哥在 Pendle 的部位) :

總投入 3,3000 枚 ETH,皆投資於 6 月 27 日到期的以太坊再質押項目,分別為:

Ether.fi:20,000 ETH 買入 20,208.93 PT-weETH;

Puffer:10,000 ETH 買入 10,114.11 PT-pufETH;

Kelp:3,000 ETH 買入 3,025.91 PT-rsETH

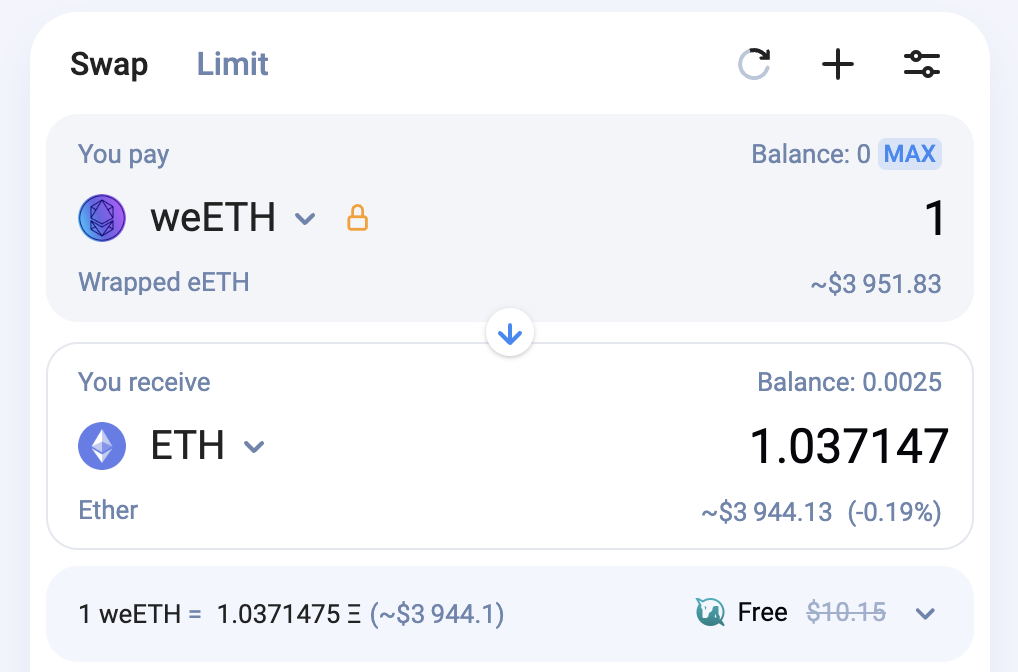

以 Ether.fi 為例,這意味著孫哥若持有至到期,可贖回價值 20,208.93 ETH 等值的 weETH(注意:這不等同於 20,208.93 枚 weETH,weETH 與 ETH 的兌換率並非 1:1,如下圖),而 weETH 可兌換為多少 ETH 取決於市場狀況。這裡為簡單計算,假設 weETH 與 ETH 的兌換率是 1:1,因此孫哥若持有至到期,可在 22 天內賺到 1% 的報酬率,即年化 17.33%。

以此類推, Puffer 投資的年化報酬率為 18.93%;Kelp 的為 14.33%。總投資年化報酬率高達 17.54%。

Pendle 中文社區大使 ViNc 就 形容道 , Pendle 的 PT 就形同鏈上的短債,能享受流動性好、贖回時接近現金值(如果以 ETH 本位看)、時長短、風險報酬比優良的特性。所以,PT 的收益是從何而來呢?這就需要理解 Pendle 協議的基本運作。

PT 收益來源

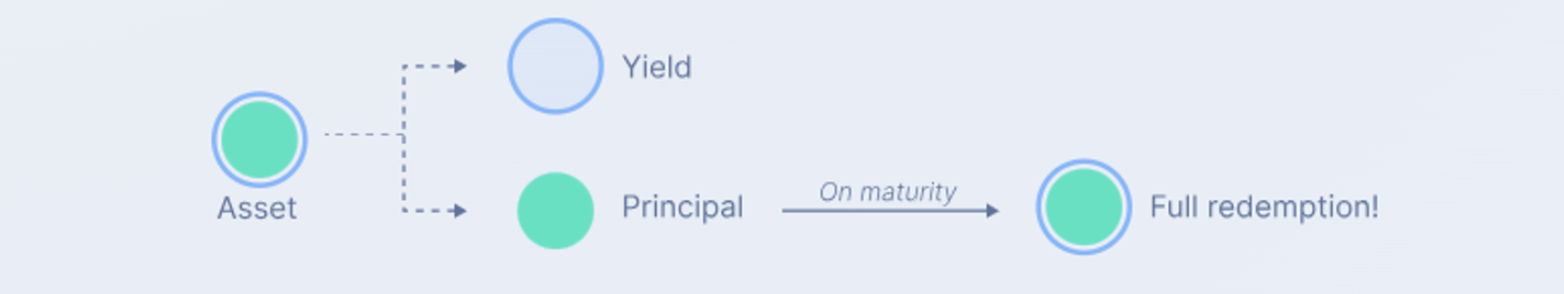

Pendle 是一個無需許可的收益交易(yield-trading)協議,通過將 生息代幣(yield-bearing tokens)包裝成標準化生息代幣(SY, standardized yield tokens ,例如 weETH → SY-weETH,這封裝版本是為了能與 Pendle AMM 兼容),並將 SY 拆分為 PT (principal token, 本金代幣)和 YT (yield token, 收益代幣)兩個部份。

PT 代表生息代幣到期日前的本金部份,而在此期間獲得收益的權利由 YT 表示並出售給其他買家。由於 YT 的貨幣價值被分離,所以本金部份(即 PT)可以以更低的價格出售。

Pendle 主要有三種參與方式:

- 購買 PT:PT 讓持有者可以在到期後贖回標的資產,並可以隨時出售。例如期初以 0.9 ETH 購買的 1 PT-weETH 可以在到期日後贖回價值 1 ETH 等值的 weETH。0.9 ETH → 1.0 ETH 之間 11% 的增值就是 Pendle 的固定收益(Fixed Yield)策略。而 這就是孫哥採取的策略。

- 購買 YT:讓持有者獲得標的資產在到期日前產生的所有收益與空投積分,同樣可以隨時出售。例如持有 1 YT-weETH 意味著有權力領取 1 weETH 直至到期日產生的所有收益與積分。

- 當流動性提供者(LP):LP 的收益包含:PT 收益 + SY 收益 + ($PENDLE 排放 + 池子交易手續費)。

規避價格風險方法:借幣與做空

在亮眼報酬率下,使用 Pendle 的風險主要是智能合約風險、操作上的人為風險,以及價格風險(以 U 本位而言。若以幣本位來看,購買 PT 的策略是穩賺的)。

為進一步規避價格風險,亦即價格「下跌」產生的損失,可以試著在交易所開做空合約作為應對,但這需要考量爆倉風險與資金費率,順利的話可以固定收益,舉例如下:

在 3,800 美元進場買入 1 ETH,在 Ether.fi 6 月 27 日到期的市場上可以換到 1.01 PT eETH,亦即到期後可以得到約 0.01 ETH 的淨利。

但為了規避 ETH 價格的下跌,因此在交易所開 1 ETH 價值的空單,在到期後同時將空單與 1 ETH 平倉及賣出,如此一來,除了能取回 3,800 美元的成本外,也收穫了 0.01 ETH 的穩定收益。

另一個方法是,引用自 Alvin 的 保本策略 (該策略在近期獲 Pendle 官方轉發),可以試圖借錢買 PT,以同樣的例子為例,作法如下:

- 在 CEX / DEX 借出 1 顆 ETH

- 將借來的 ETH 拿去買 1.01 PT eETH

- 到期後贖回價值 1.01 ETH 等值的 eETH,並 償還 1 ETH

- 剩下的 ETH 就是穩定收益,估計約是 0.01 ETH,如上述說明,這取決於 eETH 與 ETH 的市場狀況。

該策略需要考慮該 穩定收益是否能超過借款成本,否則還是可能虧損。

?相關報導?

EigenLayer空投來了!$EIGEN場外價飆破12鎂、申領規則整理,Pendle為何反重挫

Pendle鎖倉量突破40億美元,如何賺取槓桿收益?完整介紹與質押教學

PENDLE爆漲分析:以太坊再質押仍火熱,Ethena(ENA)脫不了關係?