过去一周,增经济长放缓和通胀预期下滑再次引发了软著陆的叙事,这不是我们第一次看到这种情况,这时候市场最自然的反应就是股票的 FOMO 情绪、买入信用工具、收取固定利率、做空波动率、并赚取套利收益,这几乎是自上次 FOMC 会议以来的标准剧本,且在没有任何显著变数的情况下,这一趋势没有放缓的迹象。

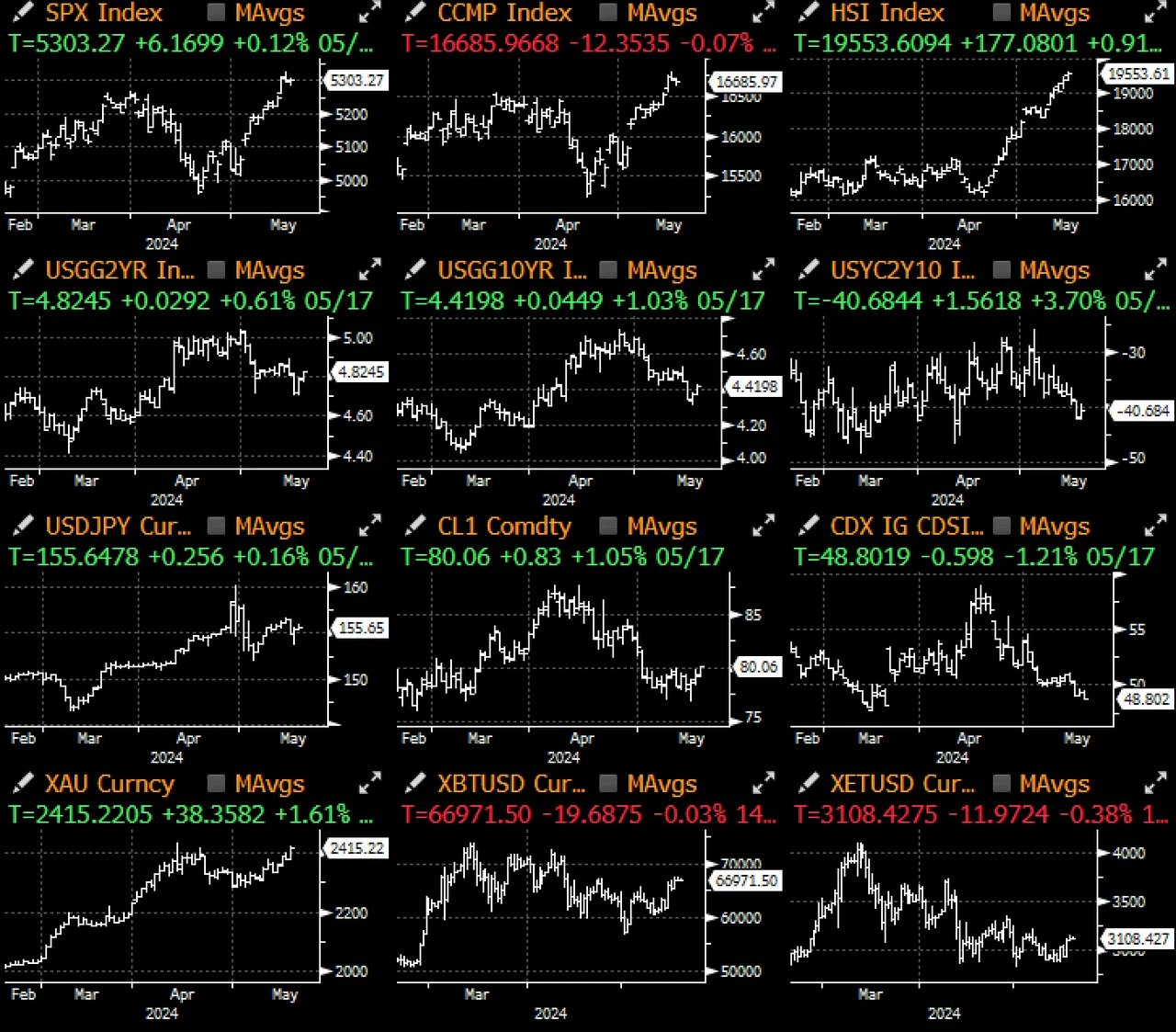

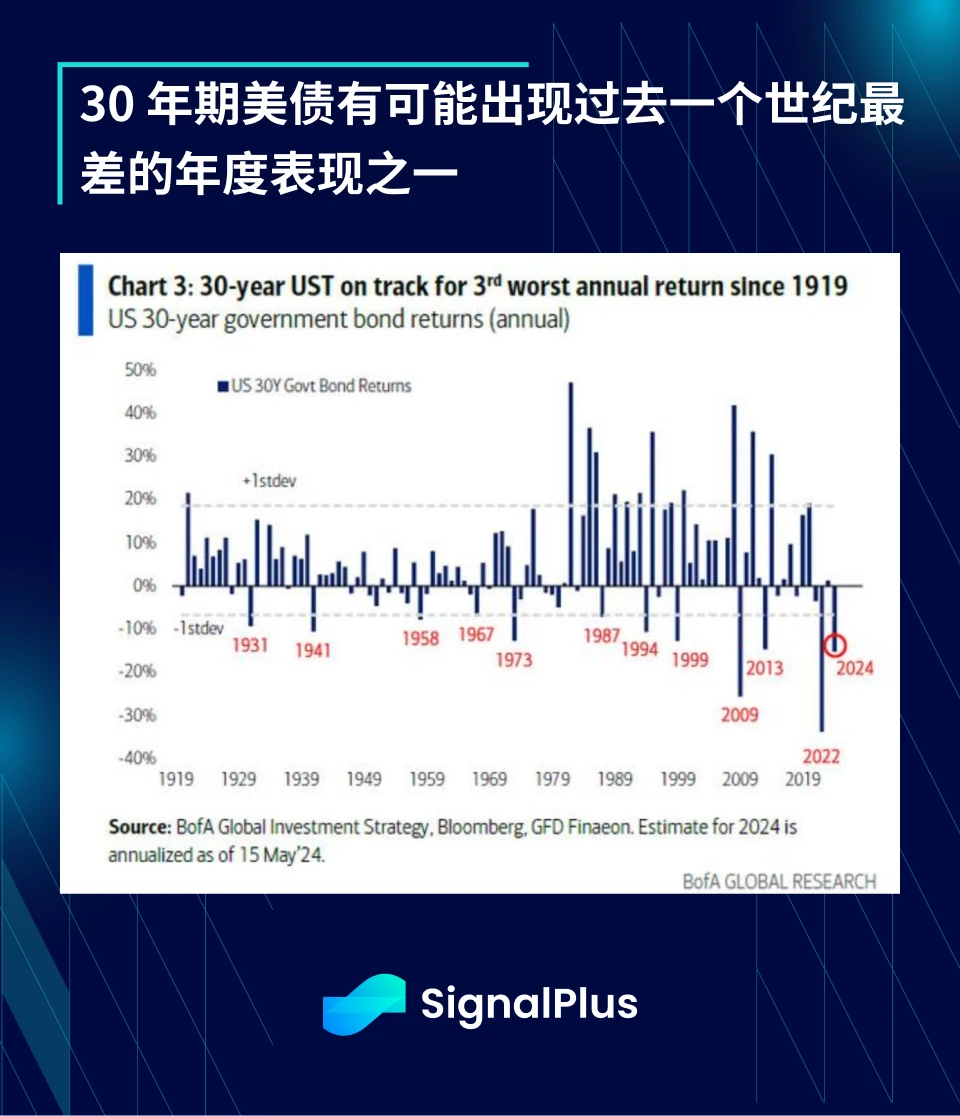

股市在上周创下新高,SPX 上涨 1.5% ,突破 5, 300 点,其中汽车制造商(+ 4.4% )、科技(+ 2.9% )和房地产(+ 2.5% )在友好的金融环境中表现尤其出色。10 年期美债收益率下降了 8 个基点,本月已经走低 27 个基点,同时,石油(+ 2% )、黄金(+ 2% )和铜(+ 8% )本月也出现了不错的反弹。正如《华尔街日报》文章所言,当前的投资环境有什么不值得喜爱的呢?

此外,华尔街的交易商认为,最近的股市回升已经从纯粹的空头回补转变为新增多头头寸,花旗估计过去一个月 SPX 指数期货新增了超过 500 亿美元,而 ICI 报告称,由于散户投资者在这次反弹中获利追高,月初至今美国国内股票 ETF 发行超过 200 亿美元。

股票期权资金流也指向同一方向,二元期权(数字期权)定价反映 SPX 年底前有 25% 的可能性进一步上涨 10% 。此外,在这波反弹中, 0 DTE 期权的看涨/看跌期权比率再次上升,约 56% 的交易量流向看涨期权。

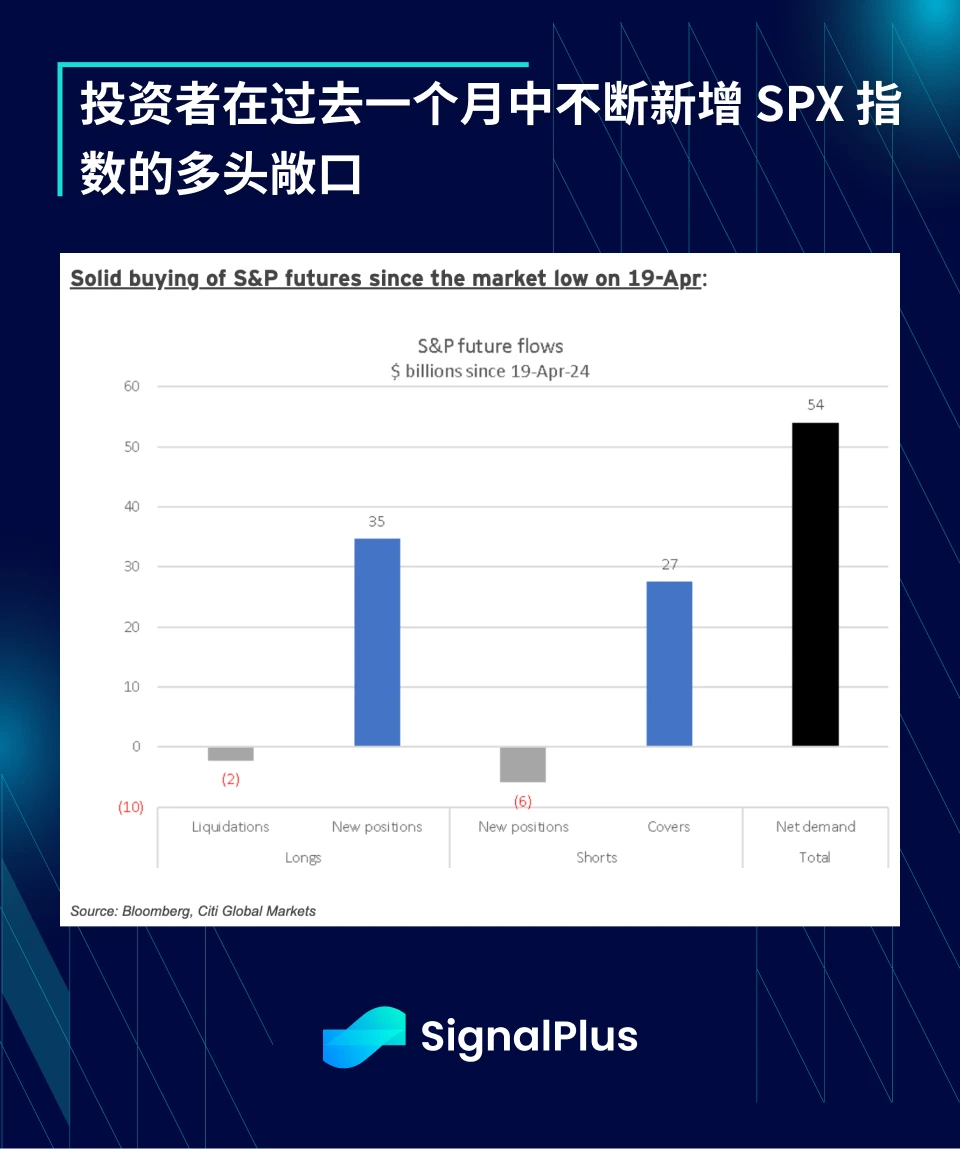

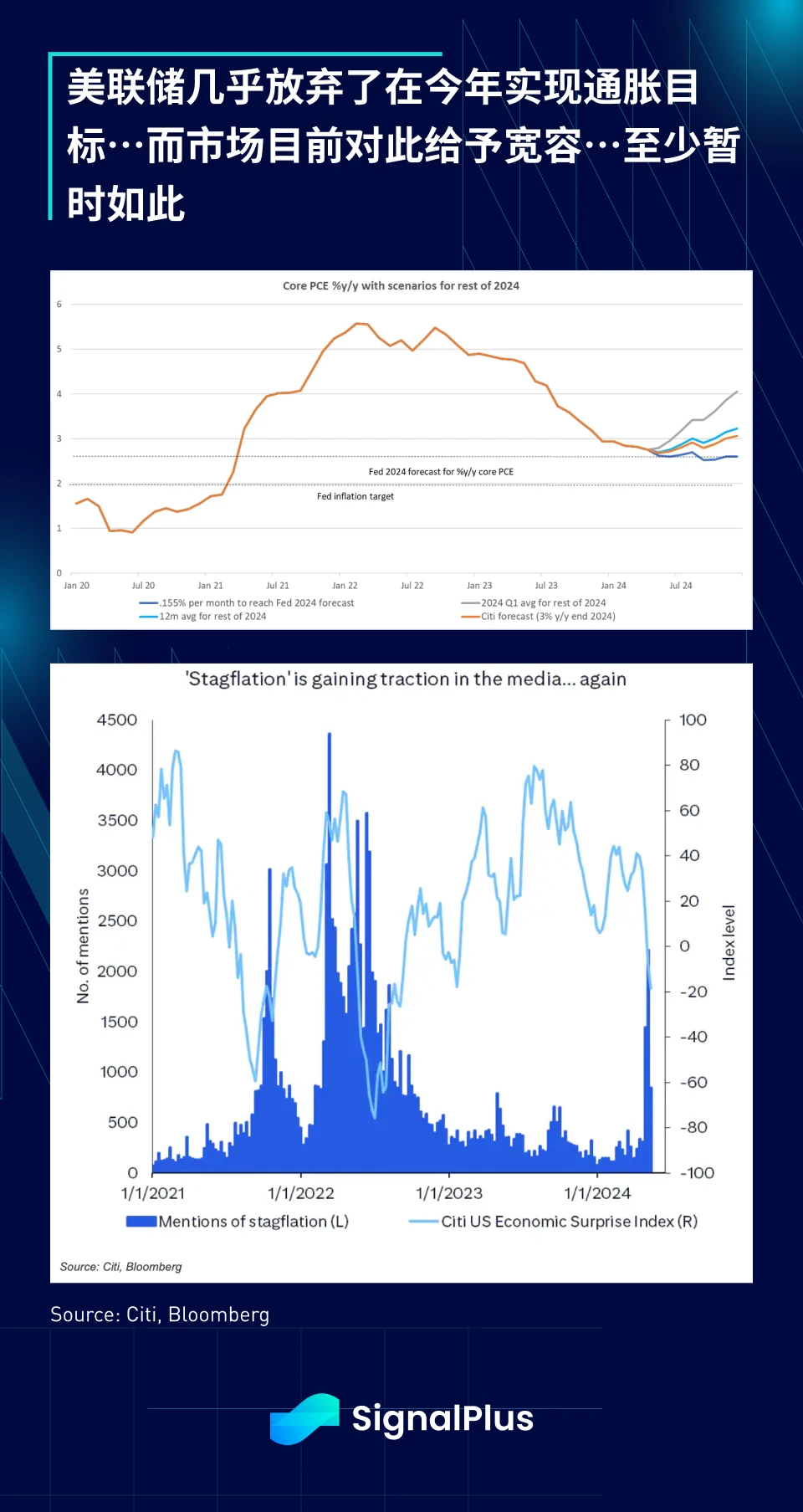

有趣的是,在这一切狂热背后, 30 年期债券表现得像个异类,根据 BoA 的估算, 30 年期债券正往一个世纪以来第三差的年度回报率前进,宽松的政府支出、失控的预算、过于宽松的金融形势和容忍通胀的美联储(说好的通胀目标呢?)正对长天期利率工具产生负面影响,慷慨的财政政策最终将通过更高的实际利率和/或汇率走弱来支付,只是时候未到...

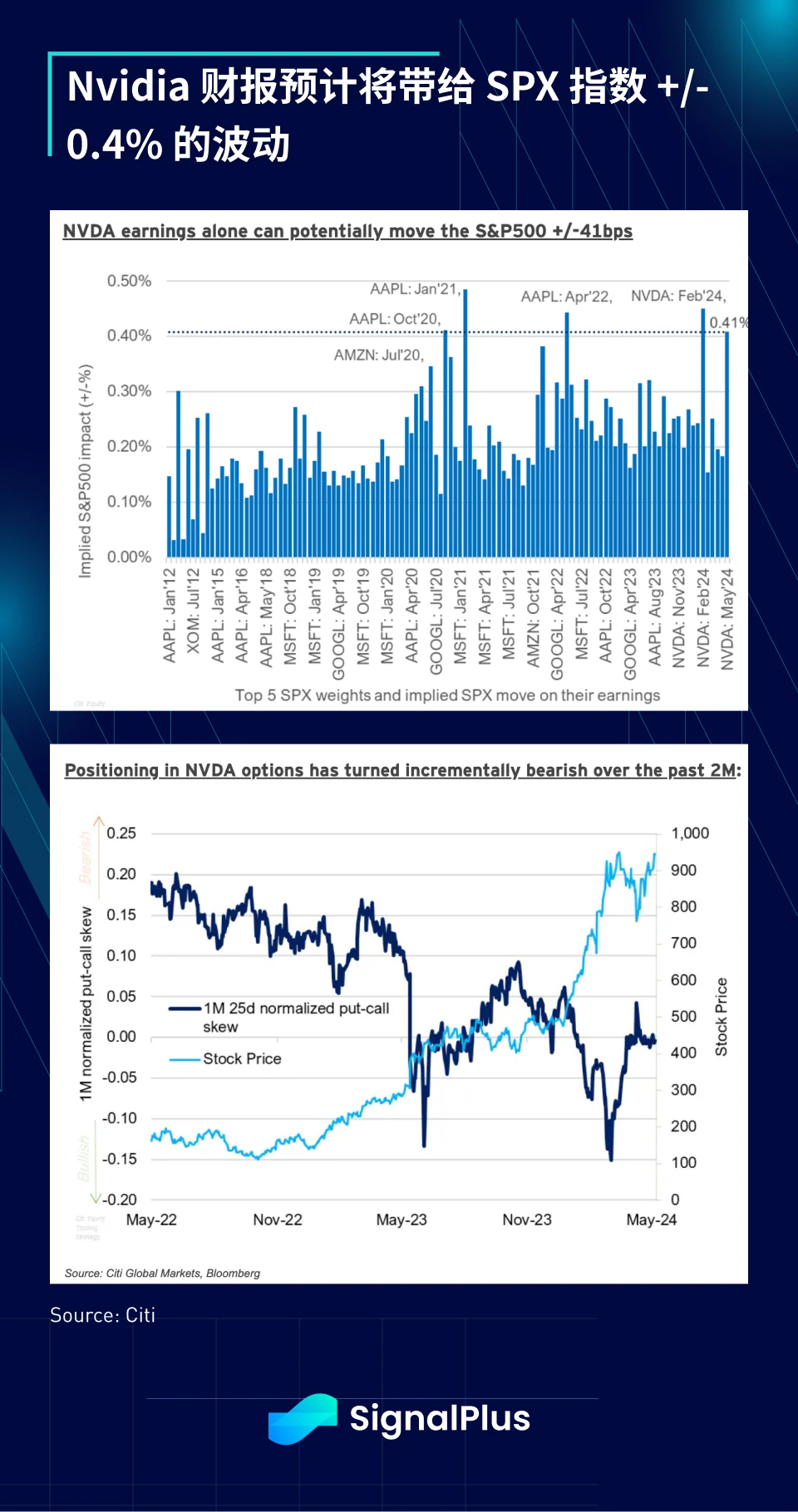

本周在 Nvidia 公布财报之前没有太多值得关注的数据,然后在 6 月前两周的非农就业数据和 FOMC + CPI 之前,数据方面又会再次进入假期模式。根据 Nvidia 在 SPX 指数中的权重以及 Nvidia 期权隐含的波动,该公司在财报日对 SPX 指数的影响为 +/- 0.4% ,而该股的头寸似乎已经不像年初时那么集中。

加密货币方面没有太多值得关注的消息。BTC 价格与 Nasdaq 指数的短期相关性来到 2024 年第三季度以来的高点,价格走势积极,原生投资者期望在接下来的几周内再次挑战历史高点,没有什么比价格更能改变市场情绪,而当前没有什么比股票更能影响加密货币价格。每个人在 2023 上半年时都成为了利率交易员,而现在是否每个宏观资产类别都成为变相的 Nasdaq 日内交易工具?希望暂时休止的市场能让大家得到一些急需的喘息空间!