整理:JIN,Techub News

比特币与以太坊现货 ETF 获批于香港上市

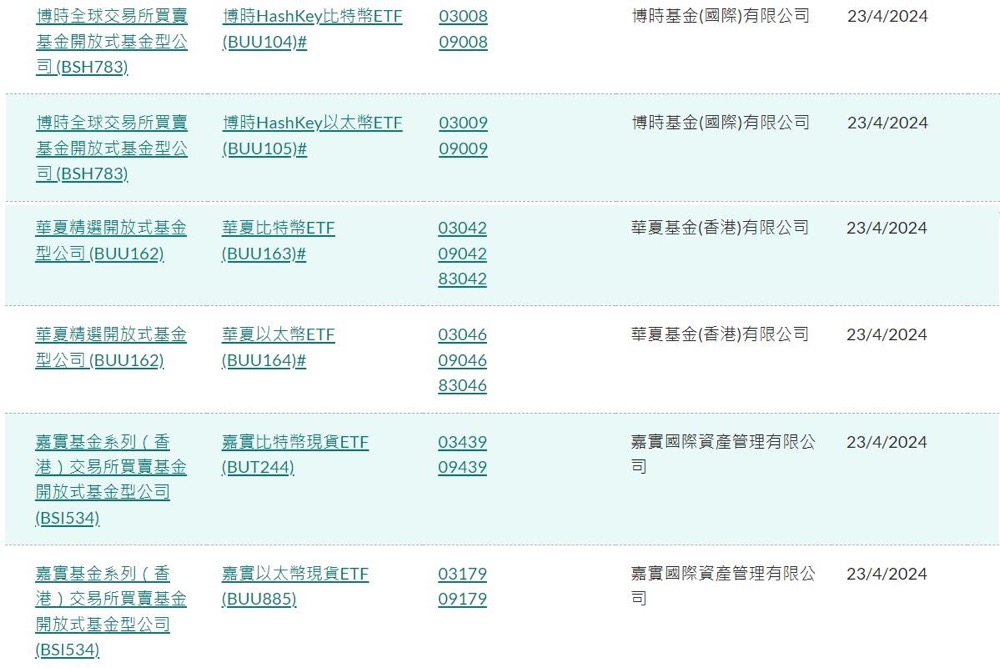

4 月 23 日星期三,香港市场迎来了虚拟资产领域的一大里程碑,三家资产管理公司:华夏基金、嘉实基金、博时基金,成功于香港被批准发行比特币和以太坊现货 ETF 产品。什么是比特币 / 以太坊现货 ETF:⎡是一种交易所交易基金(流动性很高的基金,像股票一样在交易日中交易),主要通过持有大量加密货币现货来锚定跟踪比特币的价格。类似于黄金现货 ETF⎦。

这类产品在亚洲市场首次亮相,目标是为投资者提供与比特币及以太币现货价格密切相关的投资回报。虚拟资产现货 ETF 简化了投资流程,降低了入门难度。专业化的基金管理带来了规范的投资操作和风控体系。投资者可以在主要证券交易平台上交易这些 ETF 产品,这样不仅减少了操作的复杂性,也降低了风险。此外,该类 ETF 产品支持实物申购与赎回,使得投资者能够通过持有 ETF 份额来间接拥有比特币,而不用担忧私钥的保存和资产安全问题。

当前这些 ETF 产品支持现金或者比特币认购,但操作必须在香港开立相应账户。据财新透露,依照香港证监会与香港金融管理局 2023 年 12 月发布的联合通告,无论是现有的虚拟资产期货 ETF 还是未来推出的现货 ETF,都不得向中国内地等限制销售虚拟资产产品区域的零售投资者提供。然而,即便不是香港永久居民,只要持有香港身份证的内地居民,在遵守相关法规的前提下,也有机会参与这些 ETF 产品的交易。 三家资产管理公司虚拟资产 ETF 细则

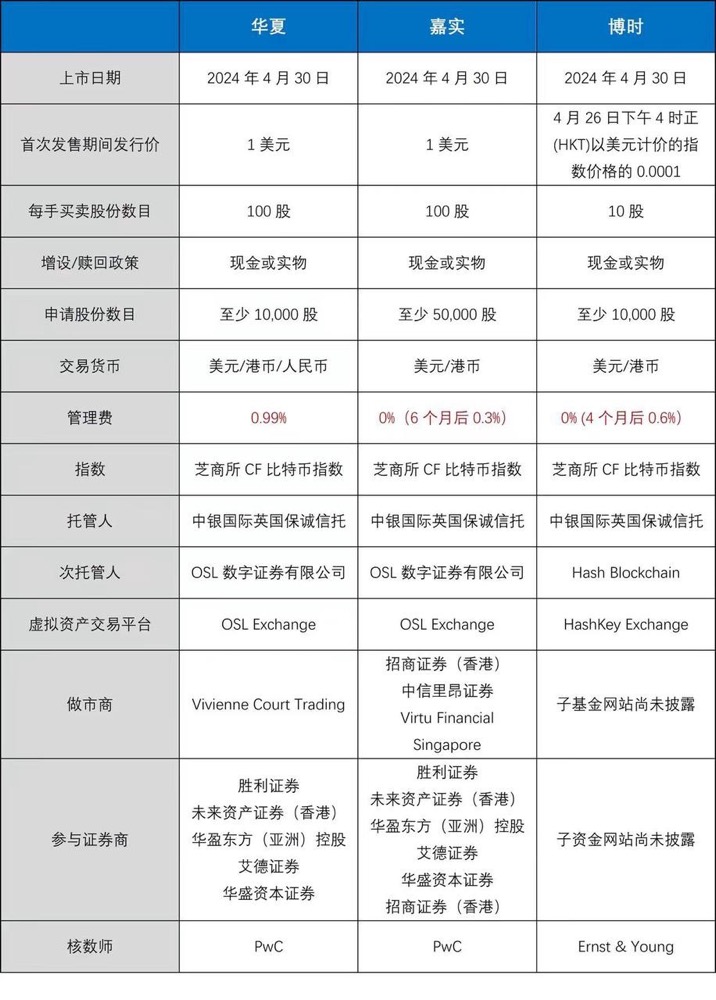

对于三家机构发行的加密货币 ETF 究竟有哪些细节上的不同,作为投资者应选择哪家进行购买和交易?我们援引了某香港金融机构提供的信息整理,在此进行了详细梳理,以供各位投资者根据自身情况进行选择。

上市日期与发行价:

所有三家公司的 ETF 产品均在同一天上市,即 2024 年 4 月 30 日。首次发行价方面,华夏基金和嘉实基金的开盘价均为 1 美元,而博时基金则根据香港时间 4 月 26 日 下午 4 时 芝商所 CF 比特币指数价格的 0.0001 来定价。

股份买卖与申购要求:

在每手交易股份数量上,华夏基金和嘉实基金设置的门槛为 100 股,而博时基金则是 10 股。对于申购股份数,华夏基金和博时基金的最低要求是 10,000 股,嘉实基金则较高,要求至少为 50,000 股。

增设或赎回政策:

三家公司都支持投资者通过现金或实物增设或赎回 ETF 份额,这为投资者提供了灵活性。

交易货币与管理费用:

华夏基金支持美元、港币和人民币三种货币交易,而嘉实基金和博时基金则支持美元和港币。就管理费用而言,华夏基金收取 0.99% 的费用,嘉实基金在前六个月不收取管理费,之后为 0.3%,博时基金则在前四个月免收,之后为 0.6%。

选定的指数与托管机构:

三家公司的 ETF 产品都选择了芝商所 CF 比特币指数作为跟踪标的,以确保产品的表现能够紧密跟随比特币市场的实际动态。在托管人方面,中银国际英国保诚信托被选为这些 ETF 的托管人,负责保管资产和监督基金运作。次托管人的选择上,华夏基金和嘉实基金选择了 OSL 数字证券有限公司,而博时基金则选择了 Hash Blockchain,这一选择反映了各自公司对于资产保管与风险管理偏好的不同。

「芝商所 CF 比特币指数」是一种特定的指数,它反映了比特币在不同交易所的加权平均价格。这里提到的比特币和以太坊现货 ETF 选择跟踪芝商所 CF 比特币指数,意味着这些 ETF 的目的是尽可能准确地复制该指数的表现,为投资者提供与购买实际比特币相似的投资回报,但通过更加便捷和监管的方式进行。

上述「次托管人」通常是托管人委托的另一家金融机构,负责在特定地区或对于特定类型的资产提供托管服务。有时候,由于法律、市场习惯或操作效率的原因,需要专业的次托管人来处理某些特定的托管职能。分主次主要是为了管理效率和风险分散,确保基金资产的安全性和适应不同市场的需要。

交易平台、做市商与参与证券商:

在虚拟资产交易平台方面,华夏基金和嘉实基金均选择了 OSL Exchange,博时基金选择了 HashKey Exchange。做市商上,华夏基金选择了 Vivienne Court Trading,嘉实基金则选择了招商证券(香港)、中信里昂证券和 Virtu Financial Singapore,博时基金的做市商尚未披露。参与证券商则作为 ETF 产品流通的关键角色,华夏基金和嘉实基金选择了包括胜利证券、未来资产证券(香港)、华盈东方(亚洲)控股、艾德证券和华盛资本证券在内的机构,嘉实基金还额外选择了招商证券(香港)。

「参与证券商(Authorized Participants, APs)」通常是大型的金融机构,它们与 ETF 发行商合作,负责 ETF 的申购和赎回过程。参与证券商可以向 ETF 提供一篮子股票或其他资产,以换取新发行的 ETF 份额,或者将 ETF 份额赎回为基金持有的资产。这个过程帮助确保 ETF 的市场价格接近其净资产值(NAV),并有助于提供流动性和市场效率。

审计机构的角色:

最后,为确保 ETF 的财务透明度和合规性,华夏基金和嘉实基金选择了 PwC 担任审计师,而博时基金则选择了 Ernst & Young。通过独立的审计过程,审计师确保 ETF 的财务报告的准确性和真实性。

「审计师」是独立的第三方,负责审计 ETF 的财务报表,确保其公正、准确,并符合会计准则。核数师通过审计可以发现和防止财务报告的错误和欺诈行为,为投资者提供对 ETF 财务状况的信心。在一些司法管辖区,核数师的审计报告是向监管机构和公众披露 ETF 财务信息的法定要求。

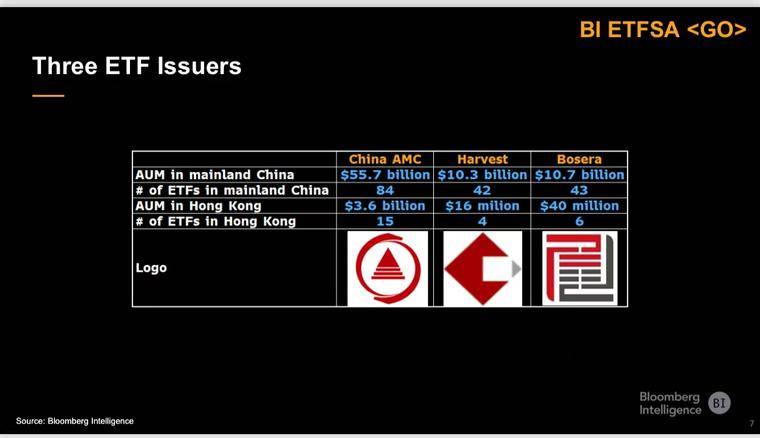

彭博社统计三家公司资管规模

资管规模与发行的 ETF 数量:

据 Bloomberg Intelligence 统计,华夏基金在中国大陆的资产管理规模为 557 亿美元,并且在该地区发行了 84 支 ETF,而在中国香港地区,华夏基金管理着 36 亿美元的资产并发行了 15 支 ETF。嘉实基金在中国大陆的资产管理规模达到 103 亿美元,发行了 42 支 ETF,中国香港地区的资产管理规模则是 1600 万美元,发行了 4 支 ETF。博时基金在中国大陆的资产管理规模略高于嘉实基金,为 107 亿美元,并发行了 43 支 ETF,其在中国香港的资产管理规模为 4000 万美元,发行了 6 支 ETF。

随着虚拟资产的日益普及,香港的这些 ETF 产品为全球投资者提供了新的机会,同时也展现了香港作为国际金融中心在创新金融产品方面的竞争力。对于有意投资比特币和以太坊的投资者来说,这些 ETF 产品无疑提供了一个值得关注的选择。