原文作者:Andre Cronje

译者:Odaily 星球日报 Azuma

编者按:Ethena Labs 昨日正式开放了 ENA 的空投申领。在过去几个月内,凭借着潜在的空投预期,以及源自“现货+合约套利”的高额收益率,USDe 的发行规模快速增长。截至发文,USDe 的铸造量已突破 18 亿美元,在去中心化稳定币赛道已超越了 FRAX、crvUSD、GHO 等背靠头部项目的先行者,大有继续增长并撼动 DAI 榜首之位的趋势。

然而,在 USDe 的数据高歌猛进之时,市场之上也想起了不少的质疑声音。今日下午,DeFi 领域的“旧日之王” Andre Cronje 于个人账户发布了一篇长文,文中虽未明确提及 Ethena Labs 和 USDe,但却从机制层面对该项目的设计提出了强烈质疑,甚至将其直接比作下一个 UST。

以下为 Andre Cronje 的原文内容,由 Odaily 星球日报编译。

在加密货币行业里,我们时常能见到一些新的东西。

对于业界曾发生过的一些大事,我确实希望当初我能够更加仔细地进行观察,但我也承认有些事件完全出乎了我的意料。

比如 UST,我很确信它一定会失败,因为在我看来它的机制毫无逻辑,但许多在我看来非常聪明的人却都持反对意见,他们也一直在努力说服我,试图让我承认自己错了;至于 FTX,我从未想过它会破产,每当有人问我是否应该从 FTX 撤资时,我虽然都会回答“好啊,为什么一定要冒险呢”,但这只是我对所有交易所的统一看法,它的倒闭对我而言完全是个意外。

我之所以再把这些事情拿出来说,只是想提前说明,许多时候其实我也不了解真相。

尽管如此,但当前确实有一件事吸引了我的注意力 —— 一个新兴的 DeFi 基础设施正在快速获得市场青睐,我看到它已经被整合进了一些我一向认为风险很低的协议之内。然而按照我的理解(也许是错误的),这一全新协议的风险极高。

我不打算直接指责,但我确实想咨询一下那些比我更聪明的人,我的理解到底哪儿出了问题?我已经查阅了所有可获取的文献,阅读了许多外界的评价,但我仍旧看不明白它是如何消除风险的。

-

Odaily 星球日报注:在全文中,Andre Cronje 并未直接提及 Ethena Labs 和 USDe,但从其所描述的市场状况以及协议设计来看,其质疑所指向的目标就是 Ethena Labs 和 USDe。

接下来,让我们来看看上述协议的构架。

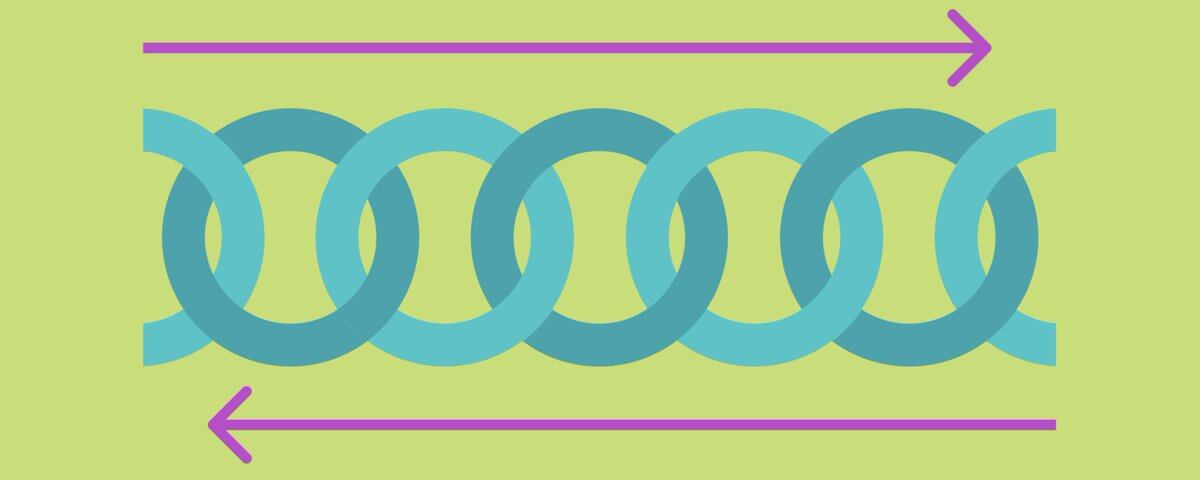

首先是永续合约。 在正常的现货交易中,交易者只是在简单地购买资产。如果更确切的去描述,交易者实际上是在卖出(做空)一种资产,并购入(做多)另一种资产,比如在 BTC/USD 交易中,你是在卖出(做空) USD 并买入(做多) BTC,如果 BTC 相对于 USD 升值了,你就赚到了钱。我们把这种简单的交易模式叫做现货交易,因为你永远都会拥有某种现货资产,即使 BTC 相对于 USD 贬值了,你也会一直拥有 BTC 资产。 永续合约则是一种交易工具,它允许交易者执行类似的操作,但却不用涉及任何现货资产,因此这其实有点像赌博,而不是交易。

永续合约的特殊之处在于,买家(做多者)和卖家(做空者)都需要支付“资金费率”,如果买入需求明大于卖出需求,卖家的资金费率将呈正值,买家的资金费率则会呈负值,从而保证永续合约的价格趋同于现货价格。对于交易者而言,要维持自己的交易头寸,你需要做的是提供保证金,保证金本质上是为了“资助”资金费率“债务”的抵押物,如果资金费率转为负数,它将会开始逐步吞噬你的抵押物,直到你的头寸被平仓。

关于抵押物(保证金) ,上述协议的另一项机制在于抵押物的自动生息功能,即只要持有该抵押物,资产便就会持续增值。在上述项目中,所谓的自动生息型抵押物其实就是 stETH,如果我持有 1 个 stETH,本质上等于我正在做多 stETH,那么这时如果我再通过永续合约去开启 1 个 stETH 的做空头寸,理论上我就可以实现“Delta 中性”,因为即使我在 stETH 做空上损失了 100 美元,我也可以 stETH 做多上获得 100 美元。补充两点,一是现在 我能找到的可接受 stETH 作为保证金的交易所只有 ByBit,二是此处的“Delta 中性”讨论忽略了资金费率问题。

-

Odaily 星球日报注:所谓 Delta,在金融学中是一个用以衡量基础资产价格变动对投资组合变化影响幅度的指标,取值范围为“-1 到 1 ”。“Delta 中性”的定义则是,如果一个投资组合由相关的金融产品组成,而且其价值不受基础资产小幅价格变动的影响,这样的投资组合即具有“Delta 中性”的性质。

总体而言,上述协议的运行逻辑就是,你可以通过购买 1000 美元的 stETH,并将其作为保证金再去开设 1000 美元的 stETH 做空头村,从而在理论上实现“Delta 中性”,并持续获取 stETH 的生息收益(约 3% )并承担资金费率盈亏。

我并非职业交易员,只会为了研究 DeFi 而进行一些探索性交易,我承认交易并不是我的强项。我尝试将上述运行逻辑与我所了解的基础金融要素(抵押和债务)进行了对比。根据我的经验,任何一笔合约头寸最终都只会迎来两个结局,要么被平仓(即“Delta 中性”会被打破),要么就得被清算。

因此,我目前对于该协议运作机制的理想推断是 —— "当市场转向时,头寸将会被平仓”,但这种说法就像是"你只需要在 BTC 上涨时卖出,下跌时买入"的梗一样,听起来很明显,实际执行起来却几乎不可能。

所以尽管现在看起来一切都很顺利,但这只是因为市场处于看涨情绪下,大家乐意持有多单,做空的资金费率为正,可情况最终一定会发生变化,当做空的资金利率转为负值,保证金(抵押物)将开始被蚕食甚至被清算,到时候就只会剩下一个没有任何支撑的资产。

有些人可能会用"大数定律"来进行反驳,这很像是 UST 当年号称拥有 10 亿美元 BTC 的保障基金 —— "直到它没用的那一天为止,它都挺有用的”。

-

Odaily 星球日报注:所谓“大数定律(law of large numbers)”,Andre 在这里似乎指的并不是其统计学的经典定义,而是指代“对于空头头寸而言,长期来看资金费率为正的时间占大多数”这一论证。

因此,我希望社交媒体上的聪明人可以帮我解答这些疑惑,以便指出我的理解错误之处,或是指出我错过了哪些关键信息。