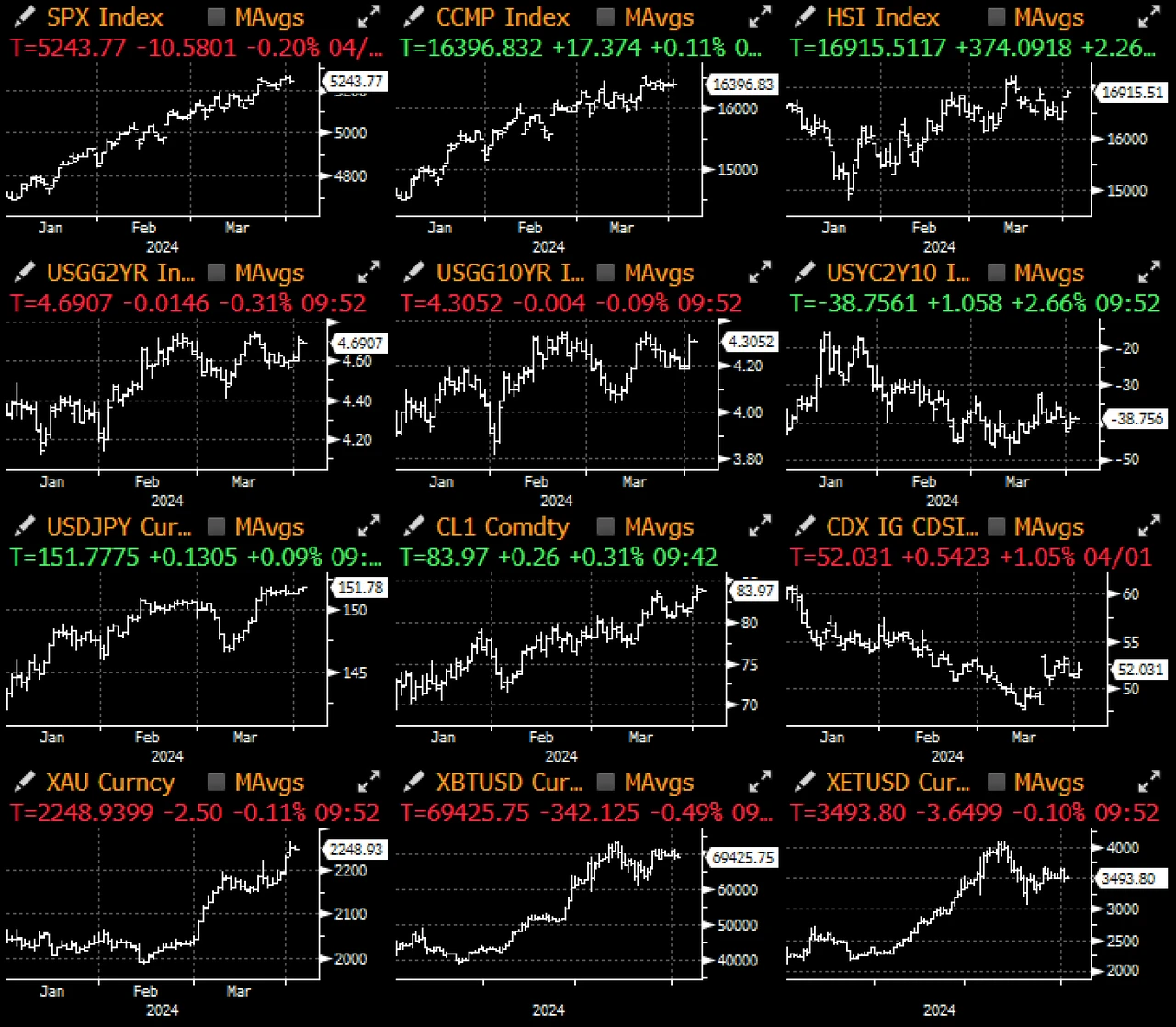

市场从长周末回归,许多资产类别却迎来突然的避险情绪,而 Powell 主席在上周五传达的信息也令人困惑,就在一周前他还持明显的鸽派立场,然而这次他却表示经济有足够的韧性来应对当前的利率水平。Powell 的谈话发生在 PCE 数据公布后,他发表了诸如“我们不需要著急”和“考虑到美国经济增长如此稳健,就业市场仍然非常强劲,让我们有机会在采取降息这一重要步骤之前,对通胀的下降更有信心”等评论。主席听起来并不急于降息,是因为上次 FOMC 会议的鸽派表现受到很多内部阻力(如 Waller 等)吗?或是选举年的谈话受到政治压力的影响?还是他对市场对其先前谈话的鸽派反应感到震惊?我们也没有答案。

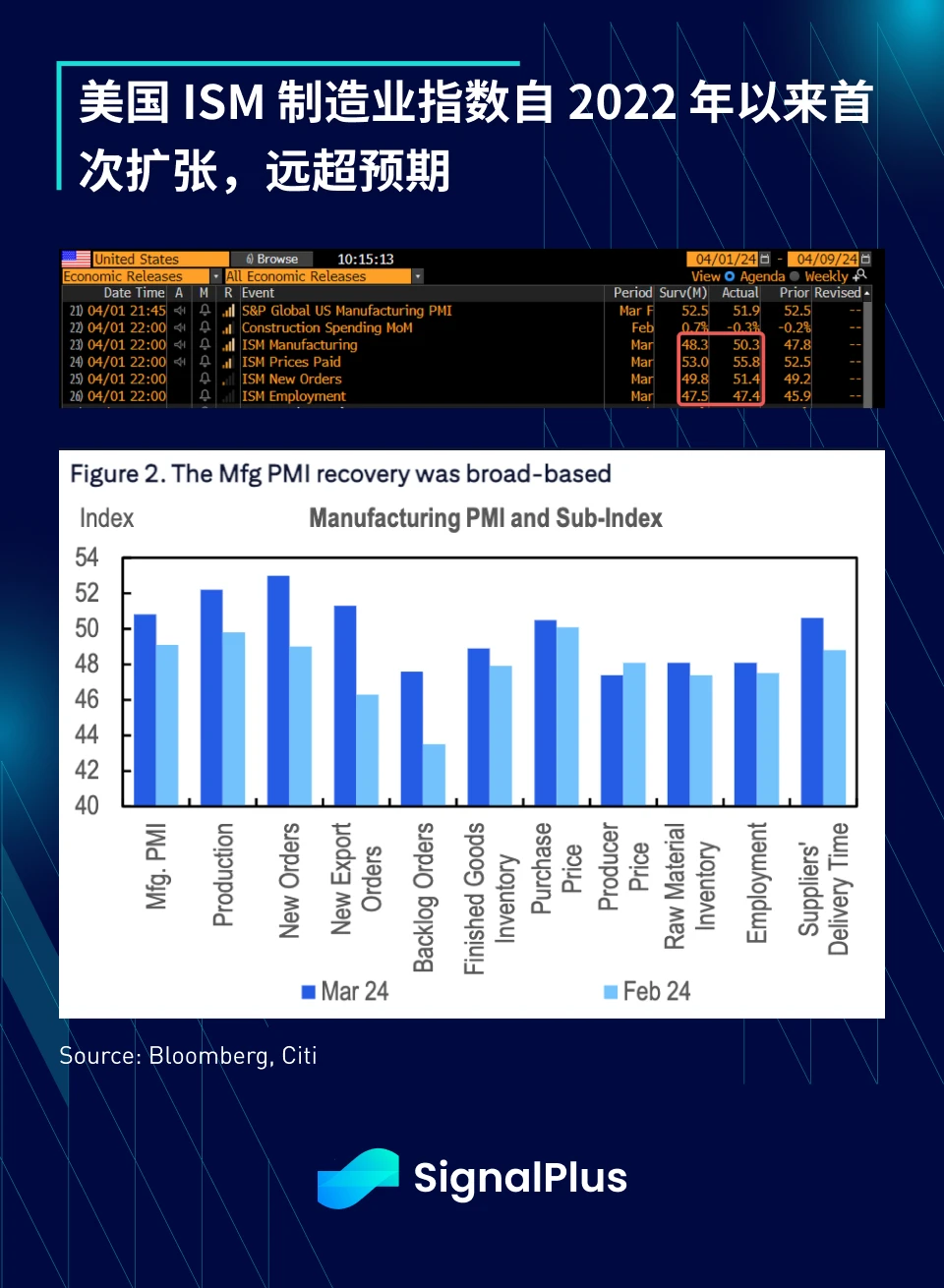

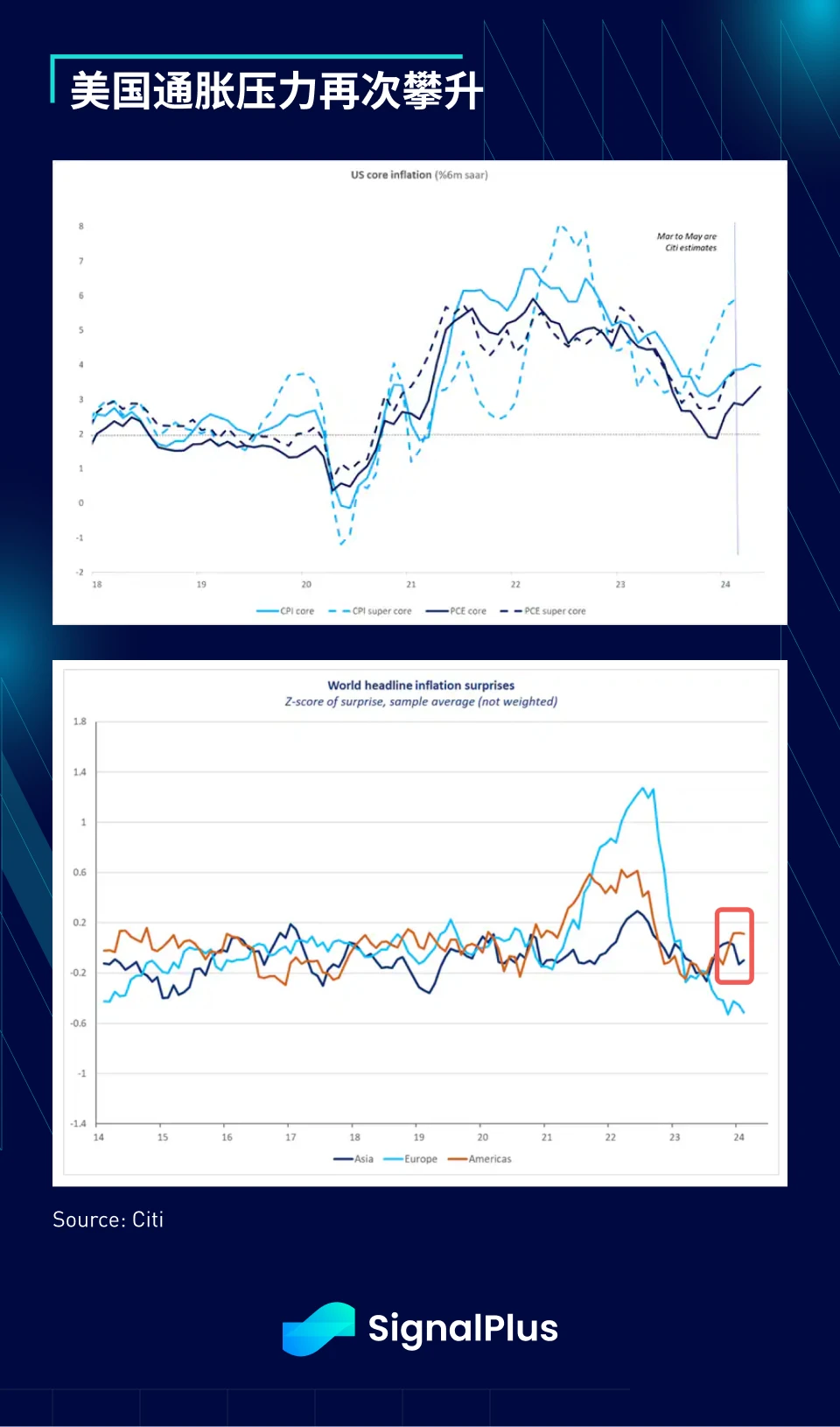

过去几天的经济数据也不支持降息叙事,ISM 制造业指数自 2022 年来首次扩张,特别是在就业、支付价格和新出口订单部分显著优于预期。近期的通胀数据也显示美国核心通胀仍维持在较高水平, 6 个月滚动的超级核心 CPI 逼近 6% ,甚至核心 PCE 也回升至 3% 以上,远超过美联储的目标值。此外,S&P Global PMI 指数随附的声明称,“由于工厂将更高的成本转嫁给客户,生产商收取的平均售价以 11 个月来最快的速度上涨,通胀率远高于疫情前的平均水平” ,这听起来不像是通胀放缓的趋势。

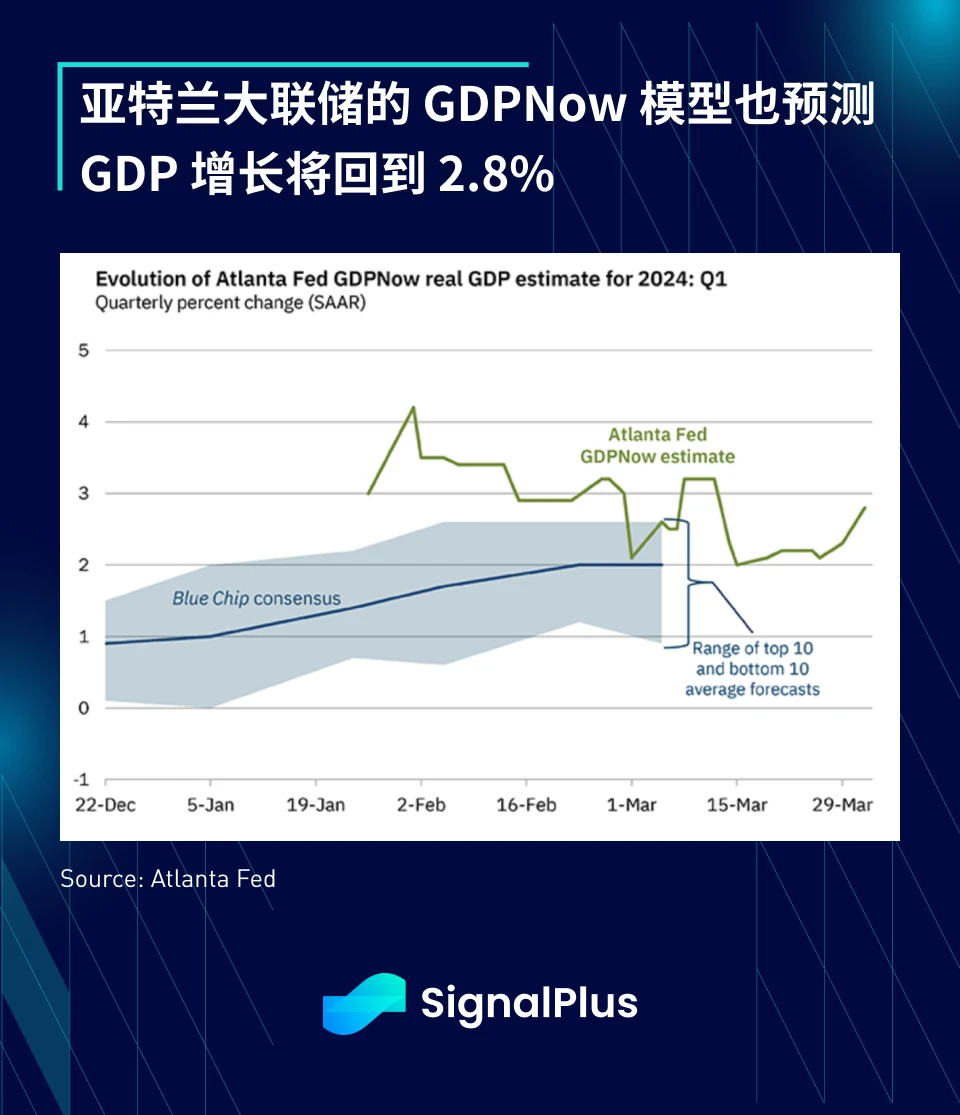

尽管风险情绪相当友好且 Powell 态度支持,但 10 年期美债收益率今年一直在稳步上升。2 月时市场还认为 6 月降息是板上钉钉,但如今定价所反映的降息可能性已回落至 55% 左右。不过由于美联储近期的点阵图指引,期货市场仍顽固地预测 2024 年会有 3 次降息,然而,如果经济数据继续按照当前的轨迹发展,鸽派叙事可能会面临越来越大的挑战。

非农就业数据将于本周五发布,市场普遍预期就业人口变动将放缓至 20 万人,而失业率将稳定维持在 3.8% ,每小时工资环比将保持在 0.3% ,如果数据结果如市场预期,应该有利于风险情绪,SPX 期权跨式所反映的日波动约为 0.8% ,与先前的非农就业发布日一致。

就季节性而言, 4 月对股市来说往往较具挑战性,尤其是在月中,被评为一年中表现最差的 5 周之一。除了本周五非农就业数据和 10 号的 CPI 数据,这个月的经济数据相对清淡,因此如果 CPI 数据不友好,将有机会引发本月底的避险走势。

在加密货币方面,meme-coin 仍然盛行,而 BTC 价格在过去一个月基本在 7 万左右徘徊,但出现了相当多次的多头清算。由于仓位一面倒,多头资金费率仍然高昂,亚洲时段的价格走势往往更为负面(例如今早跌至 6.6 万美元以下),而纽约时段则因 ETF 资金流入的支持(昨天 + 1.83 亿),价格走势更为正面。我们是否只是在目睹一个长期的再分配交易,也就是原生用户积累长期仓位,并通过 ETF 慢慢出售给主流投资者,但近期并没有太多显著成果?随著加密货币价格的势头似乎开始减弱,要注意风险情绪可能出现下滑。