继美国成功推出首批比特币现货ETF

据悉,嘉实国际成为了首家向香港证监会提交比特币现货ETF申请的机构,这一举动无疑为香港的虚拟资产市场注入了新的活力。众多香港机构纷纷表示,虚拟资产ETF在香港具有巨大的发展潜力,相较于基于期货的虚拟资产ETF,现货ETF更有可能成为未来市场的主流。

今年3月25日,拥有香港虚拟资产交易平台牌照的HashKey Group

2023年11月,华夏基金(香港)基金宣布与香港首批获得虚拟资产牌照的交易所HashKey Exchange

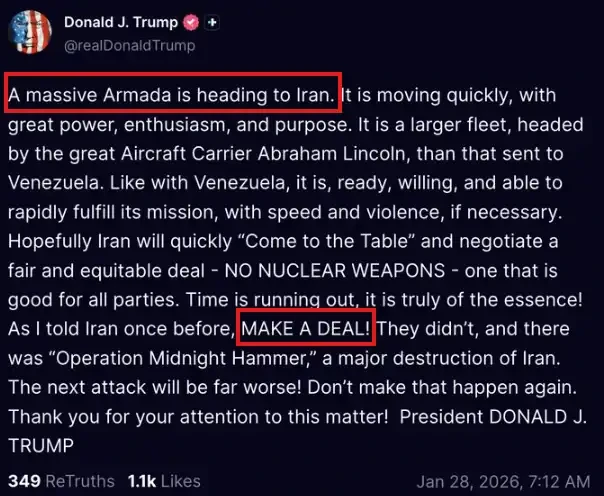

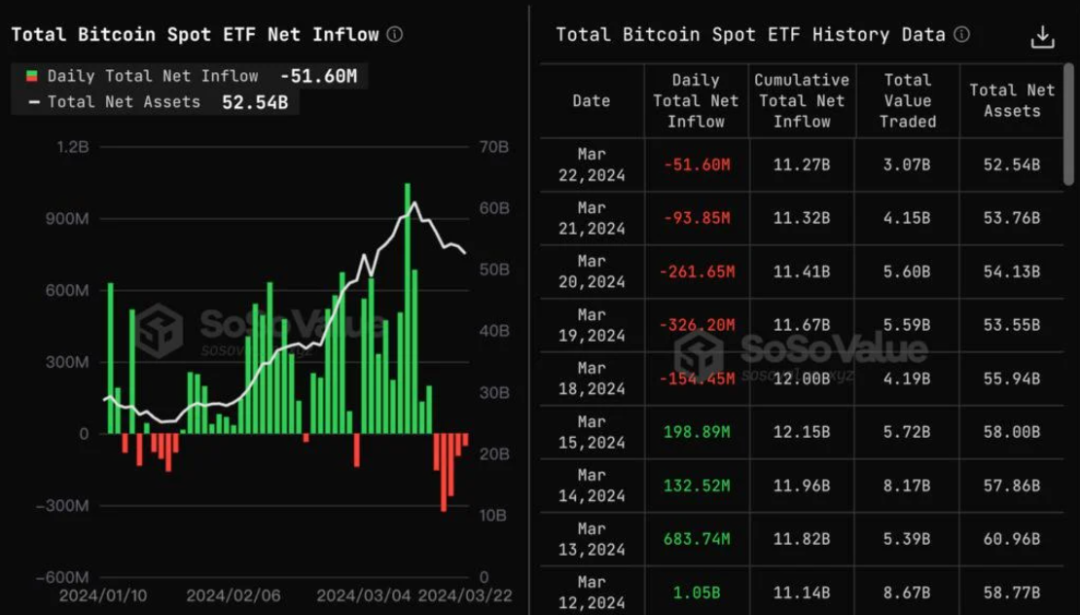

彭博社指出,随着全球对虚拟资产市场的关注度不断提升,香港的金融机构正抓住这一机遇,加快布局虚拟资产现货ETF市场。未来,现货ETF有望成为香港资产管理行业的重要创新方向,推动香港在全球虚拟资产市场中的地位进一步提升。高盛的亚洲客户今年再度涉足加密货币领域,美国比特币现货ETF的获批无疑为他们注入了新的活力。然而,上周近9亿美元的资金撤离比特币现货ETF,突显了Grayscale Bitcoin Trust

与此同时,在遥远的美国,比特币现货ETF的上市之路并不平坦。尽管其获得批准,但Grayscale的持续抛售使得市场动荡不安。在此背景下,香港金融公司考虑进军比特币现货ETF市场,其意义何在?

对比美港两地,香港在虚拟资产ETF的监管政策上似乎更胜一筹。根据香港证监会的《有关证监会认可基金投资虚拟资产的通函》,比特币现货ETF允许以实物和现金两种方式进行认购和赎回。这一政策为投资者提供了更多的选择,也体现了香港在虚拟资产领域的开放态度。

然而,在美国,尽管各申请方在早期的申请书中提出允许实物和现金两种申赎方式,但出于风险考量,最终都选择了更为稳妥的“现金”申赎方式。相比之下,香港的比特币现货ETF市场预计将以现金和实物多种申赎方式为主要优势。

自美国批准比特币现货ETF以来,灰度连续巨额抛售成为市场关注的焦点。这背后的原因主要有两点:一是灰度的高管理费使得投资者在选择其他基金公司时能够节省成本;二是灰度与其他新发行的比特币现货ETF在申赎方式上存在差异。这些因素共同促使了灰度的资金流失,也为香港金融公司提供了一个反思和借鉴的机会。

在虚拟资产领域,香港拥有独特的优势和机遇。通过灵活运用监管政策,香港有望在全球比特币现货ETF市场中脱颖而出,成为投资者青睐的目的地。然而,要实现这一目标,香港金融公司还需要深入研究市场需求,不断创新产品和服务,以满足投资者的多样化需求。

总之,尽管美国比特币现货ETF市场面临诸多挑战,但香港金融公司仍有机会在其中找到发展的空间。通过借鉴美国的经验教训,结合自身的优势和特点,香港有望在虚拟资产领域取得更大的突破和发展。这个机制是通过将信托资产转换为交易所交易基金(ETF)来运作的。这为那些以折价购买GBTC的投资者提供了一个套利的机会,他们可以利用折价和比特币价格的上涨进行抛售,而无需经历繁琐的赎回和再购买过程。

然而,值得注意的是,香港市场目前并没有像灰度基金那样规模庞大的比特币信托。因此,即使香港市场的比特币信托转为ETF并开始有赎回操作,也不太可能出现大规模抛售的情况。

在上周比特币现货ETF资金外流的不利消息后,比特币投资者在周一已经恢复了信心,比特币价格再次攀升至70000美元以上。大多数数字资产价格也呈现上涨趋势,比特币价格更是突破了71000美元/枚,日内涨幅达到7.34%。这是比特币价格一周多以来首次突破70000美元大关。同时,以太坊价格上涨约6%,而Solana和Dogecoin的价格也均上涨超过4%。

从更宏观的角度看,加密货币市场本周的积极表现部分得益于贝莱德最近进入资产代币化领域的动作。贝莱德推出的代币化资产基金名为“BUIDL”,将建立在以太坊网络之上。这标志着贝莱德首次在公共区块链上发行的代币化基金,为加密货币市场注入了新的活力。

此外,最新的宏观经济指标也继续展现出看涨的情绪。瑞士央行出乎意料地降低了基准利率

总的来说,随着全球加密货币市场的快速发展和投资者对虚拟资产的兴趣日益浓厚,香港作为全球金融中心正积极推动比特币现货ETF的发展。香港地区利用其后发优势,借鉴美国等其他司法管辖区对加密资产的监管规范,有望在未来成为加密货币市场的重要参与者。在考虑香港当前的监管环境时,我们可以发现这座城市正逐步展现出对加密技术的友好态度。

通过灵活应用相关法规,香港正努力塑造一个有利于加密技术发展的司法管辖区。事实上,中国将香港视为加密技术的试验场已成为业界的广泛共识。如果香港最终批准了比特币现货ETF,那么比特币市场可能会迎来一场前所未有的资金热潮。