作者 | UlrichBindseil欧洲央行市场基础设施和支付部主任JürgenSchaaf市场基础设施和支付部顾问

编译 | Ehan,吴说区块链

注:本文含有巨大偏见,刊发以供参考。原文链接:

https://www.ecb.europa.eu/press/blog/date/2024/html/ecb.blog20240222~0929f86e23.en.html

1 月 10日,美国证券交易委员会(SEC)批准了比特币现货 ETF。对于拥趸者来说,正式批准证实了比特币投资是安全的,之前的涨势证明了一种不可阻挡的胜利。我们不同意这些说法,并重申比特币的公允价值仍然为零。对于社会来说,比特币重新出现的繁荣与崩溃周期是一个可怕的前景。而这将造成巨大的副作用,包括环境破坏和最终以牺牲部分人为代价的财富重新分配。

此前,欧洲央行博客 2022 年 11 月的一篇文章揭穿了比特币的虚假承诺,并警告称,如果得不到有效解决,将会带来社会危险。我们认为,比特币未能履行其作为全球去中心化数字货币的最初承诺。比特币被视为一种金融资产,其价值不可避免地将持续上升的第二个承诺也是有误的。如果比特币游说团体在立法者无意的帮助下重新引发经济泡沫,就会给社会和环境带来风险,因为立法者可能会给予一种被视为看好的支持,而实际上需要的是禁令(Bindseil、Schaaf & Papsdorf,2022)。

不幸的是,所有这些风险都已经成为现实。

●时至今日,比特币交易仍然不便利、缓慢且昂贵。除了暗网之外,它几乎不被用于支付,而为了打击犯罪分子滥用比特币网络而进行的监管倡议尚未取得成功。即使有萨尔瓦多政府的全力支持,赋予比特币法定货币地位并向公民免费赠送 30 美元的比特币,也未能成功使其成为通用支付手段。

●同样地,比特币仍然不适合作为投资。与房地产或股票不同,它不产生任何现金流,也不能用于生产(商品),不提供社会利益(如黄金首饰)或主观欣赏(如艺术作品)。金融知识较少的散户投资者害怕踏空,却更有可能因此在市场波动中损失本金。

●而且,使用工作量证明(PoW)机制的比特币挖矿行为继续以巨大规模污染环境,随着比特币价格的上涨,能源消耗也随之增加,因为矿工需要通过更高的成本来进行挖矿。

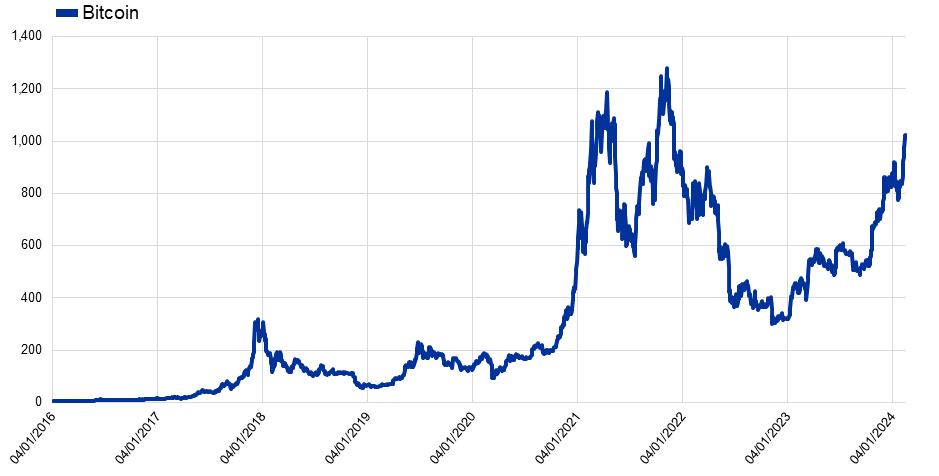

尽管这一切都已经为人所知,并且整个加密货币行业的声誉已经受到了日益增加的丑闻的损害。自 2022 年 12 月底以来,比特币已从略低于 17,000美元大幅反弹至超过 52,000美元。小投资者正在慢慢回归加密货币,尽管尚未像三年前那样急不可耐地涌入(Bloomberg,2024)。

表1 比特币市值(单位:十亿美元)

来源:IntoTheBlock

为何有如此强劲的反弹?

对许多人来说,2023 年秋季的上涨是由于美联储即将实施的利率政策的迅速转变,以及比特币将在春季减半和后来美国 SEC 批准比特币现货 ETF 综合支撑的。

较低的利率将增加投资者的风险偏好,而现货 ETF 的批准将为比特币打开华尔街的大门。这两者都承诺了大量的资金流入——这是投机泡沫中唯一有效燃料。

然而,这可能只是昙花一现。短期内,流入的资金可能会对价格产生巨大影响,与基本面无关,但从长期来看,价格最终会回归到其基本价值(Gabaix & Koijen,2022)。没有任何现金流或其它回报,资产的公允价值为零。当价格脱离了经济基本面时,每个价格都可能合理或不合理。

同样,使用 ETF 作为融资工具不会改变标的资产的公允价值。仅包含一种资产的 ETF 颠覆了其实际的金融逻辑。ETF 通常旨在通过在市场上持有许多单独的证券来分散风险。为什么有人会向资产管理公司支付仅一项资产托管服务的费用,而不是直接使用托管人,甚至在没有任何中介的情况下免费持有代币?此外,已经有其它简单的方法可以获得比特币的敞口或无需任何中介即可购买比特币。问题从来不在于缺乏使用比特币进行投机的可能性,而在于它只是投机(Cohan,2024)。最后,极具讽刺意味的是,旨在克服妖魔化的传统金融体系的加密货币单位却需要通过传统中介机构才能辐射到更广泛的投资者群体。

比特币减半将于四月中旬进行。每四年左右,比特币网络每开采 210,000个区块后,给予比特币矿工处理交易的区块奖励就会减少一半。目前每日供给量 900 BTC 的限制将减少到 450 BTC。减半会减少比特币挖矿奖励,尽管挖矿成本仍然很高。过去,减半之后价格就会上涨。但如果这是一个可靠的模式,那么上涨就已经完全被定价了。

尽管当前的涨势是由临时因素推动的,但有三个结构性原因可能解释了其看似强劲的表现:在无监管市场中持续操纵价格,缺乏监管和公允价值;对“犯罪货币”的需求增长;以及当局的判断和措施存在缺陷。

自比特币诞生以来的价格操纵

比特币的历史以价格操纵等类型的欺诈为特点。对于没有公允价值的资产来说,这可能并不奇怪。在最初的几个周期中,加密交易所因欺诈活动而被关闭,甚至一些运营者因此被起诉。在去年的上涨过程中,其定价仍然令人怀疑。据 2022 年《福布斯》对 157 家加密货币交易所的一项分析发现,所报告的每日比特币交易量中有 51%可能是伪造的。

在“加密寒冬”的低迷期间交易量显著下降,操纵行为可能变得更加有效。因为当流动性较低时,市场干预会产生更大的影响。据估计,2019 年至 2021 年间比特币的平均交易量约为 200 万比特币,而到了 2023 年仅为 50 万比特币(Athanassakos & Seeman,2024)。

犯罪货币:恶行的融资

正如批判者经常指出的那样:加密货币的一个关键用途是为恐怖主义、洗钱以及勒索软件等犯罪活动提供资金。这种犯罪货币需求是巨大的,并且正在不断增长。

尽管市场下行,非法交易的交易量仍在上升,可能的应用范围非常广泛。

●比特币仍然是数字世界洗钱的首选,2022 年非法地址转移的加密货币金额达 238 亿美元,较上年增长 68.0%。这些资金中约有一半是通过主流交易所输送的,尽管主流交易所有合规措施,但它们仍充当将非法加密货币转换为现金的渠道(Chainanalysis,2024)。

●此外,加密货币仍然是勒索软件支付的首选方式,2023 年对医院、学校和政府办公室的攻击为犯罪团伙带来 11 亿美元的收益,而 2022 年为 5.67 亿美元(路透社,2024b)。

当局的误判?

国际社会最初认识到比特币缺乏积极的社会效益。立法者由于指导方针的抽象性和对比特币与传统金融资产偏差的担忧而犹豫不定,迟迟未能明确制定相关法规。然而,来自资金雄厚的游说者和社交媒体活动的压力促使其做出了妥协,这被视为对比特币投资的部分认可(《经济学人》,2021)。

在欧洲,2023 年 6 月颁布的加密货币资产市场法规(MiCA)旨在遏制加密货币行业的欺诈发行者和交易者,尽管最初是针对真正的加密货币资产,但最终却聚焦在稳定币和服务提供商上,而未对比特币本身进行规范和限制。与此同时,了解不足的外部人士可能错误地认为,有了 MiCA,比特币也将受到监管且安全。

在美国,SEC 最初对比特币 ETF 采取了妥协的态度,偏向于期货 ETF,因为人们认为期货 ETF 具有较低的波动性和较低的价格操纵风险。然而,2023 年 8 月的一项法院裁决迫使 SEC 批准了现货 ETF,导致了加密市场的重大上涨。

尽管有证据表明比特币对环境产生了巨大的负面影响,但迄今为止,美国和欧盟都没有采取任何有效措施来解决比特币的能源消耗问题。

比特币的去中心化性质给当局带来了挑战,有时会导致不必要的监管宿命论。但比特币交易提供的是伪匿名性,而不是完全匿名性,因为每笔交易都与公共区块链上的唯一地址相关联。因此,比特币一直是一种被诅咒的匿名工具,其促进了非法活动,也能通过追踪交易对违法者采取法律行动(Greenberg,2024)。

此外,认为比特币不应受到强有力的监管干预,甚至禁止,似乎是错误的。认为自己免受执法部门的有效访问的保护是相当欺骗性的,即使是对于去中心化自治组织(DAO)也是如此。DAO 是基于区块链技术的成员拥有的数字社区,没有中央领导。最近的一个案例涉及 BarnBridge DAO,该 DAO 因未注册加密证券的发行和销售而被 SEC 罚款超过 170 万美元。尽管声称拥有自治权,但该 DAO 在 SEC 对其创始人施加压力后达成了和解。当去中心化基础设施的管理者被确定时,当局可以有效地对其进行起诉,突显了所声称的自治权的局限性。

这个原则也适用于比特币。比特币网络具有一种治理结构,其中角色分配给已确认身份的个体。鉴于使用比特币进行的大规模非法支付,当局可能会决定对这些人进行起诉。立法者认为必要时可以对去中心化金融进行强有力的监管。

最近的发展,例如对监管不力的罚款增加(Noonan & Smith,2024),以及欧盟同意加强加密资产反洗钱规则,表明对加密货币领域加强监管的需求日益增长。

结论

比特币的价格水平并不是其可持续性的指标。脱离经济基本面,也没有公允价值可以用来进行可靠的预测。在投机泡沫中,不存在所谓的“价格证明”。相反,泡沫再次膨胀表明了比特币游说团体的影响力。“市场”资本化量化了当纸牌屋倒塌时将带来的整体社会损害。当局需要保持警惕,保护社会免受洗钱、网络犯罪、散户投资者的经济损失以及广泛的环境破坏。这项工作尚未完成。

注:文章表达的观点均为作者的观点,并不一定代表欧洲央行和欧元体系的观点。