春节期间,国人沉浸在阖家欢乐中,加密市场却难以平静。

一方面,得益于现货ETF所带来的资金增量,比特币一反此前阴跌趋势,持续表现强势,开始收复此前价差,并于2月14日突破5万美元,创下了自2021年12月以来新高,后保持在51000美元左右震荡。

另一方面,备受关注的CoinbaseQ4财报公布,Q4营收高达9.54亿美元,两年来首次实现季度盈利,而按年计算,Coinbase的托管资产流入为 70 亿美元,截至年底托管资产为 1,010 亿美元。据其首席执行官透露,目前Coinbase托管了370 亿美元比特币ETF资产中的90%,但该收益并未在Q4季度计入,因而其托管收入将在2024财年进一步增加。

一边是比特币价格持续创下新高,一边是Coinbase肉眼可见的盆满钵满,而这一切,看似与最符合大众印象,以“托管”为主要业务之一的美国传统银行业毫无关系。

在此背景下,美国银行们,终于坐不住了。

01

比特币大涨,Coinbase财报亮眼

2月正值花团锦簇的中国新年,比特币似乎也追上了这股祝福之风。春节期间,比特币迎来大涨,2月9日,比特币涨至47000美元,2 月 11 日,突破 48,000 美元,2月14日,比特币突破5万美元,并一度追高至 52,700美元,后持续在51000美元振荡,现报51624美元,7天上涨超26%。

比特币价格走势,来源:币安

从市场而言,论及上涨的原因,尽管减半渐行渐近,但主要仍来源于比特币现货ETF带来的资金净流入。从数据来看,截至2月15日,11只ETF比特币持仓总量已超过72万枚,尽管灰度仍处于抛售状态,流出总量达到15.97枚,但其他ETF均处于流入状态。根据CoinShares 的研究主管James Butterfill 在 X 平台的发文,截至2月14日,美国现货比特币 ETF 的净流入总额已突破40亿美元。而据 BitMEX Research 数据显示,比特币现货 ETF 上周净流入22.734 亿美元,自1月11日以来的总净流入达 49.269 亿美元。

无独有偶,CoinbaseQ4季度财报也在2月16日盘后公布,从整体来看,该份财报无疑极为亮眼。受高昂合规成本与监管的影响,Coinbase在上市后业绩表现远不如币安等大型离岸交易所,尤其是在近两年,市场的低迷直接导致Coinbase业绩与股价的双重滑落,但在23年的最后季度,Coinbase终于迎来了难得的完美收官。

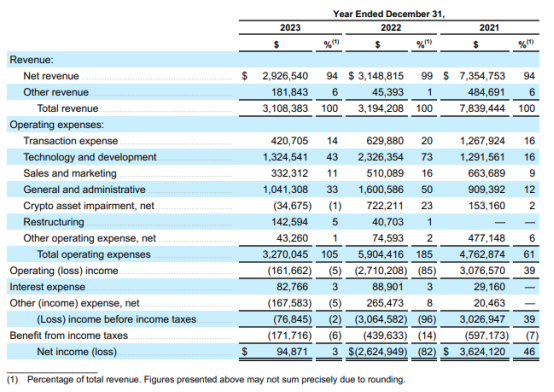

受加密货币大盘上涨影响,Coinbase在第四季度转亏为盈,实现了净利润2.73亿美元,全面扭转了去年同期5.57亿美元的亏损局面,而从全年看,其实现了9500万美元的净收入和近10亿美元的调整后的EBITDA,总收入达到了31亿美元。

Coinbase收益情况,来源:Coinbase官网

细究该财报,Coinbase收入主要分为两大块,一是交易收入,二是订阅和服务收入。从交易收入来看,由于去年相对低迷的加密市场,Coinbase全年的交易收入仍呈现下滑趋势,2023年整体交易收入为15亿美元,同比下降36%。总交易量为4,680亿美元,同比下降44%;普通用户交易量为750亿美元,同比下降55%,机构交易量为3930亿美元,同比下降41%。

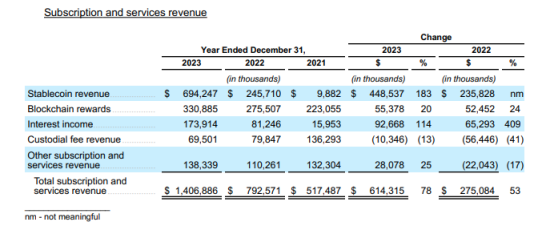

然而,交易收入的下降被订阅和服务收入的上涨所抵消。 全年总订阅和服务营收为14.069亿美元,尤其在第四季度增长最为明显,实现订阅和服务收入3.75亿美元,增长12%,增长的主要推动因素是稳定币收入、利息收入和区块链奖励(质押及价格上涨因素)。其中,稳定币营收为1.716亿美元,高于上年同期的1.457亿美元;区块链奖励为9510万美元,高于上年同期的6240万美元;托管费营收为1970万美元,高于上年同期的1140万美元;利息收入为4260万美元,高于上年同期的3650万美元;其他订阅和服务营收为4650万美元,高于上年同期的2670万美元。

Coinbase订阅和服务收入情况,来源:coinbase官网

值得注意的是,在本次财报中,由于ETF在24年1月通过,因而备受关注的比特币ETF托管收入并未被记入,而作为11个现货比特币ETF中8大机构的托管者,当前其已托管了约90%的ETF资产,这一收入将会在24年Q1 季度被披露,这意味着Coinbase的收益仍有较大的增长空间。事实也确实如此,据CEO披露,该公司预计第一季度订阅和服务收入将在4.1亿至4.8亿美元之间。

比特币持续增长,而对应的直接机构收益也日益突出,这无疑遭来了其他机构的“红眼”,直接坐不住的,正是此前对加密持怀疑态度的美国银行业,毕竟从职能来看,有关资金托管的业务是众多银行的主要收入源。

从时间线来看,在2020年之前,仅有特定的加密托管商才能提供加密货币托管服务,同时需要由国家金融监管机构签发信托章程,手续复杂繁琐。在当时,尽管并无实际的法律法规禁止银行托管加密货币,但出于风险与体量的考虑,从事该领域的银行微乎其微。

该情况直到2020年7月22日被改善,当时美国财政部下属的独立机构美国货币监理署(OCC)发布公开信,明确国家银行和联邦储蓄协会具有托管加密货币资产的合法权利,此后以纽约梅隆银行为首的多家银行开始涉足加密资产托管业务。

好景不长,在22年经历了FTX事件后,美国当局意识到加密资产风险存在向系统性风险转移的可能,加密监管迅速收紧。三大联邦银行监管机构发布联合声明强调加密资产风险对银行机构的风险,暗示银行不应从事加密相关业务。23年1月,美国联邦储备委员会 (FRB)决定拒绝以加密货币为重点的托管银行会员申请。从22年起, 银行业监管机构对加密货币及其在金融体系中的风险敞口持谨慎和怀疑态度这一共识基本深入整个金融行业,直到今年比特币现货ETF通过。

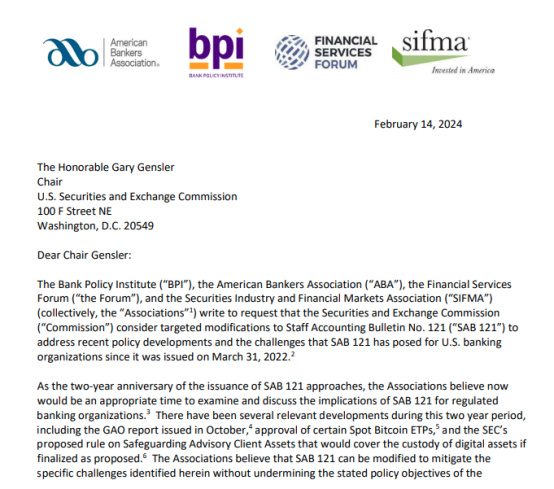

就在今年2月14日,SEC 主席Gary Gensler)收到了一封特殊的情人节来信。该信由银行政策研究所、美国银行家协会、证券业和金融市场协会以及金融服务论坛发出,要求其修改 《员工会计公报》(SAB)121,以改善加密货币在银行业受限的情况。

银行机构向SEC发出的信件截图,来源:美国银行协会官网

该份公报由SEC发布于2022年4月11日,公报对加密货币托管进行了规定,要求提供加密托管服务的金融机构、信用合作社和银行保留一定数量的资金来支持其客户的数字资产。简单而言,即为保证透明度,托管机构需要把加密资产计入资产负债表的负债栏,而为保证资产负债的平衡,资产栏也应相应增加同等金额,这无疑增加了托管机构的托管成本,也违反了资产同一性对待的基本原则。

信中明确对此条款表示了不满,并认为受监管的银行组织被阻止大规模提供数字资产保护服务,投资者和客户以及金融体系的整体情况将会受到负面影响。其还强调,资产负债表内的要求,叠加SAB 121 中对“加密资产”过于宽泛的定义,将对银行组织开发分布式账本技术(DLT)应用能力产生寒蝉效应。

SEC方对此当然并不认可,表示会计指导是必须的,与银行为客户持有的其他资产相比,加密资产具有独特的风险及不确定性,保持透明与风险对冲很重要。Gary Gensler更是在采访中直言,“加密货币行业缺乏与证券相关的适当且必要的披露”。

实际上,也不仅仅是银行业表达了对该条例的不满,两党间对加密态度的不同也使该条例面临巨大的争议。

早在22年8月,参议员Lummis就致函美国总审计长,质疑该条例是否符合《国会审查法》规定的规则。此后在23年1月, Cynthia Lummis与美国众议员 Mike Flood 和 Wiley Nickel 再度提出决议,判定该公告不具有法律效力。一直到23年11月,对 SAB 121 的抵制仍未停止,国会议员备忘录要求澄清政府问责局(GAO)的调查结果,并质疑其可执行性。

从目前的结果来看,尽管利益双方的博弈仍在继续,但态度却已表达得很明确,相比此前不屑一顾的态度,目前的美国银行更希望积极参与到比特币ETF的托管中,获取托管费用以及可能的其他费用,并为此目的开始向监管方施压。

从长期来看,出于安全考虑,仅Coinbase一家独大的现状必然难以持续,托管机构多样性增加也是客观趋势。而成熟银行的介入对于加密产业的发展存在积极作用,一方面,可倒逼托管机构提升安全性与透明度,减低托管成本;另一方面,此举也再度增加了加密资产的主流度。从常识来看,银行始终是金融系统中最为重要的部分,银行在加密的接入会再度降低加密资产门槛,为大众参与拓宽渠道。

当然,会计条例并不会在短期内进行调整修改,银行这一波操作也难免有急功近利之嫌,但天下熙攘,皆以利往,想分一杯羹也并不可耻。随着比特币逐渐迈入主流,三十年河东、三十年河西的反转戏码,看客们也终将习以为常。