引言

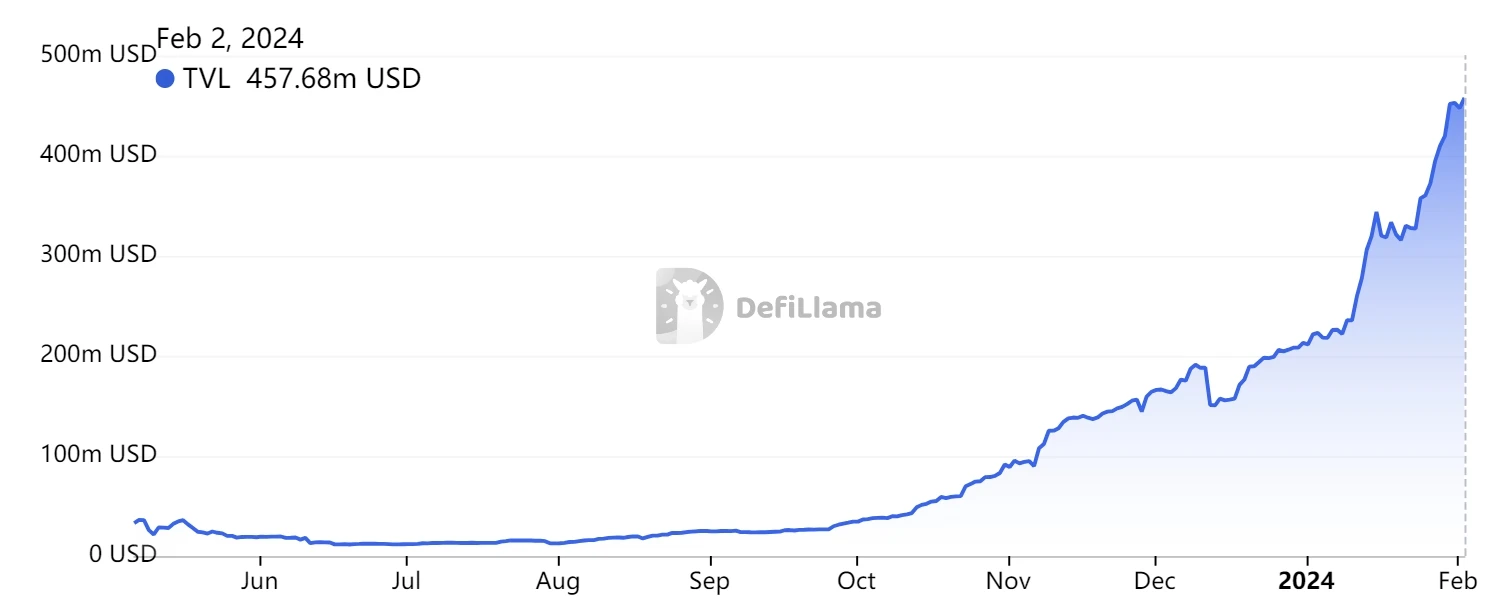

交易、借贷协议是所有链生态发展的基石,前者是用户的基本需求,而后者满足了用户的流动性、杠杆、对冲等多样化需求。近期,Sui 生态迎来了爆发增长, 1 个月前 Sui TVL 突破 2 亿美元,相较 9 月份其 TVL 增长近 500% ,而就在上周 TVL 再次爆发增长突破 4 亿美元。

随着 Sui 的爆发,Sui 上首个原生一站式流动性协议 NAVI Protocol 的用户、TVL 和战略发展也迎来长足增长。1 月 31 日,NAVI Protocol 的 TVL 突破 1.5 亿美元,周涨幅超 80% ,一跃成为 Sui 生态 TVL 最高的 DeFi 项目。 SuiVision 数据显示 ,NAVI 已达成超 540 万笔交易,活跃地址数达 111 万个。此外,NAVI Protocol 近日收购了流动性质押协议 Volo,获取了 Sui 生态流动性质押赛道近 35% 的份额,NAVI 旨在战略性同步发展借贷+流动性质押,通过双轮驱动在助力 Sui 爆发的同时获取领先地位。

一站式流动性协议

主流与长尾借贷

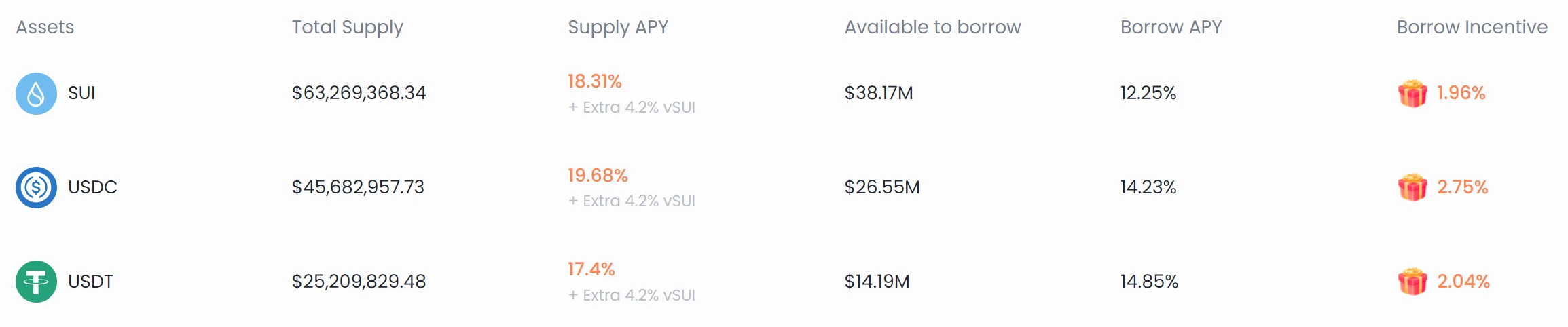

NAVI 提供一系列主流代币(包括 SUI、USDC、USDT 等)的借贷服务,存入量分别超 6326 万美元、 4568 万美元、 2520 万美元,相较于全生态的 4 亿美元 TVL 资金充盈,且相关代币池均支持跨池借贷,对于各资金体量的生态用户,都能够充分地利用 NAVI 的资金池进行 DeFi 应用。

NAVI 的借贷利率模型为双折线利率模型,根据资金池不同的利用率借贷的利息不同,用户能够按照充分市场定价后的利率借款,并将获得 NAVI 的借款激励,如下官方数据显示,SUI、USDC、USDT 的供应利率分别达 18.3% 、 19.6% 和 17.4% 。尤其在市场需求巨大进入第二折线后,叠加 NAVI 所提供的 Boosted 奖励,对于贷方而言,也有着显著收益。

Sui 上的三个头部借贷协议中,NAVI 的用户借款额达 6000 万美元,Scallop 的借款额为 1410 万美元,OmniBTC 为 2240 万美元, 市场份额占比高达 62% ,凸显了协议设计构架和运营的显著竞争优势,用户利用 NAVI 作为主要借贷途径的意愿强烈。此外,NAVI 的资金利用率为 40% ,再次展现借方的应用意愿,另一方面充分的利用率也对贷款人产生较大的吸引力。

除以上资产外,NAVI 还支持 CETUS(Sui 上 TVL 第一的 DEX)、vSUI(LSD 协议 Volo 发行的 SUI LSD 代币)、haSUI(LSD 协议 Haedal 发行的 SUI LSD 代币)等代币,通过丰富的借贷支持币种,确保用户的 DeFi 可组合性,也为协议带来第二增长曲线。

稳健风控设计

在向用户提供丰富借贷资产和深度的同时,NAVI Protocol 还建立了一系列机制,降低了坏账和其他极端情况的风险,为用户资产提供有效的风控。

-

长尾资产存入限制:NAVI 限制了抵押资产供应上限,旨在避免来自特定长尾资产的风险。具体而言,对于各种小市值、高 FDV 且流动性较弱的代币,此类代币的超量供应将带来结构性风险,无论是天量解锁或受攻击,发生后此类资产支持的头寸很可能无法清算,从而发生坏账,该机制旨在避免此类情况发生。

-

长尾资产借款限制:NAVI 还设置了以特定池子为抵押物,在全资金池借款的上限。与供应上限类似,债务上限可以确保某些长尾资产不能用于抵押借款过大头寸,从而实现精细风控。

-

借款限额:NAVI 对所有账户都设置了强制借款限额,通过抵押物的价值百分比计算,确保用户维持安全的抵押比率并保护贷款池免受违约影响。

目前 NAVI 1.5 亿 TVL 的流动性均衡分布,据 Leaderboard 数据,最大贷款者提供了 790 万美元的流动性,前十的其余 9 个地址提供了 2770 万美元的流动性。另据官方数据, 50% 的流动性提供者供应资金在 5000 至 50 万美元之间,平台的流动性层级分布合理,不会有大户占比过多流动性突然撤离的风险,而大量的用户参与进一步奠定了资金池稳定的基石。

综上,通过借款端机制、数值的限制,和贷款端分布的掌控,NAVI 的借贷资金池在不影响高效运转的基础上,提供了安全而稳定的保障。

一站式平台

如前文所述,交易、借贷协议乃至进一步的杠杆、对冲是用户的基本活动,也是链发展的基石,绝多数活动都属于这个范围,协议使用需求旺盛。而在当前的用户参与特定生态的过程中,用户往往面临着寻找满足需求的协议复杂、协议过多管理成本高、安全性不足等问题。而 NAVI Protocol 通过构建一站式平台,链接用户使用需求的前后端,有效解决以上难点和问题。

在活动的最前端即资金转入,NAVI 整合了 HeroSwap,允许用户从其他链直接跨链交易 ETH、BTC 和 SOL 等多种资产至 Sui,此外还纳入了跨链协议 Portal Bridge,增强了 Sui 的可访问性和用户引入的快速通道。

而在中间的核心部分,即 NAVI 的核心业务借贷,NAVI 提供了主流和长尾资产的深度借贷池,确保了用户的多种 DeFi 需求都能满足。NAVI 支持的资产类目还在不断扩充当中,对 Volo 的收购更表明了其纵向扩张的宏伟目标。

在后端部分,即生态参与后的管理、监控方面。NAVI 推出集中式奖励管理页面,为所有的基础参与者提供最直接的 Farming 渠道。NAVI 与 BlockVision 合作,推出了交易历史一键查询功能,为进阶用户提供最详实的数据以进一步指导 DeFi 交易。其 Leaderboard,旨在以系统化方式帮助用户判别社区和早期支持者,助力大型交易者决策。

多维战略扩张

融资情况

1 月 31 日,NAVI Protocol 宣布完成 200 万美元融资,OKX Ventures、dao 5 和 Hashed 三家一线加密货币基金共同领投,Mysten Labs、Comma 3 Ventures、Mechanism Capital、GeekCartel Capital、Nomad Capital、Coin 98 Ventures、Cetus Protocol、Maverick、Viabtc、Assembly Partners、Gate. io、Hailstone Labs、Benqi、 LBank Labs 等参投。

NAVI Protocol 表示,将利用此轮融资资金扩展其一站式借贷和 LSD 平台。

收购 Volo,扩展 LSD 版图

1 月 17 日,NAVI Protocol 宣布收购 Volo,Volo 是去中心化流动性质押协议。流动性质押协议允许用户将原锁仓资产存入协议,代用户存入锁仓协议并向用户发放资产凭证,用户在保留资产收益权的同时释放了流动性,代表资产包括 stETH、CRX、stATOM 等。Volo 允许用户质押 SUI,并向其发放流动性质押代币 vSUI,目前 vSUI 没有锁定限制,可用于在 NAVI Protocol 等一系列生态协议中使用,也可以在 Cetus、FlowX、Turbos 和 Kriya Dex 等 DEX 中进行交易。

DefiLlama 数据显示,当前 Sui 生态的流动性质押(Liquid Staking)分类的 TVL 为 2480 万美元,Volo 占比达 26.6% ,NAVI Protocol 通过这一收购快速入场 LSD 赛道,并占据重要战略地位。

NAVI LSD 战略意图解析

不论是代币、协议还是生态,Web3用户最关注的要素之一是流动性,包括资金进出场的流动性、资产的流动性。现在的 DeFi 设计中,为避免恐慌踩踏,往往对代币的质押解除设有等待期限制,最知名的在生态方面有 ETH PoS 质押、ATOM 节点质押,协议方面有 CRV(Curve)等。对于流动性的广大需求,相应地诞生了 stETH、stATOM、CRX 等流动性质押衍生品(LSD),用户能够在不损失抵押品价值的情况下,获得流动性。

然而并非所有的 LSD 协议都能确保抵押资产和流动性质押代币(Liquid Staking Token, LST)保持或接近在 1: 1 的比例。即使 stETH 都曾在 22 年出现过 10% 以上的脱锚,例如 Arbitrum 上 ARB 质押协议 PlutusDAO,其 ARB 的 LST plsARB 目前脱锚 47% ,并维持在这一脱锚数量级已达数月。因此对于一个生态而言,一个能够提供充足流动性、有效运营以保证锚定比例的 LSD 协议至关重要。

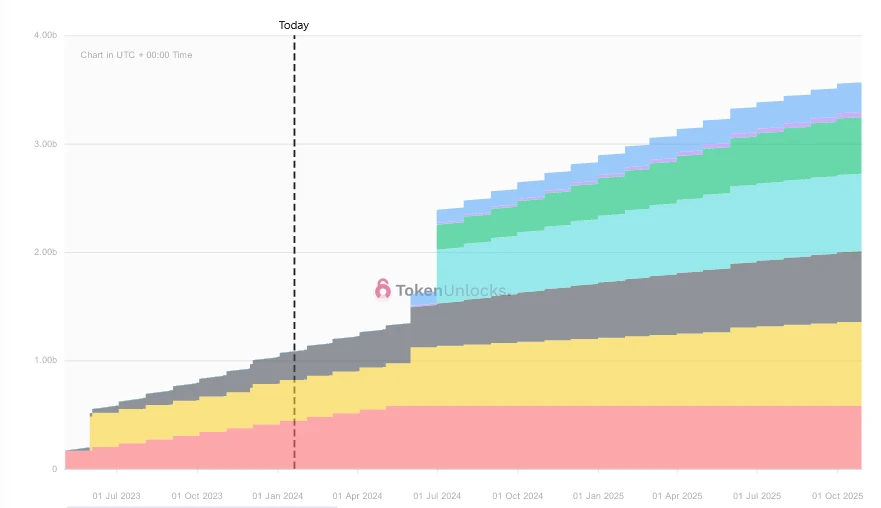

TokenUnlocks 数据显示,SUI 当前流通量为 11 亿枚,除月度常规解锁外,将在 24 年 7 月进行两次大规模解锁,至 24 年末流通量将接近 29 亿枚。

随着 24 年牛市预期的增强,SUI 的流通量与市值预期将随之上升,需要有合适的协议承接 SUI 需求,确保其流动性和稳定性。NAVI 对 Volo 的收购确保了其战略地位,奠定了进一步发展的基础,作为生态级的 LSD,SUI 可观的体量和收益将有效地推动 NAVI 的发展。此外 LSD 业务更能够与 NAVI 的借贷业务相结合,充分释放其 DeFi 组合性,综合、持续地发挥纵向双轮驱动的优势。

开启治理代币 NAVX IDO

宣布融资的同时,NAVI 也公布了在 Cetus 上进行治理代币 NAVX 的 IDO 计划,此次 IDO 活动将于 2 月 4 日 20: 00 (UTC+ 8)开始,持续三天。IDO 代币数量占 NAVX 总量的 1.2% (1200 万枚), 0.96% 分配给 NAVX-SUI 池, 0.24% 分配给 NAVX-CETUS 池。其中:

-

NAVX-SUI 池采取了白名单+超募公售的形式,白名单配额最高可达 75% ,即在募资超过目标额度时,将优先分配给白名单参与者,然后由公售用户按比例分配,超募资金返还。

-

NAVX-CETUS 池则为 100% 超募参与,未设置白名单。

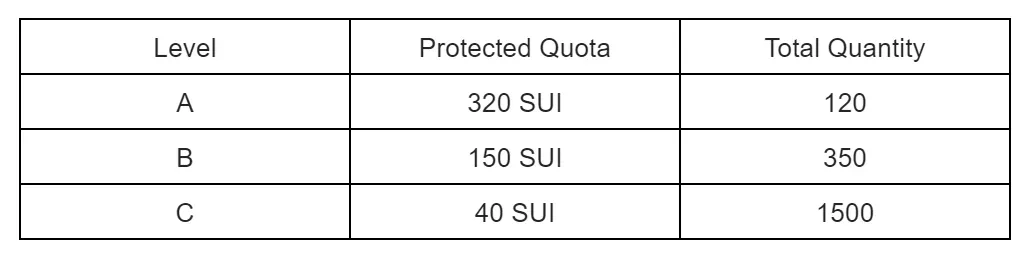

白名单将向社区用户、合作伙伴和 xCEUTS 前 500 持仓地址发放,名单数量和对应额度如下图所示:

价格方面,NAVX-SUI 池按照每枚 NAVX= 0.021 SUI 募资,当前 SUI 的价格约为 1.5 USDT,则 NAVX 的单价和 FDV 分别为 0.0315 USDT 和 3150 万美元。

NAVX-CETUS 池募资价为每枚 NAVX= 0.26 CETUS,CETUS 当前价格约为 0.11 USDT,对应单价和 FDV 分别为 0.0286 USDT 和 2860 万美元。

结语

NAVI Protocol 借贷用户在充分享受协议优势深度资金池,有效构建 DeFi 策略的同时,还将享受协议进一步的激励加成。Sui 生态的增长势头也仍在持续,NAVI 通过核心借贷业务和 LSD 赛道的战略布局双轮驱动,有望迎来新一轮爆发增长。