作者:CCData 编译:WEEX唯客交易所

ETF简化了 比特币 投资流程,消除了直接购买、安全存储和钱包管理等复杂性。作为受监管的实体,ETF提供更高的安全性和可信度,与监管较少的 数字资产 市场不同。

这为养老基金等实体更广泛的投资打开了大门,促进了主流机构的参与。与ETF相关的监管预计也将有助于更透明的价格发现和减少市场操纵,从而有助于市场稳定。

关于BTC ETF的几个要点

1)赎回与发行

尽管ETF的交易与股票类似,但它们在一个重要方面有所不同——供应。

股票的供应量有限,而ETF的供应量无限。ETF份额是通过赎回和发行流程创建和赎回的。这些流程通常由被称为授权参与者 (AP) 的大型金融机构完成,这有助于维持ETF的流动性及其与基础资产价值的一致性。

AP可以通过组合所需的基础资产投资组合来创建新的ETF份额,然后将它们捆绑到「创建单元」(creation unit),以交付给ETF发行人。作为交换,AP会收到等值的ETF份额。这些新的ETF份额随后可以在公开市场上出售,从而增加ETF份额的供应。

赎回是相反的过程,ETF份额从流通中被移除。

2) SEC 的担忧

美国证券交易委员会 (SEC) 对比特币现货ETF的发行和赎回流程表示了一些担忧。这些担忧主要围绕市场操纵、流动性和基础资产的估值。

由于比特币在各种交易所和平台上交易,受监管程度不同,因此人们担心价格可能容易被操纵。这对于现货比特币ETF的创建和赎回过程尤其重要,因为它将直接涉及实际比特币的买卖。

此外,虽然与其他 加密货币 相比,比特币的流动性较高,但其流动性在不同交易所和不同地区之间可能存在很大差异。

对于现货比特币ETF来说,需要频繁买卖比特币以进行份额发行和赎回,持续的流动性对于维持公平定价和高效运营至关重要。

3)实物赎回和现金赎回

在ETF的背景下,存在两种主要的赎回机制:实物赎回和现金赎回。

实物赎回允许授权参与者 (AP) 返还指定数量的ETF份额,以换取基金的基础资产;现金赎回则是AP收到与其ETF份额价值相当的现金,迫使ETF清算所持份额以获得必要的现金。

通过实物赎回,AP可以将ETF份额换成实际的比特币,从而避免在公开市场上出售比特币的需要,这有助于将ETF的价格稳定在接近比特币资产净值 (NAV) 的水平。

然而,SEC倾向于现金赎回,因此ETF必须将持有的比特币清算为现金。由于潜在的抛售压力,这一过程可能会影响比特币市场价格。并且由于资本利得分配,它还可能对投资者产生税收影响。

对现金赎回的偏好强调了SEC对比特币市场流动性和波动性的担忧,旨在减轻与处理实际加密货币相关的风险。

Crypto资管市场格局

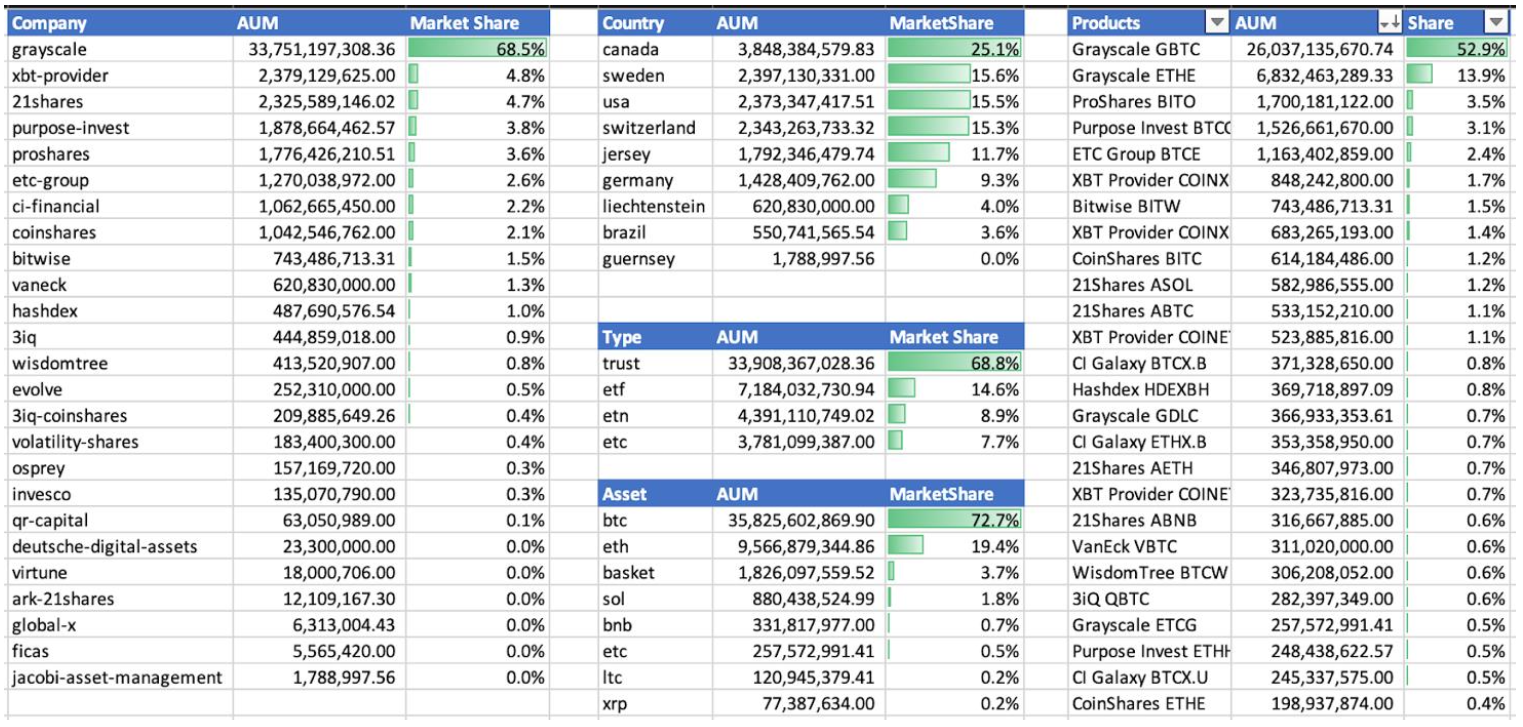

目前数字资产管理市场规模相对较小,约为493亿美元,1月份日均交易量为6亿美元。而中心化现货交易所1月份的日均交易量为550亿美元。

尽管数字资产种类众多,但就资产管理规模(AUM)而言,比特币是目前最大的资产类别,占据该行业72.7%的份额,2023年初为60%。

当前市场以灰度产品为主,约占整个 加密资产 AUM的68.5%。

除去灰度产品,大部分Crypto AUM集中在加拿大和欧洲,份额分别为25.1%和55.9%。美国仅占15.5%,其中ETF占14.6%、ETN占8.9%, ETC 占7.7%。

*WEEX唯客注:交易所交易产品(ETP)主要分为三种类型:交易所交易基金 (ETF)、交易所交易票据 (ETN) 和交易所交易商品 (ETC)。

就AUM而言,加拿大拥有最大的ETF组合,这得益于Purpose Invest ETF的不断增⻓,其现货比特币ETF BTCC占总AUM的3.1%,Galaxy的BTCX.U占总AUM的0.8%。

紧随其后的是美国ProShares的ETF ProShares BITO,占总AUM的3.45%,BITO专注于比特币期货和期权。

其他ETF包括Bitwise的BITW(占总AUM的1.51%)和Jacobis的BCOIN,后者于2023年推出,是欧洲首个现货ETF。

现货ETF和期货ETF的主要区别在于,现货ETF需要直接持有比特币,使其价值与实时价格紧密结合。相比之下,比特币期货ETF投资于比特币期货合约,而不是加密货币本身,这意味着其价值与这些期货的价格挂钩,而期货价格可能与现货不同,存在溢价或折价。

比特币现货ETF的争夺

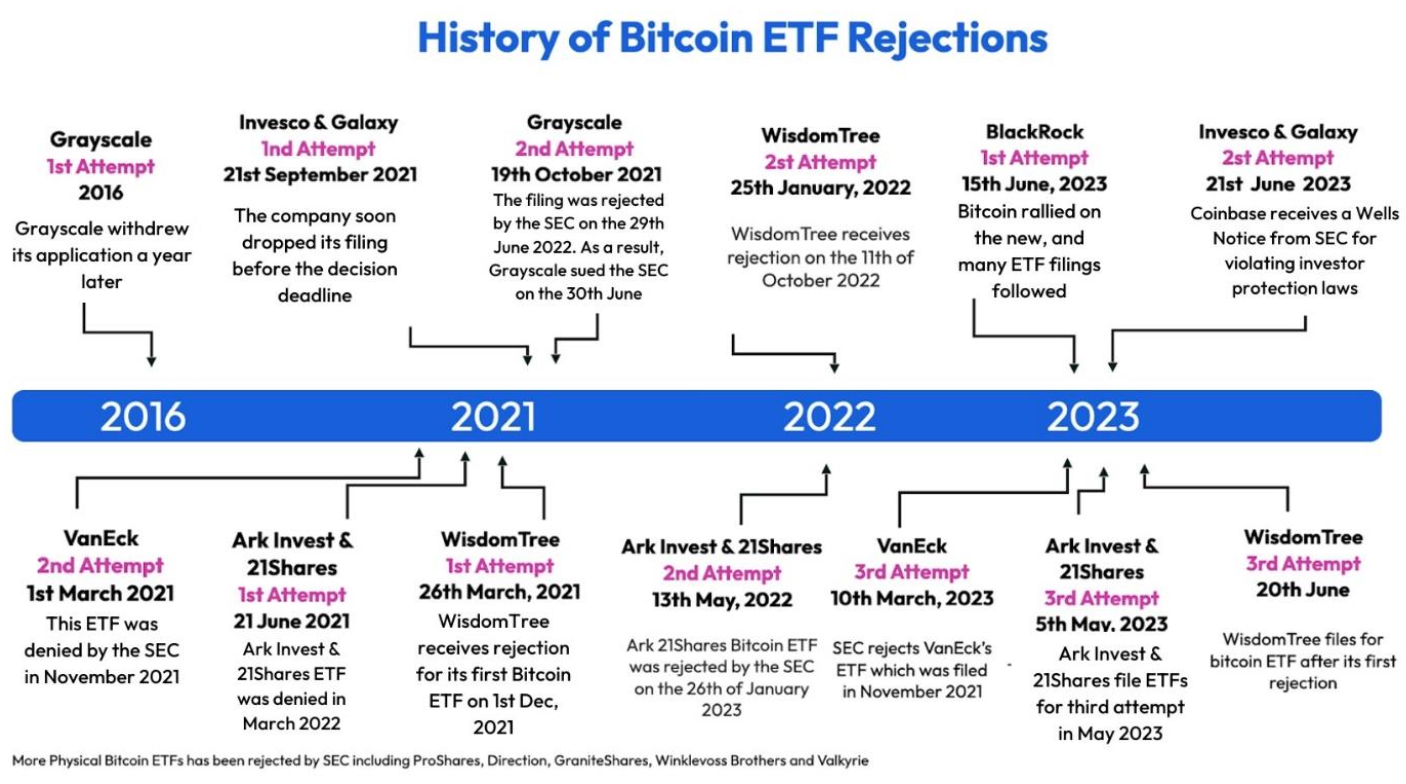

2013年左右,人们对推出现货比特币ETF的兴趣日益浓厚,当时Winklevoss兄弟宣布计划推出与比特币挂钩的现货ETF。该申请随后于2017年被拒绝。

此后,众多金融机构和投资公司试图进入这一领域。VanEck、Fidelity、WisdomTree、Bitwise等主要参与者均已向SEC提交了提案。

为什么这次不同?

SEC一直对市场操纵、流动性、估值以及基础比特币的托管和安全表示担忧。这些担忧使得SEC一直采取谨慎态度,导致比特币ETF现货交易被多次拒绝和推迟。然而,当前的比特币ETF应用浪潮出现两个关键进展。

● 首先,全球最大的资管公司贝莱德的参与引人注目,因为它在与SEC打交道方面拥有丰富的经验。

● 其次,一项重要的法院裁决指示SEC重新评估之前被拒绝的Grayscale申请,批评监管机构的流程「武断且反复无常」,从而对SEC的决策框架产生了质疑。

这些因素,加上最近提出的大量要求改进托管、赎回和发行机制的要求,大大增加了比特币ETF获批的可能性。

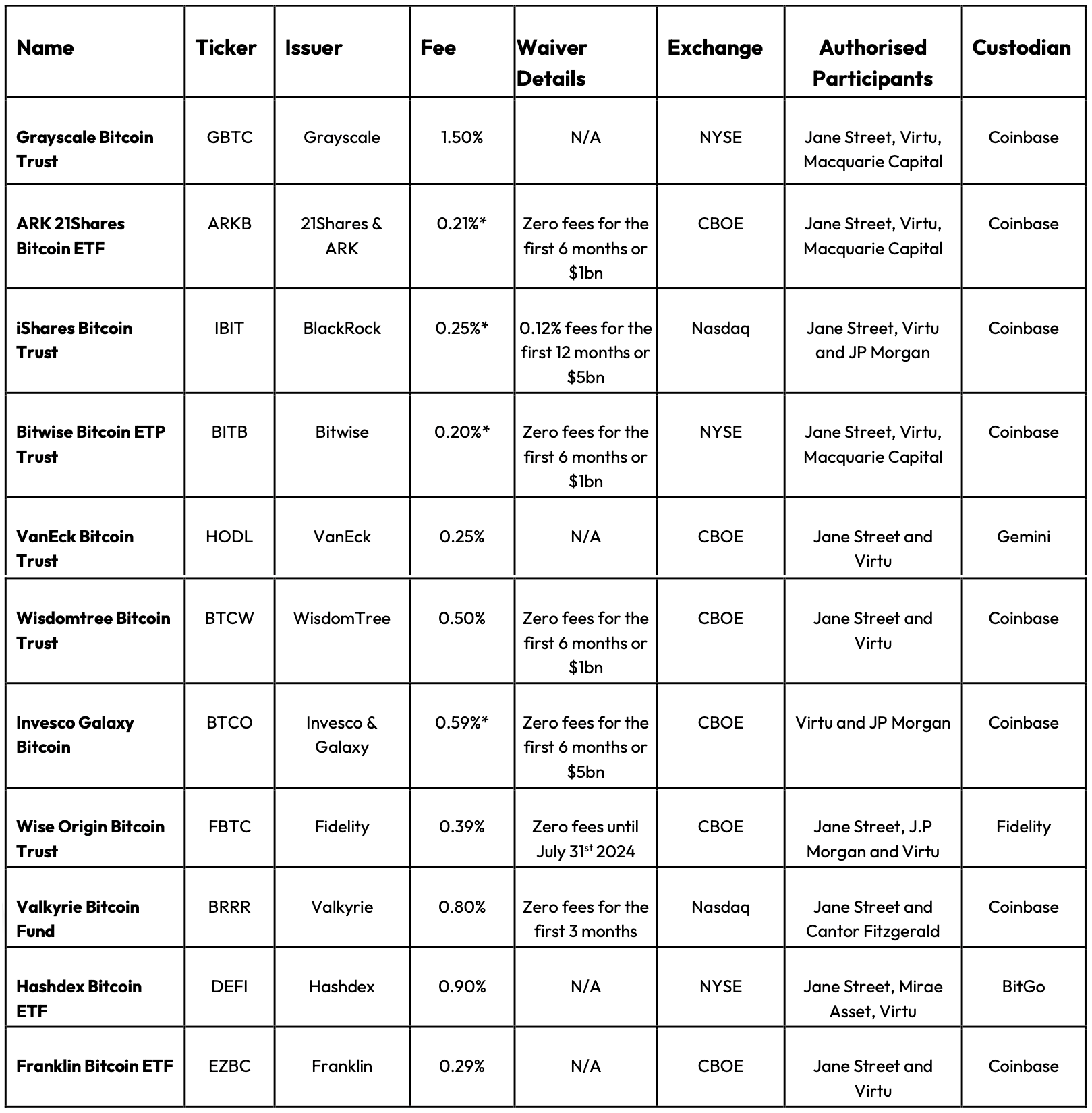

与以往不同的是,ETF发行商强势入场的原因之一是现货ETF申请中增加了细节。所有11家参与者都更新了ETF交易的交易所,其中6家选择CBOE(芝加哥期权交易所,WEEX注)作为首选交易场所。贝莱德的IBIT将在纳斯达克交易,而灰度的GBTC将在纽交所 (NYSE) 交易。

与此同时,11名申请者中的8名选择 Coinbase 作为比特币托管人。所有11名申请人均已指定其授权参与者(AP),负责促进基金份额的创建和赎回。Jane Street(简街资本,一家总部位于纽约的投资管理公司,WEEX唯客注)在10份申请中被列为授权参与者。与此同时,贝莱德、富达和景顺已指定摩根大通(J.P. Morgan)为其授权参与者之一。

可能影响投资者对ETF兴趣的一个关键因素是保荐人费用,特别是考虑到多个ETF预计将在同一天获批的情况下。在11名参与者中,只有5名披露了他们的费用。

最初,富达的Wise Origin Bitcoin Trust提供了最实惠的比特币投资成本,费用仅为0.39%。与此同时,景顺和Galaxy旗下的BTCO(费用为0.59%)推出了促销优惠,前6个月免除费用。

然而,1月8日,其余ETF发行人更新了其产品,Bitwise的收费最便宜,为0.24%,并免除前6个月或前10亿美元资产的任何费用。

其次为ARK‑21Shares和VanEck,费用为0.25%,ARK‑21Shares也免除前6个月或前10亿美元资产的所有费用。

贝莱德宣布其ETF收费为0.3%,但前12个月以0.2%收取。

到了推出现货比特币ETF交易的前一天,费用大战再次席卷,Bitwise和ARK‑21Shares分别将费用调整为0.2%和0.21%。贝莱德调整为0.25%,前12个月按0.12%收取。

ETF的运行

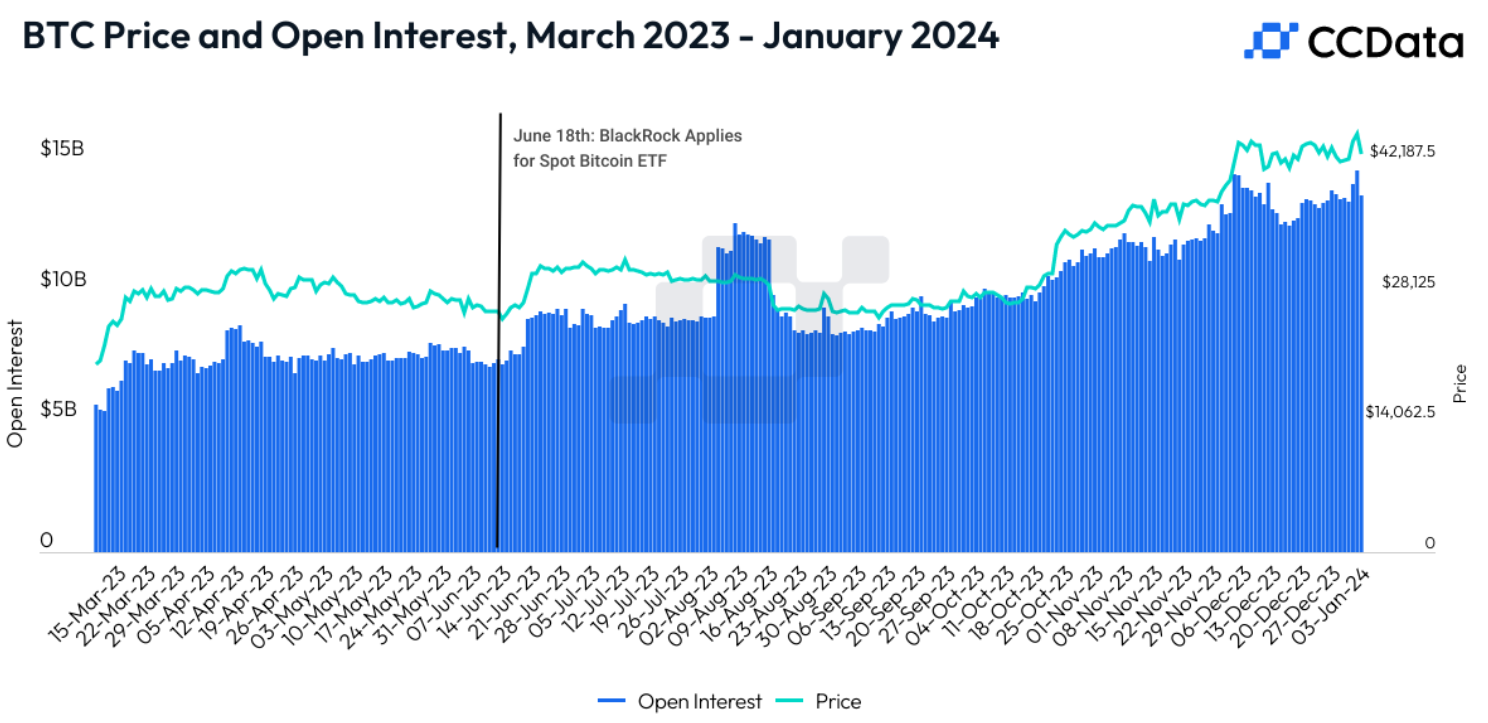

在贝莱德于2023年6月份申请现货比特币ETF之前,围绕数字资产行业的市场情绪一直不佳,SEC对币安美国和Coinbase的诉讼进一步加剧了这种情绪。然而,这家TradFi巨头在ETF申请方面拥有575‑1的记录,其申请迅速改变了围绕该资产类别的叙事。

2023年9月下旬,加密市场交易量继续大幅下降,整个Q3的交易量仅为61.4亿美元,创2020年Q4以来的季度新低。这可能是由于季节性影响和零售参与不足所造成的。不过,低波动性和交易量不足是熊市结束和 牛市 突破之前常见的迹象,正如我们在2020年所看到的那样。因此,到了2023年Q4,交易量出现反弹,中心化交易所在12月录得13.4亿美元现货成交额,这是2022年6月以来的月度最高。

尽管近几个月来现货交易量比衍生品市场有所增加,但市场的未平仓合约已达到多年高位,BTC产品的未平仓合约总额高达146亿美元。虽然高资金利率和未平仓合约凸显了市场的积极情绪,以及对ETF推出的信念,但需要注意的是,高杠杆率使得市场更容易受到强平潮和剧烈波动的影响,正如1月3日出现的那样。

*WEEX交易所行情显示,BTC于1月3日最低插针至40750美元,振幅10.57%。

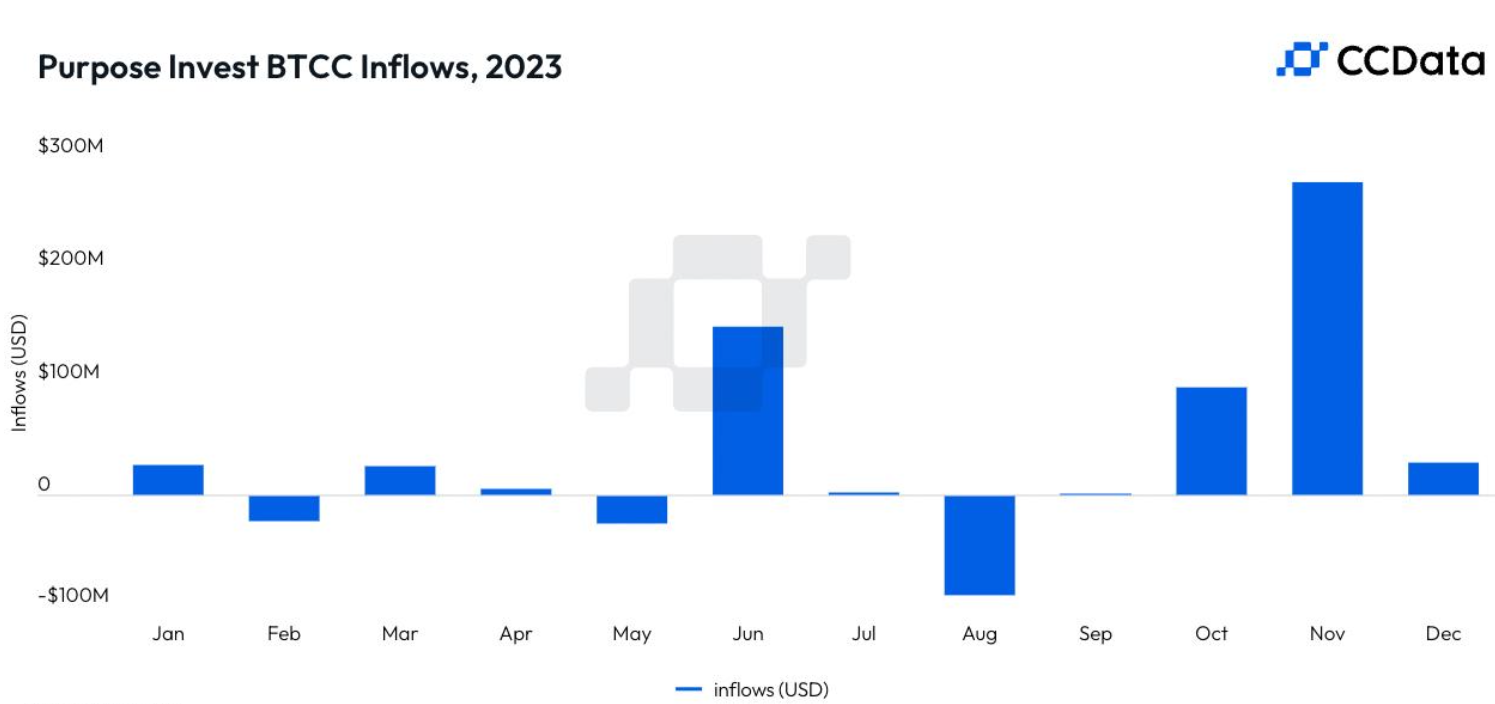

自贝莱德提出申请以来,流入数字资产的资金也显著增加,特别是在去年6月和11月。以加拿大Purpose Invest Spot Bitcoin BTCC为例,该基金的AUM增加了约5000 BTC或1.5亿美元(超过该基金AUM的20%),11月份,该基金的资金流入量达到7677BTC或2.77亿美元。

ETF首日市场表现

BTC现货ETF落地后,关于 以太坊 现货ETF的预期开始升温,已有7名申请人正在争夺批准。与比特币和其他流行的Layer 1价格走势相比,以太坊的价格在过去几个月受到抑制。如今有了 ETH 现货ETF预期的加持,ETH/BTC汇率能否扭转过去几个月的颓势?还需要进一步观察。

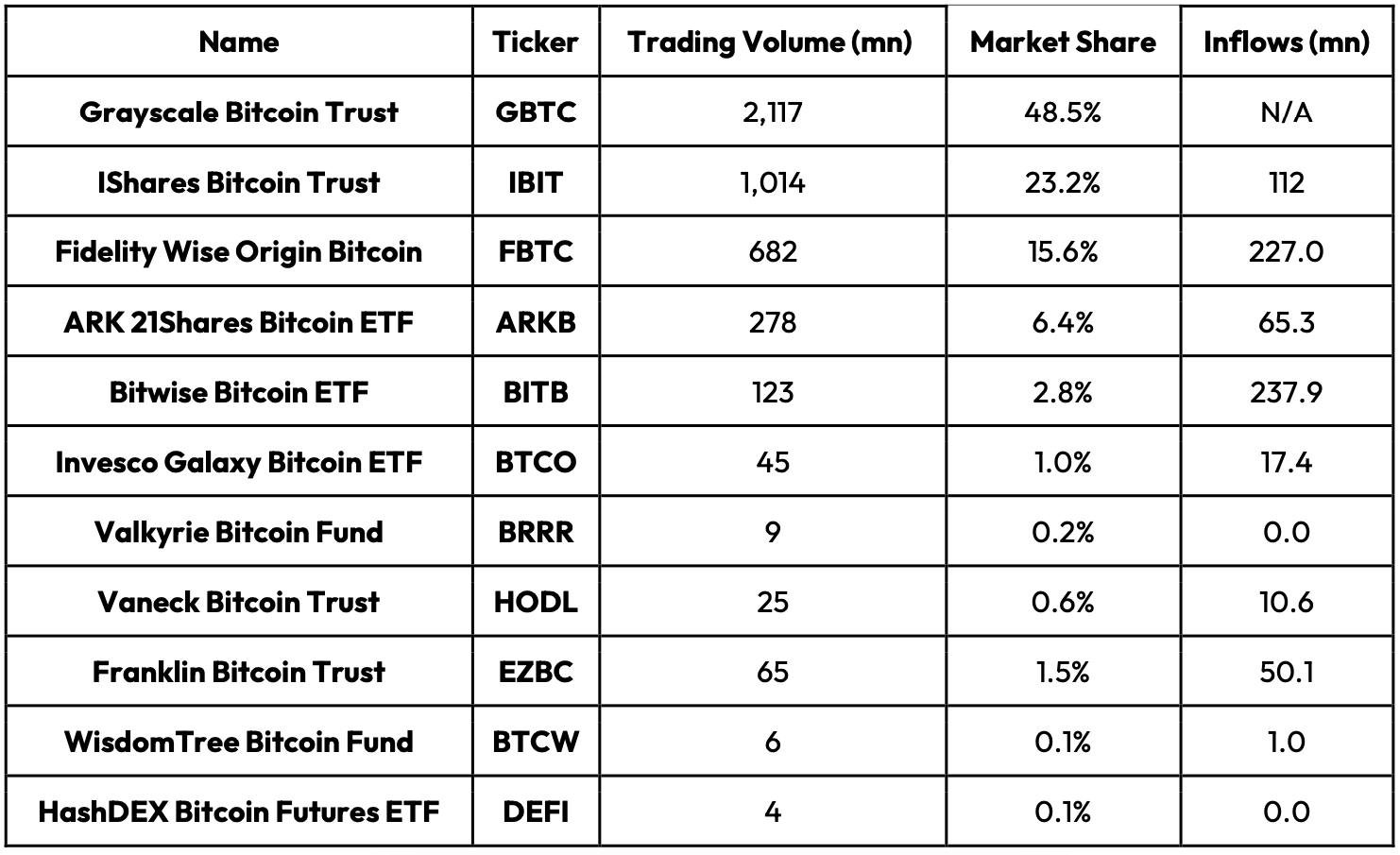

11只现货比特币ETF推出首日总成交量达43.7亿美元。其中灰度比特币信托(GBTC)占交易量的近50%,预计大部分资金将流向目前可供投资者使用的新ETF。贝莱德的IShares Trust和富达Wise Origin比特币基金是最大受益者,分别占交易量的23.2%和15.6%。

根据撰写本文时的最新数据,Bitwise在现货比特币ETF中流入量最大,净流入约2.3亿美元,其次是Fidelity,流入2.27亿美元。贝莱德最新数据显示,其资金流入为1.11亿美元,但考虑到首日交易量,预计该数字将有所更新。

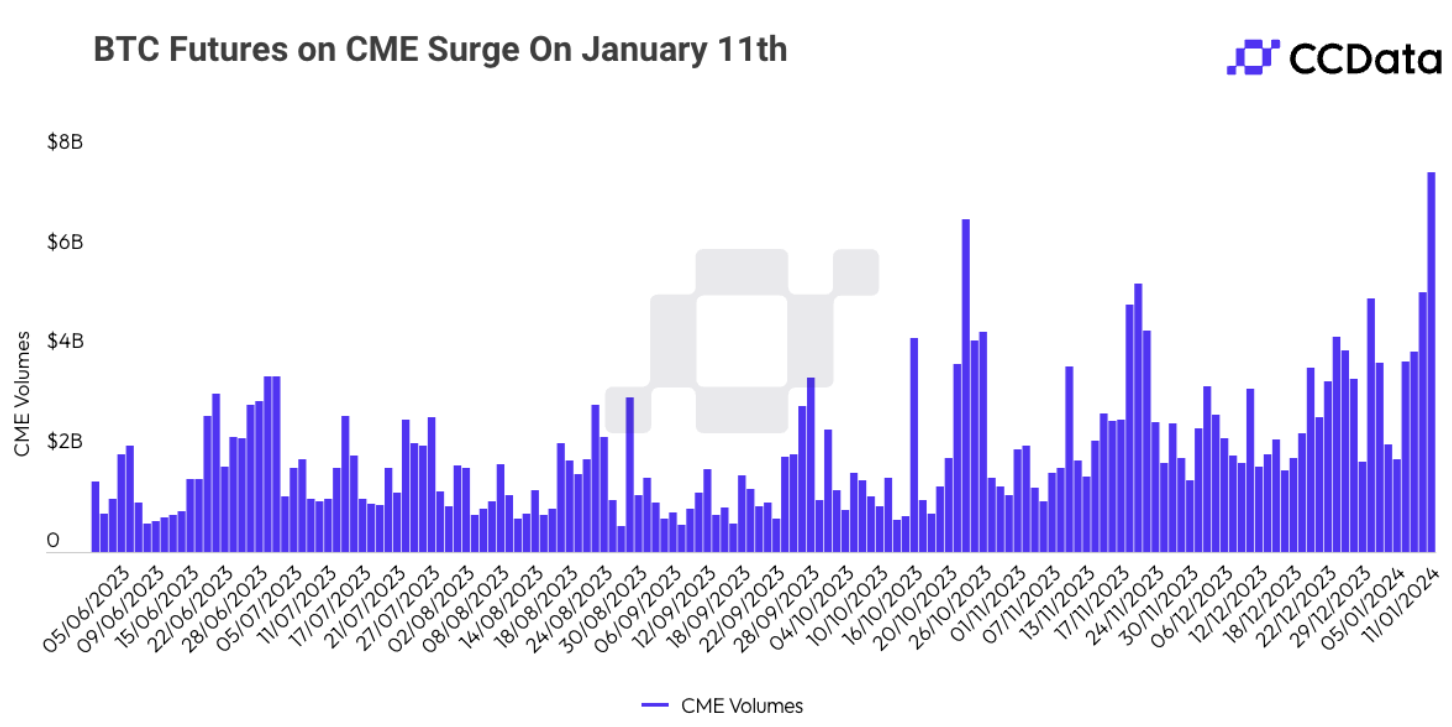

与此同时,机构之间对现货比特币ETF影响的猜测继续升温,ProShares BITO的交易量接近20亿美元,这是期货ETF有史以来的最高交易量。CME的BTC期货交易量也出现激增,达到73.3亿美元。

加密市场未来展望

叙事一:美国的财富分配

Galaxy Digital在去年12月初发布的一篇博文中预测,比特币ETF第一年的资金流入量可能约为144亿美元。这是建立在这样的假设之上的:规模达14.4万亿美元的美国财富管理行业(不包括管理约2T美元的家族办公室)将在第一年将其投资组合的0.1%投入到BTC。他们的分析还表明,第一年BTC价格上涨74%。

叙事二:现货比特币ETF资金流入

人们经常对美国财富的说法提出批评,认为它未能囊括潜在的现货比特币 ETF 所吸引的所有投资者类型。为了形成更有说服力的论点,我们可以将其与加拿大成熟的比特币ETF市场进行比较。加拿大6只现货比特ETF的AUM已达到令人印象深刻的23亿美元,反映出机构的巨大信心。

此外,当将黄金ETF市场(加拿大的AUM为60亿美元,美国为550亿美元)进行比较时,预计将有大约500,000BTC流入美国ETF(按当前价格算相当于220亿美元)。这种比较不仅强调了资产增⻓的强劲潜力,而且也引起了寻求符合数字时代精神的多元化价值存储的机构投资者共鸣。

叙事三:黄金ETF

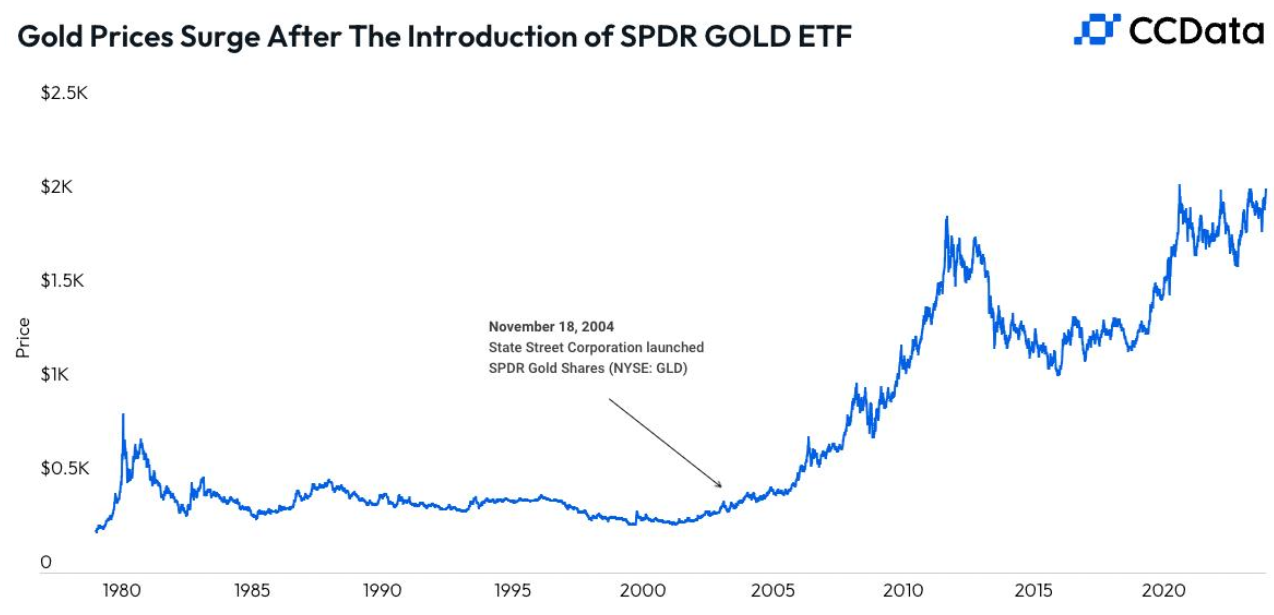

第三个叙事审视了黄金ETF资产的增⻓,以及随着比特币ETF的出现,黄金ETF如何与比特币的发展轨迹相平行。

ETF成立后黄金价格大幅上涨,这表明比特币可能出现类似的结果。然而,比特币市场的独特之处在于,它既是价值存储工具,又是技术颠覆者,同时还受到网络效应和技术快速进步的影响。因此,比特币ETF的推出可能会引发一种独特的反应,有可能导致市场加速和更明显的波动,反映出比特币在金融和技术交叉领域的独特地位。

结语

毫无疑问,现货比特币ETF在美国获批对数字资产行业来说是一个里程碑式的胜利。虽然这一催化剂⻓期看涨,但值得注意的是,自2023年初以来,市场一直处于上升趋势,而这一趋势又因为ETF批准的预期进一步加快。这表明,在ETF宣布后的最初兴奋期过后不久,我们有可能会看到「买入新闻,卖出事件」(buy the news, sell the event)的现象。

此外,我们还可以从黄金的价格走势中进行比较。2004年11月,黄金在美国的首只ETF获批。由于市场对ETF的推出充满期待,黄金价格从当年5月份的375美元稳步上涨到11月18日ETF推出当天的442美元。获批后,由于最初几天有近10亿美元的资金流入,黄金价格迅速突破454美元,但在2005年2月上旬回落至411美元。同样,我们可能会看到比特币价格略有突破,然后回调进行健康修正。

尽管如此,现货比特币ETF将和今年晚些时候的比特币减半事件一起,成为比特币下一轮牛市周期的重要催化剂。值得注意的是,到2011年8月,随着金价创下历史新高,SPDR Gold Shares (GLD)一度成为全球最大的ETF,价值超过了SPDR S&P 500 Trust ETF。随着比特币在替代资产类别中争夺与黄金类似的价值储存地位,人们不禁想知道,比特币这一资产类别的长期增长潜力会有多大。