原创|Odaily星球日报

作者|JK

随着本周 SEC 批准比特币现货 ETF 以来,比特币的价格随之波动:在批准之后,紧随其后最高点达到 48000 美元以上,随后一路下行,经历了一段时间的 46000 美元左右的平台期后下跌到最低点的 42000 美元以下,现在稳定在 43000 美元左右, 7 日跌幅为 1.69% 。

Odaily 此前报道,根据雅虎财经的数据,现货比特币 ETF 在交易第一天的成交量为 46 亿美元,第二天总成交量达 31 亿美元,累计总成交量接近 77 亿美元。在新推出的现货比特币基金发行方中,BlackRock 周五以 5.64 亿美元的交易额领先,而 Fidelity 的成交量为 4.31 亿美元。

这两者都比不上灰度的 GBTC 的成交量 – 这一只 ETF 在周四的成交量为 22.9 亿美元,周五为 18.3 亿美元,在总成交量中占比一半还多。

而根据 BitMEX Research 统计数据显示,现货比特币 ETF 上市交易第二日,GBTC 流出 4.84 亿美元,前两日 GBTC 流出总额为 5.79 亿美元。

曾经灰度的负溢价有何关联?

从数据上来看,在将信托转换为 ETF 之后,曾经的负溢价几乎消失了。 在 2022 年的 12 月,负溢价一度达到了 50% ,然后随着市场回暖和 ETF 的预期不断缩小。周一,负溢价已经缩小到 5.6% 。

为什么呢?这需要讲到信托和 ETF 的结构的不同。

信托,例如曾经的 GBTC,是封闭式的,这意味着它们在 IPO 时发行了固定数量的股份,之后这些股份便在二级市场上进行交易。一旦发行,信托股份的数量就不能根据市场需求进行增加或减少。因此,信托的市场价格主要由买卖双方的供需关系决定,这可能会导致其市场价格与其持有的资产的实际价值(即净资产价值,NAV)出现较大的差异。如果市场对该信托的需求下降,其市场价格可能会低于 NAV,从而产生折价。

ETF 是开放式的,允许所谓的授权参与者(APs)在需要时创建或赎回 ETF 股份。这些授权参与者可以根据 ETF 股份的市场需求,向 ETF 管理者交换相应价值的现金或资产,以此来创建新的 ETF 股份,或者赎回 ETF 股份以获取相应价值的现金或资产。这种灵活的股份创建和赎回机制确保了 ETF 的市场价格通常与其净资产价值(NAV)保持紧密的关联。例如,如果 ETF 股份在市场上的交易价格低于 NAV,授权参与者可以购买这些低估的股份并赎回它们,以获得相应价值的资产。这种操作不仅为授权参与者带来利润,同时也有助于推高 ETF 股份的市场价格,使其更加接近其 NAV。

所以, 单纯从价格上说,追求财务回报的投资者,若是在低位买入,则很有可能在现在负溢价消失的时候卖出,这将会导致灰度卖出比特币来偿还现金给那些卖出 GBTC 份额的投资者。

那么灰度是否真的砸盘了呢?

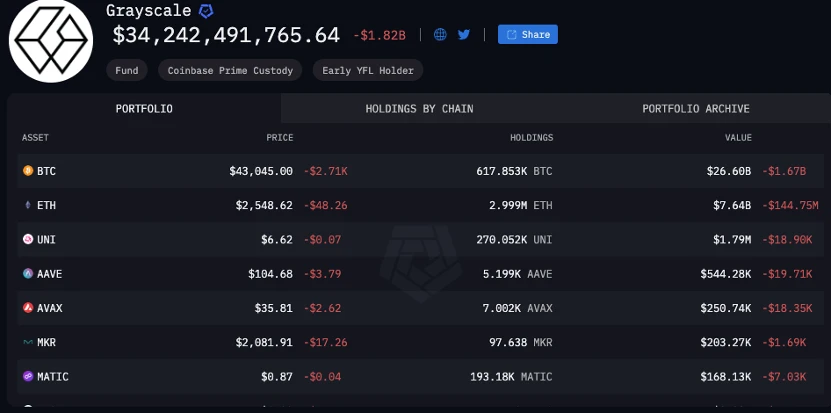

从 Arkham 上的数据来看,砸盘行为并没有出现; 目前从标记的灰度地址来看,灰度的持仓约为 617 K 个比特币,价值约为 266 亿美元,近几日的流出资金约为 16.7 亿美元。也就是说,灰度并没有因为客户持续卖出 GBTC 份额从而被迫把大部分比特币卖出, 卖出的量仍然只占很小的一部分。

灰度目前的持仓数据。来源:Arkham

但是,市场情绪并没有缓解。一个可能的论点是,Arkham 上并没有记录全部的灰度地址,记录的灰度地址可能也并不准确,这一统计可能漏统计了一部分 BTC 的销售和交易,所以 16.7 亿美元的抛售可能并不精准。

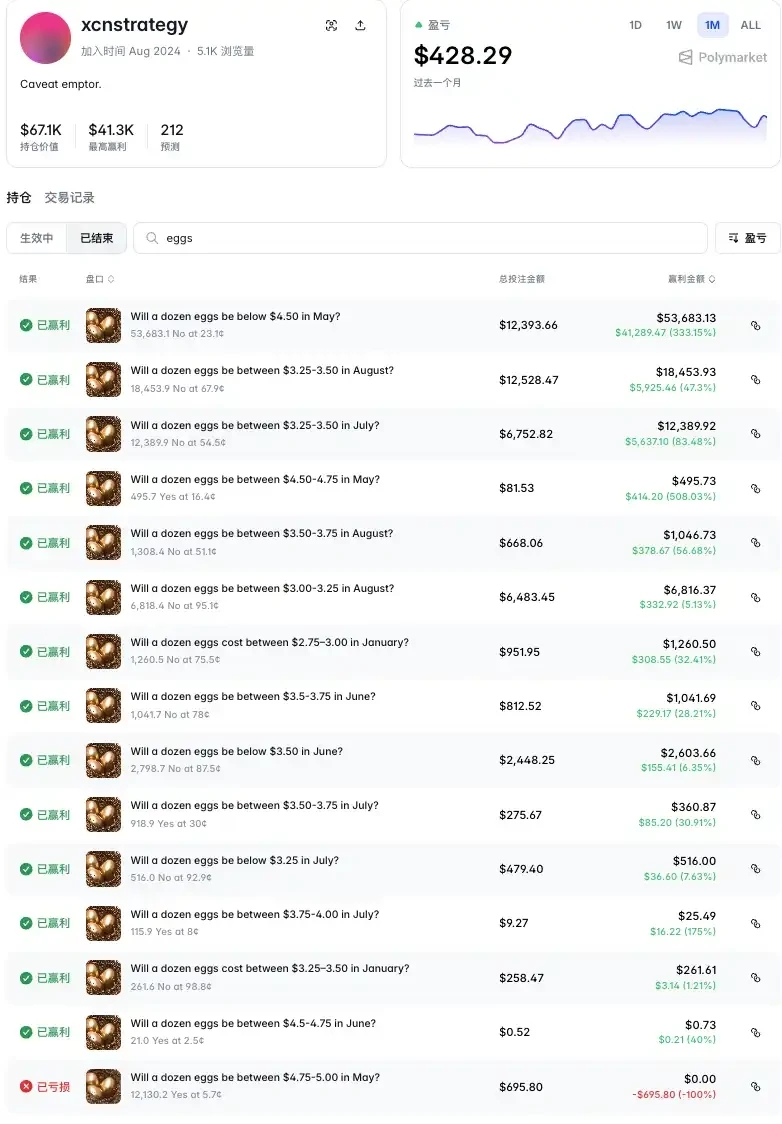

还有一个更可怕的论点,涉及到所有比特币现货 ETF 的费率问题。目前,根据彭博分析师的统计,灰度的 GBTC 是管理费最高的 ETF:

目前 ETF 的管理费用比率。来源:Bloomberg

可以看到,Franklin 和 Bitwise 等发行方发布的费率均比较低,而灰度的费用属于最高的一档,约为 1.5% 。 如果投资者不愿意提交这 1.5% 的管理费用,那么完全可以选择抛售 GBTC 份额转投其他家的 ETF。而由于本次 ETF 全部是现金赎回,从而在售卖 GBTC 份额的时候不可以选择卖出为比特币,而只能卖出为美元,而这势必带来抛压从而降低价格。

这就引出了推特上很多人持有的论调: 现在没有抛售不代表将来没有抛售,如果更多的人在未来因为费率问题抛出 GBTC 份额转为购买其他 BTC 份额,且由于抛售这一行为导致更多的人在抛售后因为价格的不断下滑选择持有现金并观望,那么不排除 BTC 可能会一路下滑至 4 万美元以下的可能。

加密 KOL Neuner 说,比特币“可能会面临一段时间的抛压”,因为“ 250 亿美元是一个相当大的数字,即使只有 20% 被赎回,那也意味着市场上将有 50 亿美元的销售额。”