别再吐槽比特币了,2018几乎所有大类资产都和它一样

如果你2018年一整年都没动过账户,那你将以“零”投资收益跑赢市场里99%的人。

悲催的是,这可能并不是个段子。

就在不久前,很多人还在惊叹大多部分数字货币暴跌了90%,认为不可思议,而今却愕然发现,正所谓“五十步笑百步”,传统金融资产的价格,尤其是几个月前还牛气冲天的知名科技股,也并没有好到哪里去。

2018年的宏观经济形势和大类资产表现,一言以蔽之,就是美元升值周期下,全球风险资产和以美元计价的避险资产的全线溃败。

惨跌行情是否意味着空头的狂欢?太天真了,今年全球金融市场的第一大关键词并不是“下跌”,而是“震荡”。震荡市里,多头和空头都会发现赚钱很难。

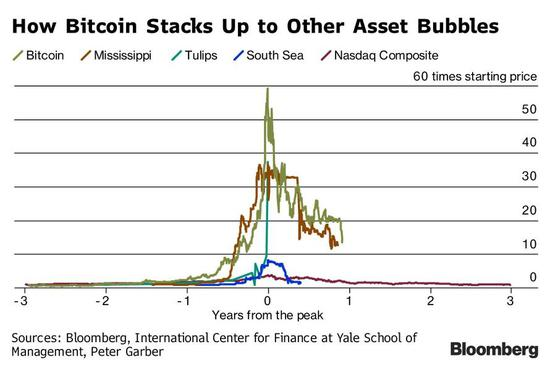

数字货币:惊心动魄的泡沫破裂

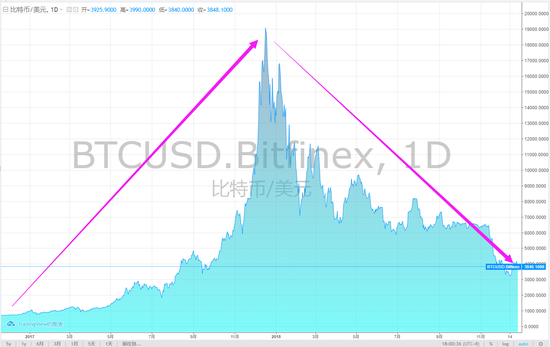

先来说说数字货币的“带头大哥”比特币。或许,说2018年是泡沫破裂之年并不为过。

今年以来,比特币震荡下挫,与去年的暴涨形成了鲜明对比。去年初价格还不足1000美元,但此后一路飙升,涨幅超过2000%,最高曾触及19511美元。但今年,比特币一度较峰值狂泻逾八成。

据小葱APP援引CCN统计,比特币在2018年已经“死亡”了90次,仅比2017年的125次略低。

比特币是今年投机性最强的资产。根据英国金融时报的报道,今年比特币以美元计的价值年内跌幅接近80%,而紧随其后的阿根廷比索跌幅只有60%左右,第三位的土耳其里拉还不到30%,频频陷入暴跌的国际油价和标普500指数均不足10%。

不只是比特币,包括莱特币之类的其他数字货币今年均出现了暴跌。数字货币市场总计市值目前大约在1340亿美元左右,而年初还高达8000美元。

已经开始有币圈大佬开始看衰比特币的未来走势。一方面,美股暴跌或持续至新的一年,道指和标普500经历了史上最差平安夜,有经济学家认为,一系列因素参与恶化了风险偏好情绪,也包括会影响到对数字货币的信心。

分析师Willy Woo认为,为了让投资者相信数字货币已走出熊市,数字资产的价格需要上涨20%-30%。比特币需要突破5000美元才能确认“一个合适的看涨价格动向”,强势必须持续到明年一季度。

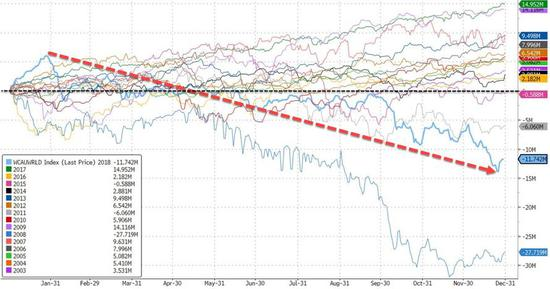

全球股市:市值缩水幅度创历史次高记录

相比于比特币全年损失的6600多亿美元市值,全球股市的损失更加惨烈。

2018年,全球股市市值暴跌近12万亿美元,是金融危机以来的最大规模,也是历史上的第二大记录。如果从2018年1月的最高点计算,全球股市的市值损失更加惊人,达到20万亿美元。

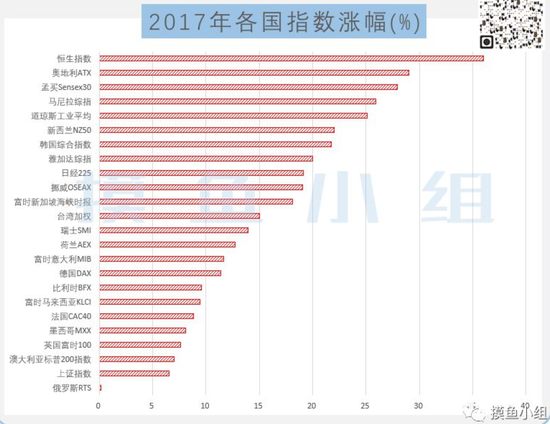

MSCI全球股指全年累计下跌11%,是2008年以来的最大年度跌幅,与2017年的大涨近25%形成鲜明对比。

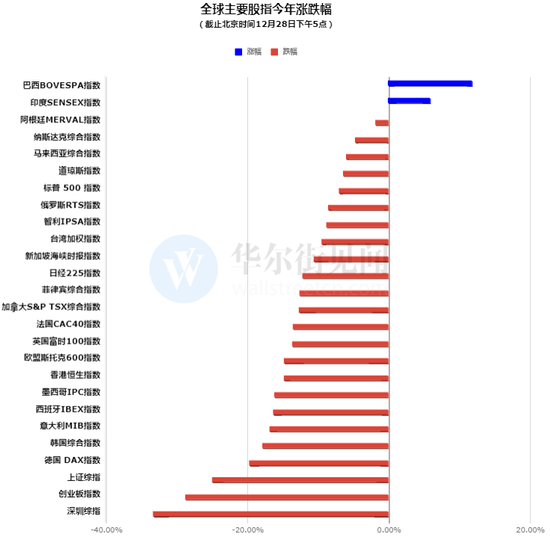

作为对比,可以看看2018年全球股市与2017年的表现:

△美股创十年最大年度跌幅

正如约翰·邓普顿所言:“牛市总在绝望中诞生,在怀疑中成长,在乐观中成熟,在兴奋中死亡。”美股从10月初开始步入显著大跌通道,最终,牛市在平安夜全线踏入了熊市。

2018全年,标普累跌6.24%,道指累跌5.63%,纳指累跌3.88%,均创2008年以来最大的年度百分比跌幅。纳指终结六年连涨、标普和道指三年以来首次年度下跌。据CNBC统计,今年也是标普大盘史上首次在前三个季度上涨后年度转跌。

这是上世纪70年代以来标普500指数首次在盈利增速超过10%的情况下出现如此之大的年度跌幅。

12月最惨。标普500指数累跌9.18%,道指累跌8.66%,均创1931年大萧条以来的最大12月百分比跌幅,也是2009年2月以来的最大月度百分比跌幅;纳指累跌9.48%,创2008年11月以来的最大月度百分比跌幅。

与此同时,美股的波动性显著攀高,2018年有64个交易日出现1%以上的波动,而2017年仅8个交易日的单日震幅超过1%。

2018年,美股也迎来了史上最难忘的平安夜,准确地说是最惨烈圣诞节前表现。

标普500指数当日收跌至2351.10点,正式跌入了技术性熊市。道琼斯工业平均指数大幅收跌653.17点。从技术上来说,道指与标普500指数均创出史上最差的圣诞节前夜表现,此前创纪录的圣诞节前夜是1985年。大萧条时期比现在还要惨,但当时标普500指数尚未诞生。纳指已从年内高位回落近23%。

所有11大板块全线收跌,并在12月、第四季度和全年集体转跌。

股市大跌甚至让白宫也急了。美国财长姆努钦仓促组织了一次会议,与五大金融市场监管机构——美联储、美国证监会(SEC)、商品期货交易委员会(CFTC)、美国联邦存款保险公司(FDIC)和财政部下属货币监理署(OCC)——的官员交谈。这些监管机构向姆努钦简要报告了他们在政府关门期间监控市场的计划,并向姆努钦保证,虽然最近股市大跌,但他们没有看到任何市场异常现象。

亚太指数年线创历史第二差

MSCI除日本外的亚太股指惨不忍睹,年度跌幅为16%,创出了2008年以来表现最差的年线,同时也是历史上第二糟糕记录,较1月高位跌22%。亚洲股市市值约损失5万亿美元。

日本股市跌了13%,终结平成时代以来最长年线连涨。东证指数全年累计下跌17.8%,创2011年以来最大年线跌幅。

韩国首尔综指数全年累计下跌17.3%,创金融危机以来最大年线跌幅。

香港恒生指数全年下挫13.6%,是2011年以来的最糟糕年度表现。当年跌了20%。其中,“股王”腾讯控股收官报314.00港元,全年累计跌幅达22.7%,为2011年之后首次年线收跌,总市值未能保住3万亿港元关口。

MSCI新兴市场指数由1月高位跌约24%。重要指数中,唯有印度和巴西股市全年上涨,涨幅分别为接近6%、15%。

A股熊冠全球

万万没想到,中国股市是2018年表现最差的主要股指。按照彭博的数据,A股全年市值蒸发近2.4万亿美元。

上证综指2018年累计跌幅达到24.59%,是金融危机以来的最大年度跌幅,创历史第二差表现,收报2493.90点。08年沪指全年下跌65.39%。

深成指全年跌超34%,均为2008年以来最大年度跌幅。创业板全年跌近29%,仅次于2011年35.88%的跌幅,创出历史次高记录。

从板块看,申万行业分类28个行业市值全军覆没,其中,跌幅最小的为银行板块,下跌11.96%;而传媒、挖掘、建筑材料等12个板块跌幅均处于30%以上。

从个股看,剔除2017年12月份以来上市的新股,2018年A股实现上涨的个股数量仅214只,占比仅6.23%,也就意味着,2018年下跌个股超过了九成。值得注意的是,今年A股的十大牛股没有一只涨幅超过100%,这是自2005年以来,首次出现的情况。

据中登公司统计数据显示,2018年A股期末投资者数量为1.45亿,以市值减少14.39万亿元计算,今年A股投资者人均亏损9.92万元。

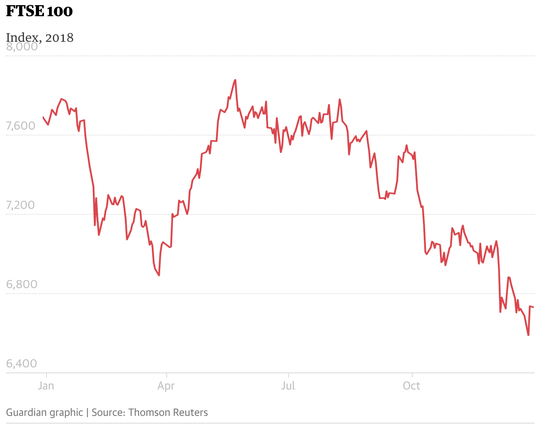

欧洲股市年度表现创十年最差

欧洲STOXX 600指数全年累计下跌约13%,是2008年雷曼兄弟破产以来表现最差的一年。欧元区股市则创下2011年以来最大年度跌幅。

德国DAX指数2018年下挫超过18%,意大利股市则在政府财政预算危机下跌了16%。西班牙股市和法国CAC40指数也分别下挫15%和11%。

英国富时100指数全年累计跌12.5%,为2008年以来最大年度跌幅,市值蒸发逾2400亿英镑。

△科技股:画风突变

就在上半年,科技股还是个金光闪闪的招牌。然而,到了秋季准确地说是进入10月份之后,画风突变,以FAANG为首的科技股跌势不止,全部进入了技术性熊市。

下图已经在网络上被广泛转载,多只明星级科技股今年损失惨重,包括GoPro、阅后即焚(Snapchat)、推特等:

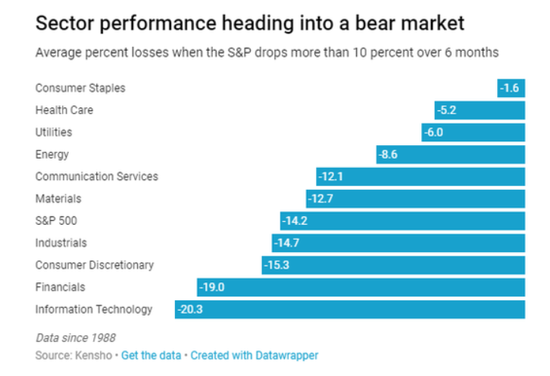

△整个信息科技板块年初至今的累计收益为负值,达到8.6%左右。

在芯片股、互联网股等花样繁多的科技股拖累之下,美股在9月之后急转直下,最终在圣诞夜前夕的平安夜结束了九年的牛市,标普500指数正式进入技术性熊市区间,所有板块回吐今年涨幅。在三大指数中,纳斯达克指数是最先跌入熊市的。美联储加息一直被视为是美股下跌的重要原因之一。

而在8月22日, 标普500指数还以3453天的史上最长牛市登上了各大财经媒体头条。如此长寿的牛市超过了由第一次科技股热潮推动的1990年至2000年的互联网 推升之下的牛市。在本轮牛市期间,标普500指数累计上涨329.19%。

根据Kensho对于过去30年的历史记录所做的研究,在创纪录的牛市中,最受交易员青睐的科技股通常被抛售最狠、跌幅最大。当标准普尔500指数至少下跌20%,标准普尔科技股平均下跌20.3%。

Clarity Financial首席投资策略师Lance Roberts认为,在过去十几年中,科技革新的速度超过了监管审查,但是现在这个情况正在产生变化。社交媒体公司面临的监管压力和社会监督与日俱增,并且这些公司将此付出巨额成本。

除了美国科技股之外,远在大洋彼岸的香港股市上曾被寄予厚望的新兴科技企业所发行的新股也表现不佳,甚至可以用惨淡来形容。

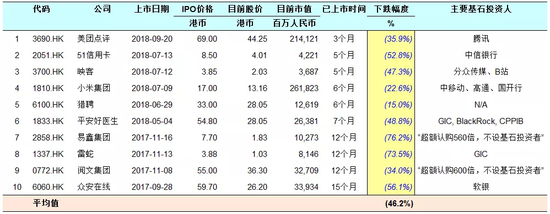

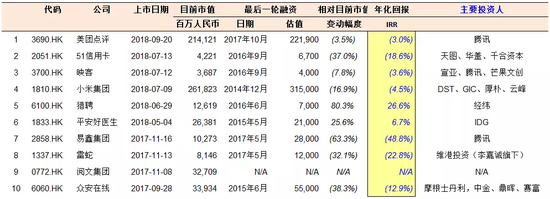

据青兰研究统计,截至2018年12月24日,在过去一年间上市的十只“科技独角兽”平均跌幅达46.2%。易鑫集团跌幅最大,近12个月跌幅达76.2%。“电竞第一股”雷蛇也在一年内狂泻73.5%。51信用卡和众安在线上市以来也跌超50%。

△近一年港股“十大科技独角兽”股价表现。图片来源:青兰研究

从投资回报的角度分析,这十只“科技独角兽”中,70%的股票处于亏损状态,仅10%跑赢理财收益,其中猎聘最后一轮投资人的年化收益最大,达26.6%。

外汇市场:反转

2018年,全球外汇市场经历了极不平静的一年。

伴随着美联储完成4次加息,全球市场遭遇“美元荒”,新兴市场国家一度出现“股债汇”三杀局面。被投行一致唱衰的美元,反而大涨4.1%,报96.10,使人民币等贸易伙伴国汇率大幅下跌。而被寄予厚望的欧元、加元、澳元等非美货币,却令人大失所望。

“2018年,外汇市场的无序波动增多,让投资变得异常困难。”嘉盛集团首席中文分析师黄俊这样总结道。

人民币振幅创纪录

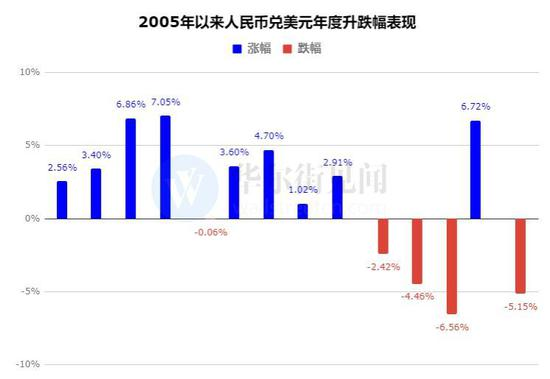

人民币对美元汇率在2018年上下半年的走势迥异,以年中为分界,主要从下半年开始启动跌势。

人民币兑美元中间价报6.8632,2018全年人民币兑美元中间价累计调贬3553个基点,跌幅5.18%。

在岸人民币兑美元汇价在2018年累计跌幅为5.15%,上下振幅高达7362点,创下1994年汇率并轨以来最大纪录。

中国央行货币政策委员会四季度例会强调,将综合运用多种货币政策工具,保持人民币汇率在合理均衡水平上的基本稳定,在利率、汇率和国际收支等之间保持平衡。中央经济工作会议在新闻通稿中则未提及人民币汇率议题。

大宗商品:暴涨暴跌的过山车行情

2018年的商品行情也陷入低迷,追踪22项原物料商品期货的彭博商品指数全年下挫12%,为近十一年来的第七年下跌。

其中,WTI原油价格下挫逾20%最惨烈,反映供过于求的疑虑加深。其次是铜价,跌幅达19%,主要反映中国的需求下滑。糖价则在2017年下挫13%之后,2018年续跌20%。

油价和天然气在2018年双双陷入暴涨暴跌行情,但走出了两个极端:油价跌入熊市,天然气却因入冬取暖需求增加、同时库存减少而持续大涨进入牛市,至11月中旬累计涨幅一度高达60%,但随后暴跌,最终全年上涨4%。

天然气期货在12月惨遭血洗。1902合约在最后一个交易日跌破3美元/百万英热单位,最终收报2.94美元,日内重挫11%,为9月28日以来首次收盘跌破这一整数关口。当月累跌36%,创下自1990年纽约商品交易所首次推出天然气合约以来的最大12月跌幅。

国际油价走势相当明确,全年冲高回落,从10月初开启暴跌模式。在10月初创四年新高后油价迅速跌入熊市,年末将较三个月前高位累跌40%左右。全年累计跌幅20%左右,最终创下2014年来最大季度跌幅和2015年来首个年度跌幅。

WTI原油跌破45美元整数关口,收报45.41美元/桶,较10月3日创下的四年最高位76.89美元/桶跌去约41%,2018年累跌24.8%。

布伦特原油跌破53美元,收报53.80美元,较10月3日所创四年新高86.73美元跌去约38%,2018年累跌19.5%。

LME期铜收报5965美元/吨,2018年累跌17.7%;LME期铝累跌18.6%;LME期镍累跌16.2%;LME期锌累跌25.7%。以上大宗商品均录得2015年以来最大年度跌幅。

美元走强和美国利率提升令以黄金下挫。现货黄金全年累跌1.8%,创2015年以来首个年度跌幅。COMEX期金累跌4.2%,为2015年以来首次年度下跌,收报1280.30美元/盎司。

现货白银站稳15美元/盎司上方,但全年累跌约9%,同创2015年以来的首个年度跌幅。COMEX白银期货累跌12.1%,创2014年以来的最大年度跌幅。

现货钯金累涨18.4%,连续三年成为表现最佳的主要贵金属,钯金价格曾于2002年以来首次超越金价,得益于汽车尾气催化转换器领域的强劲需求。铂金累跌14%。

债市:年末逆袭

伴随着美联储持续不断地加息,欧洲央行也结束购债计划,全球发达国家债券市场持续处于抛售压力之中,在2018年的多数时间里价格大幅下跌,收益率高企,十年期美债收益率甚至一度处于3.2%上方。但在年末最后两个月,这种局势反而出现了反转。

12月,“圣诞老人反弹”虽然没有在全球股市出现,却在全球债券市场现身了。国债价格逆势上涨,欣然迎来一年多最佳表现。

12月是全球债市自2017年7月以来表现最好的单月,涨近2%。避险需求推动固收资产年内转涨,迎来令股市“羡慕”的圣诞反弹行情。而就在11月中旬,彭博巴克莱追踪全球主要国家国债和企业债的指数险些录得十多年来最差年度表现。

全年最后一个交易日,10年期美债收益率跌破2.70%关口,为2月6日以来首次。而在11月初,10年期美债收益率还一度升至3.26%,刷新七年新高。30年期国债收益率曾在10月上旬触及3.4302%,创四年最高位。

中国国债期货年末追随国际债券的涨势。10年国债期货价格年末收盘创逾两年新高,全年累计大涨4.91%,收益率全年下行逾60基点。

值得警惕的是,美债多次出现收益率倒挂现象。12月初,5年期与3年期美债的收益率差周一跌至负0.7个基点,是2007年以来首次跌破零水平。收益率曲线倒挂一直以来都是一个可靠的经济衰退信号。除了五年期和三年期美债收益率倒挂之外,美债收益率曲线的其他部分也更加平坦。2年期与10年期收益率差周一跌至16个基点以下,创下2007年以来新低。

12月24日纽约尾盘,一年期美债收益率报2.5811%,两年期美债收益率报2.5593%,收益率出现倒挂,为2008年10月以来首次。