原创 | Odaily星球日报

作者 | Loopy

比特币现货 ETF 已经被“批准”了太多次了,从 Cointelegraph 的“实习生风波”,到 SEC 官推的黑客事件,市场已经见证了太多次的 ETF“批准”。

今日,ETF 批准终于落地。

只是,就连 SEC 批准这一“官宣”动作都显得格外“狼来了”。在官宣伊始,人们甚至仍然不敢相信,仍在等待最后的反转。

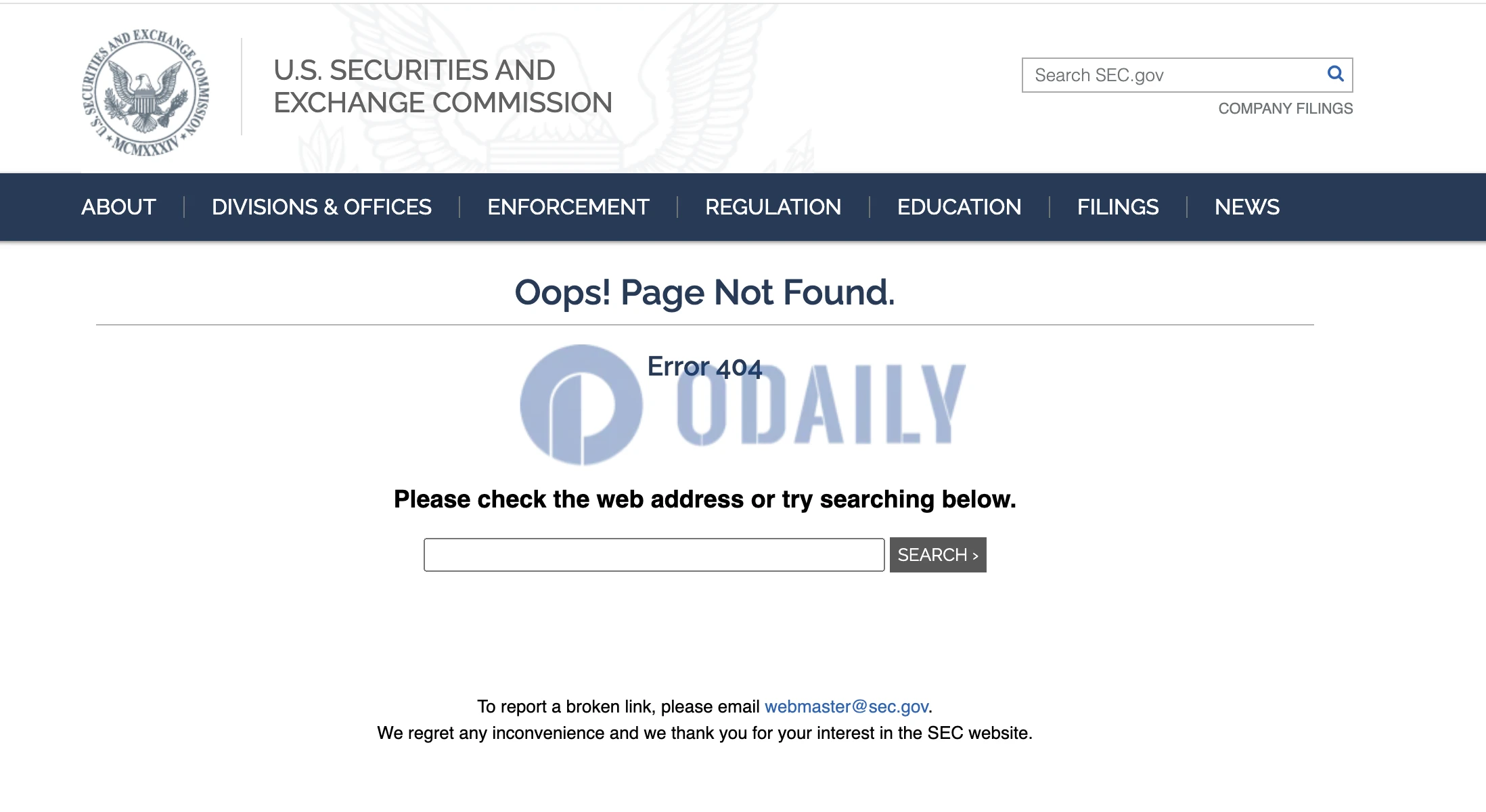

最初获批之时,互联网开始飞速流传一份 22 页的 PDF 文件。文件显示, 11 支现货比特币 ETF 获得批准。下载到这一文件的人纷纷表示自己从 SEC 官方渠道获取。但围观者在点击 PDF 链接之后,看到的却是一个 404 报错信息。

彭博 ETF 分析师 James Seyffart 则表示:“几乎可以确认 SEC 并不打算让 SEC 以外的任何人获得此文件/链接。我确认我通过 SEC 官方网站下载的这份文件,这是一份批准令,预计 SEC 很快就会重新发布。”

很快,经 VanEck 方面对媒体确认了获批的消息,市场至此才彻底的相信——ETF 真的来了。

而在约 40 分钟后,这一 PDF 以另一个 URL 重新从 SEC 官方放出。

这份 22 页的文件,究竟显示了哪些信息呢?Odaily星球日报为你带来概要解读。

批准了什么?

本文件列出了获得批准的全部 11 支 ETF,具体如下:

Grayscale Bitcoin Trust

Bitwise Bitcoin ETF

Hashdex Bitcoin ETF

iShares Bitcoin Trust

Valkyrie Bitcoin Fund

ARK 21 Shares Bitcoin ETF

Invesco Galaxy Bitcoin ETF

VanEck Bitcoin Trust

WisdomTree Bitcoin Fund

Fidelity Wise Origin Bitcoin Fund

Franklin Bitcoin ETF

此外,还批准了 NYSE Arca 、Nasdaq 和 BZX 交易所提交的规则变更提案。这些交易所对交易规则进行了一定修改,包括明确 ETF 的信托份额和交易单位、包括交易时间、交易量限制、定价、监控和信息披露等方面。

交易所需要确保这些产品的上市和交易不会对市场造成不公平或不透明,并且能够防止潜在的欺诈和操纵行为。

比特币到底“易操纵”吗?

SEC 认为,ETF 可以满足 《证券法》的要求,且要求交易所的规则设计必须旨在防止欺诈和操纵行为。而获批的 ETF 之所以可以满足 这些要求,则是基于以下几个关键因素:

与 CME 期货的强关联性

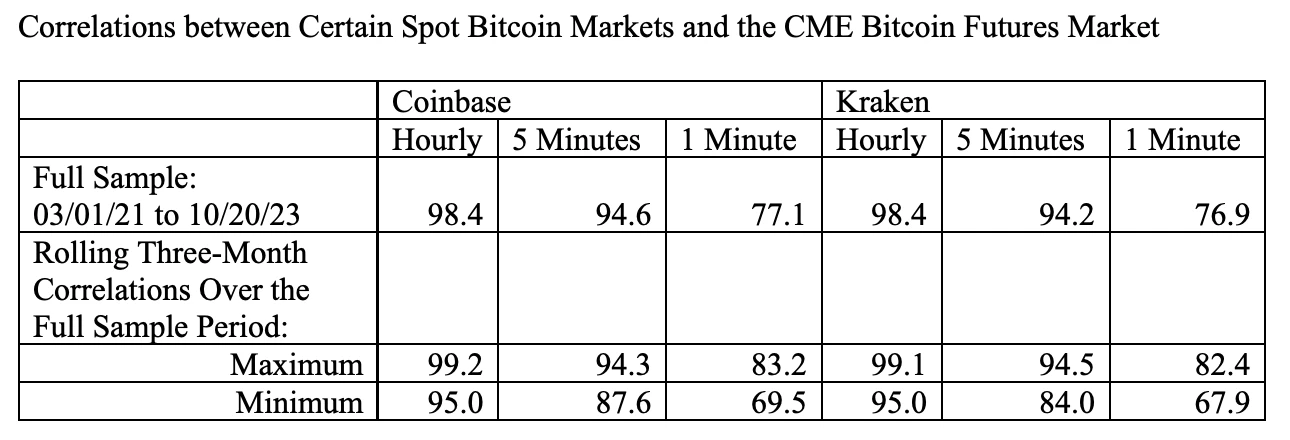

CME 期货已经是合规产品。因此,与 CME 的价格相关性,自然是现货 BTC 证明自己的最好选择。在获批文件中,SEC 列出了 Coinbase 和 Kraken 两家加密交易所的 BTC 价格与 CME 期货价格的自 2021 年开始的相关性。

SEC 进行了相关性分析发现,二者与 CME 比特币期货市场的价格变化“高度相关”。若 使用小时级数据,相关性结果不低于 94.2% 。使用逐分钟数据,结果为不低于 67.9% 。

这意味着,如果现货比特币市场出现欺诈或操纵行为,这些行为很可能也会影响期货市场,从而被 CME 的监控系统所检测到。

监控共享与预防操纵

本次 ETF 所上市的交易所具备监控其市场交易的能力,包括实时监控和历史数据分析,以识别异常交易模式和潜在的操纵行为。

交易所还与芝加哥商业交易所(CME)等监管市场建立了全面的监控共享协议。这种协议有助于信息共享,从而提高对潜在市场操纵行为的检测和预防能力。

交易所可能需要增加规则来预防市场操纵,例如通过监控异常交易行为、限制大额交易、实施交易暂停等。

透明度和信息披露

提案中包含了提高透明度和信息披露的措施,如提供信托份额和单位的实时定价信息、信托资产的持仓信息等,这有助于市场参与者做出更明智的交易决策,减少操纵行为的空间。

-

交易 ETF 的交易所会通过证券信息处理器提供每个信托的报价和最后成交信息;

-

每个信托的网站上提供与信托 IIV 和净资产值的信息;

-

交易所在其正常交易时间内每 15 秒更新一次 IIV;

-

交易所的监控程序和获取有关信托股票交易信息的能力;

-

交易所制定交易暂停和中止的条件;

-

对每个信托的注册做市商的要求。

信托份额和单位的发行和交易必须遵守所有适用的证券法规,包括 1933 年证券法和 1934 年证券交易法。这些法规旨在保护投资者免受欺诈和操纵行为的影响。

投资者保护措施

提案中还包括了投资者保护措施,如确保信托份额和单位的交易公平、透明,以及提供必要的信息给投资者,以便他们能够做出知情的投资决策。

SEC 作为监管机构,对交易所的规则变更进行了仔细审查,确保它们符合防止欺诈和操纵行为的标准。

基于上述因素,SEC 认为交易所的规则变更提案满足了《证券交易法》的要求,能够设计出有效的机制来防止欺诈和操纵行为,从而保护投资者和公众利益。这种审查过程确保了交易所在上市和交易比特币相关产品时,能够提供一个安全、公平的市场环境。

SEC 考虑了评论者的意见

文件中指出, 委员会还考虑了其他有关比特币 ETP 的评论。

-

一些评论者声称,委员会必须批准这些提案,因为 CME 比特币期货已在其他的国家证券交易所开放交易。由于现货比特币 ETF 约 CME 比特币期货最终追踪相同的基础资产,委员会应该批准这些提案。

-

一些评论者声称,委员会应该出于各种投资者保护原因批准这些提案。现货比特币 ETP 将为投资者提供更低成本、更有效的方式来持有比特币敞口。这比直接持有比特币更方便和安全,并且会受到更多监管。

-

一些评论者则主张,SEC 应出于投资者保护的理由拒绝这些提案,因为一些市场参与者可能会利用散户投资者。

文件指出, 委员会承认这些担忧 。然而,根据《证券法》,SEC 认为本次提案符合证券法的要求,因此委员会 必须批准 。

ETF 产品安全吗?

文件中还提到了 SEC 对安全性的担忧。既包括区块链本身的安全性,也包括托管人是否可妥善保管。

区块链的安全性

文件提到,比特币区块链的去中心化特性和加密技术提供了一定程度的安全性,但同时也存在被黑客攻击的风险。

尽管存在安全风险,但也有评论者认为比特币区块链的透明度是一个优势,因为它允许实时跟踪信托的比特币持有情况。

“双花”风险

一些评论者表达了对“反向黑客”攻击的担忧,通过操纵区块链来改变交易记录,进而影响 ETF 的资产价值。

SEC 如何看待?

SEC 在文件中承认了这些担忧。 他们表示,SEC 考虑到了这些风险,但认为本次提案能够满足《证券法》的要求,从而保护投资者和公众利益。

BTC 托管靠谱吗?

文件指出,ETF 的比特币由托管人保管,而不是直接拥有比特币。这种结构可能引入风险,因为如果保管人的安全措施不足,可能导致比特币被盗。

SEC 承认托管人可能为这一产品引入风险。然而正如前述种种问题一样,SEC“如果发现提案符合《证券法》要求,则 必须批准 这一提案。”

托管的另一风险则在于资产“未覆盖”。如果信托发行的份额没有足够的比特币作为支撑,可能会导致信托“未覆盖”,这可能会对投资者造成损失。

SEC 认为,关于这一问题,“未覆盖”问题是可在所有 ETP 上普遍存在的风险,而并非仅限于持有比特币的 ETP。任何此类问题都可能构成潜在违规行为,并足以使其启动退市程序。此外这一行为还可 构成对证券法、商品交易法的违法行为。

结论

这份批准令基于各交易所在其各自修改后的文件中的陈述和描述,委员会已根据上文讨论仔细评估。出于包括委员会的相关性分析在内的上述原因,根据证券交易法第 19(b)( 2)条,委员会认为这些提案符合证券交易法的要求及适用于国家证券交易所的规则和法规,特别是第 6(b)( 5)节和第 11 A(a)( 1)(C)(iii)节的要求。

因此,根据证券交易法第 19(b)( 2)条, 命令批准以下提案 (SR-NYSEARCA-2021-90; SR-NYSEARCA-2023-44; SR-NYSEARCA-2023-58; SR-NASDAQ-2023-016; SR-NASDAQ-2023-019; SR-CboeBZX-2023-028; SR-CboeBZX-2023-038; SR-CboeBZX-2023-040; SR-CboeBZX-2023-042; SR-CboeBZX-2023-044; SR-CboeBZX-2023-072),并特此加速批准。

——由委员会发布