原文作者:Daniel Ramirez-Escudero

原文编译:松雪,金色财经

比特币可能迎来历史性的一周,加密货币市场因美国批准现货比特币交易所交易基金(ETF)而屏息以待。 许多人认为,批准将促进下一个加密货币牛市和加密货币采用浪潮。

有希望获批的现货比特币 ETF 发行人名单不断增加,相关公司已于 1 月 8 日提交了最新的 S-1 表格修订案。

分析师和观察人士预测,美国证券交易委员会 (SEC) 最终将在 1 月 9 日或 10 日批准第一个现货比特币 ETF。彭博社高级 ETF 分析师 Eric Balchunas 相信「有 90% 的机会」推出现货比特币 ETF 将获得批准。

无论决定如何,无论是批准还是拒绝,加密货币市场无疑都会受到震动。

加密行业可能正在准备开香槟庆祝,但它的连锁反应又如何呢? 对于比特币 ETF 市场来说,贝莱德和富达等管理着数万亿美元资产的巨头的到来可能会改变 Coinbase 或 MicroStrategy 等公司的基本面。 两者都在公开市场上进行交易,但他们将如何应对现货比特币 ETF 的批准?

MicroStrategy 的保费可能会受到负面影响

现货比特币 ETF 可能会为传统投资者进入加密货币市场打开大门,从而给 MSTR 等比特币代理带来负面压力。

自从其联合创始人、执行主席兼前首席执行官 Micheal Saylor 决定收购 BTC 作为通胀对冲和在资产负债表上持有现金的替代方案以来,MicroStrategy 一直在购买比特币。

在 2023 年 12 月 27 日的最近一次购买中,MicroStrategy 目前拥有 189, 150 BTC,购买平均价格为 31, 168 美元。 这家科技公司是持有 BTC 最多的上市公司,其次是加密货币挖矿公司 Marathon,持有 15, 174 BTC,特斯拉则持有 10, 725 BTC。 MicroStrategy 的 BTC 购买狂潮使该公司持有现有比特币总供应量的近 1% 。

MicroStrategy 对比特币的广泛投资使该公司通过将其股票转换为比特币代理而处于独特的地位。

由于 MicroStrategy 在纳斯达克上市,传统投资者拥有了间接投资比特币的投资工具。

然而,如果现货比特币 ETF 获得批准,MicroStrategy 可能会面临激烈的竞争,并失去作为传统市场比特币代理的地位。

正如加密货币风险投资 Blockchain Capital 的基本分析师兼普通合伙人 Spencer Bogart 在 Unchained 播客中所说,比特币 ETF 现货的假设批准对于 Saylor 的公司来说显然是「逆风」。

Bogart 表示,由于 MicroStrategy 大量持有比特币,因此获得批准可能会提高其股价,从而使 MicroStrategy 受益。 然而,MicroStrategy 投资者应该质疑现货比特币 ETF 如何影响与其持有的 BTC 相关的股票溢价。

当股票或股份的发行价格高于其票面价值时,就会产生溢价。 任何股票的溢价都是抽象分析; 因此,每个发行商的费率都不同。 私人银行 Julius Baer 的一位代表指出,其 MicroStrategy 溢价为 9% 。

Bogart 将 MicroStrategy 的实际溢价评为 30% ,这意味着如果投资者用它来追踪比特币的价格,他们将支付 30% 的溢价。

Bogart 表示:「一定有相当大比例的 MicroStrategy 持有者将其用作比特币敞口的最佳代理。」

如果某些投资者购买 MicroStrategy 股票的唯一目的是在不购买资产本身的情况下获得尽可能接近的 BTC 敞口,那么现货比特币 ETF 的批准可能意味着这些投资者决定出售该股票以支持 ETF。 Bogart 解释道:

「一旦比特币 ETF 获得批准,[MicrStrategy] 的部分投资者可能会转向该 ETF 产品。」

由于传统市场的这种转变,Bogart 认为 MicroStrategy 股票相对于他们所拥有的比特币实际价值的额外价值(也称为「溢价」)可能会下降。

截至 2023 年 4 月 11 日,随着比特币价格上涨,MicroStrategy 持有的 BTC 变成绿色。 Bogart 表示,即使 MicroStrategy 面临抛售压力,该科技公司仍然可以从比特币采用的增长中受益。

现货比特币 ETF 可以促进加密货币的采用,作为加密货币和传统市场之间的完美交叉投资工具。 现货比特币 ETF 的存在将为华尔街资本进入比特币生态系统提供一个入口,从长远来看推动比特币的采用,并可能转化为 MicroStrategy 股票的购买压力。

持有 MicroStrategy 而不是现货比特币 ETF 的另一个积极因素是,投资者无需支付管理费,根据最新文件,管理费在 Bitwise 的 0.24% 和 Grayscale 的 1.5% 之间变化。 Saylor 在 2023 年 12 月接受彭博社采访时强调了这一点:

「ETF 是无杠杆的,并且收取费用 [...] 我们为您提供杠杆,但我们不收取费用。 我们为比特币多头投资者提供高性能工具。」

另一个积极因素是 MicroStrategy 是一家蓬勃发展的企业,提供商业智能 (BI)、移动软件和基于云的服务。 此外,该公司在比特币投资方面财务状况良好,平均购买价格为 31, 168 美元。

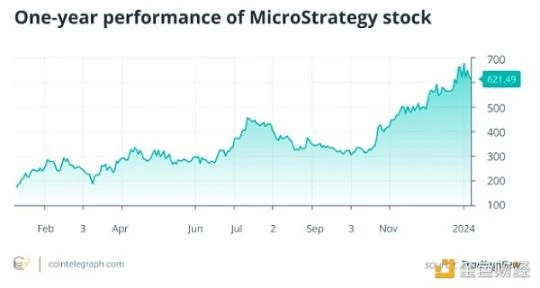

MicroStrategy 的股价在 2023 年飙升了 300% 以上,表现优于比特币,同期比特币上涨了约 150% 。

Coinbase:All-in 作为现货比特币 ETF 的托管人

美国加密货币交易所 Coinbase 已与 BlackRock 、 VanEck 和 Grayscale 等全球最大的资产管理公司达成交易,担任其拟议的比特币 ETF 的托管人。

Grayscale、 Fidelity 、 ARK Invest 、 Franklin Templeton 等公司之间的竞争将非常激烈,他们将争夺成为流动性最强的 ETF。

尽管不同的公司可能会通过调整收费结构或其他技术细节来吸引客户,但成为第一个在公开市场上推出的公司是一个重大突破。

许多人将贝莱德视为最著名的候选者之一,但 ARK Invest、Bitwise、 WisdomTree 或 Valkyrie 等其他公司都拥有比特币期货经验和精通加密货币的方法。

Coinbase 在比特币 ETF 现货竞赛中全力以赴,将自己定位为值得信赖的托管服务。 随着交易所成为 ETF 基金持有的比特币的首选托管人,该交易所将获得更多收入,并可能产生传统投资领域其他大型参与者的更多需求。

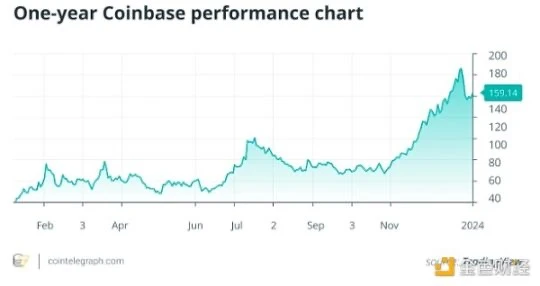

Coinbase 可以成功扩展其现有模式,除了通过内部交易量获得收入外,还可以通过各种订阅和服务赚取现金流。 这些因素为 Coinbase 股票吸引投资者提供了坚实的基础,根据 TradingView 的数据, 2023 年其价值飙升了 370% 。

还有其他因素可能会给 Coinbase 股价带来压力。 目前,美国证券交易委员会 (SEC) 有一起针对 Coinbase 的未决案件,原因是 Coinbase 未能注册其质押即服务计划。 当 SEC 于 2023 年 6 月 6 日首次宣布对 Coinbase 提起诉讼时,该公司股价下跌了 15% 。

比特币波动的一周

BTC 价格对 SEC 批准或拒绝现货比特币 ETF 的决定高度敏感。

1 月 2 日,加密平台 Matrixport 研究主管 Markus Thielen 表示,他认为 SEC 会拒绝当前的比特币 ETF 申请,因为该机构认为它们「未达到关键要求」。

SEC 拒绝的这一建议以及加密货币社区在 X(以前的 Twitter )上的反应足以使比特币的价格在 1 月 3 日下跌 7% 。

1 月 2 日至 9 日的比特币价格。 资料来源:Cointelegraph

价格的快速下跌凸显了比特币价格的波动性,以及许多卖家在观望美国证券交易委员会 (SEC) 决定的消息。