原文作者:Sohrab Khawas

原文编译:Zen,PANews

2023 年第三季度,加密货币和区块链领域的一级市场发生急剧下滑,仅获得 19.75 亿美元的投资。这一数字不仅创下了自 2020 年第四季度以来的最低值,也标志着该行业进入了新的低谷。在 2022 年第一季度达到 120 亿美元的巅峰之后,加密领域的投融资已经连续下滑一年半之久。

随着资金流向与规模的变化,我们需要对Web3、区块链和加密货币领域目前的资金状况进行更深入的研究。本篇分析旨在揭示Web3融资领域的复杂和细微之处,为当前的资金分布提供清晰的思路。

回顾Web3一级市场投融资情况

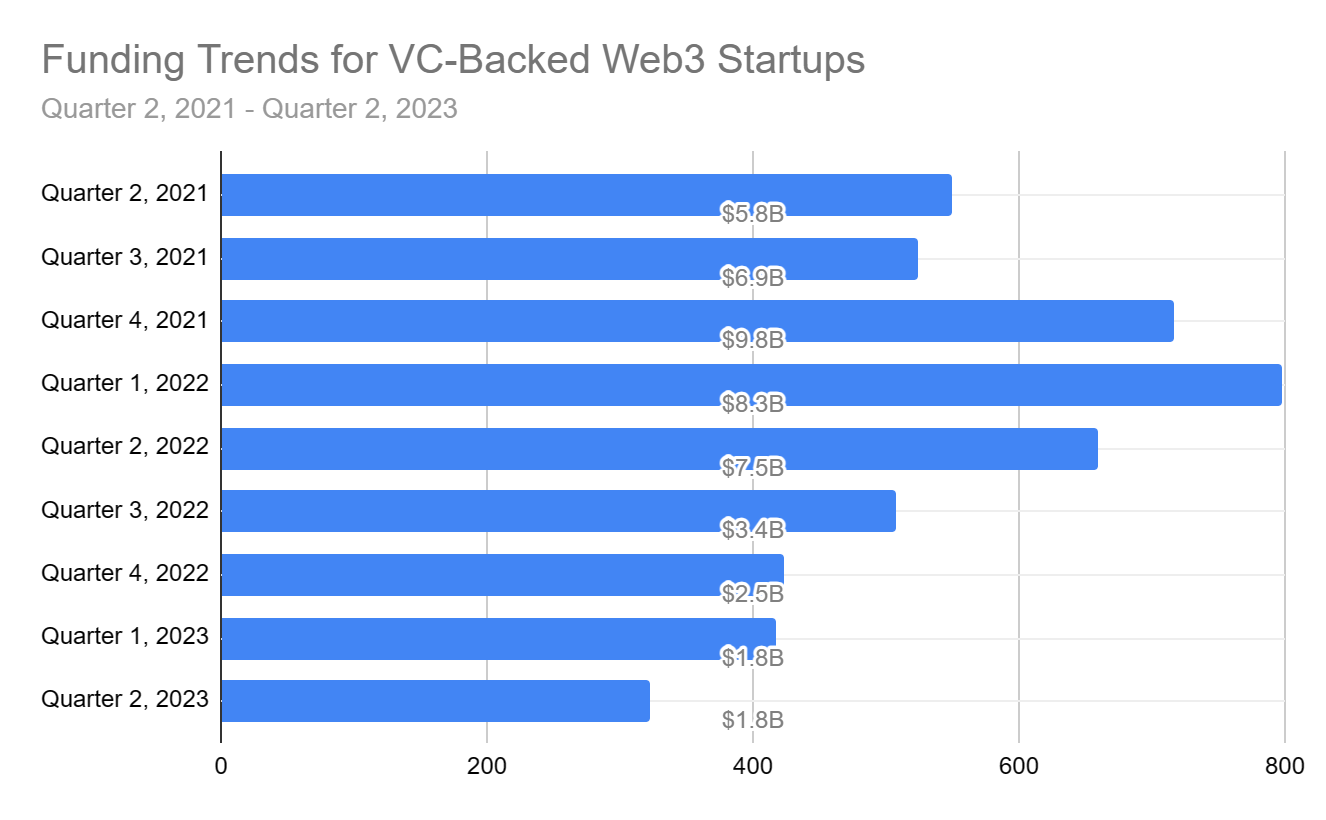

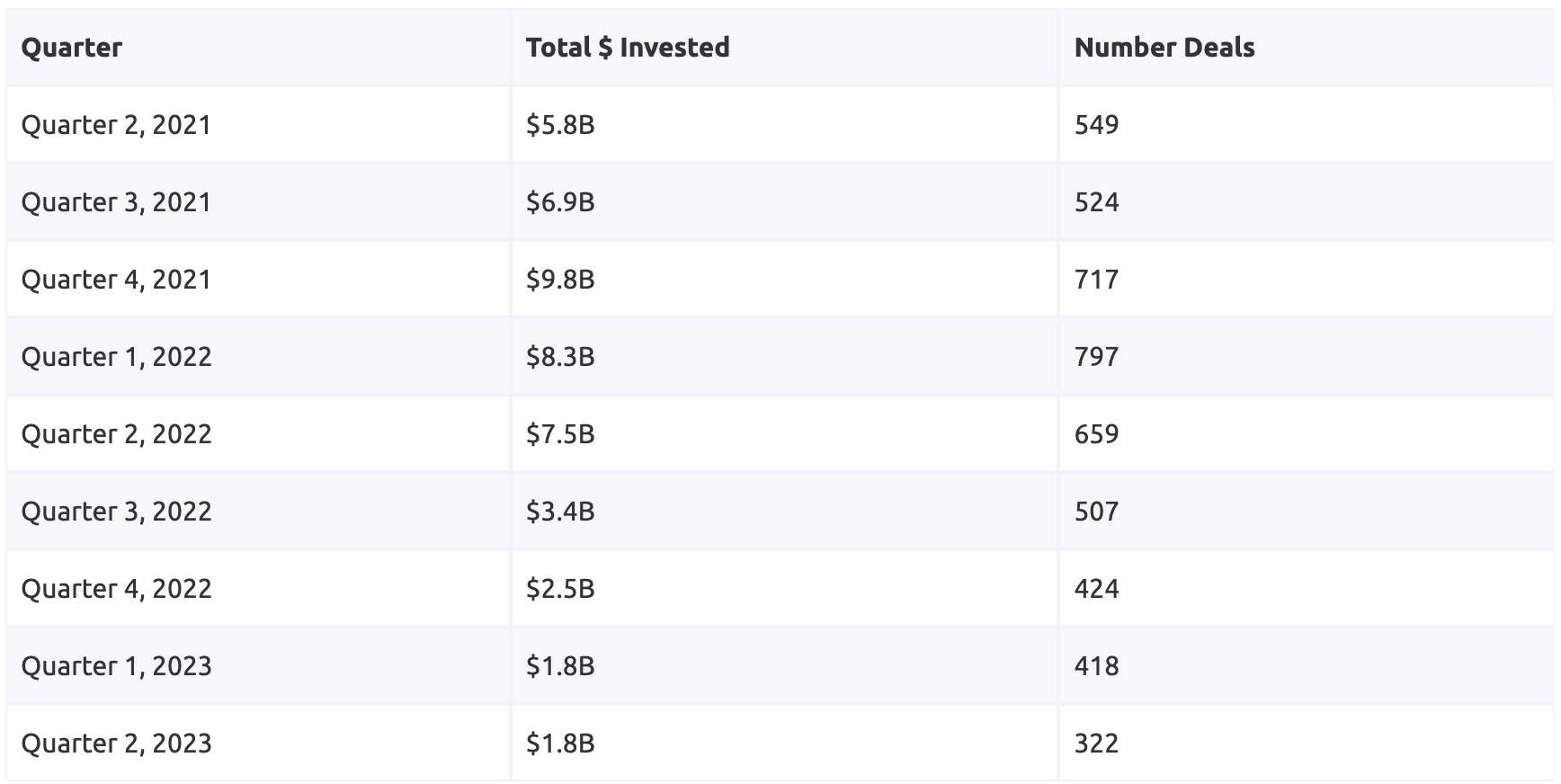

2021 年初,市场表现强劲,但到了 2022 年下半年和 2023 年初,这表明市场正在经历一种巩固和整合的过程,可能形成更为稳定的态势。这一时期虽然资金规模有所波动,但完成融资的项目数量却保持稳定。

Web3行业在 2021 年表现出强劲增长,这一积极的趋势一直延续到年末:Q2共有 54.8 亿美元投资涉及 549 笔融资;Q3达到了 69 亿美元涉及 524 笔融资;Q4则出现了更为显著的增长,达到了 98 亿美元,完成 717 笔融资。

到了 2022 年初,Q1融资规模则出现了轻微的下滑,为 83 亿美元,但融资数量的增加表明市场仍在扩张。2022 年Q2,融资金额再次减少到 75 亿美元,但保持了相对稳定的融资交易数量,可能表明市场正在巩固。

然而, 2022 年下半年出现的下滑确实令人担忧,Q3和Q4的投资分别下降到 34 亿美元和 25 亿美元。这种下行趋势延续到了 2023 年,表明行业所面临的挑战性阶段。

以半年为单位来看, 2021 年的后半年表现出强劲的增长态势,融资金额达到 167 亿美元,交易次数为 1241 次。这一乐观的情绪延续到了 2022 年上半年,融资金额达到 158 亿美元。然而, 2022 年的下半年急转直下,降至 59 亿美元,表明可能发生了市场的调整。这一趋势在 2023 年上半年进一步加剧,进一步表明市场在经历显著的收缩。

加密对冲基金

根据《第五届全球加密对冲基金年度报告》,投资加密资产的对冲基金有所下降,从 2022 年的 37% 下降到 2023 年的 29% 。这一转变表明,人们需要重新评估投资组合中加密资产的风险和潜力。

对冲基金的加密资产投资

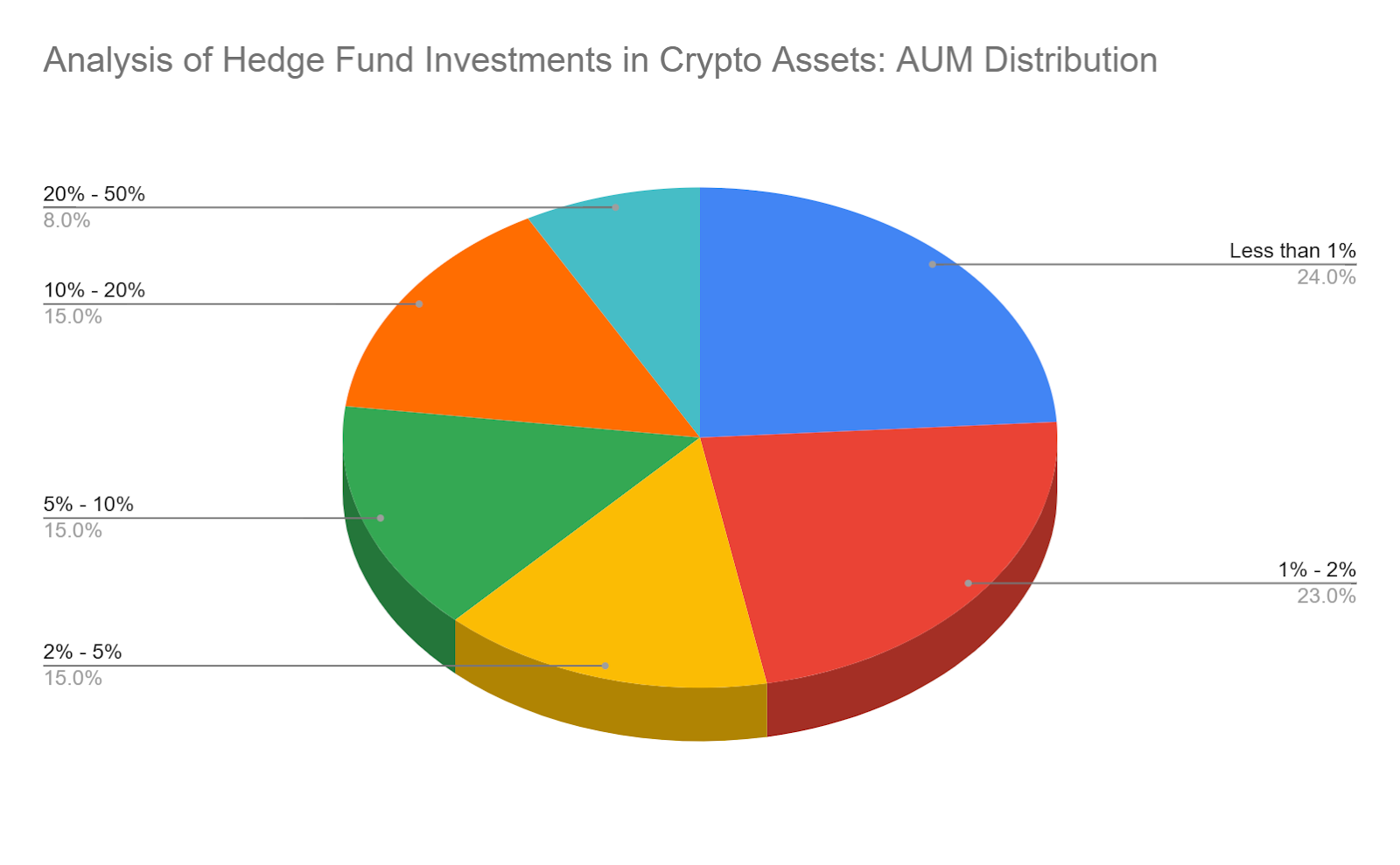

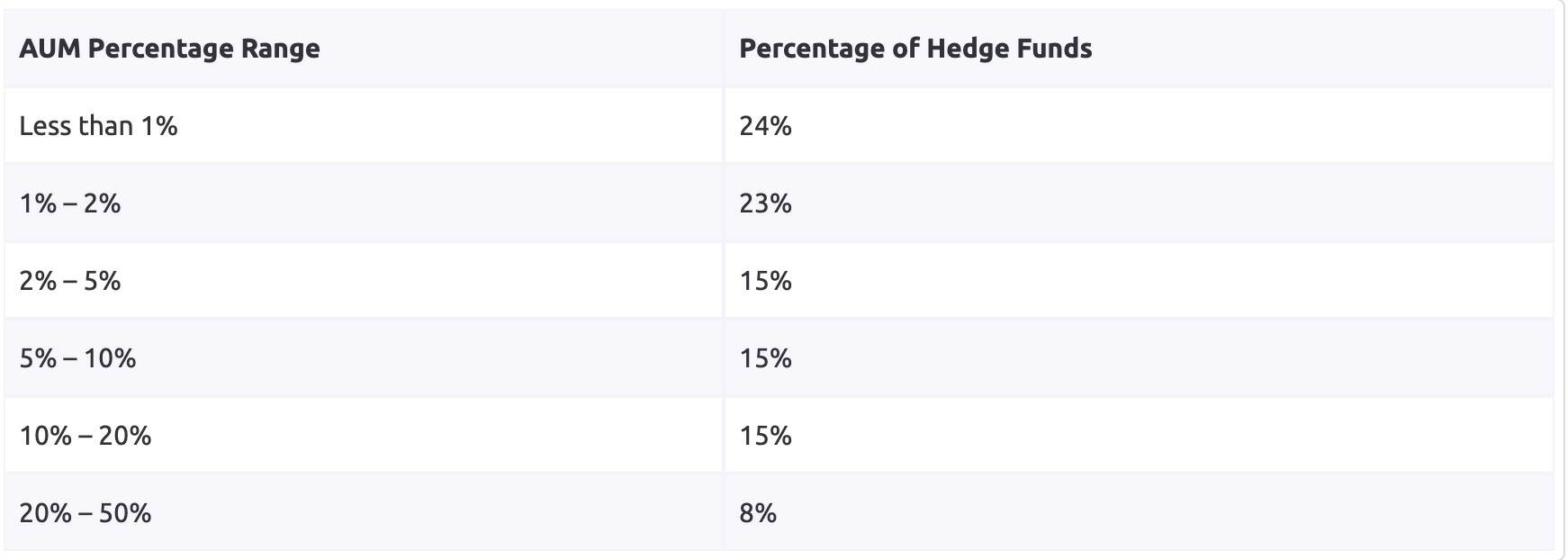

以上图表显示了对冲基金在其总资产管理(AUM)中对加密资产的分配情况。相当一部分对冲基金(24% )采取保守的态度,加密投资不到其 AUM 的 1% ,这种谨慎的立场与加密市场的整体波动性和风险相符。有趣的是,约有一半参与加密资产投资的对冲基金采取“试水”策略,投入的资金不到其资产管理总量的 2% 。其中 63% 的基金拥有超过 10 亿美元的资产管理规模,这表明知名基金也在加密货币领域谨慎试水。

相反, 38% 积极参与加密资产的对冲基金表现出高风险偏好,其加密资产管理规模占比超过 5% 。这与去年的 20% 相比有了显著增长,表明人们对加密市场的信心或意愿在不断增强,愿意在加密市场中持有更多的仓位。

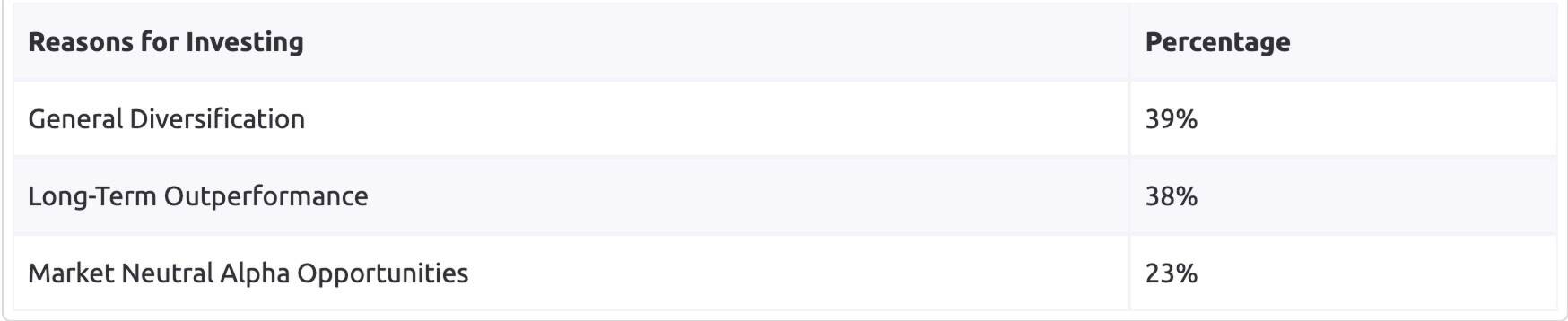

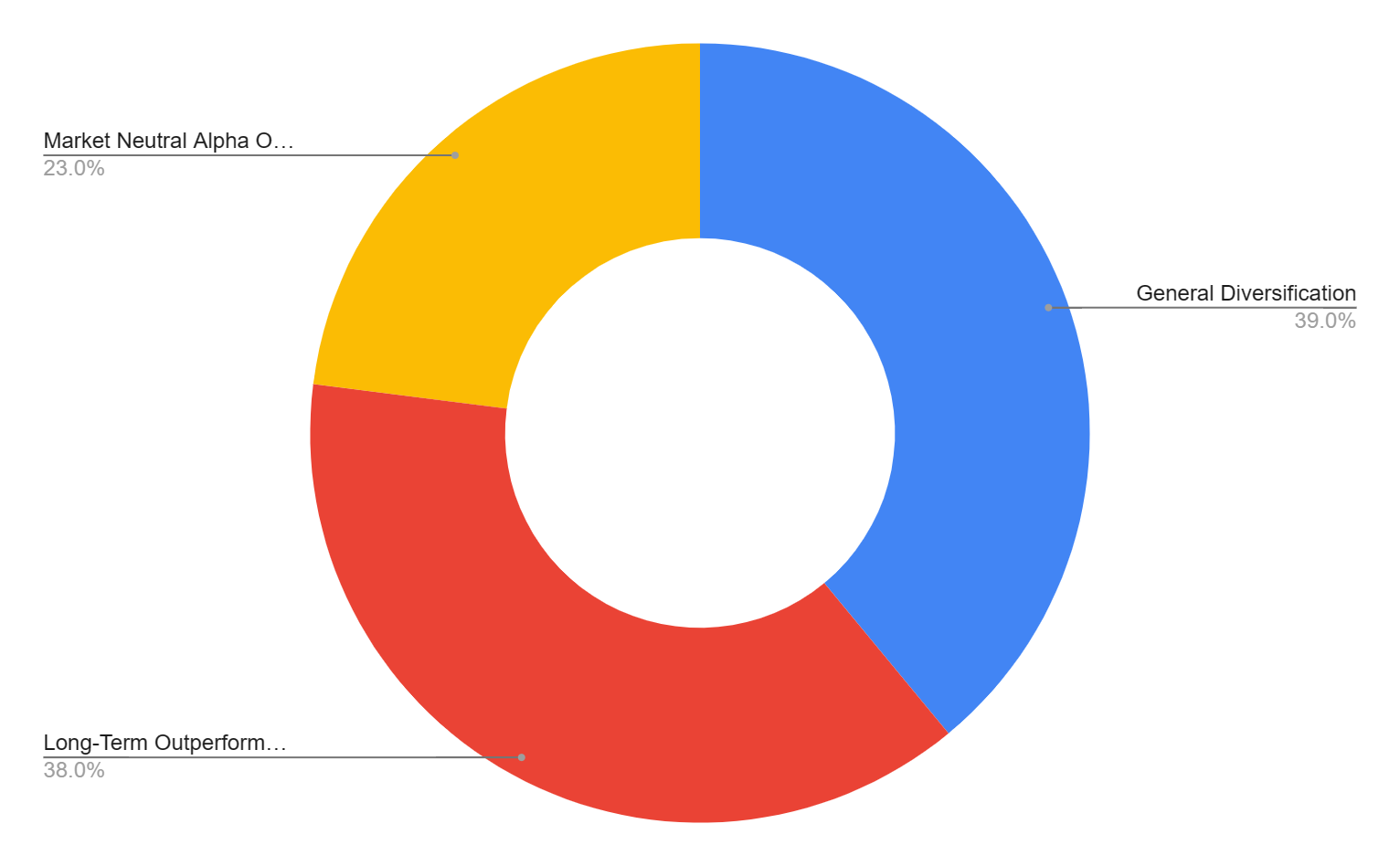

对冲基金投资加密的主要原因

大多数对冲基金(39% )优先考虑总体多样化,利用加密货币分散投资组合的风险。另一个重要因素是追求长期超额收益,有 38% 的对冲基金希望从加密货币投资中获得持续增长。此外, 23% 的人被市场中性的阿尔法投资机会所吸引,这表明他们有兴趣在整体市场趋势不明确时利用潜在回报。这些动机共同凸显了加密资产在增强对冲基金投资组合策略中的多方面作用。

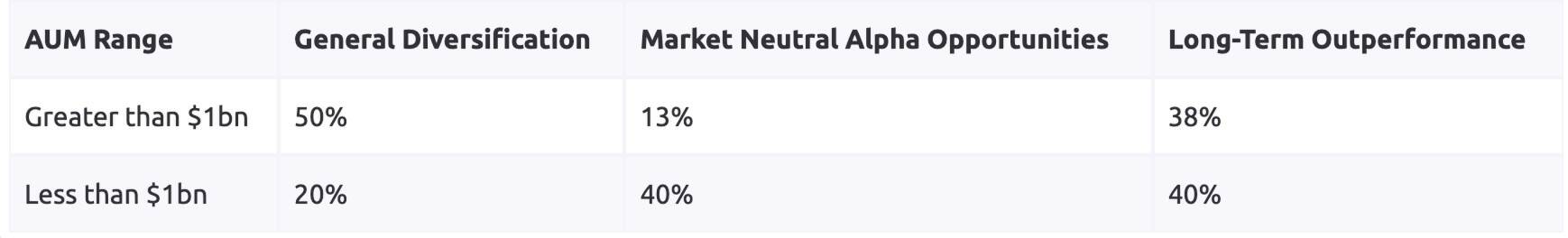

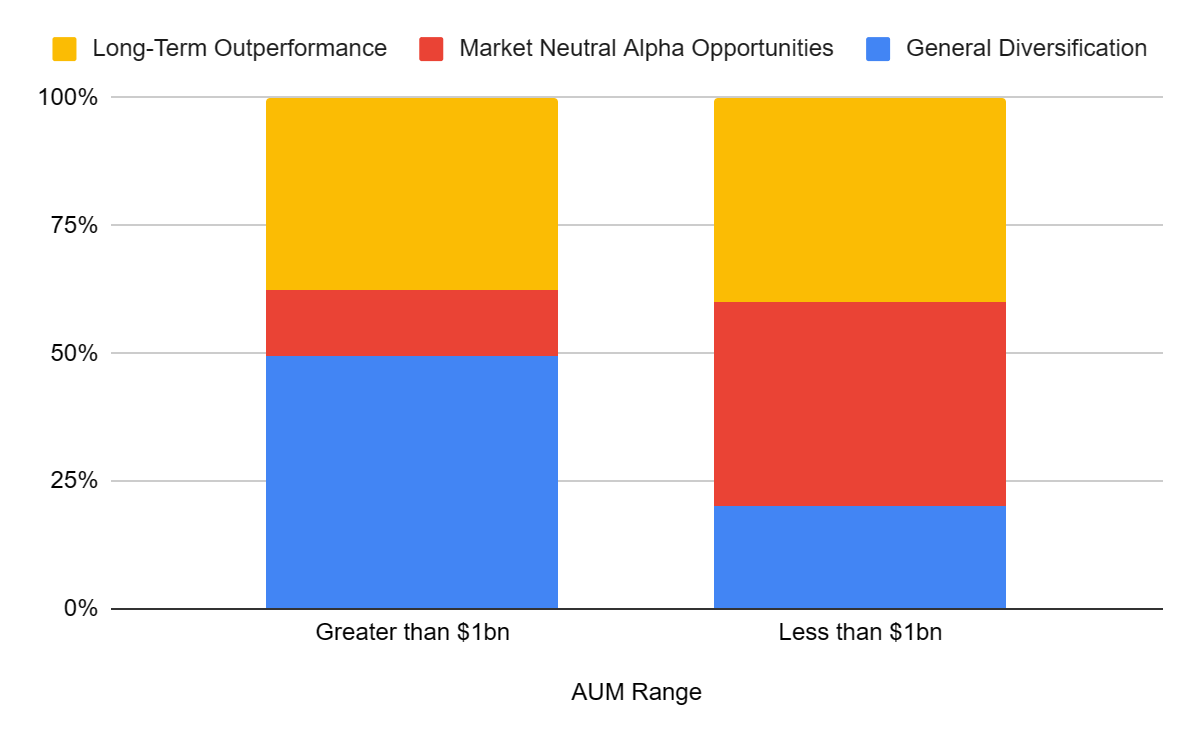

基于资产管理规模的动机洞察

根据对冲基金的资产管理规模(AUM),对冲基金在投资加密资产方面表现出不同的偏好。管理资产超过 10 亿美元的对冲基金偏好一般多样化(50% )和长期超额收益(38% )。与此相反,资金规模在 10 亿美元以下的基金则强调市场中性阿尔法机会(40% )以及长期超额收益(40% )。

对冲基金对加密资产的偏好

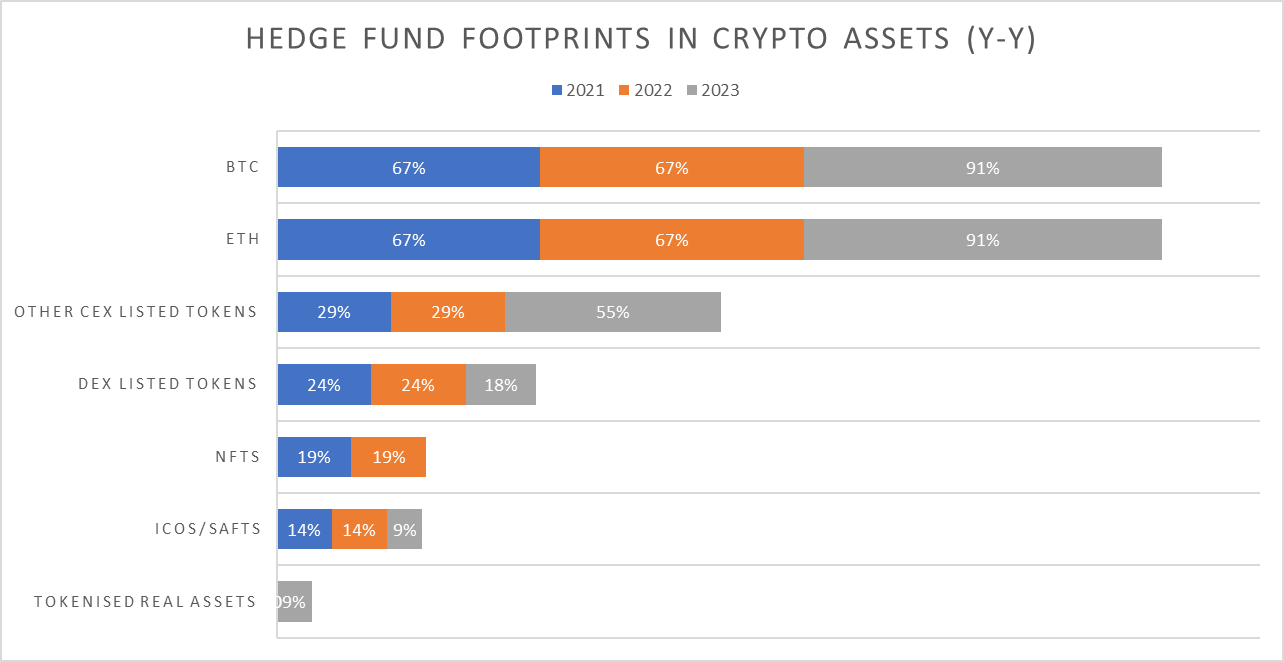

数据显示,从 2021 年到 2023 年,对冲基金对各种加密资产的投资发生了有趣的变化。值得注意的是,以太坊(ETH)和比特币(BTC)的配置比例大幅上升,从 2021 年的 67% 上升到 2023 年的 91% ,这可能是受其市场主导地位和作为价值存储资产的认可所驱动。与此相反,NFT 的分配大幅下降,而对其他在 CEX 上市的代币的投资则明显激增,从 2022 年的 29% 猛增到 2023 年的 55% 。

2023 年区块链融资趋势

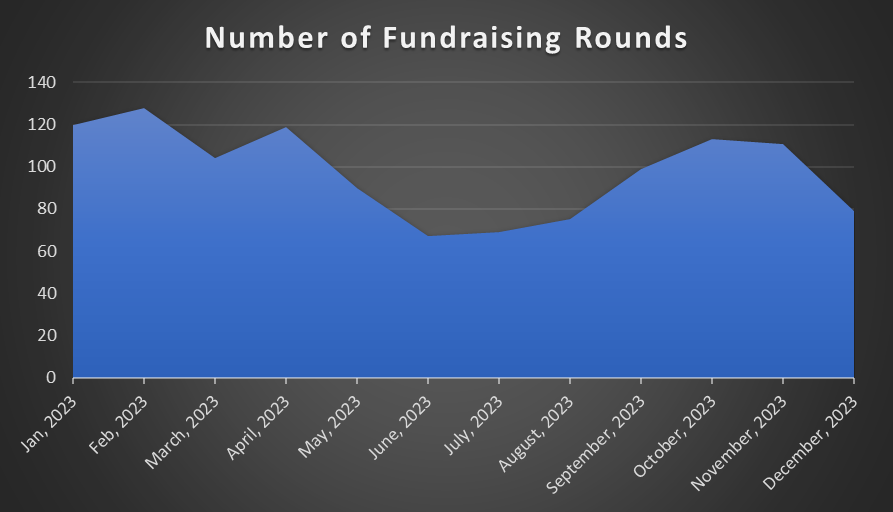

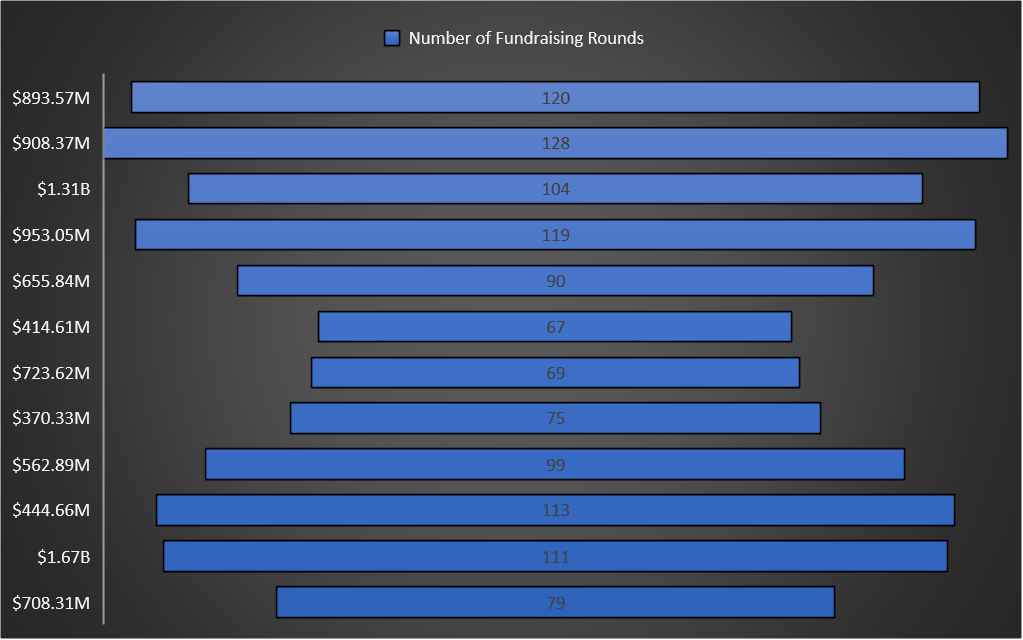

2023 年,区块链筹款趋势呈现出动态轨迹,“融资总额”和“融资数量”均发生波动,具体表现为:

-

开局良好:这一年的开局高歌猛进,并 3 月份达到小高峰,该月发生的 104 轮融资共筹集了 13.1 亿美元。

-

年中下滑: 6 月份的融资规模最低,为 4.1461 亿美元,行业在年中出现了低潮。

-

年末激增: 11 月出现剧烈猛增,该月发生的 111 轮融资共筹得 16.7 亿美元。

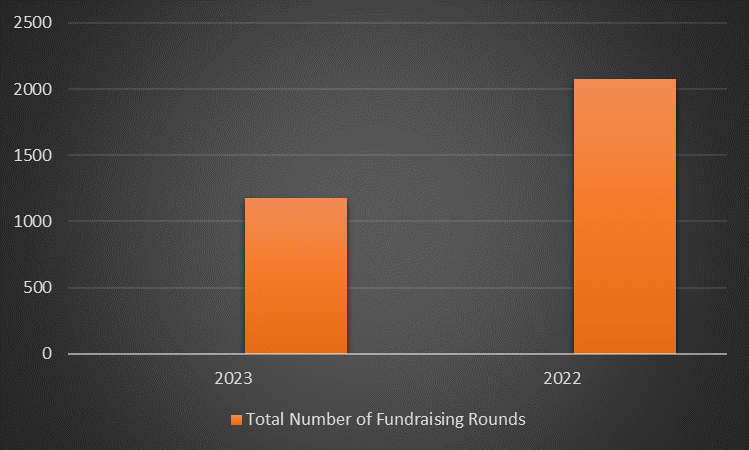

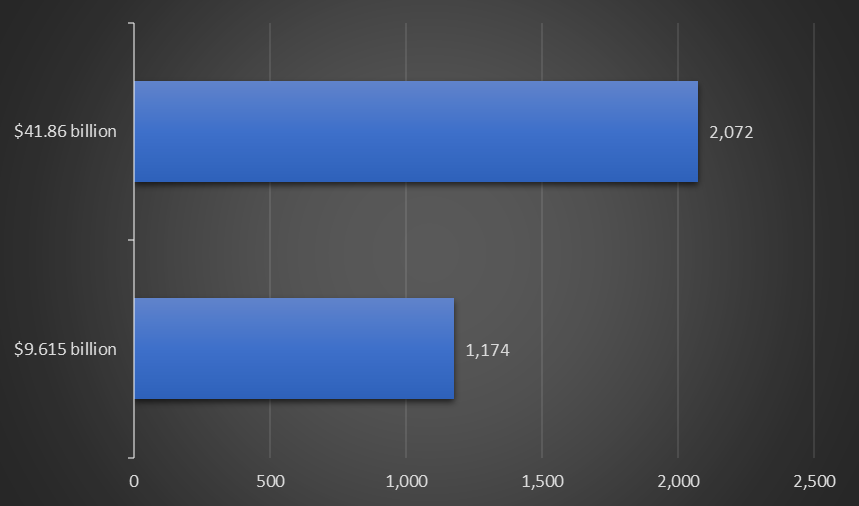

2023 年的加密融资总额达到 96.15 亿美元,融资数量为 1174 笔。相比之下, 2022 年的总额更高,达到 418.6 亿美元,融资数量为 2072 笔。虽然 2023 年的融资总额有所下降,但融资数量保持相对稳定。这表明,市场正在走向多元化,融资活动更加频繁并转向规模相对较小的项目。

对不同赛道进行分析

区块链基础设施和服务一直备受关注。一月初,它们分别进行了 6 和 39 轮次的融资,二月份则出现了 8 和 48 轮的显著增长。这一趋势表明,人们对基础技术和相关服务的兴趣与日俱增,并强调了行业对增强区块链能力的关注。

去中心化金融(DeFi)成为一个突出的领域, 1 月份有 22 笔融资, 10 月份有 40 笔融资,保持了持续的竞争优势。DeFi 领域经历了实质性的增长,反映了行业对致力于去中心化金融解决方案的承诺。

GameFi 项目在 2 月份完成 22 笔融资,达到峰值,但也经历了周期性波动, 7 月份、 10 月份分别只有 8 和 10 笔。

NFT 在全年都受到了关注, 1 月和 3 月达到了峰值,分别完成了 10 和 8 笔融资。这表明数字资产的独特吸引力在各种应用中依然存在。

Web3社交类则表现出了韧性,尤其是在 4 月、 8 月和 11 月,均获得 14 笔融资。这表明人们对整合区块链与社交互动的平台持续保持兴趣。

值得注意的是,稳定币和传统货币在这一年中没有出现重大融资活动。这可能意味着人们的关注点从传统的法定货币支持的数字资产转移到了其他领域,这可能是出于监管方面的考虑,也可能是由于人们对更具创新性的加密解决方案的需求增加。

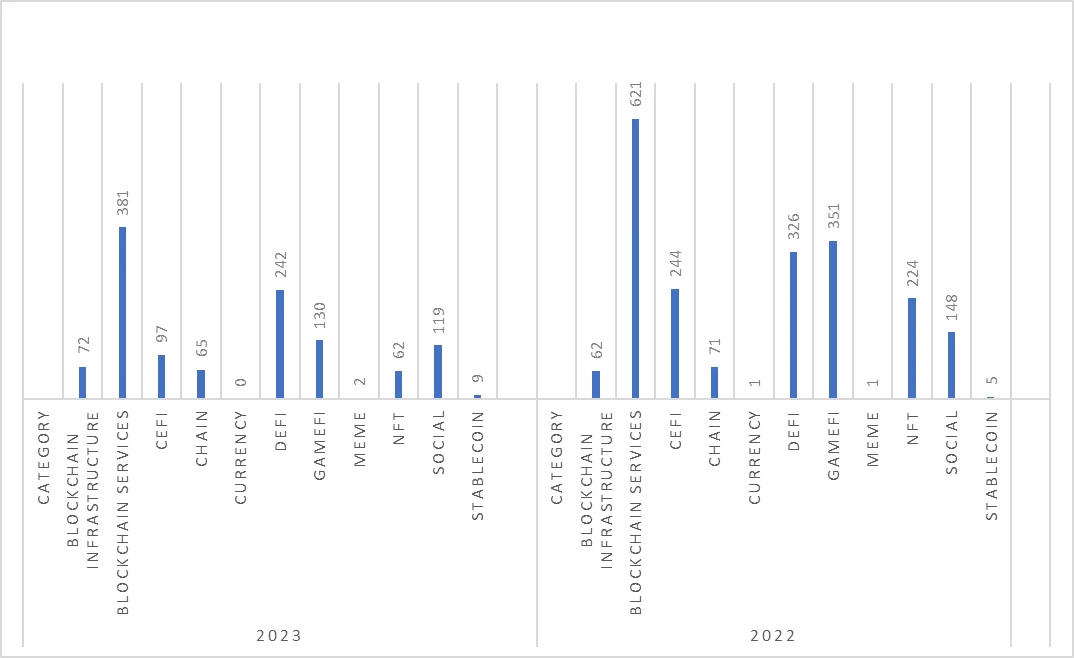

2023 VS 2022

对 2023 年和 2022 年的趋势进行比较,可以对市场不断变化的格局提供有价值的见解。

2023 年,区块链基础设施方面的融资显著增加,从 62 笔上升至 72 笔,表明行业对区块链技术基础要素的兴趣和投资日益增长。意味着行业从业者将继续关注建立强大的基础设施,以支持各种区块链项目。另一方面,区块链服务从 621 个减少到 381 个,表明重点可能从服务转向基础设施开发。

去中心化金融(DeFi)仍然占据重要地位,从 326 笔降至 242 笔,表明去中心化金融领域正在进行整合或走向成熟。不过,GameFi 的融资数目从 351 笔下降到 130 笔,表明行业正在重新评估人们对游戏相关的加密货币项目的兴趣。

中心化金融(CeFi)和公链类别的融资在 2023 年都有所下降,CeFi 从 244 笔下降到 97 笔,公链从 71 笔下降到 65 笔。这可能意味着人们对中心化金融服务的兴趣在下降。值得注意的是,Meme 的发展势头并不明显。NFT 从 224 笔急剧下降至 62 笔。

社交类别从 148 笔降至 119 笔,这可能表明以社交为导向的加密货币项目正在减少,或者该类别的投资方式更具选择性。

总体而言,投资机构似乎正在将兴趣多样化,强调区块链基础设施,并调整其在 DeFi 和 GameFi 等特定类别中的关注点。

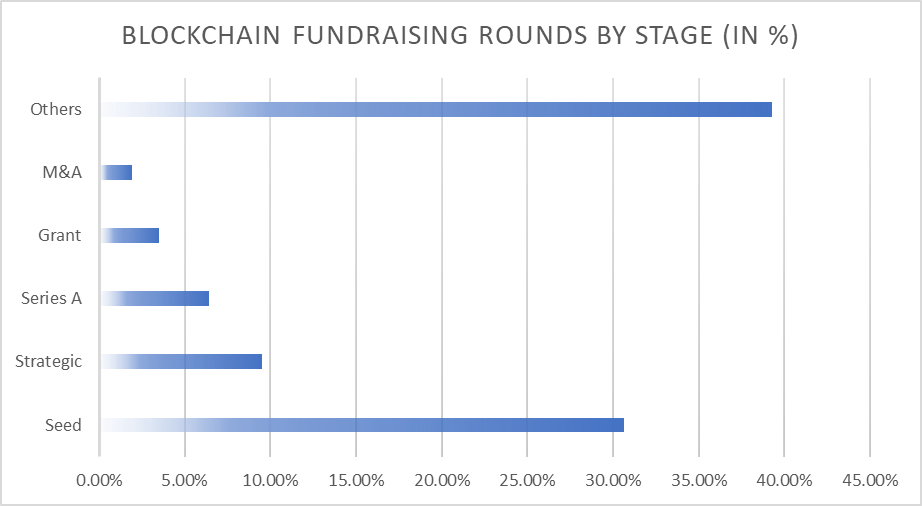

按阶段对融资进行划分

种子轮资金成为主要驱动力,占据了 30.62% 的份额,表明对处在早期阶段的新兴企业的支持。战略融资紧随其后,占 9.53% ;种子期前和 A 轮融资分别占 8.68% 和 6.43% ;Grant funding(拨款资金) 3.49% ;并购(M&A)占 1.94% ;其他 "类别所占份额最高,为 39.3% 。这表明加密行业拥有一个重视早期创新、战略合作伙伴关系和灵活融资方式的融资生态系统,其中很大一部分用于多样化和不断发展的融资模式。

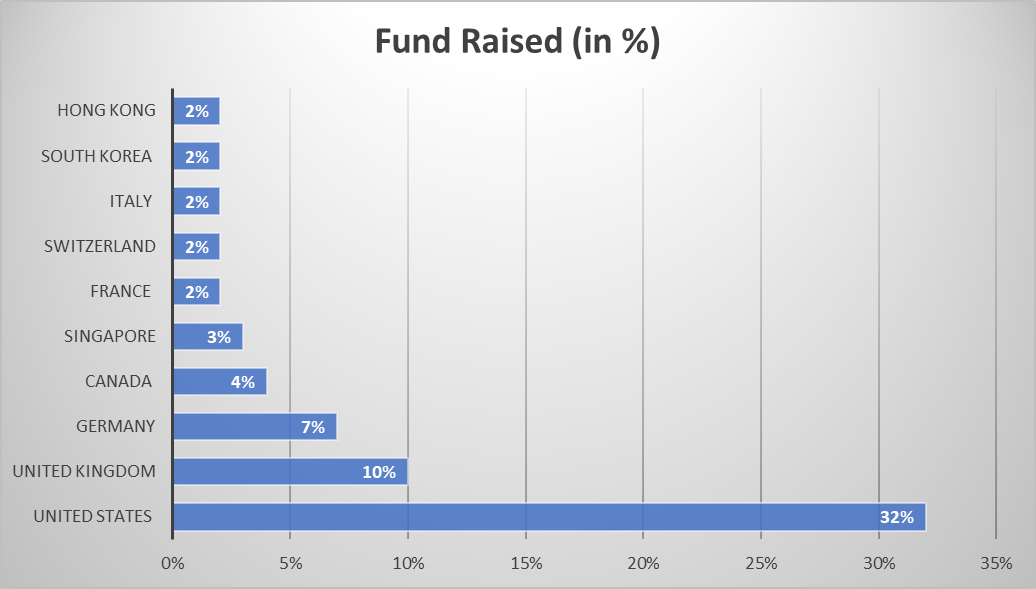

区块链项目融资的地域趋势

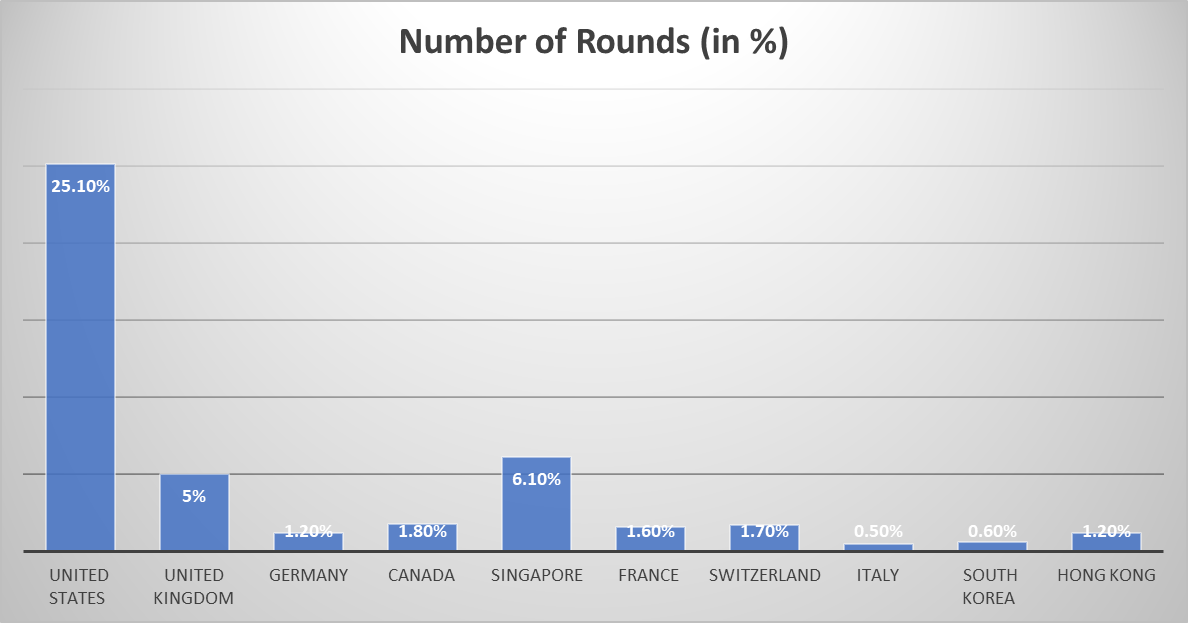

2023 年,加密货币筹资的主要中心包括美国、英国、德国、加拿大、新加坡、法国、瑞士、意大利、韩国、香港。

通过全面的区块链项目融资数据分析,可以揭示不同司法管辖区之间地域趋势。以下图表分析与强调了区块链创新的全球性,以及不同地区在项目融资方面展现出独特的优势和偏好。

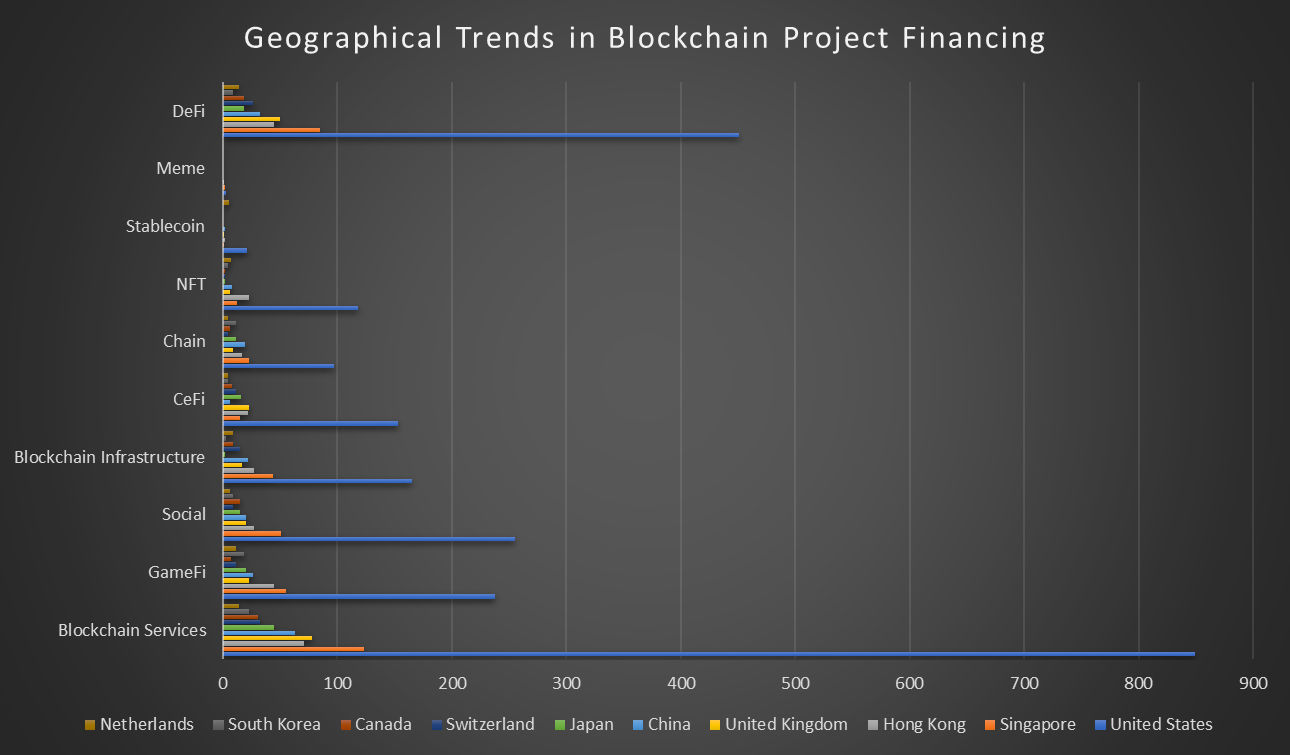

美国成为区块链领域的强劲领导者,其项目种类繁多,涵盖区块链服务、GameFi、社交、区块链基础设施、CeFi、公链、NFT、稳定币、Meme 和 DeFi。值得注意的是,区块链服务和 DeFi 的项目最为集中,表明该地区主要强调基础区块链产品和去中心化金融解决方案。

新加坡紧随其后,显示出各类项目组合的均衡性。区块链服务和 DeFi 在新加坡也占主导地位,这与全球趋势不谋而合。数据显示,人们对区块链技术在金融和去中心化应用方面的兴趣明显。

虽然香港紧跟全球趋势,对区块链服务和 DeFi 的兴趣与日俱增,但它在 GameFi、区块链基础设施、链和 NFT 类别中表现尤为突出。这表明该地区对游戏、区块链基础设施和 NFT 的偏好,而项目重点的多样性表明了香港对拥抱区块链技术不同垂直领域的目标。

英国在区块链服务、CeFi 和 DeFi 方面表现突出,表现出对传统区块链服务和去中心化金融行业的浓厚兴趣。与此同时,中国作为全球科技领域的重要一员,在多个类别中保持着稳固的地位,其中在区块链服务、DeFi、GameFi 和区块链基础设施方面占据了主导地位。

日本采取了一种均衡的方式,其在区块链服务、GameFi、DeFi、CeFi 和链项目都很突出;瑞士和加拿大以金融业稳健著称,集中于区块链服务、区块链基础设施和 DeFi 领域,这与其金融创新的战略一致。

韩国重点关注区块链服务、GameFi 和公链,显示出对实际应用项目的偏好。最后,荷兰的项目组合比较均衡,在区块链服务、GameFi、区块链基础设施、NFT 和 DeFi 项目分布均匀。

总结

对于 Web3 和加密货币领域来说, 2023 年就像坐过山车一样。尽管全年融资金额急剧下降,但数据显示了潜在的韧性和不断变化的格局。区块链基础设施和服务仍是重中之重,而 DeFi 和 GameFi 则继续吸引着大量关注。早期融资和战略合作伙伴关系的兴起凸显了对培育创新和确保长期成功的重视。

展望未来,这些趋势将如何塑造 Web3 和加密货币的未来,老牌企业能否重新占据主导地位,新的先驱者能否崛起重新定义格局,这些都值得期待与关注。