详解Noahswap的“起死回生”魔术:如何解锁不良资产的万亿价值

随着比特币强势突破 4 万美元关口,市场似乎正在启动新一轮的周期交替。

回看过去两年,残酷的熊市已给加密货币行业留下了深刻的烙印,无数项目因资金、运营等各种各样问题最终未能挺过寒冬,留下了成百上千个价格一路走低的超跌代币。

若依照我们既往所习惯的加密货币市场淘汰规律,这些一路下跌的不良资产最终都会逐渐淡出投资者的视野,散落着不同持币者手中的残存价值也将会逐渐消散。然而鲜有人注意到的是, 这些零散的残余价值在积少成多之后仍然具有着数以亿计的价值规模,若能够找到一套行之有效的“激活”措施,不良资产的处置完全有机会成为 DeFi 赛道内部极具增长潜力的一个新锐版块。

Noahswap 正是敏锐捕捉到了这一机会的代表性项目,作为市面上首个聚焦不良资产处置的 DeFi 协议,Noahswap 在今年 Token 2049 期间的布道曾给包括我们在内的许多参会人留下了深刻印象。

Noahswap:业界首个不良资产处置平台

如前文所述, Noahswap 的定位是全球第一家聚焦不良资产的处置平台 ,该项目允许用户将手中的不良资产和 USDT 打包进行“抵押”,继而铸造 Noahswap 的稳定币 NUSD,可铸造的 NUSD 数额将基于不同时长的释放周期实现最高 2 - 10 倍的价值放大,从而激活并放大用户原本所持有的不良资产价值。

Noahswap 的创意萌芽于 2020 年,在见证了行业的盲目炒作以及快速崩盘之后,该团队开始与传统金融(TradeFi)的不良资产处理平台合作,探索在加密货币市场应用已在 TradeFi 证明行之有效的不良资产解决方案。

2022 年初, Noahswap 完成了产品雏形设计,并完成了 Pre-A 轮融资;在刚刚过去的 10 月,Noahswap 又获得了 Coinstore Labs 的 300 万美元投资。

熟悉不良资产处置的朋友或许了解,该业务需要涉及到极为复杂的模型计算,考虑到不良资产本身存在的固有风险,如何在收益率和可持续性之间实现平衡,是 Noahswap 必须攻克的一道难题。

对此,Noahswap 首席营销官(CMO)Amanda Tan 向我们表示,Noahswap 组建了一支核心的精算师团队,团队成员均拥有数年的金融市场研究和分析经验,已参与超 100 亿美元规模的不良资产处置案,并在此过程中积累了丰富的不良资产处理经验和行业资源。针对各类潜在风险,Noahswap 的精算师团队已制定了多达 167 种评估模型,试图在风险和回报之间找到最佳平衡点。

Amanda Tan 本人亦拥有 8 年以上不良资产处置经验,其曾在美国知名的金融机构担任高级职位,负责管理和解决各种复杂的不良资产问题,熟悉不良资产的分类、评估、处置、监控、审计等流程和方法,累积曾处理过 2.6 亿美元的不良资产项目。

资产价值放大?Noahswap 如何化腐朽为神奇

前文中我们概述了 Noahswap 的业务运作模式,不过可能仍有许多读者未能确切理解 Noahswap 究竟是如何激活并放大不良资产价值的。接下来,我们将通过手把手的使用教程,带你近距离观察 Noahswap 的“魔术”细节。

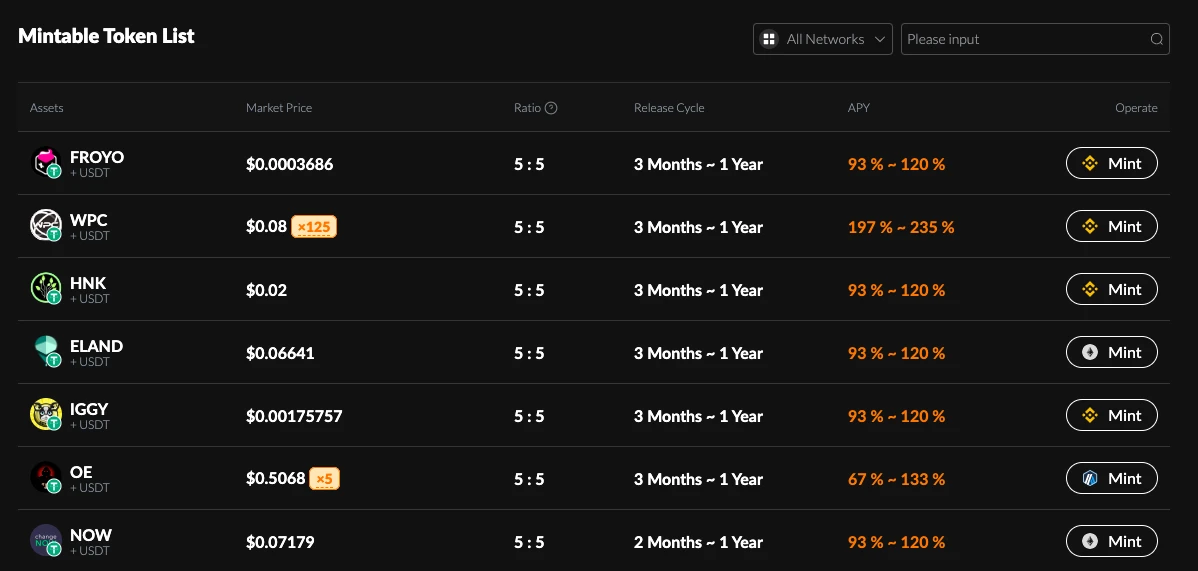

首先我们进入 Noahswap 的官网。在 Markets 页面我们可以看到大量“可铸造代币( Mintable Token)”。需要注意的是,这里的“可铸造代币”指的是可以用来作为“抵押物”铸造 NUSD 的不良资产,当前 Noahswap 在以太坊、 Polygon 、BSC、 Arbitrum 等多个生态上已支持了上千个“可铸造代币”。

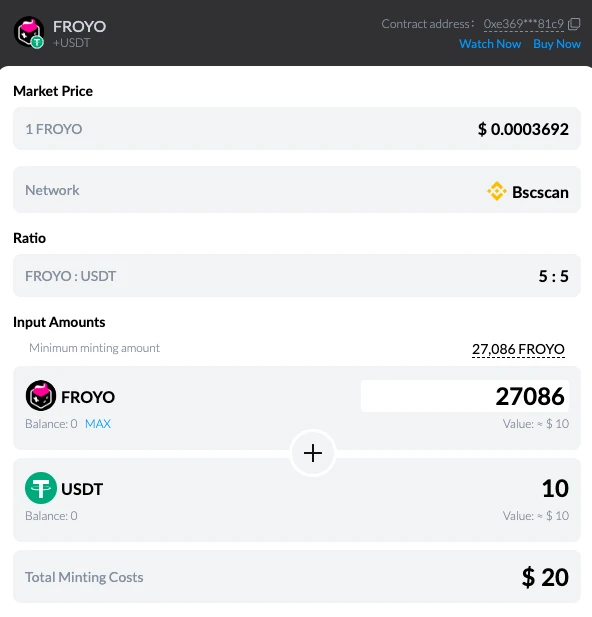

接下来,我们随便选择一种代币(比如排在最前方 FROYO)进行后续造作。点击 Mint 按钮后,我们将看到 Noahswap 要求用户将 FROYO 与 USDT 以等值的比例(5: 5 ,每个币种的组合比例均不一样)进行打包“抵押”,继而铸造 NUSD。

需要注意的是,前文中我们对所有“抵押”一词均打了引号, 之所以如此是因为在 Noahswap 铸造 NUSD 是一个单向操作,并不支持逆向赎回 ,换句话说用户更像是在用不良资产加 USDT 来兑换 NUSD。关于这一设计的效用,我们将在下文中继续解释。

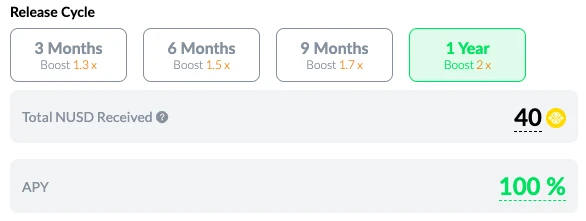

接下来便是“见证奇迹的时刻”, 如上图所示,用户存入的 FROYO + USDT 资产包价值为 20 美元,但如下图所示,Noahswap 允许用户铸造的 NUSD 数额却超过 20 枚。 具体来看,根据 NUSD 解锁时长的不同,Noahswap 允许用户铸造 1.3 倍至 2 倍的 NUSD,最高可铸造 40 枚 NUSD,名义价值实现了翻倍。

这里可能有读者会疑惑了,如此一来 NUSD 不就是非足额抵押了吗?其价格能否维持有效锚定?答案是并不会,因为 NUSD 仅是 Noahswap 系统内部运转所用的计价稳定币,主要效用在于记录并确定用户存入资产时的实时价值。

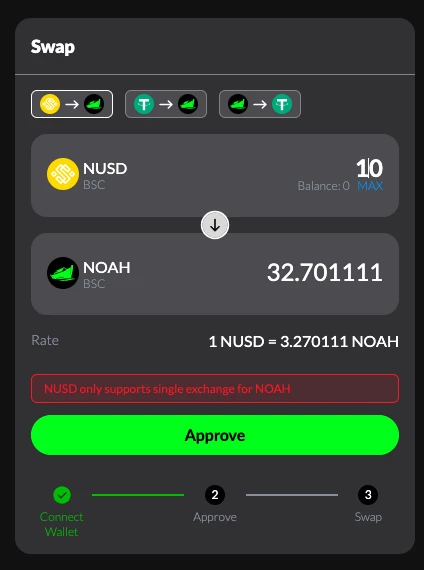

若想要继续提取收益,用户需要通过 Noahswap 内置的交易窗口将 NUSD 单向兑换为协议治理代币 NOAH,在该项交易之中 NUSD 将固定以 1 美元计价。

用户在兑换得到 NOAH 之后,若不放心币价的波动,大可以选择直接在各大 DEX 卖出兑现;但如果看好 Noahswap 的未来发展,也可选择继续持有并进行协议治理、质押生息等各种金融操作,从而博取更大的收益。

值得一提的是,Noahswap 已于 12 月 15 日启动了为期半个月的交互空投活动。在 12 月 31 之前,所有参与 Noahswap 交互的用户有望分享 1000000 NOAH 的空投。截至发文,总计参与人数已达到 21.9 万。

综合来看, Noahswap 的独特之处遍在于为不良资产的持有者们提供了一个切实可行的价值激活及放大渠道。 通过该渠道,用户可以通过 NUSD 铸造环节的价值放大来挽回一定的投资损失,并可利用 NOAH 来获取更多收益可能;反过来项目方也将通过 Noahswap 得到更充足的流动性支持,解锁更多应用场景。

用“补贴”换“流量”,Noahswap 如何构筑增长飞轮?

统观 Noahswap 整套业务的设计,其最大的巧思在于使用纯粹的 Web3 经济模型实现了类似于 Web2 商业补贴的效用 —— 利用明确的 NUSD 增值倍率,来吸引更多的潜在用户进行铸造。

站在不良资产持有者的角度考虑,长期的代币下跌无疑是一种极为消磨情绪的过程,此时若出现了一个可以帮他们从折磨中解脱,甚至还能挽回一定损失的机会窗口,其吸引力显然不言而喻。

前文我们提到过,Noahswap 在 NUSD 铸造环节中要求,用户存入的组合(不良资产加 USDT )不可赎回,那么这部分被存入资产将发挥什么作用呢? 根据 Noahswap 的设计,用户所存入资产中 70% 的 USDT 将会用来进行持续的 NOAH 回购销毁。

于此同时,为了减缓用户通过 NUSD 兑换 NOAH 后直接出售所带来抛压,Noahswap 一是在 NUSD 铸造环节便先行引入了解锁时间限制,二是采取了一系列质押及激励举措来进一步维稳币价,比如:

-

治理参与激励: 提供额外奖励、投票权益等治理权益,鼓励用户参与治理而非立即抛售。

-

NOAH 质押功能:上线质押功能,提供额外收益或权益,鼓励用户长期锁定 NOAH,减轻抛售压力。

-

流动性挖矿:推出流动性挖矿,奖励提供 NOAH 和其他代币流动性的用户,增加市场深度,分散 NOAH 流通,平衡供需。

如此一来, 随着越来越多的用户涌入 Noahswap,越来越多的资产也会被存入,NOAH 的回购力度也将不断放大,再加之一系列旨在缓解抛压的机制设计,NOAH 本身作为所有不良资产的“母币”将会迎来更良好的升值预期,这反过来则将进一步提高用户的收益状况,从而吸引更多新用户入驻…… 一个极具扩张潜力的增长飞轮已初现雏形。

填补市场空白,推动行业良性发展

整体来看,Noahswap 作为一个新锐 DeFi 项目最让我们惊喜的地方在于,它并没有像市面上千篇一律的 DEX、借贷、衍生品那样随随便便 fork 一段代码,再胡乱找个叙事套进去伪装成所谓“创新”,而是另辟蹊径的找到了不良资产这一蓝海市场,并在用户的收益需求和平台的持续增长之间找到了一个可扩展的业务模型。

潮来潮往,每一轮的周期交替均会诞生新的赢家,但也会留下更多败者。如今,不良资产市场已累计了可观的价值规模,且注定会增长,作为首家聚焦该市场的创新项目,我们希望能够 Noahswap 能够在无数败者的“支撑”下,成为新一轮周期的赢家。

经历了数年的沉淀,Web3 行业已取得了可观的发展,但客观而言相对于传统世界仍存在着许多市场空白,尤其是类似于不良资产处置等细分领域。 作为 Web3 革命的信仰者,我们很乐于看到更多类似于 Noahswap 的项目能够不断涌现,立足于用户的真实痛点,提出行之有效的解决方案,补齐市场空缺,助力行业良性发展。