比特币=熊猫?深入探讨比特币生态的投资方法论

原文作者:Catrina Wang, Portal Ventures 投资合伙人

原文编译:Luffy,Foresight News

Portal Ventures 授权 Foresight News 编译发布该文中文版

我们都喜欢熊猫,它们很可爱。但由于繁殖问题,它们数量稀少。作为世界上最珍贵的动物之一,它们也是极好的保值手段(每只熊猫每年的租金「收益」为 100 万美元)。

我们把熊猫养在动物园里,主要是为了欣赏它们可爱的样子。由于生物学特征,它们每天重复着这样的生活:吃竹子、睡觉、排便,然后循环往复。有一天,有人想出了一个主意:如果我们训练或基因改造熊猫,让它们对我们的社会更有用,会怎么样?嗯,一个有趣的想法。事实上,让熊猫贡献更多劳动力将会增加世界 GDP。

到此为止,可能大多数读者都明白我要说的是什么了。

-

熊猫=比特币

-

熊猫的受欢迎程度 = 比特币作为价值储存手段的吸引力

-

让熊猫更「有用」=让比特币像 EVM 一样可编程

在本文中,我们将探讨比特币和熊猫之间意想不到的相似之处,以表达我们对比特币生态系统的兴趣。

一、为什么看好比特币生态?

让比特币变得更有用而不是仅仅躺在硬件钱包里的尝试并不是什么新鲜事。比特币在加密市场的主导地位引发了人们的好奇心和努力,而我们目前正处于这段旅程最波澜壮阔的时代。

首先,我们回顾一下反对提高比特币生产力的主要观点

1.比特币应该是一种价值储存手段,这是一些喧嚣且不屈不挠的「BTC OG」中最普遍持有的信念,但由于稍后将讨论的催化剂的出现,社区情绪最近发生了重大转变。

2.Wrapped BTC (WBTC) 的产品市场契合度不高:WBTC 是以太坊上的一种 ERC-20 代币,代表比特币,由托管机构 BitGo 持有的比特币以 1: 1 的比例支持。 WBTC 的市值目前约为 50 亿美元,最高的时候约为 150 亿美元,仅占比特币市值的一小部分。然而,我们认为 WBTC 活动水平的低迷远不能表明公众对提高 BTC 生产力的兴趣。相反,它只是表明中心化 + 以 EVM 为中心的 BTC 的方式可能还不够。

比特币并不是为可编程性而设计的:比特币的智能合约是使用脚本来实现的,脚本是一种非图灵完备的编程语言,这是一种通过限制攻击来最大化网络安全性的设计选择(例如,使用脚本语言不会发生重入攻击)。

与普遍看法相反,比特币确实支持智能合约,尽管与以太坊或 Solana 等其他区块链相比,它的功能非常简单。目前比特币上可用的智能合约类型包括:

-

Pay-to-Public- Key -Hash ( P2P KH)

-

Multi-Signature Scripts

-

Time-Locked Bitcoin Transactions

-

Pay-to-Script-Hash (P 2 SH)

-

Pay-to-Taproot (P 2 TR)

但是,为什么我们不能放任比特币,让它成为本来应该成为的价值储存手段呢?

原因可归纳如下:

1.比特币流动性涌入 DeFi 的诱惑

过去五年,比特币一直主导加密货币市场,市场份额在 40% -70% 之间浮动。相比之下,尽管 L2 和 DApp 都在蓬勃发展,但以太坊的市场份额在高峰时期也仅为 20% 。来看一个简单的数学计算:如果释放比特币潜在流动性的三分之一,理论上我们可以将当前 DeFi 流动性规模增加一倍。当然,我们不应该假设向 DeFi 注入的流动性将与 BTC 的市场规模相称——毕竟,大多数比特币持有量属于机构,机构永远不会「degen」。本文稍后将讨论这些细微差别。

2.抵消每次比特币减半对网络安全的侵蚀

比特币减半是指每四年减少一次对矿工验证网络交易的奖励。目前,区块奖励为每个区块 6.25 BTC,下一次减半将于 2024 年 4 月进行。虽然减半是比特币控制其供应量设计中不可或缺的一环,但它可能会以两种方式影响网络安全性:

-

矿工数量减少:减半直接降低了矿工的盈利能力,导致一些矿工在挖矿成本超过回报时关闭矿机。

-

降低 51% 攻击的成本:每次减半,贿赂矿工进行 51% 攻击的成本也会减少一半。

比特币有两个方式应对网络安全的磨损:

-

第一个方式(不太可靠):比特币总供应量的稀缺推高了代币价格。然而,比特币的最大供应量约为 2100 万枚是众所周知的,并且已被定价,比特币的实时价格更多地受到宏观和加密货币市场情绪的驱动。

-

第二个方式(此处讨论的要点):假设比特币网络上不断增加的链上活动所产生的费用将随着时间的推移而增长,以补偿不断减少的区块奖励。除了今年早些时候的 Ordinal 铭文热潮之外,这个方式还没有发挥过作用,但这种情况即将改变。

增加对比特币区块空间的需求以提高矿工的费用,是对比特币网络生命力和安全性的不可妥协的追求。

3.迫在眉睫的催化剂

a.12 个现货比特币 ETF 申请:全球最大的资产管理公司贝莱德 ( BlackRock ) 于 6 月提交了现货比特币 ETF 申请。紧随其后,富达投资 ( Fidelity Investments)、景顺 (Invesco) 和 WisdomTree 等机构提交的一系列类似的 ETF 申请。这些行为背后的意义是多重的:

-

市场准入:美国 80-90% 的财富由财务顾问或机构控制,如今他们进入市场的主要方式是通过 ETF。现货 ETF 的批准将对市场需求产生重大影响,增量不仅仅是一倍。

-

价格影响:现货 ETF 实际上需要金融机构购买并持有标的资产,而比特币期货 ETF 则基于合约。

-

监管舒适度:该 ETF 将接受 SEC 监管,可能会增强投资者信心和市场稳定性。

-

行业信号:推出现货比特币 ETF 标志着加密货币合法化并融入传统金融的重要一步

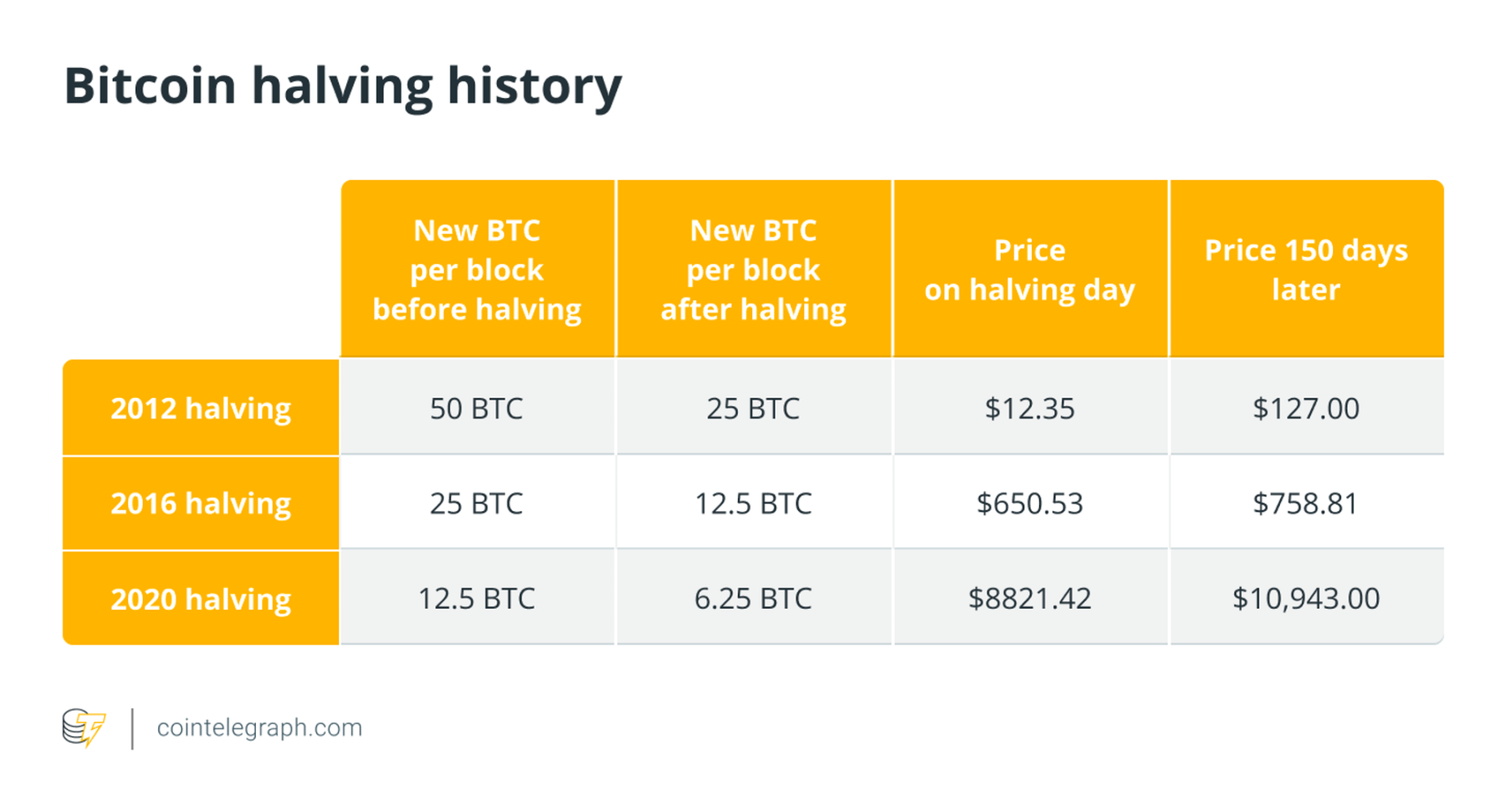

b.将发生 2023 年 4 月的下一次减半的影响:从历史上看,比特币减半事件与价格大幅上涨相关,如下图所示(由 Cointeleprah 提供)。

4.比特币的 UTXO 模型更适合某些用例 / 功能

-

隐私:UTXO 模型通过使每个 UTXO 不同来增强隐私性,这使得追踪交易历史比以太坊更具挑战性。

-

简化验证:使用 UTXO,验证交易更加简单。每笔交易都引用特定的 UTXO 作为输入和输出,使节点更容易验证交易,而无需计算网络的整个状态。

-

安全性:UTXO 模型具有一定的安全优势。在网络受损或被攻击的情况下,UTXO 模型可能对特定 UTXO 造成损害,而基于账户的模型可能会暴露更广泛的账户及其相关资产。

-

原子交换和智能合约:UTXO 模型也适用于原子交换,不同区块链上的交易可以同时执行。此外,虽然以太坊的账户模型由于其图灵完备的语言而更有利于复杂的智能合约,但比特币的 UTXO 模型仍然可以有效地执行更简单、更具确定性的智能合约。

5.对比特币区块空间的需求无法得到满足,而比特币区块链的现状根本无法支撑

在 Ordinals 热潮期间,币安必须与闪电网络集成以降低传输成本。萨尔瓦多等地的用户在加密 Twitter 上表示, 100 美元的交易费用接近 20 美元。有趣的是,几个月前我的实验性 BRC-20 铸造的 Gas 费是 800 美元。这些情况必须改变。

最重要的是:比特币社区正处于复兴之中……

1.Taproot 升级(不是那么新的「新闻」,但最近取得了成果)

Taproot 升级于 2021 年 11 月在链上激活,通过 Schnorr 签名( BIP 340 )使比特币更加私密和安全。通过引入 BIP 341 的 Pay-to-Taproot (P 2 TR) 和 Merklized Alternative Script Trees ( MAST ),更具可扩展性;并且通过修改比特币的脚本语言来读取 Schnorr 签名,更具可编程性。我们的分析师 Vikramaditya Singh 总结 了 Taproot 升级。

2.Ordinals、BRC-20 以及新标准

Ordinals 是通过比特币协议的两次更新来实现的: 2017 年的隔离见证 (SegWit) 和 2021 年的 Taproot。这些更新扩展了区块链上存储的数据,允许图像、视频和其他媒体的存储,从而催生了 Ordinals。紧随其后的是 DOMO 发明了 BRC-20 代币标准,将 JSON 带入 Ordinals——作为一项思想实验。

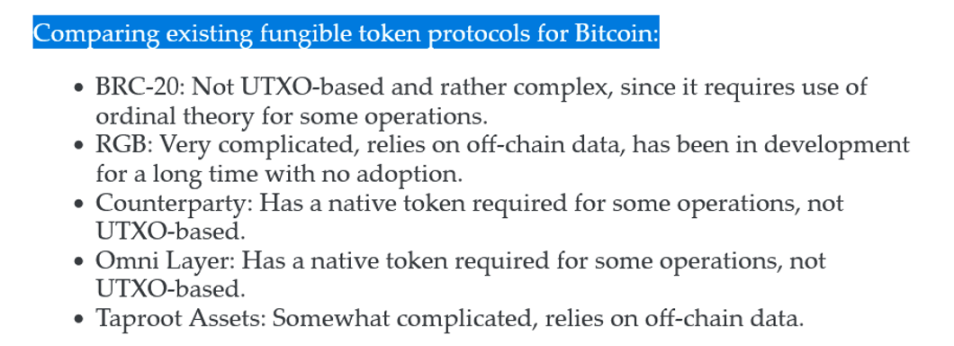

BRC-20 没有什么基础价值:它不具备你所期望的以太坊 ERC-20 的智能合约功能、可编程性或互操作性。新代币标准替代方案是社区中正在进行的热门工作,由 Casey Rodarmor(Ordinals 的发明者)率先 提出 。

Rodarmor 对比特币现有的可替代代币协议的问题,来源:Casey Rodarmor

不管怎样, 2023 年初 BRC-20 和 Ordinals 的迅速崛起使矿工的比特币费用收入增加了 128 倍,总计高达 4450 万美元 (注:统计范围为今年 1 月至 6 月)。

3.BitVM

BitVM 是在不更改操作代码的情况下实现图灵完备比特币合约的第一步。 BitVM 的关键创新是:

-

通过 Bit Commitments 在不同的 UTXO 或不同的脚本之间引入状态。

-

通过逻辑门实现可验证性:可以通过解构虚拟机中的任何有问题的程序来验证执行,并由证明者验证执行的有效性。这确保了任何虚假声明都可以很快被证明是错误的 。

-

保持比特币网络轻量级:与以太坊上的 Optimistic Rollup 类似,BitVM 不会在比特币上执行大量计算。相反,它最大限度地减少了链上活动,只是反驳不正确的执行,更多充当求解器和验证器。比特币交易中仅使用 BitVM 程序的输出。

虽然今天 BitVM 的功能极其有限,只有一种名为零检查函数的可行功能,但未来的潜在用例包括带有侧链的双向挂钩,用以实现可扩展性。如果可以在 BitVM 中构建 ZK 验证器,那么无需软分叉就可以启用比特币上的 Rollup。更多信息可以参考 Stephan Livera 的 播客 。

4.用于比特币扩容的 Urbit 架构

-

比特币共享 UTXO 和客户端验证模型与 Zorp 的 Nockchain 天然契合

-

Volt :Urbit 上的闪电网络实施

-

使用 Urbit 的内置身份在比特币上实施 L2 扩展解决方案

5.围绕扩容的新思维

比特币社区提出并检验了各种实验方法,包括:

-

Taproot Assets:由 Taproot 驱动的协议,用于在比特币区块链上发行资产,并与闪电网络配合以实现快速且低成本的交易。

-

RGB:在比特币生态系统 Layer 2 和 Layer 3 上运行的客户端验证状态和智能合约系统,也可与闪电网络配合使用 。

-

Spiderchain:比特币的 PoS Layer 2 ,使用分布式多重签名网络来保护 Botanix 上所有实际比特币的安全 。

-

STX 的 sBTC 和 Nakamoto 升级:STX 的重要里程碑,正式成为比特币的 L2 并确保 BTC 100% 安全。 sBTC 旨在成为 BTC 的信任最小化锚定代币。

-

各种生态系统与闪电网络的集成:SOLightening(Solana 与闪电网络的集成)、 Binance 、 Coinbase 、 Cash App 等。

-

构建者兴趣和孵化器激增:比特币社区也出现了令人兴奋的时刻,以培育开发者生态系统和新想法,即 Bitcoin Startup Labs、Bitcoin Frontier Fund、Outlier Venture 的 BTC base camp、Wolf Incubator 等。

二、我们的观点:比特币资本效率优于可编程性

以太坊的明确使命是成为可编程性的互联网计算机,与此相反,比特币的使命一直是激烈争论的话题。未来比特币的定位将是什么:作为价值储存手段的「惰性」数字黄金、新兴市场的支付货币,还是可编程且高性能的 Layer 1 货币?

长久一直,比特币所扮演的角色一直是激烈争论的主题:机构级资产、全球汇款系统还是可编程区块链网络?虽然比特币一直是事实上的价值储存手段,但众多技术、制度和市场催化剂推动它走向比「懒惰」的数字黄金更具生产力的方向。在这篇文章中,Catrina 介绍了她对比特币创新历史、新运动的催化剂等方面研究,并证明了这一结论:比特币的资本效率比可编程性更加重要。

在我们看来,这种模糊性是一种特性而非错误。围绕比特币应该是什么的分歧正是我们构建围绕比特币的多元化且充满活力的生态系统所需的催化剂。

我们看到两个重叠但又不同的创新流派:「可编程性」与「资本效率」。

「可编程」流派通过解决比特币原生智能合约和扩展性(速度和成本效益)的缺乏,将比特币开发为类似以太坊的生态系统。其范围涵盖各个垂直领域,包括

-

与其他链的互操作性,例如 EVM 集成。

-

复杂的 DeFi 和交易功能,包括 Swap、各种 DEX 平台、合成资产和 LSD。

-

支持 Ordinals、BRC-20 和进一步的代币标准

-

能够使用特定的代币标准在比特币链上发行新资产。

-

利用比特币作为数据可用性层的 Layer 2 解决方案,例如 VM、Rollup 和其他扩展解决方案。

「资本效率」流派将比特币视为一种价值存储资产,并在此基础上创建基本的金融产品。他们并不优先考虑比特币链的可扩展性或多功能性。相反,他们只专注于将比特币金融化,以实现稳定的收益率,在平衡风险的同时提高比特币的资本效率。这种方法是「比特币作为价值储存手段」精神的逐步延伸:

-

无需信任的比特币质押和收益。

-

原生比特币稳定币。

-

比特币支持的稳定币。

-

比特币保险,无论是链上还是链下。

-

解决比特币 MEV(矿工可提取价值)问题的解决方案

-

Layer 2 解决方案,在上下文中定义为任何可加快交易速度并降低比特币网络费用的扩展解决方案(可能包括虚拟机、Rollup、使用比特币作为 DA 等)。

L2 扩展解决方案同时属于这两类,因为它作为基础设施,使比特币更具可编程性和资本效率。这是我们感兴趣的领域。

我们认为,增强比特币的资本效率更加重要,原因如下。

比特币明显的产品市场适合作为价值储存手段

谁拥有整个加密行业最明确的产品市场契合度?对于原生 DeFi 用户来说,答案可能是以太坊。但对于非加密货币人群来说,比特币是一种价值储存手段。

为什么不利用和扩展这个经过验证的 PMF 作为唯一的数字黄金,而是在别人擅长的领域使力?毕竟,比特币生态系统之外有大量特定用例的解决方案(Solana、ETH L2、像 Monad 这样的新 EVM),这些解决方案「从基因上」设计为比比特币链更适合速度和可扩展性。

净新需求来源不是 degens

当我们对比特币释放流动性的前景感到兴奋时,我们要问自己的一个重要问题是:新的流动性来自哪里?我认为是机构比特币持有者和非原生加密货币散户持有者。与熟练的 DeFi 用户(或「degens」)不同,机构和散户投资者都具有类似的低风险偏好和对复杂性的容忍度。 对这些全新客户群体有吸引力的是比特币产品的简单性,这些产品使他们的比特币更具「资本效率」,产生可持续和可靠的收益,而没有复杂的操作和交易对手风险。

花费、使用比特币的心理

由于各自的认知和特点不同,BTC 和 ETH 的转移心理有很大不同。实际上,一个人将比特币从硬件钱包中转出,最需要的是什么?最重要的考虑因素是安全。增强的可编程性伴随着漏洞扩大的成本,这可能会阻止规避风险的机构矿工和持有者参与。

用熊猫的类比来总结一下,我们的重点是寻找有助于繁殖更多熊猫宝宝的项目,而不是改变熊猫的 DNA。

三、改进比特币的不同尝试

总体而言,我们还没有看到不需要 BIP(比特币改进提案)即可通过的完全去信任的双向挂钩解决方案。 BitVM 似乎是目前最有前途的解决方案,但它仍处于起步阶段,前面的路还很长。

老一辈探索者

比特币领域长期持续的创新者,具有以下先发优势:

-

社区支持

-

流动性

-

代码。

Stacks

我们的暑期实习生 Vikram 撰写了一篇关于 STX 的深入探讨。自 2022 年 2 月以来,我一直在亲自跟踪 STX 生态系统,对其设计方法的一些常见批评是新语言 ,这不是图灵完备的,sBTC-BTC 挂钩并非完全无需信任,并且缺乏 EVM 兼容性。然而,该项目仍然有许多优点:

-

首先,质押 STX 可以赚取 BTC,这使其成为一种非常独特且有价值的资产。

-

计划于 2024 年初推出两个生态系统催化剂(Nakamoto 升级 和 sBTC)。

-

未来计划将 EVM 和 RustVM 结合在一起的 L3/ 子网。

-

就代币经济学而言,很大一部分(~ 78% )是锁定的。

-

Stacks 是比特币上最大的通用 L2 生态系统之一,与更专注于支付的闪电网络不同。

Rootstock

Rootstock (RSK) 是一条比特币侧链,它将与以太坊虚拟机 (EVM) 兼容的智能合约引入比特币网络,提高了比特币交易的速度。与使用原生 BTC 在比特币区块链内运行的闪电网络不同,RSK 利用双向挂钩,将 BTC 跨链至 RSK 的衍生资产 smartBTC(或 RBTC)。 RBTC 与 BTC 保持 1: 1 的挂钩,但并非无需信任,并且由于其安全性基于合并挖矿而依赖中心化托管人。

Threshold Network

使用门限 ECDSA 签名来桥接以太坊和比特币网络。它以 BTC 为储备铸造 ERC-20 tBTC ,并通过验证者之间的多重签名方案与诚实多数假设实现 BTC-tBTC 挂钩。

Liquid 网络是一条比特币侧链,允许用户将其 BTC 锚定到 Liquid 网络,在 Liquid 网络中将其转换为相应的代币 (L-BTC),并可用于更快、更保密的交易。然而,与 RSK 类似,它对信誉良好的加密货币交易所和服务提供商等「职能机构」也有类似的信任假设。

闪电网络

比特币上的第 2 层扩展解决方案,使用支付渠道混合链上结算和链下处理,以加快并降低交易成本。尽管我认为闪电网络更多地是一个专门针对支付用例的「应用程序」链,而不是像 Arbitrum 这样旨在成为自己的多功能生态系统的以太坊 Layer 2 。

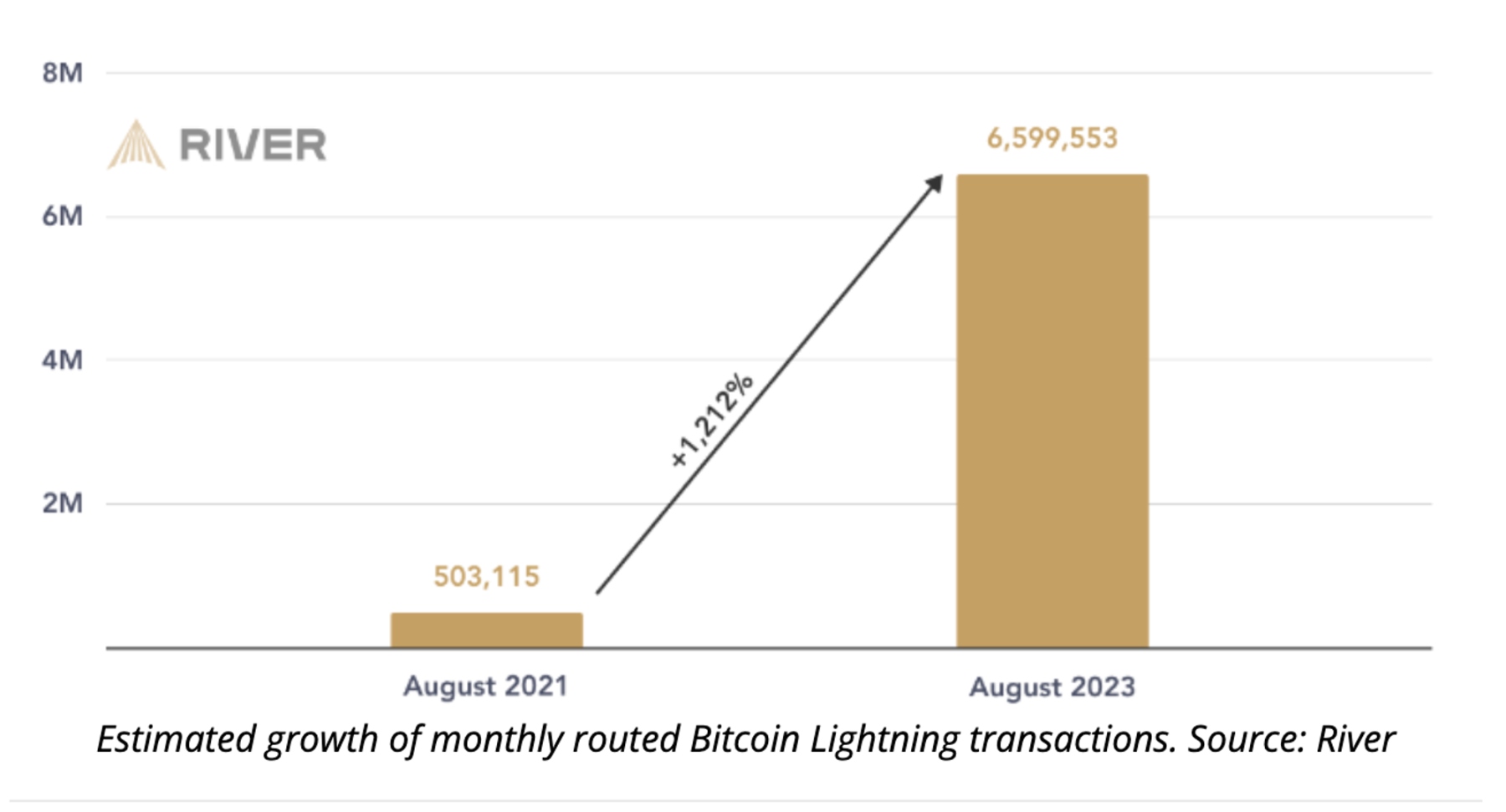

该网络在过去两年中增长了 1212% ,截至撰写本文时,TVL 约为 1.6 亿美元。然而,链下组件也带来了独特的挑战,例如威胁网络的 替换循环攻击 。

缺点:闪电网络并非完全无需信任,因为它需要具有足够流动性和持续在线的点对点支付渠道。当用户下线时,存在单方面通道关闭的风险,可能导致资金被截留。这些渠道的拥塞可能会使网络面临欺诈和攻击。

闪电网络的使用也会带来各种成本。由于验证时间较长,网络延迟会导致矿工的交易费用更高。由节点设置的额外路由费用适用于多个渠道的交易。任何使用闪电网络的企业或交易所也可能会增加额外费用。因此,即使 Taproot Asset 或 Taro 等协议有潜在的改进,使用闪电网络进行序数 Ordinal 仍然可能会产生难以接受的费用。

新生代冒险家

Taproot Assets(以前称为 Taro)和 RGB

Taproot Assets 和 RGB 等新举措旨在实现比特币上的资产发行并与闪电网络合作。虽然我还没有机会与任何一个团队聊天,但如果他们在比特币上启用原生稳定币,利用闪电网络进行安全传输(假设没有攻击或安全问题),然后回到比特币利用其安全性作为数据可用性层。这是否有可能导致在比特币上创建新的 ERC-20 等效系统?

比特币上的 Rollups/L2

-

Botanix Labs:使用 SpiderChain 的比特币上的 EVM L2(不需要 BIP)

-

Alpen Labs:比特币上的 ZK Rollup(需要 BIP)

-

BitVM:通过欺诈证明使比特币图灵完备(不需要 BIP)

比特币上信任最小化的质押(Portal 最近的主要关注点之一)

-

Babylon:一个无需跨链桥且信任最小化的比特币质押平台。 质押者可以通过他们选择的 PoS 链的货币代币赚取收益。类似比特币的 Eigenlayer,但具有额外的加密创新层,可以在不可削减的比特币链上进行「削减」。

-

Papaya:一个使用 STX 和 sBTC 底层基础设施进行比特币质押的平台。

-

Atomic Finance :利用 DLC 让用户获得比特币的自我托管收益。

要不要 EVM

是否与 EVM 兼容并不影响我们对初创公司投资偏好的看法。虽然与 EVM 兼容允许获得 EVM 生态系统中的流动性和产品,但它也增加了比特币 持有者的风险敞口。此外,关注 EVM 兼容性违背了「资本效率」的论点,因为目标是从比特币生态系统中释放新的流动性,而不是相反。 Solana 从来没有优先考虑 EVM 兼容性,就像 Apple 到 Android 或 Nvidia 到 Intel 芯片标准等 Web2 成功案例一样。

总结

最后,回顾一下我们之前对熊猫的类比,我们相信能够生产更多熊猫宝宝的技术(即更具「资本效率」),而不是那些使熊猫偏离其核心优势(可爱)的技术。 我们尤为关注的垂直领域是:

-

比特币上的扩展解决方案(Rollups/L2)

-

比特币支持的稳定币

-

比特币保险产品

-

比特币 MEV 问题的解决方案

感谢以下朋友审阅我的稿件并提供宝贵的反馈:Portal Ventures 的 Evan Fisher、Token Terminals 的 Aleksis Tapper、 Sora Ventures 的 Jason Fang、Multicoin 的 Kyle Samani 、 Bitcoin Frontier Fund 的 Kevin Williams 和 Kyle Ellicott、 Amber Group 的 Jian &Haotian、Babylon 的 Sankha Banerjee。