欧科云链研究院最新报告:全球银行业开展数字资产业务时会重点关注链上数据能力

近日,据媒体报道,渣打银行、香港汇丰银行等相继宣布开展数字资产业务,以适应全球银行业布局虚拟资产这一趋势。

据欧科云链研究院发布的《全球银行业加密版图(2023)》报告显示,截至2023年10月,全球已有超过 70 余家银行正参与和探索虚拟资产业务,尤其近两年来越来越多的大型银行机构开始以更积极和更深入的方式将传统金融与这一领域连接起来。

“数字资产也正依托银行业务走向主流,资产规模及用户普及率或将产生指数级增长,最终实现与实体经济的交互发展。”欧科云链研究院《全球银行业加密版图(2023)》报告对未来展望时表示,随着全球采用率的提升和相关技术的成熟,银行业正加速深入到数字资产创新中,并推动托管、经纪、贸易清算、结算、支付、贷款等领域核心银行产品和服务的创新。

数字资产业务成全球银行业关注的重点

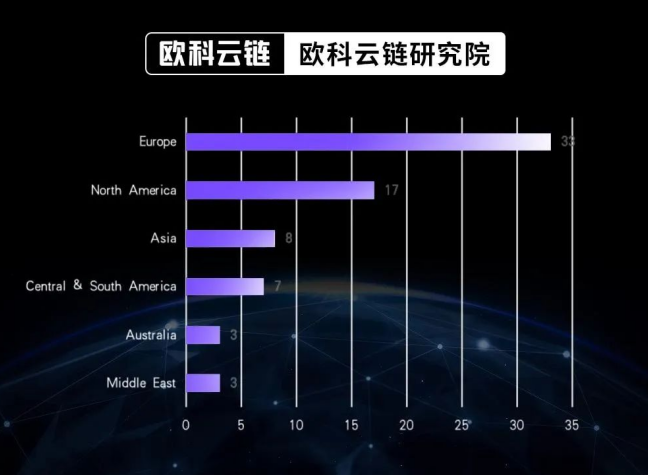

10月19日,欧科云链研究院正式对外发布《全球银行业加密版图(2023)》报告,该报告显示,截至2023年10月,全球有超过70家银行从不同路径参与和探索虚拟资产市场,其中70%以上集中在欧洲和北美洲。

图示:参与和探索虚拟资产的银行分布 来源欧科云链研究院《全球银行业加密版图(2023)》

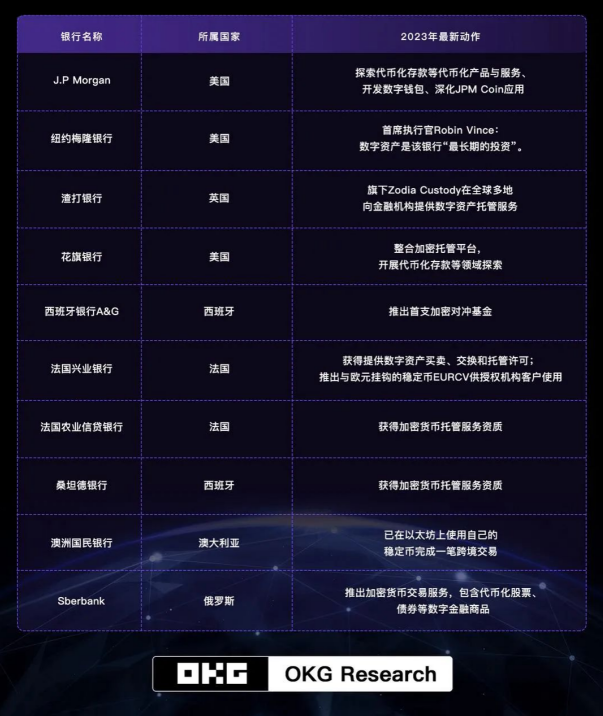

仅2023年,区块链及虚拟资产市场上看到了JP Morgan、花旗银行、法国农业信贷银行、西班牙桑坦德银行等银行巨头的身影。其中,JP Morgan在相关业务方面处于领先地位,其运营的JPM Coin系统到2023年6月已经累计处理超过3,000亿美元的交易,在机构间清结算、跨境支付等领域取得积极成效,并深度参与新加坡金管局“守护者计划”,探索机构级DeFi及资产代币化创新与应用。

对于银行业对虚拟资产市场态度的改变,中国民协Web3.0专业委员会常务副会长吴高斌曾表示,传统金融银行拥抱虚拟资产意味着它们认可了这一新兴领域的潜力和市场需求。

“这一领域快速发展和广泛应用已经引起了金融界的关注,银行们也希望通过参与虚拟资产市场来获取更多的利润和机会。”吴高斌说道,同时数字资产的崛起表明了金融业的创新和变革势头。传统金融机构需要不断适应新技术和新业务模式的发展,以保持竞争力,而数字资产的广泛应用也加强了金融业与科技行业的合作。

数据能力将是未来业务竞争的底层要素

哥伦比亚大学金融学副教授Agostino Capponi曾表示随着未来监管不断完善,有可能产生大量的交易。“行业还有很多地方需要不断进化并拥抱监管,达到可以让政府放心参与,这将会是行业合规的一个重要驱动力。未来,如果数字资产行业通过完善的激励机制,政府参与自动化的治理,那么普遍群众有可能开始持有数字资产,产生大规模的交易量。”

为了数字资产在海外商业银行的长久良性发展,银行业应将技术监管和金融业务监管结合,以应对数字资产带来的新挑战。

尽管现有海外商业银行通常制定成熟的AML、KYC和BSA合规计划,对于识别并优化现有框架中因数字资产的性质存在的主要差异和缺口,还需要审视自身技术和对于链上数据的运营是否具有敏捷性,以及是否有可靠的提供链上数据相关的专家服务的合作伙伴。此外,标准制定者正在着手将现有第三方认证与鉴证方法应用于虚拟资产业务模式。例如为虚拟资产客户服务的海外商业银行制定的审计程序 —— 验证资产的所有权和控制权等是需要将虚拟资产风险纳入考虑,并用链上数据来达到这一目标。

值得一提的是,链上数据作为数字资产的底层要素,对其进行梳理、分析、治理以及运用就是银行开展数字资产相关业务的底层逻辑。

《全球银行业加密版图(2023)》报告在拆解全球布局70家数字资产业务的银行后指出,数据能力的提升已经成为全球银行业关注的重点领域,拥有准确的数据并确保其可以在所有业务环节被及时访问和共享是银行赢得客户青睐和获取竞争优势的关键。

区块链数据能力的缺失不仅会削弱监管部门监督和管理虚拟资产的能力,也无法与相关客户尤其是机构客户建立足够的信任。

值得一提的是,为弥补区块链数据能力方面的缺失,银行正与欧科云链、Chainalysis等链上数据服务商建立合作,通过整合双方技术能力提升数字资产业务效率及合规性。

2023年部分银行的数字资产业务探索及布局