看似平静的区块链,也总有新鲜事。

日前,摩根大通推出了首个使用区块链技术的抵押品结算服务,这是传统华尔街机构区块链应用的新实验,当行情火热时,这只是一则容易让人忽略的企业消息。但在今年持续动荡的行情与难以言明的预期交织,加密行业的叙事肉眼可见减少的情况下,数字资产的发展,也再度映入了华尔街的眼帘。

机构们在做什么?若仔细观察,摩根,富国、花旗等传统机构均在使用区块链应用在内部企业流程或金融交易中,而这些与交易无关动向,绝大部分用户置若罔闻。

从行业而言,华尔街机构与底层的用户是割裂的,遥遥相望的机构们或推进技术发展或试验新兴应用,但对底层用户而言,难以转换成可预见的价值利好,则是无效动作,甚至不如庞氏所浇灌的血色阶段。

在如天堑般的共识分歧中,区块链仍在踽踽独行。

01

机构们在做什么?

10月10日,全球银行巨头摩根大通表示,已推出首个基于区块链的客户抵押品结算网络TCN,首次交易方是贝莱德和巴克莱银行,贝莱德在TCN将货币市场基金(MMF)中的份额代币化,并将代币作为两家机构之间场外衍生品交易的抵押品转移到巴克莱银行完成交易。

尽管真实应用是首次落地,但就在今年9月,摩根大通就被传出正研究探索基于区块链的数字支付和结算系统。据知情人士透露,摩根大通为该系统设计并开发了较为完整的基础设施架构,但该项目需要以数字存款代币为基础,即客户存款的数字化版本,因美国监管的动荡,系统暂时难以推进。

而从摩根大通在区块链的布局来看,也可谓渊源深厚。

摩根大通是传统机构中最先预见区块链技术有效性的,早在2015年,当时摩根大通组建新产品部门,对该银行从云到大数据解决方案的潜在技术供应商进行了评估,在评估中过程中,区块链引起了其的关注。当摩根扫视了行业中知名的区块链后,发现从通用的以太坊到数字资产的形成,从彼时如日中天的Ripple到被认为最易使用的超级账本(Hyperledger),并无一个项目可真正满足银行业复杂的金融条件与需求。

评估后的6个月内,摩根大通决定内部自建区块链,demo产品Juno应运而生,为提升效率,当时的juno只是一条私链,完全由摩根大通自主控制,但由于技术成熟度的不足,2016年,摩根放弃了这一试点,将Juno进行开源,作为行业共建提交给了超级账本(Hyperledger)基金会。

此后的第二大产品是Quorum许可区块链,在经历了Juno的试点后,摩根大通将私链架构调整为许可链,或者称联盟链,此时的产品有了初步的行业属性。作为集成以太坊虚拟机(EVM)和侧链的项目,Quorum架构与技术上高度依赖以太坊EVM与Solidity智能合约语言,难免受到以太坊的制约,而对于银行开发人员而言,技术上的复杂程度也难以跟进,因此,Quorum尽管现在仍在运行,但仅作为产品的底层内嵌于摩根的区块链版图中,并不为人熟知。

2019年,摩根再度推出锚定美元的内部稳定币JPM Coin,用于实现批发支付(Wholesale Payments,银行间或者国家间的大额支付)业务客户间的即时交易结算。该系统可提供以美元和欧元计价的交易,已经处理了大约3000亿美元的交易。

在底层基础与支付系统铺垫后,摩根持续在区块链战略探索与品牌保护中来回摇摆,一直到2020年,摩根终于下注区块链,2020年10月,摩根正式创建区块链子公司Onyx,以Quorum为技术核心,推出了区块链支付相关信息交换服务Link、 DLT清算系统Coin Systems、Onyx 数字资产平台、共享平台技术开发 Blockchain Launch,至此,摩根的区块链版图正式成型,拉开了其全力发展区块链的序幕。

摩根大通区块链布局,来源摩根大通官网

据Onyx区块链部门负责人 Tyrone Lobban 透露,截至目前,在Onyx上运行节点和代币化资产的其他金融机构包括高盛、星展银行、法国巴黎银行等机构,其也描述了摩根大通可通过Onyx向机构客户提供信贷以及回购服务,以代币化国债的形式提供抵押品以进行借贷,效率提高显著,甚至可以在3小时内完成10亿美元的借款。

整体而言,区块链作为分布式许可账本,在金融中具备摩擦少、信任可分割、流动性创造等特点,因而对于华尔街结构而言,区块链除了加密用途外,在效率提升中也有显著作用,被普遍用于流程优化中,尤其是在当下RWA热潮中代币化的兴起。

据陀螺统计,除摩根外,高盛、星展银行、瑞银集团、桑坦德银行、法国兴业银行、Hamilton Lane等多家传统机构已然开始探索该赛道,以瑞银集团为例,其早在2021年在以太坊上进行RAW试点,去年12月就已成功发行5000 万美元的代币化债务证券。

部分主流机构的RWA布局,来源公开资料

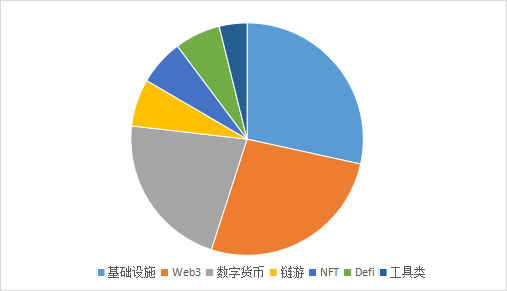

而从投融资而言,机构关心的事项则更为明显,今年截至9月底,全球共发生93起单项金额超过1亿元的区块链融资事件,总金额达到236.42亿元,其中,基础设施赛道优势突显,获得金额67.22亿元,占比28.43%,位于所有赛道首位。

2023年来全球超过1亿元的区块链大额融资领域占比,来源陀螺研究院

可以看出,看似离底层应用遥远的大型机构们,反而对于底层技术与代币化应用最为关心,但这一观点,在行业用户心中,却截然相反。

02

市场用户关心什么?

回到加密领域,今年的市场,没有跌宕起伏和波澜壮阔,用死气沉沉一词更为合适。

从外部环境来看,战争频发、通胀难抑,在数次强硬操作后,美国联邦基金有效利率已经飙升至5.25%~5.50%的区间,为2006年以来新高,风险资产的流动性抽离显著,对应抗通胀资产大幅度上涨,黄金价格一度跳至2085.4美元/盎司,被视作日本黄金零售指标价格的田中贵金属工业黄金柜台销售价格在9月5日突破每克1万日元大关,达到每克10100日元。而在科技上,AI强势回归,大模型大行其道,再度抢占Web3项目的融资生存空间。

从内部环境而言,无代表性应用涌现,热点极为有限,港新之争逐渐停歇,仅贝莱德ETF炒作话题就已炒冷饭似的萦绕至少3个月,市场“仙人跳”假消息不断。 而据 BlockBeats 不完全计算,加密货币行业内的项目方、交易所和社区停运的,在2021 年有9个,2022年有17个,到了2023年增长到 27个。在 2023年,停运的项目增长日益加速,从月均1个增长到最高月均 5个。

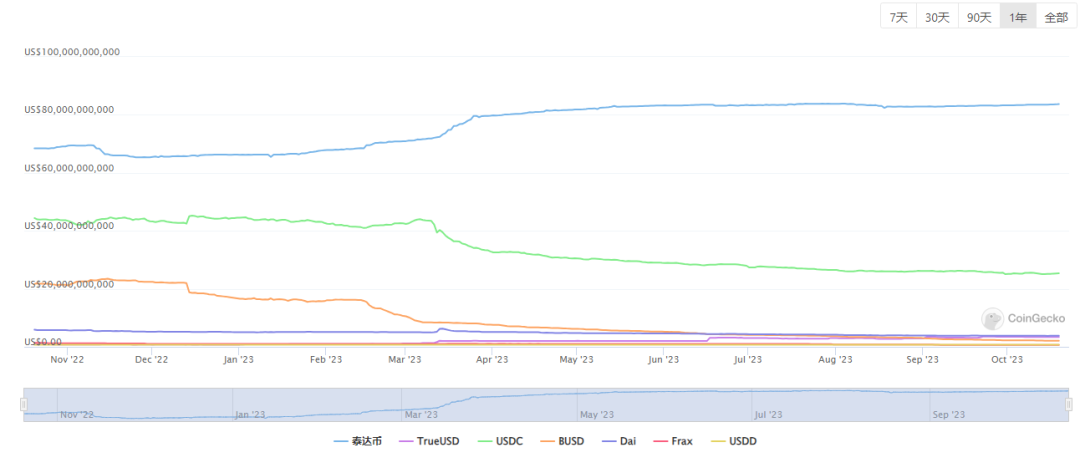

内外部利空叠加,行情自然不太好看。BTC在22年末筑底修复后,持续在26000美元徘徊,即使在机构ETF利好下突破30000美元也迅速回落,现报27261美元,据去年最高点下降58%。而以资金风向标稳定币市值而言,截至10月16日,稳定币的总市值已经连续19个月下降,跌至新低的1209亿美元,自2021年9月以来的最低水平,而在最近一周内,除USDT少量增长外,USDC、BUSD以及TUSD等三大中心化稳定币的市值持续降低,一周中总减值了超过五亿美元,市场购买力水平堪忧。

主流稳定币市值变化,来源Coingecko

在此背景下,情绪充斥市场,Meme币盛行,对于加密用户而言,今年最大的行情是比特币铭文NFT,一己之力带动单边行情上涨,最火的应用是Friend.Tech,原因是人人可发币。 不论Layer2、ZKP、抽象账户等技术名词怎么蹦跶,用户似乎能看见的只有不断变化的价格趋势与币价,跌宕起伏的大盘带动着用户摇曳的心,在豪赌的荷尔蒙中几近杀红了双眼。

对此,行业中也有讨论。

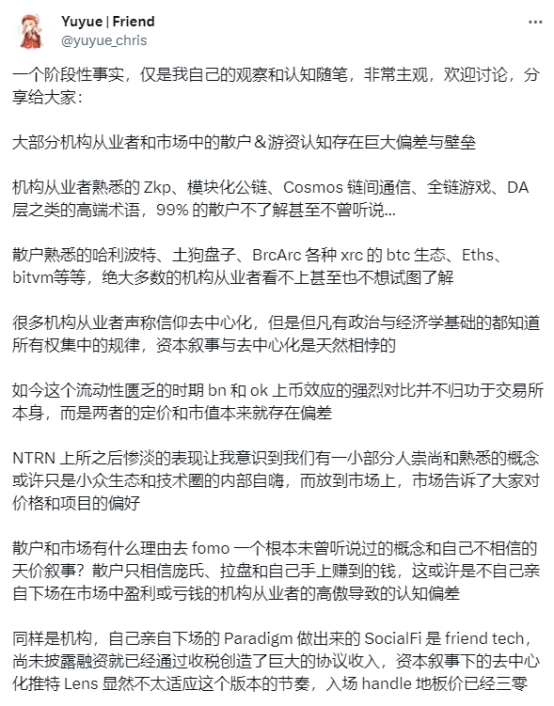

03

天堑般的行业共识与分歧

在推特大V Yuyue的发言中,大部分机构从业者与市场中的散户游资认知分歧严重,机构从业者关注底层技术,颇有一股高高在上的傲慢,而散户们由于不了解而并不相信所谓的还未实现的技术叙事,更看重实际价格涨跌,这也因此造成了市场的脱节,机构不参与市场,所以推出的项目无人买单,散户不关注技术,因此土狗与赌局盛行,行业的信息差愈演愈烈,来到了如今上下分层的局面。

来自推特的讨论,来源@yuyue_chris

在现实中,也确实如此。除了涉足加密的传统投资机构Paradigm、a16z深入应用类别外,众多传统机构对于加密领域仍存在诸多偏见。

上方钻研区块链数年的摩根大通,首席执行官杰米·戴蒙(Jamie Dimon)在2022年的美国国会作证时批评了比特币等加密货币,将其比作庞氏骗局,并称“必须分开区块链,这是真实的,DeFi是真实的账本,代币化可以用来做实际的事情”。他“个人认为比特币毫无价值”。部门负责人Tyrone Lobban 也坦言,与客户的对话“99.9%”都是关于传统金融工具的代币化形式,而不是加密货币。据最新消息,从10月16日起,摩根大通旗下的英国零售银行大通将禁止客户进行加密货币交易,原因是欺诈和诈骗行为不断增加。

即使贝莱德、Proshare等机构积极申请ETF,也仅是将比特币与以太坊等具备共识的货币放入了投资组合,作为中间机构汲取利益以及满足客户的多元化需求,但并不会深入到加密的实际生态中,仅作只赢不亏的买卖是其的主要目的,优质应用、项目可入则入,散户并不在考虑范围。

其中更为离谱的则是FTX之流,昔日出入白宫,振臂高呼“加密是未来”的币圈名流在监管的严控下终于坦诚,听证会上的描述骇人听闻,以公司名义贷款套现、保险金数字随意生成、客户资产任意挪用,抛售、操纵市场,只不过是家常便饭,用户的利益?不清楚也不理解。

这一切构成了区块链行业的特殊生态。作为金融科技的一部分,在趋势的预见性中,华尔街精英们集体涌入,海外常青藤不罕见,风控、量化、技术成为日常谈资,而作为去中心化愿景的一部分,加密对所有人开放,技术的复杂度与无门槛造成了鲜明对比,散户为赚钱而来,不在乎庞氏,即使是结构化产品,也仅关注明面上的TVL与收益。机构也因利益而至,不是腹有价值清高,就是视用户为蝼蚁,由此造成的断层,难以轻易填平。

在yuyue的帖子下,有人用18、19年去对比如今的现状,也引来无数唏嘘之感。19年爆火的是币安开启的IEO模式和VDS、贝尔链、巨商开启的资金盘模式,技术概念脱节、小圈子盛行、资本操盘手段层出不穷,除此之外没有任何亮点,而如今习以为常的defi、nft、layer2概念当时也仅是萌芽。

也有人讽刺道,“西装革履去贫民窟问为什么不喜欢吃肉?需要怎么回答?”

技术的革新与落地从来都迥异,技术出现并不意味着技术落地,而在长袖善舞善于利用叙事的加密领域,则更是如此,被众多新鲜概念所欺骗过的散户们,难以去接触去相信去应用,无可厚非。对于机构与项目而言,摆正态度,脱下孔乙己的长衫下凡,去倾听市场的声音,去落地更为现实的应用,正是其资源与资本所带来的责任所在。

或许只有当技术实际落地到用户能直接感受到差异时,技术的革新才能真正的利于用户,但在那时,加密世界还是去中心化吗?还是仅仅是另一个财富集团把控的领域?

而让人更为无奈的是,即便是炒币,散户的机会窗口也在缩小,在项目方与机构间抢夺的财富效应,已然不多了。

参考文献:

Stuart Popejoy、Will Martino:一文看懂摩根大通的区块链产品布局;

CNBC:Why big banks like JPMorgan and Citi want to put Wall Street on a blockchain;

Decrypt:JP Morgan Crypto Lead: ‘99.9% of Conversations Are About Tokenized Assets, Not Crypto’