作者:CryptoVizArt, Glassnode 翻译:火火/白话区块链

通过观察链上鲸鱼(持有1k+ BTC)的余额变化,我们发现他们是近期与交易所互动的主要群体,流入交易所的量占总量的41%,其中超过82%的鲸鱼流入是流向币安交易所,同时许多活跃鲸鱼被认为是短期持有者,在当地市场高峰/低谷附近有显着的活动。因此,我们开发了一套指标来监控他们的链上行为,以发现巨额利润或亏损事件的时期。

执行摘要

1.通过观察各种链上实体的余额变化,我们将巨鲸(持有1k+ BTC)视为最近几周与交易平台互动的主要群体之一。

2.巨鲸流入交易平台的量占据主导地位,占总量的 41%。其中,超过 82% 的巨鲸份额流入流向业内最大的交易平台币安。

3.我们还可以发现,许多活跃的巨鲸实体被归类为短期持有者,在当地市场高峰/低谷附近有显着的活动。

4.由此,我们开发了一套指标来帮助监控他们的链上行为,试图发现巨额利润或亏损事件的时期。

1、巨鲸动态一览

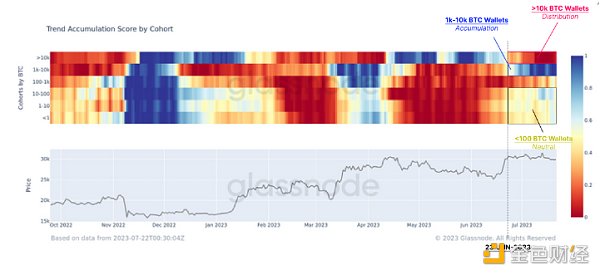

当市场在 4 月中旬首次尝试突破 3 万美元时,大多数钱包规模群体的余额进入了一种持续到 6 月中旬的分配状态。 这种模式在 6 月底第二次上涨至 3 万美元期间开始发生转变。

下面按群组划分的趋势累积分数 显示 ,最小的实体(<100 BTC)在上个月已经放缓了支出。 另一方面,鲸鱼细分(>1k BTC)表现出不同的行为,>10k BTC 鲸鱼以明显更高的速度进行分配和 1k-10k 积累。

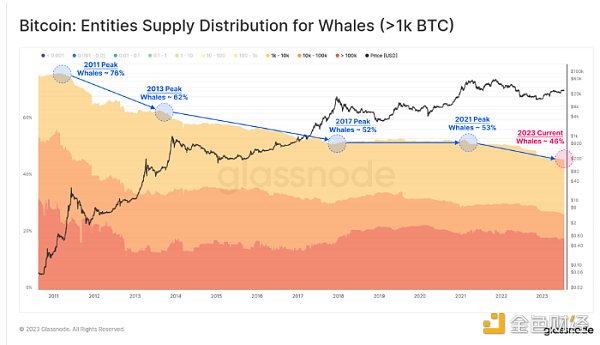

我们在最近题为 The Shrimp Supply Sink 的报告中探讨了鲸鱼的长期行为 。 在这篇文章中,我们证明了巨鲸实体的总余额在比特币历史上一直在下降。下图证明了这一点,巨鲸实体占总供应量的 46%,低于 2021 年初的 63%。

需要注意的是,这里的巨鲸实体将包括交易平台,以及ETF产品、GBTC、WBTC等大型集中持股,以及Microstrategy等企业持股。

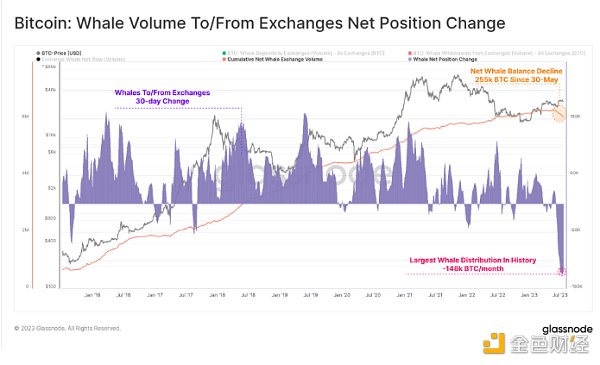

要从数据集中删除交易平台,我们可以仅隔离巨鲸实体和交易平台之间流动的代币。 下图显示,自 5 月 30 日以来,巨鲸的总余额已减少 25.5 万 BTC。

这是历史上最大的月度余额跌幅,达到-14.8万BTC/月。 这表明比特币巨鲸群体中正在发生值得注意的变化,值得深入研究。

2、巨鲸洗牌

为了探索巨鲸群体内部的差异,我们可以观察过去 30 天内每个子群体拥有的供应量的变化:

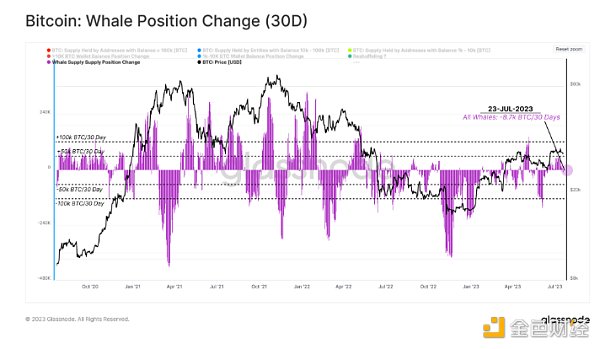

1)? 拥有 >10万 BTC 的巨鲸的 余额增加了 +0.66万 BTC。

2)? 拥有 0.1万-10万 BTC 的巨鲸 已减少了 -4.9万 BTC 的余额。

3)? 0.1万-10万 巨鲸的 余额增加了约 +3.38万 BTC。

在所有巨鲸群体(包括交易平台)中,我们可以看到上个月净减少了-0.87万 BTC。 尽管趋势累积分数显示出极端值 ,但巨鲸 实体近几个月来一直保持中性。

我们有一个案例:

1)巨鲸流入交易平台的资金量达到历史最高水平,有 25.5 万 BTC 从巨鲸流入交易平台。

2)在内部,巨鲸子群体的余额大小在 -4.9万 到 +3.38万 BTC 之间变化。

3)总的来说,巨鲸集团的净流出量仅为-8700 BTC。

由于总余额变化相对平稳,但内部和通过外汇流动发生了重大变化,因此这些巨鲸实体很可能在内部转移资金。 我们将其称为“巨鲸重组”。

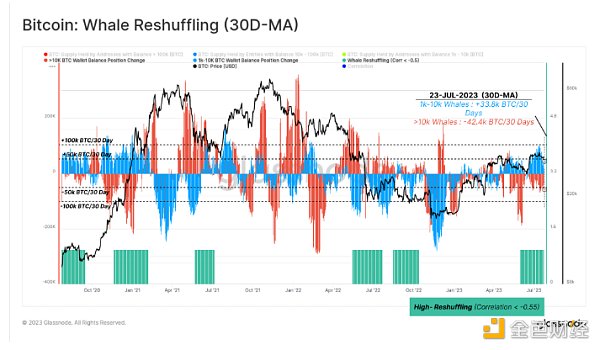

为了检验巨鲸重组假设,我们可以研究鲸鱼细分的 30 天头寸变化(>10K BTC ? 和 1k-10k BTC ?)。 我们的目标是找到一组看到余额增加而另一组看到类似规模减少的时期。

在下图中,我们突出显示了可以识别 -0.55 或更低的强逆相关性的时期。 我们可以看到,这个区间与近期市场飙升至 3 万美元区间的时间一致。

因此,这表明 巨鲸 最近确实表现出了相对中性的平衡变化,它们最近的大部分活动都是通过交易平台进行重组的。

3、 巨鲸 和交易平台

考虑到巨鲸的行为,我们现在可以尝试观察对市场的影响,重点是交易平台。下图可以通过两条轨迹来分析巨鲸实体和交易平台之间的关系:

1)? 巨鲸 带来的以 BTC 计价的交易流入

2)? 巨鲸 占所有流入量的百分比。

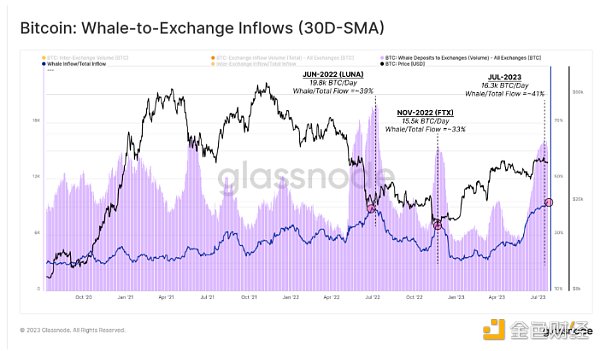

在最近的反弹中,巨鲸流入交易平台的数量显着增加,达到每天+1.63万 BTC。这是占所有交易平台流入量 41% 的巨鲸主导地位,与 LUNA 崩溃 (39%) 和 FTX 失败 (33%) 相当。

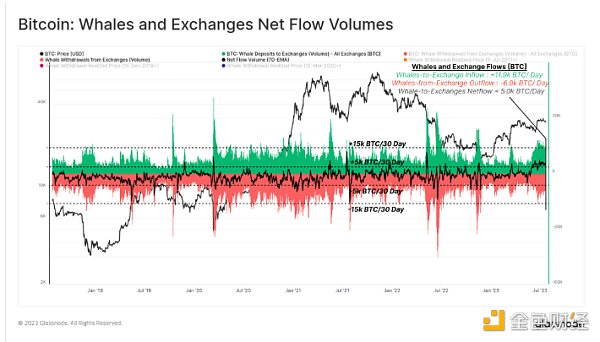

对交易平台的 巨鲸 净流量的分析可以作为其对供需平衡影响的代理。在过去的五年里, 巨鲸 到交易平台的净流量往往在每天±5k BTC 之间波动。

然而,今年整个 6 月和 7 月, 巨鲸 流入量持续偏高,每天 4000 至 6500 BTC。

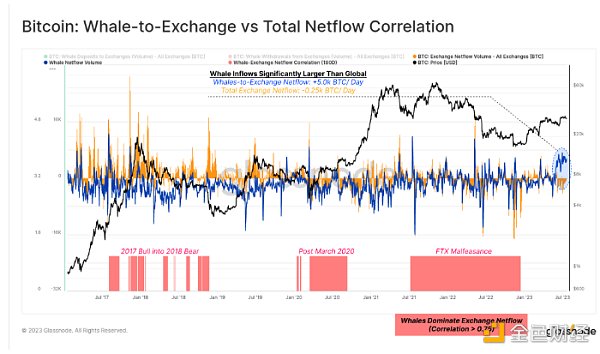

我们将回到一个简单的相关工具来确定巨鲸在全球交易平台净流量中占主导地位的时期。下图显示了巨鲸净流量与全球交易平台净流量?(表明巨鲸占主导地位)之间具有高度相关性(0.75 或更高)的时期,其中三个关键时期可见:

1)2017年的牛市进入2018年的熊市(市场转型和成熟)。

2)2020 年 3 月后时期(GBTC 的机构采用和扩展)。

3)2021 年底至 2022 年(FTX/Alameda 实体不幸的渎职行为)。

从这个角度来看,我们可以再次看到 巨鲸 行为(强流入偏差)与市场其他部分(适度流出偏差)有很大不同。

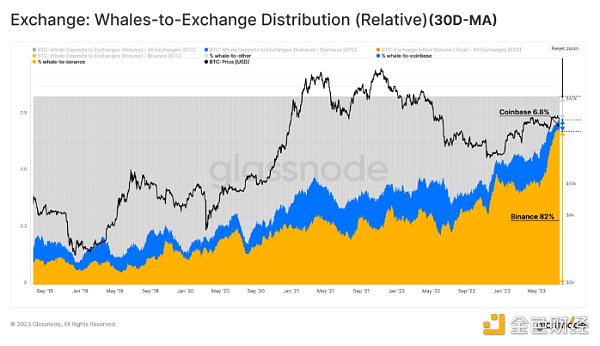

可以说,这个故事中最有趣的部分是巨鲸币的目的地。如果我们细分鲸鱼流入量,我们可以看到大约 82% 的鲸鱼到交易平台的流量流向 Binance ?,而 Coinbase ? 占 6.8%,所有其他交易平台占 11.2%。

这意味着 7 月上涨期间近 34% 的鲸鱼资金流入币安,过去 12 个月币安的主导地位明显上升。 这也说明了我们在前几周观察到的一些地区差异( WoC 26 )。

4、短期 巨鲸

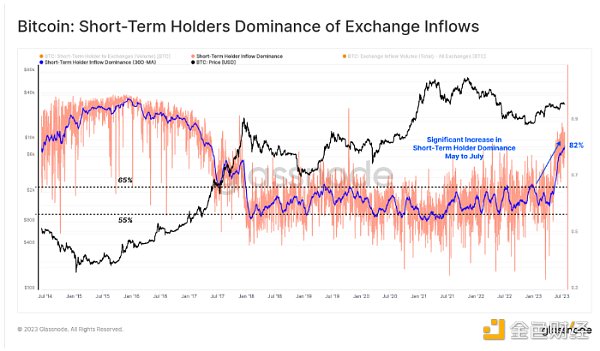

确定 巨鲸 实体目前在交易平台活动中占主导地位后,我们可以将这些观察结果与上周的报告联系起来,我们在报告中指出,大多数交易平台活动都与短期持有者有关(WoC 29 ) 。

短期持有者在交易平台流入中的主导地位已飙升至 82%,目前大大高于过去五年的长期范围(通常为 55% 至 65%)。由此,我们可以证明近期的大部分交易活动都是由 2023 年市场中活跃的巨鲸驱动的(因此被归类为 STH)。

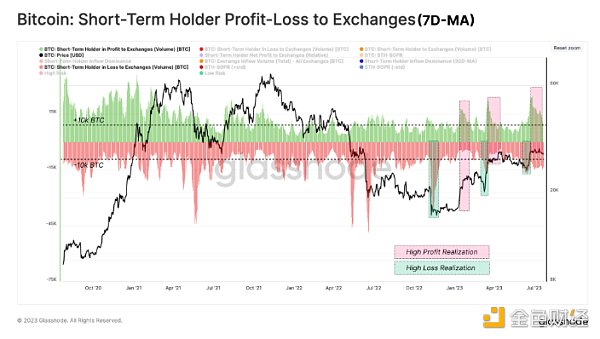

如果我们观察流入交易平台的短期持有者数量所实现的利润/损失程度,就会发现这些新投资者显然正在交易当地市场状况。 自 FTX 事件影响以来,每次反弹和调整都会导致 STH 的利润或损失分别增加 1万 BTC 以上。

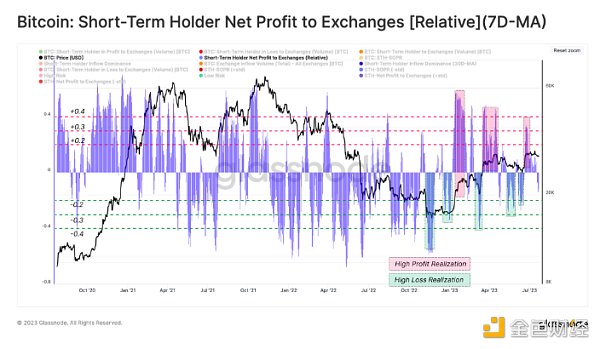

通过查看 STH 队列发送到交易平台的代币的净利润/亏损偏差,我们可以更清楚地看到这种行为。 在这里,我们可以看到当地市场的极端情况,即 STH 锁定了高水平的利润 ? 或损失 ?,由该指标交易分别高于或低于 ±0.3 表示。

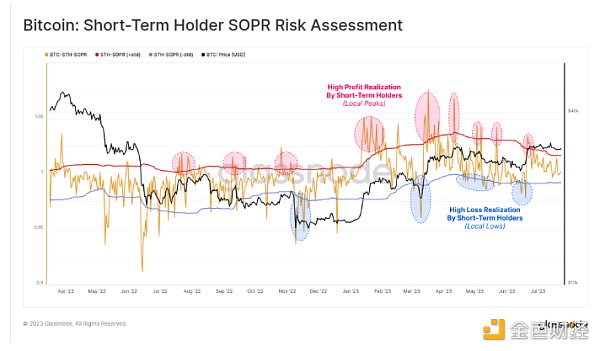

短期持有者 SOPR ? 是另一个强大的工具,可以为现货市场的本地交易行为提供汇合。 SOPR 跟踪短期持有者代币的平均支出价格(处置)与收购价格之间的比率。

下图采用一个标准差范围(90 天)来表示超额利润或亏损的实现时期。 我们可以看到在 2023 年当地市场极值前后这些定价范围被突破的几个例子。

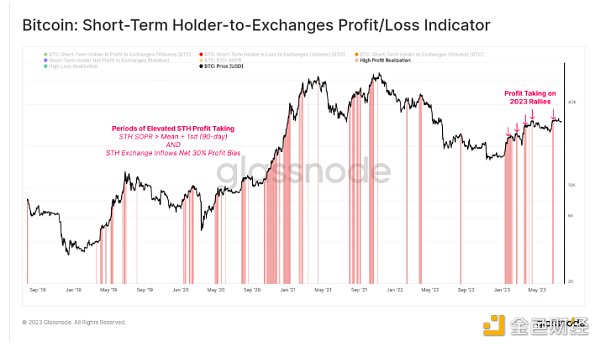

最后,我们可以使用 Workbench 结合这些观察结果来开发一个工具,该工具会突出显示何时满足这两个条件:1) STH SOPR 的交易价格高于平均值 + 1 标准带(90 天)。

2)交易平台的相对净利润/亏损偏差超过 0.3。

该工具可以帮助确定 STH 群体何时锁定了相对于近期历史的大量利润。 2023 年全年发生了多起此类事件,其中许多事件创造了当地市场的峰值。

5、总结和结论

比特币的巨鲸实体经常被认为是对市场价格走势的关键影响。虽然跟踪和监控这些实体相当具有挑战性,但它们最近几个月似乎越来越活跃。 特别是,42% 的交易平台流入与鲸鱼实体有关,其中绝大多数流向币安。

我们还可以推断,大多数活跃的巨鲸实体都被归类为短期持有者。通过结合这些观察结果,我们可以开发一套工具来跟踪该群体实现强劲盈利和亏损的时期。 由此,我们可以开发一套工具,利用链上数据帮助应对当地市场的极端情况。