自以太坊上海升级以来,市场对流动性质押表现出明显偏好。在ETH质押数量上,Lido占据着绝对的主导地位。从DeFi的资金流向也可以看出stETH已经成为资产质押中的首选。

摘要

- 4月中旬,以太坊推出了质押提款(Staking withdrawals)功能,市场对流动性质押的兴趣进一步增强。

- 在众多以太坊流动性质押服务商中,Lido已经建立了压倒性的优势,它拥有最高的LSD(流动性质押衍生品)供应量和流动性,并通过在DeFi中的整合增强其网络效应,这些都巩固了其在以太坊质押市场中的龙头地位。

- 随着LSD在DeFi中的应用,新的趋势已经形成——LSD被转入借贷协议中进行质押,与质押相关的流动性Pool的TVL(总锁定价值)下降。

以太坊价格表现相对稳定

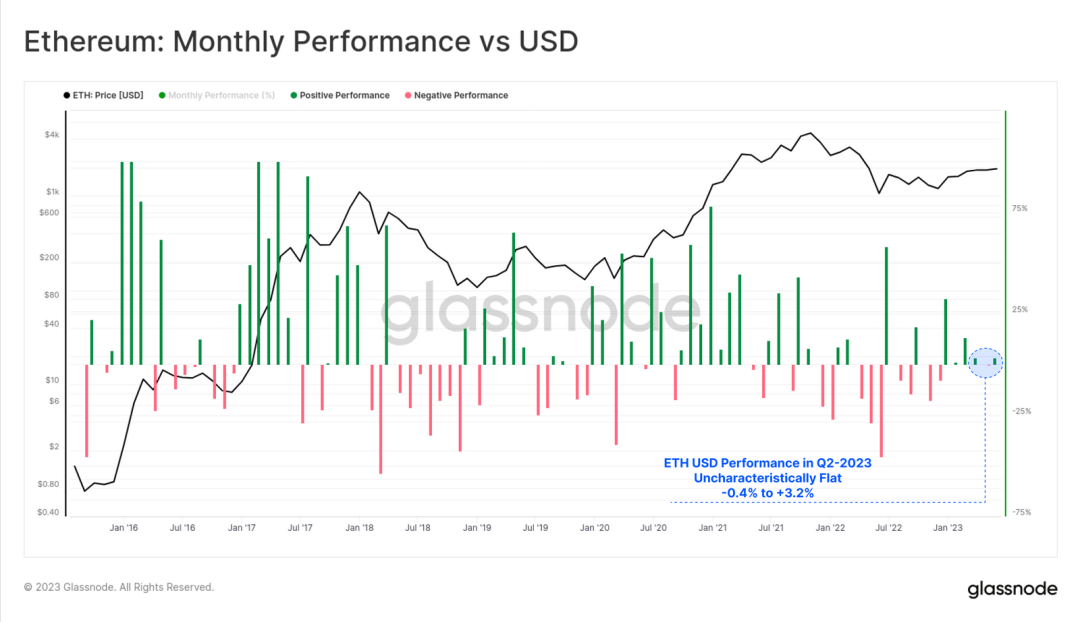

最近几周,数字资产市场受到了BTC ETF申请的影响,BTC的表现明显优于其他资产。虽然贝莱德申请BTC ETF的举措让ETH价格提升了11.2%,但第二季度收盘时,它仅比4月的开盘价高出6.4%,价格出乎意料的稳定。

图1:与美元相比以太坊价格表现

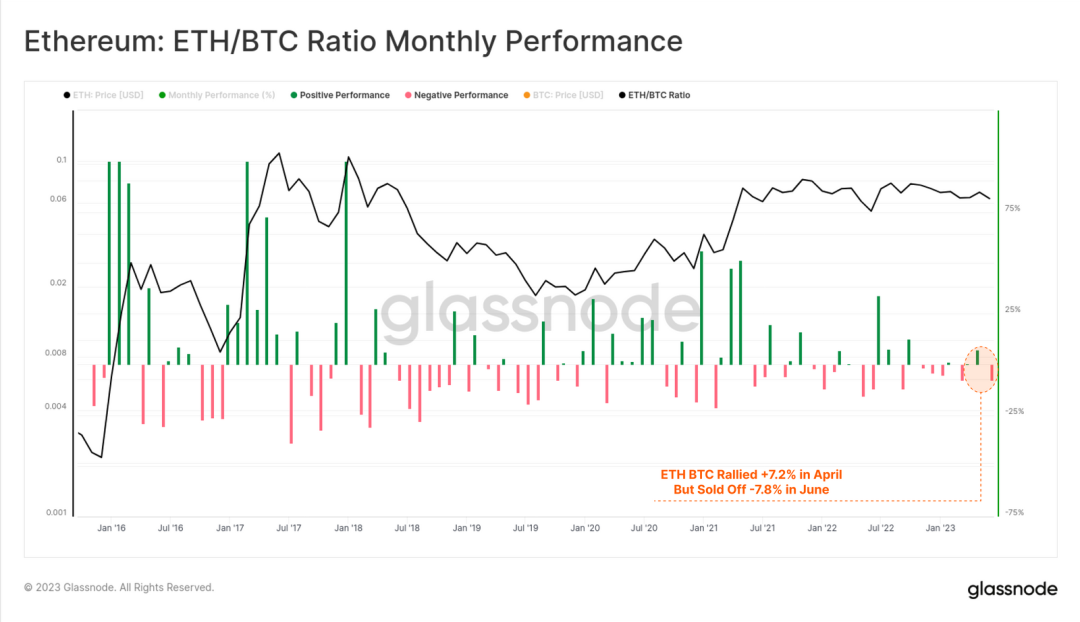

相比较而言,2023年许多数字资产的表现都不如BTC,ETH/BTC比率一度下滑到0.060,将近50周的最低点。不过这一比率已回升至0.063,可以看出市场在7月初是有所回升的。

图2:以太坊:ETH/BTC比率的月度表现

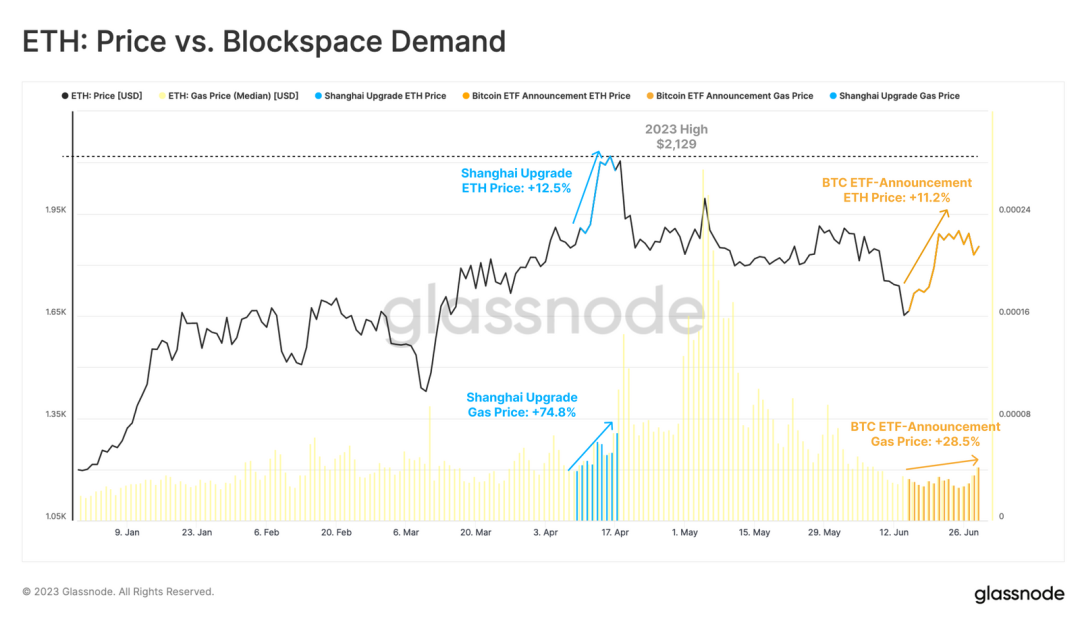

从年初至今,ETH价格的上涨还没有引起链上活动的波动。代表区块空间需求的Gas费一直保持在相对较低的水平,尤其是在ETF申报公告之后的一周。在4月份上海升级期间,也就是ETH市场出现类似反弹之前,Gas费上涨了78%,而本周的涨幅为28%。

图3:以太坊价格 vs Gas费

新一轮的质押浪潮

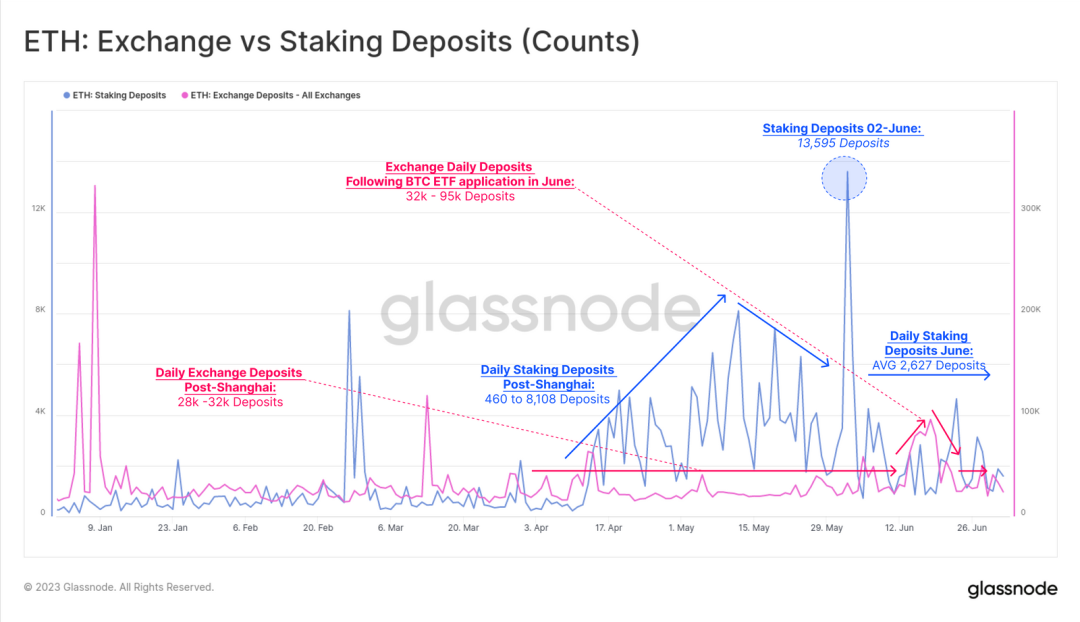

虽然上海升级的硬分叉允许验证者提取质押的ETH,但升级并没有引发ETH的提款潮,反而引发了一场新的质押浪潮。

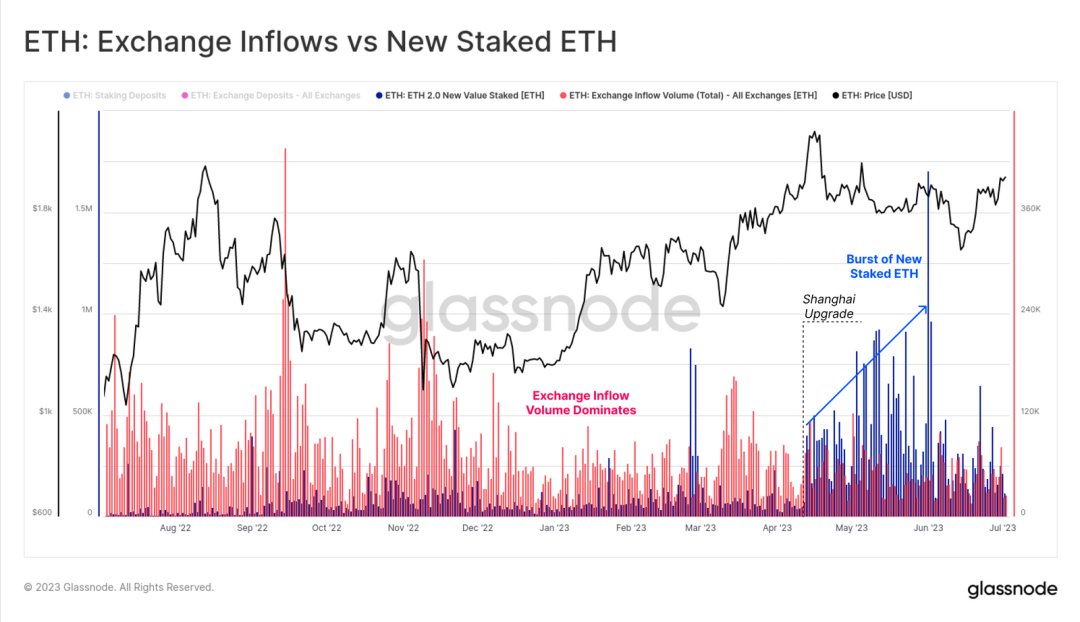

质押活动(交易数)在6月2日达到高峰——新的质押超过13,595笔(价值超过40万ETH)。我们可以将其与交易平台中的ETH交易量进行比较,在此期间,交易平台的ETH交易量一直保持在3万左右。

图4:交易平台ETH交易量vs质押活动数量

如果我们比较一下交易平台上ETH的质押量(蓝色)与ETH的流入量(红色),就可以清晰的看到新质押的ETH数量正在迅速攀升。自上海升级以来,ETH质押活动一直保持高速增长,与交易平台的流入量旗鼓相当。

图5:交易平台流入量 vs ETH质押活动增量

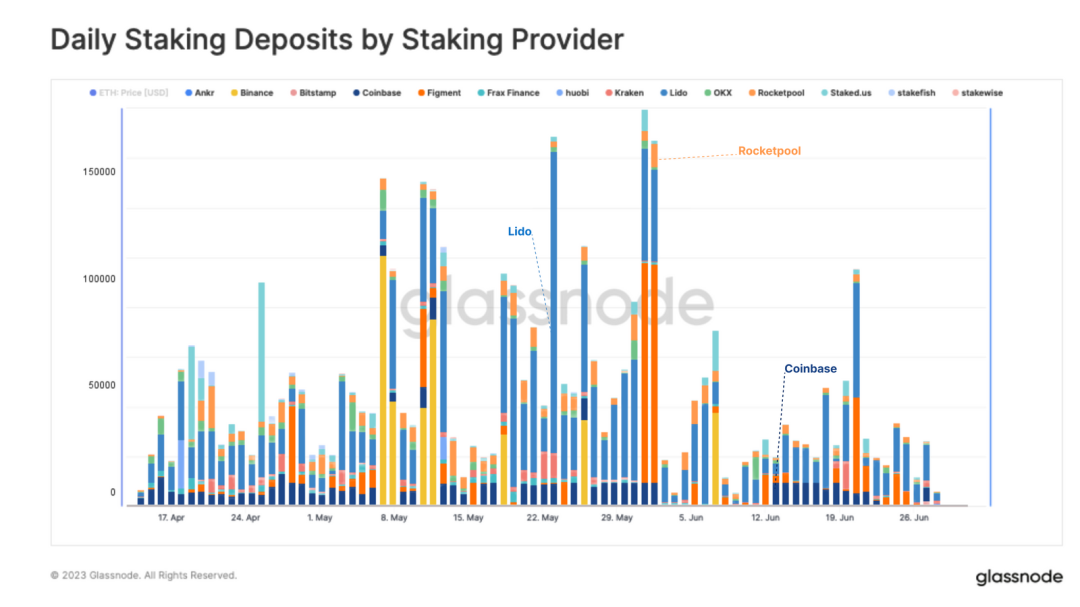

我们可以进行进一步细致地分析,将每日质押存款量按不同的服务商进行划分,我们就可以看到市场是利好流动性质押服务商的,尤其是Lido。

图6:将每日质押存款量按服务商进行划分

Lido的优势

上述观察结果反映了市场对LSD(流动性质押衍生品)的需求,这些Token实际上是存入质押Pool的ETH的质押凭证。

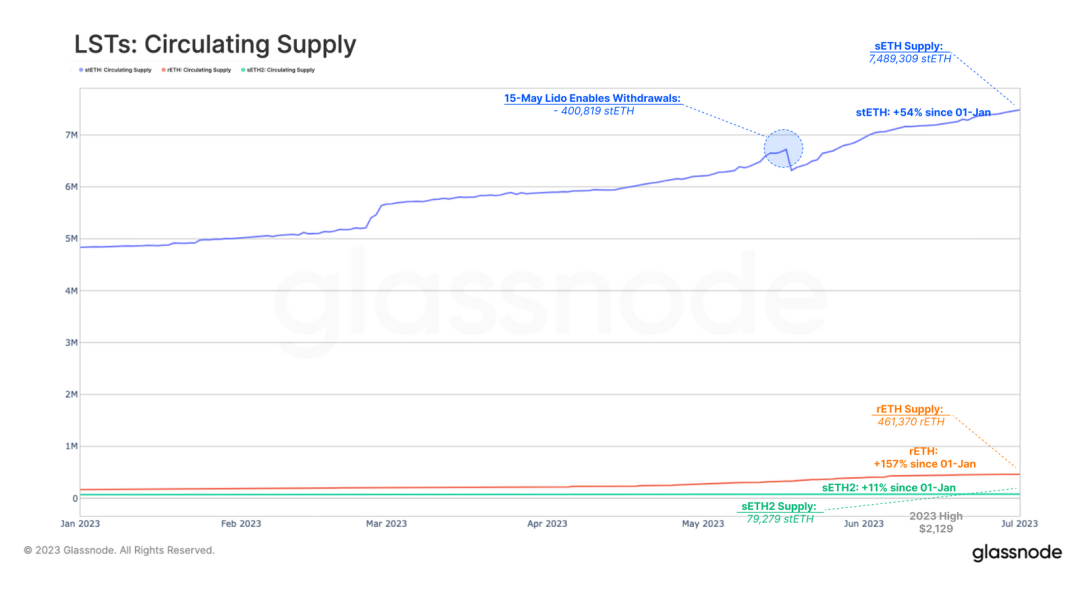

Lido在5月15日发布了V.2版本更新,允许节点运营商提取质押的ETH,使Lido的stETH持有者能够将其兑换成ETH。发布之后,40万stETH(约7.21亿美元)被提取,导致stETH的供应量收缩。然而,巨量增加的ETH质押存款可以远远覆盖stETH的下降,使stETH达到了749万的新高点。

与其他流动性质押服务商相比,Lido的stETH供应量比第二名高16倍,当之无愧占据了流动性质押市场的龙头地位。但是自今年年初以来,Rocketpool的流动性质押衍生品(rETH)供应量一直比Lido的供应量增长速度快三倍。

图7:LSD的流通供应量

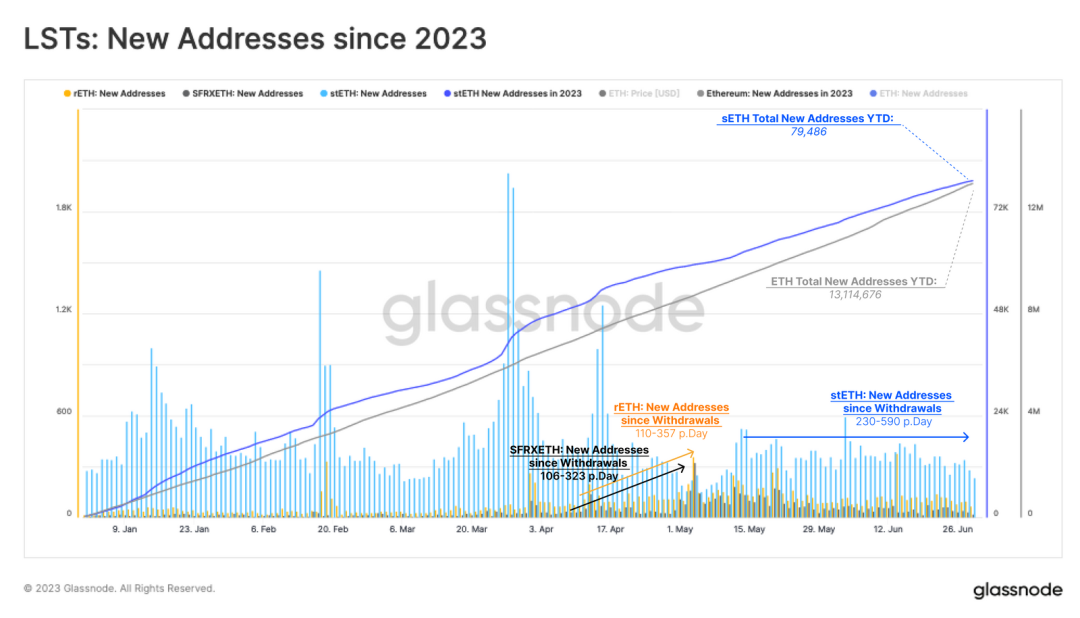

有趣的是,对Lido的stETH需求的增加并没有反映在stETH新的持有人数量的增长上。我们观察到Rocketpool和FRAX的流动性质押用户在上海升级后都有所增加,但Lido的新用户没有显著增长。

持有stETH的地址日增量一直在230-590之间波动,从今年年初至今还没有明显波动。由此我们可以得出结论,Lido新增的质押存款量其实是由现有的stETH持有者在原有基础上增加质押存款引发的。

图8:2023年以来持有LSD的新地址

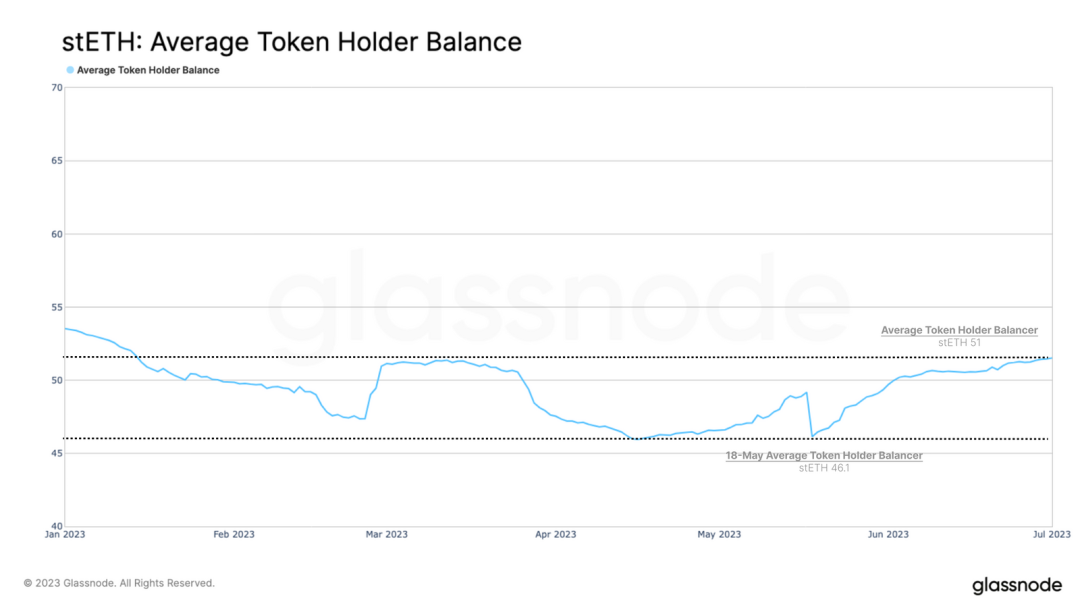

通过分析stETH持有者的平均余额,我们可以估算出新发行stETH的分布情况。在Lido启用提款功能后,stETH持有者的平均余额下降到46.1 stETH(8.3万美元)。

而自上海升级以来,stETH平均余额又增加到51.0 stETH(10万美元),这表明现有的持有者确实在增加他们以stETH形式质押ETH的份额;这也表明Lido的流动性质押新用户并没有明显增长。

图9:stETH持有者的平均余额

LSD在DeFi的新用法

LSD的关键价值之一是它们与DeFi协议的整合。LSD持有者可以轻松地在Decentralized交易平台上交易LSD或将其作为抵押品,通过借贷协议获取收益。

LSD自出现以来,在不同的DeFi协议中的活动越来越多,其中Lido的stETH是最活跃的。stETH在DeFi中的广泛应用是导致Lido在流动性质押领域能够占据主导地位的另一个因素。然而,在接受LSD的一系列DeFi协议中,又有几个有趣的趋势正在发生。

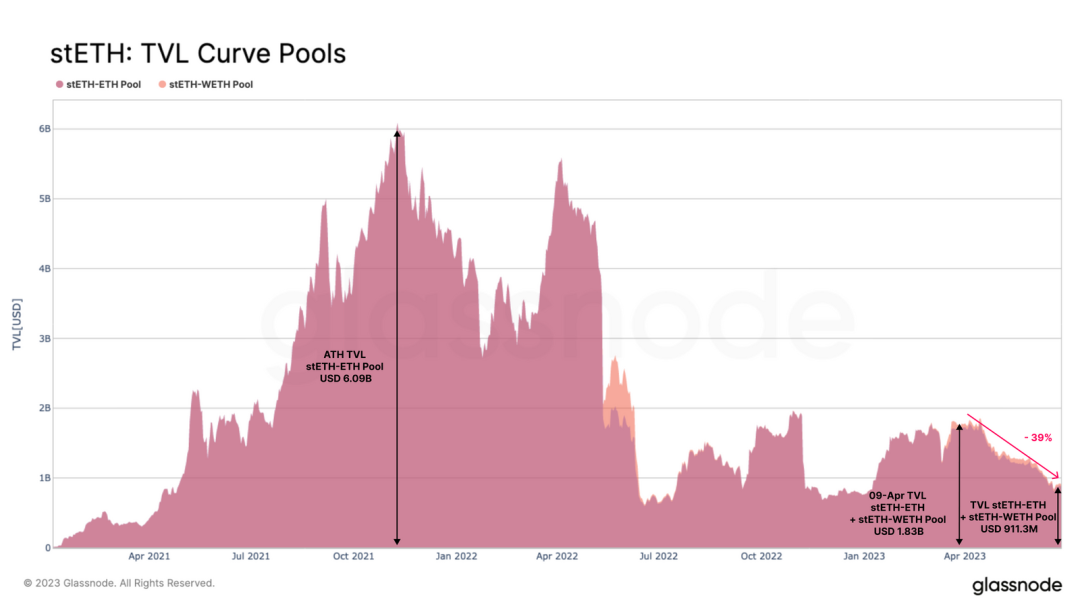

自上海升级以来,stETH-ETH Curve pool,也就是Lido的流动性质押服务最大流动性Pool,已经损失了其总锁定价值(TVL)的39%。现在它正在接近2022年5月Terra-Luna崩盘后去杠杆化时期的水平。

图10:Curve pool的总锁定价值

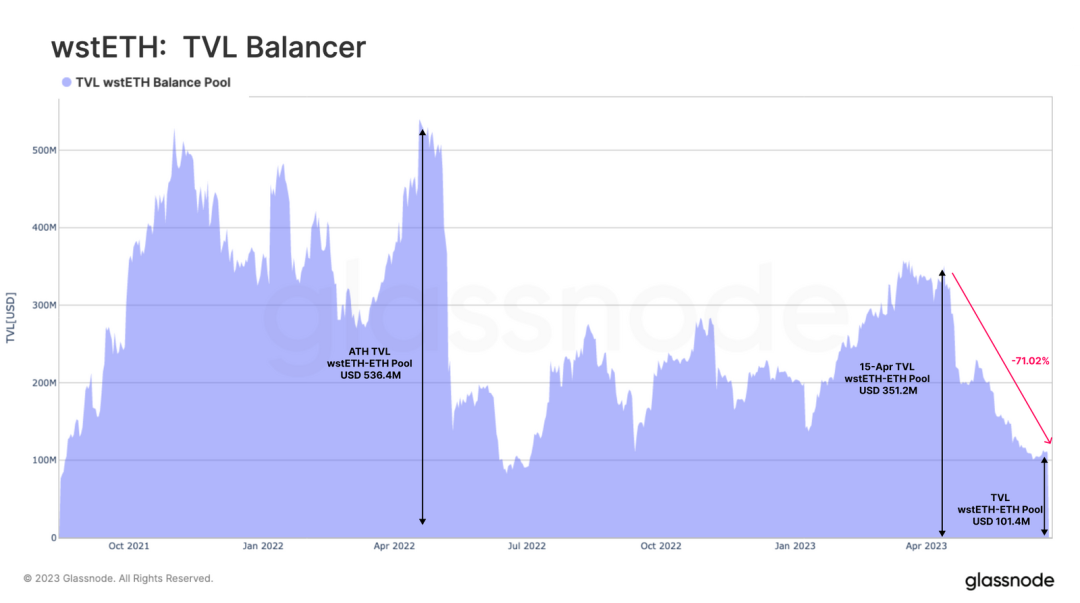

通过对Balancer的wstETH-ETH Pool的分析,我们可以看到这种趋势更加明显。自4月15日以来,该Pool的TVL下降了71%:从3.512亿美元减少到1.014亿美元。

图11:Balancer的wstETH-ETH Pool总锁定价值

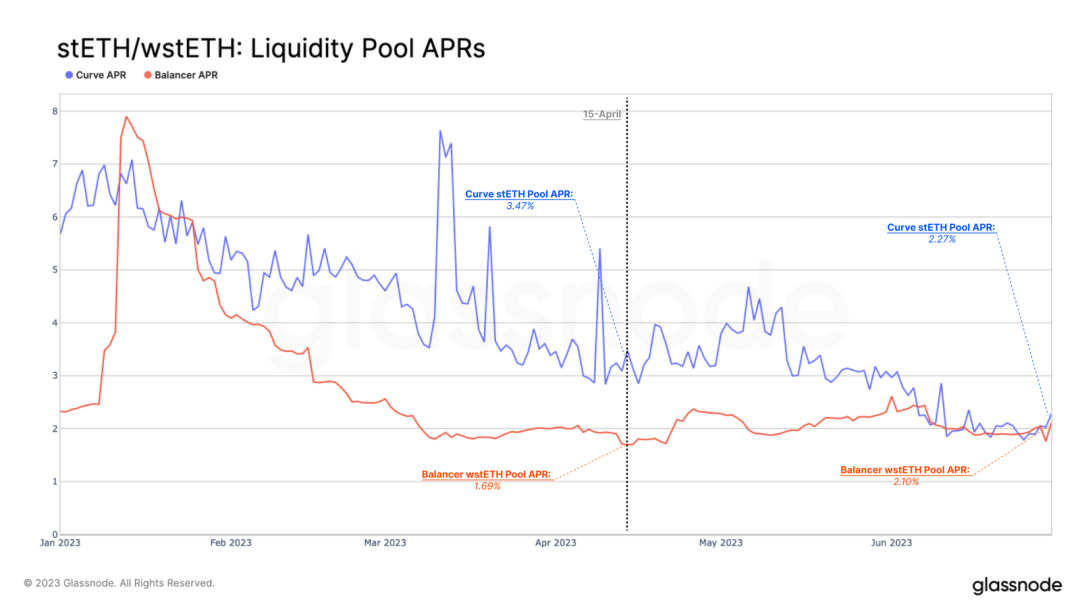

通过研究两个资金pool的年化收益率(APR),我们可以看到它们在2023年呈现出一致的下降趋势。我们以4月15日为参考点,因为正是在那个时候开始了新的质押浪潮,相关DEX上的流动性开始减少。

Curve stETH-ETH Pool的年化收益率已从4月15日的3.47%下降到目前的2.27%。另一方面,Balancer Pool在4月达到最低点1.69%,此后略微上升到2.10%。

注:流动性Pool的APR是由不同的奖励结构组成的,以不同类型的Token支付。Lido以LDO对Curve流动性提供者进行奖励,这一奖励计划将于6月1日结束。鉴于这两个平台上的APR趋势截然不同,这种不断变化的奖励结构本身并不会导致流动性的下降。

可能是自从开放提款后,APR对于LSD pool来说已经变得有些无关紧要了。在上海升级之前,流动性pool是质押者唯一流动性来源,然而现在DEX上stETH和ETH之间的交易要求已经降低,用户可以直接在平台上完成铸造或赎回。

这可能意味着做市商们看到作为DeFi流动性提供者的奖励减少。此外,由于美国监管部门的审查力度加大,一些头部做市商的退缩可能将进一步加剧这一趋势。

图12:stETH和wstETH的流动性pool年化收益率

由于我们看到流动性的减少是一个连续的趋势,而不是由于少数玩家的离开而导致的流动性突然撤出,所以我们暂且认为这些流动性的减少更多可能是由于结构性的转变。

另一个解释可能是由于其他DeFi协议的新收入来源导致流动性提供者的潜在机会成本增加。诸如Aave或Compound等借贷Pool允许LSD作为抵押品,并将其与ETH进行杠杆。

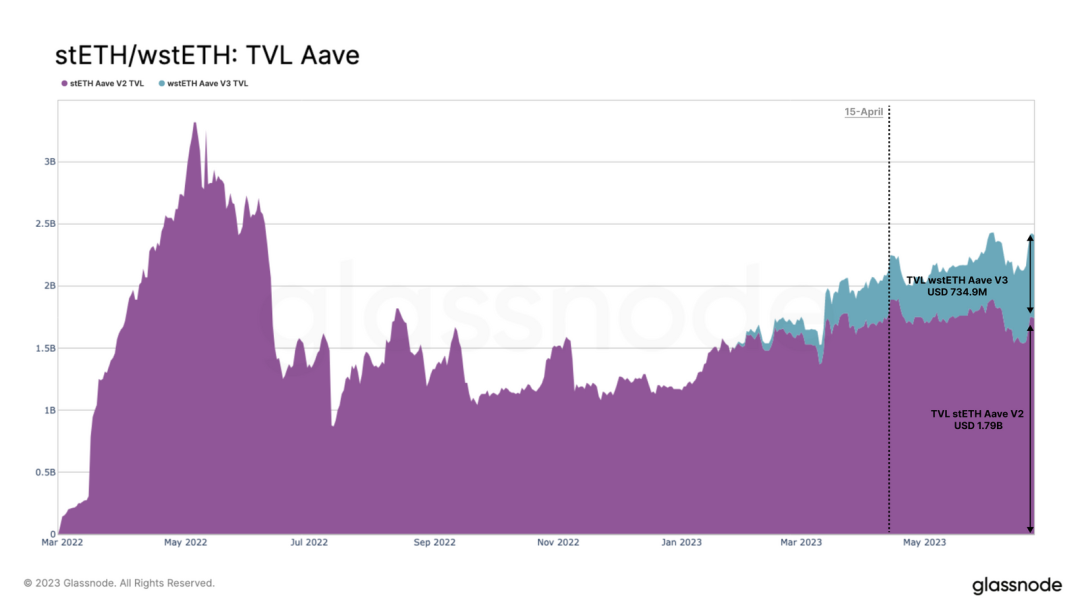

Aave 的总锁定价值已发生明显增长,特别是V3借贷Pool中的wstETH。自2023年1月下旬推出以来,wstETH Pool的价值已膨胀到超过7.349亿新元,而stETH Pool则徘徊在17.9亿美元左右。

图13:Aave中stETH和wstETH的总锁定价值

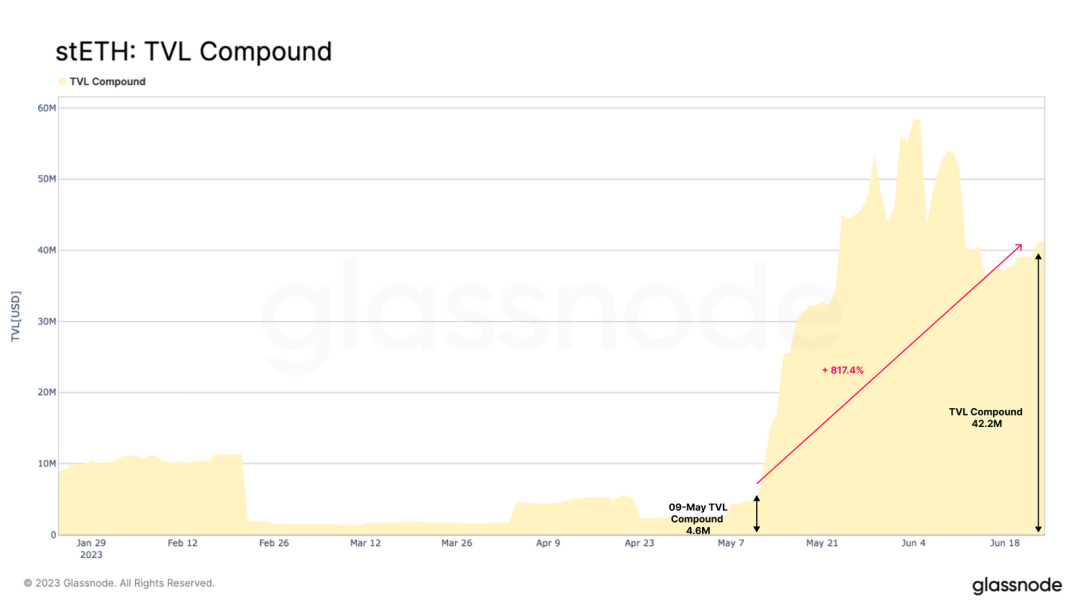

Compound V3 wstETH Pool自今年年初推出以来也有了显著增长,现已持有超过4220万美元的stETH。仅自5月9日以来就增加了817%。相对于ETH甚至稳定币来说,有收益的流动性质押衍生品LSD似乎正在成为一种更有吸引力的抵押品。

图14:Compound V3 wstETH Pool的总锁定价值

总结

以太坊上海升级在4月中旬完成,参与者能够对质押的ETH进行提款。与其说是催生了一波提款潮,不如说是进一步加速了质押存款活动的进行,市场对流动性质押衍生品LSD表现出了明显的偏好。

其中,Lido占据了迄今为止最大的市场份额,占到了750万的ETH质押量。Lido的stETH在DeFi领域也有重要表现——被作为首选的抵押品。自上海升级以来,stETH在DeFi领域的分布出现了明显的变化,DEX流动性pool缩小,而借贷协议中的抵押品使用量上升。

这都表明,投资者可能在玩一个质押收益最大化的策略,通过借贷杠杆建立stETH敞口,以放大自己的回报率。