香港反洗钱新规生效,合规要点全整理

撰文:肖飒法律团队

2023 年 5 月 23 日,香港证券及期货事务监察委员会(SFC)发布了《有关适用于获证券及期货事务监察委员会发牌的虚拟资产交易平台营运者的建议监管规定的咨询总结》。纵观虚拟资产交易的监管体系,中国香港地区的监管框架并非一日而就。自 2017 年,SFC 对以首次代币发行(ICO)来募集资金通过金融属性认定来进行监管,2018 年对虚拟资产投资提供者细化规则,到了 2019 年更将提供证券型代币交易的虚拟资产交易平台纳入监管体系。相信在 2023 年香港地区放开零售投资者的投资的同时,细化对虚拟资产交易平台之于反洗钱的监管有助于提升香港地区的市场透明度、推动虚拟资产交易的长远发展。

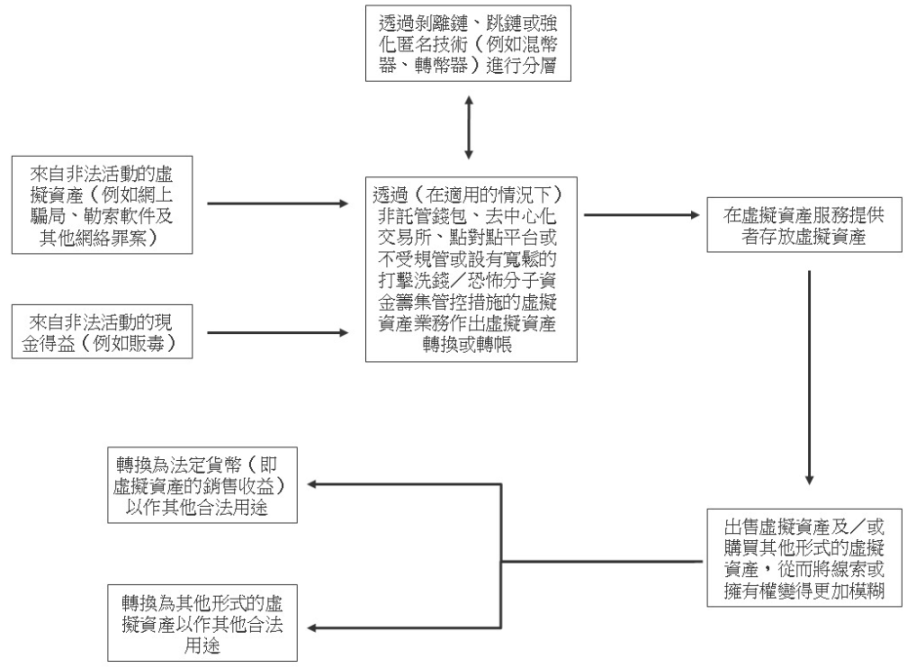

洗钱的三个阶段

一、虚拟资产业务在洗钱过程中的可能用途

一般而言,虚拟资产交易以假名或采用强化匿名功能进行。然而,虚拟资产不受边界所限的性质及近乎即时完成的交易速度可遭不法分子或洗钱人士利用,因为虚拟资产有时会透过强化匿名服务 ( 例如,混币器 (mixer) 或转币器 (tumbler)) 及其他强化匿名技术或机制 ( 例如具强化匿名功能的虚拟资产或私隐币、私隐钱包等 ) 使虚拟资产的汇款人、收款人及实际拥有人的身份变得模糊的技术)而被清洗。

鉴于虚拟资产的假名性质及交易速度,不法分子和指定人士可能会利用多个钱包进行大量或结构性虚拟资产交易,轻易地使资金流向变得模糊和令线索更加复杂,从而隐藏其虚拟资产的源头及目的地,以避免他们的洗钱 / 恐怖分子资金筹集或其他非法活动被侦测出来。

此外,由于虚拟资产交易可以点对点方式进行,如果当中并没有中介人的参与以执行客户尽职审查和交易监察等打击洗钱 / 恐怖分子资金筹集措施,有关交易亦会被不法分子所利用。

故而,客户尽职审查是为预防、打击以及中止洗钱 / 恐怖分子资金筹集的重要措施之一。以下将重点讨论何为客户尽职审查、何种情形将引起客户尽职审查及跨境代理需要的额外尽职调查。

二、客户尽职审查 (customer due diligence)

考虑到虚拟资产交易的高度匿名性,识别、核实客户身份是客户尽职审查的重中之重。

对自然人客户而言,金融机构应最少取得以下资料以识别客户身份:

(a) 全名;

(b) 出生日期;

(c) 国籍;及

(d) 独特识别号码 ( 例如身分证号码或护照号码 ) 及文件类别。

对于法人客户,金融机构应核实其名称、法律形式、核实之时是否存在,以及规管及约束该名法人的权力,包括以下资料:

(a) 全名;

(b) 注册、成立或登记日期;

(c) 注册、成立或登记地点 ( 包括注册办事处地址 );

(d) 独特识别号码 ( 例如注册号码或商业登记号码 ) 及文件类别;及

(e) 主要营业地点 ( 如不同于注册办事处的地址 )。

若客户为会所、社团、慈善组织、宗教组织、院校、友好互助社团等,该等机构的合法目的必须令金融机构信纳。

SFC 更规定了额外的客户资料,令金融机构得以识别并管理其与客户建立业务关系及 / 或其客户进行虚拟资产交易的途径:

(a) 互联网规约 (IP) 地址连同相关的时间印章;

(b) 地理位置数据;及

(c) 装置识别码 (device identifier)。

三、何时需对客户尽职审查

《打击洗钱指引》4.1.9 段列出金融机构须对客户执行客户尽职审查的一般情形:

(a) 在开始与该客户建立业务关系之时以前;

(b) 在执行以下非经常交易之前,而该交易:

(i) 涉及相等于 120,000 元或以上的款额 ( 或折算为任何其他货币的相同款额 ),

(ii) 涉及相等于 8,000 元或以上的款额 ( 或折算为任何其他货币的相同款项 ) 并属电传转帐

不论该交易是以单一次操作执行,或是以该金融机构觉得是有关连的若干次操作执行;

(c) 当金融机构怀疑客户或客户的户口涉及洗钱 / 恐怖分子资金筹集时;或

(d) 当金融机构怀疑过往为识别客户的身分或核实客户的身分而取得的资料是否真实或充分时。

非经常交易指金融机构与该机构没有业务关系的客户之间的交易。然而,持牌虚拟资产交易平台并不应该进行该交易(4.1.11)。

另就虚拟资产而言,非经常交易亦可包括虚拟资产转帐及虚拟资产兑换。故而,4.1.9(b)应涵盖虚拟资产转账及虚拟资产兑换。然而,对虚拟资产转账涉及相当于不少于 8,000 港币的虚拟资产的非经常交易之前,SFC 更在 12.3 段要求金融机构须就该客户执行客户尽职审查,不论该交易是以单一次操作执行,或是以该金融机构觉得是有关连的若干次操作执行。

四、跨境代理:额外尽职审查、持续监察及空壳虚拟资产服务提供者

跨境代理关系具体指代一家金融机构 (「代理机构」) 在提供虚拟资产服务的过程中向另一家位于香港以外的虚拟资产服务提供者或金融机构 (「受代理机构」) 提供服务,而在该业务关系中执行的有关交易是由受代理机构以主事人或代理人身分发起。例如,一家位于香港的金融机构 ( 作为代理机构 ) 为一家在香港以外经营、及为其本地客户作为受代理机构的虚拟资产服务提供者执行买卖虚拟资产的交易或将构成跨境代理。

注:此处虚拟资产服务包括(1)买卖虚拟资产的要约或 (2)人与人之间经常互相介绍或辨识,以期洽商或完成虚拟资产的买卖,而以该种方式洽商或完成该等买卖形成具约束力的交易。

考虑到虚拟资产交易的高匿名性与交易即时性,跨境代理或将引发交易真实性识别、洗钱、逃汇等风险。故而 SFC 施加额外尽职调查措施以管控管控尤为重要:金融机构应了解受代理机构有否从事涉及提供较高匿名性的虚拟资产的交易、及为受代理机构的非居民客户进行任何该等活动或交易的程度。另外,金融机构需采访合规官员、进行现场访问或审查内部或外部审计人员报告的结果来深入评估虚拟资产转帐实施的打击洗钱 / 恐怖分子资金筹集管控措施、对虚拟资产交易和相关钱包地址的筛查是否充分及有效。

并且,在跨境交易中,有关对虚拟资产交易及相关的钱包地址也将被金融机构持续监察。

至于空壳虚拟资产服务提供者,即:

(a) 在香港以外地方成立为法团;

(b) 获批准在该地方经营虚拟资产业务;

(c) 在该地方并无实体存在; 及

(d) 并非受到整个集团有效监管的受规管金融集团的有联系者。

其被明确禁止建立、实施跨境代理,且金融机构也不得与其建立跨境代理关系。

写在最后

近年来随着全球范围内虚拟资产业务规模不断扩大,利用虚拟资产进行掩饰隐瞒犯罪所得、洗钱的行为亦逐渐增多,FATF 亦对各国家 / 地区发出虚拟资产反洗钱预警并提供相应的反洗钱规制建议。我国香港地区新修订的《打击洗钱及恐怖分子资金筹集条例》亦专门对虚拟资产的反洗钱合规问题进行了详细规制,该条例将于今年六月一日生效,飒姐团队在此提醒各位老友,在香港地区从事相应业务,尤其涉及虚拟资产跨境交易业务时,务必重视反洗钱合规建设,尽到尽职审查、持续监查等义务,以免自身陷入法律风险。