一文读懂DeFi协议Elixir Protocol:颠覆传统做市模式

近年来,DeFi 的兴起使加密交易量从 CEX 转向 DEX,不论是用户还是机构都更重视 DEX,但不可否认 CEX 在加密中的重要性,绝大多数日常加密交易都发生在 CEX,即使是 DeFi 原生 token 仍然需要 CEX 对来获得预言机,以进行去中心化借贷、永续 Swap 等功能。

而做市是 DeFi 的重要部分,当前的做市合约会要求项目方提供给金融实体一定数量的 token,以换取其 CEX 对的流动性供应。做市商同意在至少 90% 的合同期限内为订单簿提供高流动性,作为回报,他们可以获得项目总 token 供应的 2-5% ,长远来看,将如此多的 token 交到一个实体手中最终会对 token 价格行为造成决定性的走向,甚至是毁灭性性的打击,损害投资者、用户和项目本身。

今天为大家介绍的项目 Elixir Protocol 颠覆了这种传统做市模式,Elixir Protocol 是一种独特且创新的 DeFi 协议,允许项目为其中心化和去中心化交易对获取流动性,成本节省达 99% ,改善项目民主化和去中心化的同时提高了社区一致性和透明度。

Elixir 做市

做市是指通过买卖 token 来提供加密市场流动性以维持市场效率和深度,在 TradFi 中,做市商通常是投资公司,他们承担持有特定证券一定数量股份的风险,以促进其交易。同时寻求从买卖差价之间的差价中获利。做市商是加密市场的重要组成部分,因为它确保始终有流动性可供寻求买卖 token 的交易者使用。

通过 Elixir,项目现在可以获得比中心化平台提供的更好的交易对做市,还可以确切地看到他们的流动性是如何被提供的,从而为所有参与者释放完全的透明度。

Elixir CEX 做市

在做市上,Elixir 部署了最先进的市场中性算法(market neutral algorithm),Elixir 使用 Avellaneda & Stoikov 算法的变体(这是最著名的做市商算法之一)以提供严格的买卖差价并加深 token 对的订单簿流动性。Elixir 通过两种方式为协议提供了一种更便宜的方式来确保 CEX 上的流动性:债券和流动性挖矿。

债券

Elixir 的债券允许项目从社区购买 Elixir LP token,从而使该项目的中心化交易平台 token 币对能够永久做市,该过程也被描述为「购买流动性」。

创建债券的步骤是:项目为债券设定参数,包括债券硬顶、奖励金额和交换期的持续时间,还得选择他们希望将流动性部署到的交易平台和特定 token 对。在创建和启动债券后,Elixir 协议将处理其余部分,该项目将开始为他们选择的中心化交易对进行算法做市。

用户角度来看,用户向绑定合约贡献 50/50 的流动性(50% LP token, 50% USDT),并获得 LP token 作为回报,然后可以将这些 token 换成 100% 的债券原生 token。通过 Elixir 的债券购买流动性对项目方和用户来说都是双赢的。项目可以获得永久流动性,而用户则可以获得 LP token,这些 token 可以兑换为债券的原生 token,并获得额外百分比的奖励 token。而 Elixir 协议利用该协议拥有的流动性,通过 Elixir 基金会做市。

流动性挖矿

Elixir 使项目可以通过流动性挖矿激励用户为其中心化交易对提供流动性,通过 API 将他们的个人交易账户连接到 Elixir,用户可以在他们从实际做市中获得的任何利润之上获得补贴的 APY。这个过程被描述为加密资产的「租赁流动性」。

项目激励流动性挖矿的过程很简单,用户可以在 Elixir 的前端选择所需的交易平台,并确认将向其提供流动性的特定 token 对。Elixir 为大多数主流交易平台提供支持。此外,他们可以为流动性挖矿活动添加 token 奖励并设置 token 排放的期限。token 奖励将按照流动性提供者对池所有权的比例等分配给流动性提供者。

从用户的角度来看,他们可以通过 Elixir 前端的 API 来连接 MetaMask 和交换账户。他们可以查看所有可用的流动性挖矿活动或按他们有资格参加的活动进行选择,按交易平台支持和 token 余额进行过滤。

Elixir DEX 做市

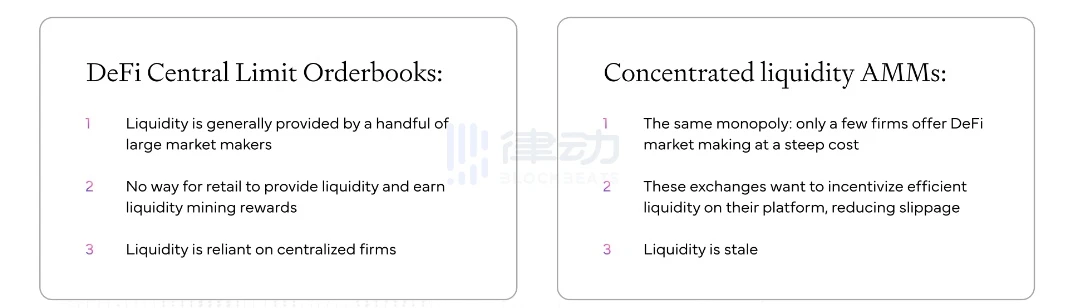

Elixir 的主动流动性供应极大地提高了 DeFi 生态的资本效率:对于 DeFi CLOB 和集中流动性 AMM 而言。

链上 CLOBs

Elixir 将主动算法做市的概念应用于链上构建的 CLOB(中央限价订单簿)。该协议能够在这些平台上为特定 token 对做市,就像在 CEX 的订单簿上做市一样。在链上构建 CLOB 基础设施的 DeFi 协议可以将 Elixir 集成到他们的后端,允许用户为交易对提供流动性,用户增加的流动性减少滑点,收紧买卖价差,并且降低波动性。

Elixir 还可以直接连接到大多数链上 CLOB 而无需本地集成,允许用户在之前由中心化金融公司主导的订单簿上做市,这些公司获得了这些平台上的大量做市激励和收益。

集中流动性 AMM

数据显示,集中流动性 AMM 是交易者可用的功能最强大流动性场所之一,甚至在主流 token 对的 +/-2% 滑点方面超过了中心化交易平台。

集中流动性的问题是需要用户手动操作,用户需要手动调整其流动性目标的上限和下限,如果出现波动,资产可能会迅速触及债券曲线上的非流动性缺口,但 Elixir 可通过其主动流动性部署实现链上做市。本质上,集中流动性池在实践中与链上订单簿极其相似,使 Elixir 能够在池内价格变动时围绕价格提供一个紧密的流动性范围。

Elixir 架构

Elixir 的底层基础设施是去中心化的和高吞吐量的,可以就交易平台上的每个计算订单达成共识。该体系结构不是很容易理解,以下是其组成部分:

交换流(Exchange Feeds)

交换流持有每次交换的只读凭证,并订阅单个更新流,将数据传送到数据聚合器。

数据聚合器

数据聚合器从多个交换流中收集数据,并将它们组合成一个确定性数据框架,对其进行签名,并将它们传送给验证器和审计器。Elixir 技术堆栈的这一部分使验证器能够根据与交易平台流相关的准确数据采取行动。

验证者网络(DPoS)

Elixir 的验证器网络在去中心化的权益证明系统中运行,需要 66% 的共识,并在中继节点强制执行,最终用户将他们的权益委托给验证者,最高权益的验证者将获得最大部分的奖励。

中继节点

中继节点持有各个交易平台的交易密钥,并从各个验证器中统计订单提案框架。订单提案过期后,将其传递给审计员以验证其正确性。

争端解决(审计员+控制器节点)

争端解决层确保验证器运行做市算法,并根据初始指导正确设置参数。此外,审计师还通过奖金激励验证人的诚实行为,同时惩罚不诚实的行为。

Elixir token ELXR

ELXR 是 Elixir 生态系统的原生实用程序和治理令牌,推动共识。从本质上讲,如果没有 ELXR token,Elixir 生态就无法以有效和安全的方式运行。

位于协议核心的节点和验证器基础设施将主要由 ELXR 驱动。所有验证者和节点都需要抵押一定数量的 ELXR token,以保持其活跃的基础设施和良好信誉。这种对验证者和节点质押 ELXR token 的要求对平台的整体安全性起到了更大的作用:保持激励一致。试图损害协议的不诚实节点和验证者将损害他们自己持有的 token 价值(削减其质押 token 的数量)。

ELXR token 也是生态系统中的治理 token,赋予持有者和网络参与者提出和投票决定协议未来发展的提案的能力。治理参与者可以自主决定 Elixir 协议产生的价值。

未来主网启动后,Elixir 将推出一项计划,帮助将网络进入完全去中心化状态。该计划将包括完全去中心化的技术架构、一个由 ELXR token 运行的功能性治理论坛,以及向该论坛提出的多项提案,以推动 ELXR token 的价值并脱离 Elixir 背后的私人基金会。Elixir 的总体目标将是:创建有效的治理机制;使 ELXR 成为 Elixir 协议的核心安全元素;使平台完全去中心化和无需许可。

审计

目前 Elixir 还处于测试网状态,在对其测试网进行数次内部测试后,Elixir 将会对社区公布其智能合约审计流程。

结语

在金融市场上,缺乏市场流动性是最大的问题。Elixir Finance 从全新的角度解决了这个问题,认识到 CEX 对市场的重要性,并通过其基础设施和 token 模型来分散对它们的做市,Elixir Finance 目前处于测试网,距离主网上线还需要一段时间,期待其主网上线后的新动作。