ETH、BTC 会迎来牛市吗?

牛市什么时候会重现?这是所有人都想问的问题。

然而问题并没有确切答案,但一个分析框架有助于我们接近正确答案。

加密货币分析师BEN 从经济学最基础的供给曲线入手,分析了供给变化后以太币和比特币可能的价格变化,并以历史上石油价格变化为例,试图穿透那个供需关系左右价格的规律。

2023 年的后半年将迎来各种叙事的百花齐放。这曾在2020 年和2021 年发生过,当时由于新冠疫情,印钞机在当年全面运转。当然,后遗症就是通货膨胀。

牛市中,每个交易员、投资者和玩家都在鼓吹着比特币可以对冲通货膨胀的叙事。这也是很多人认为比特币长期趋势上涨的原因。

但将时间倒回一年前,结果并不理想。在2022 年3 月至9 月的几个月里,通货膨胀率每个月都超过8%…… 但在同样的时间范围内,比特币下跌了50%。

结果证明,比特币对冲通货膨胀的叙事并没有奏效。那么发生了什么?

嗯,许多专家开始改变说法,说比特币是通货膨胀的早期指标。

事实上,你可以忽略任何叙事、宏观情绪以及其他所有因素,只关注一个主要的问题——减半。正如我们将在后面提到的那样,许多价格的变化是基于供应基本面的。

但是,让我们今天我们先从以太币开始说起。

以太坊最近进行了Shanghai 升级。虽然这次升级看起来对其供应的影响微乎其微…… 但是,在未来几个月中,它可能会造成没人预料到的供应冲击。这可能使得以太币在第三季度和第四季度较比特币更具优势。

然后我们将讨论我之前提到过比特币在2023 年末和2024 年将迎来的全方位叙事。

Eigen Layer,从供给层面影响以太币价格

我花了十多年的时间试图掌握经济学这门「社会科学」的规律,所以当我大约六年前进入加密领域时,我以为我正在放弃之前学习的东西,转而开始尝试新事物。结果发现,从「社会科学」中学到的供需曲线已经深深刻在我的脑海里。

所以,在分析以太币(和其他代币)时,我忍不住会用供需曲线来看待问题,并且会应用货币理论来分析以太币。

Eigen Layer 也不例外。

简单介绍一下,Eigen Layer 旨在让人们使用质押的以太币来保护以太坊生态系统的其他领域。该团队认为重新质押的以太币所产生的能力(即所谓的超流动性质押),可以使以太币这种代币更俱生产力。

这是一个很棒的想法。首先,它将减少用户参与生态系统多个板块的成本,因为他们不需要启动额外的服务或质押额外的以太币。

此外,它还可以帮助那些想利用以太坊强大共识层来使自己更安全的项目。新项目在早期往往会在安全方面预算超支,用代币过多地奖励验证者进行高安全性支出,而网络并不需要这样高的安全性支出。这在市场上创造了供应过剩,给项目带来额外的财务负担。

因此,它可能是市场上非常有力的解决方案。但是,当涉及货币经济影响时,我很矛盾。

实施超流动性质押的主要好处是,用户无需购买更多的以太币来质押到新项目中,而是可以重复使用当前已质押的以太币。

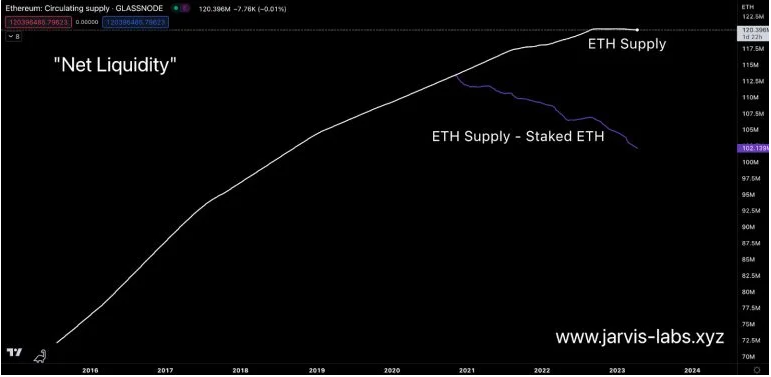

下面的这组图表可以帮助巩固这个观点。

在下面的第一个图表中,白线表示以太币的供应量。供应线下面的紫线表示减去质押的以太币后的以太币供应量。这是一种查看以太币「净流动性」的方式。

这种方式的问题在于,因为Lido、Frax、Rocket Pool 和其他人提供了流动质押衍生品(LSD),它们本质上使得质押的以太币再次具有流动性。这意味着这种净流动性观点从一开始就存在固有缺陷。

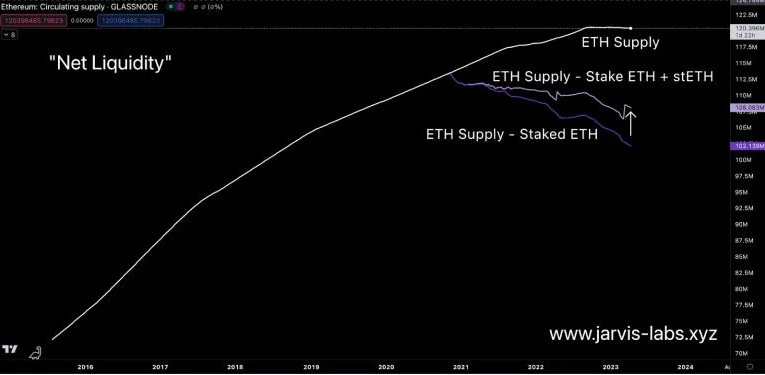

因此,在下面的图表中,我加入了Lido 的LSD – st 以太币的供应量,重新计算了以太币的净流动性曲线。

无论如何,如下所示,净流动性明显更高。如果我们再加上Rocket Pool 的rETH 和Frax 的frxETH,它将会更高。

换句话说,从表面上看,Eigen Layer 似乎会使得质押的以太币更具流动性,因为它允许重新使用质押的以太币。

但实际上,Eigen Layer 将导致以太币供应量变得比之前更不具流动性。因为用户将不再在LSD 上质押以太币,而是使用Eigen Layer 进行重新质押。这意味着Eigen Layer 将导致净流动性下降。

市场上供应减少会导致更强劲的价格趋势。Eigen Layer 解决方案可能不会受到加密市场的关注,但一旦生效,我们可以期待看到其对于价格基本面的提升效应更加强劲。我们期待跟踪Eigen Layer 的使用情况。

但请记住,以太币的命运仍然由市场之王比特币决定。无论去向何处,以太币都会追随比特币的脚步。

比特币供给减半,迎来新牛市

讨论完以太币,下面进入比特币。

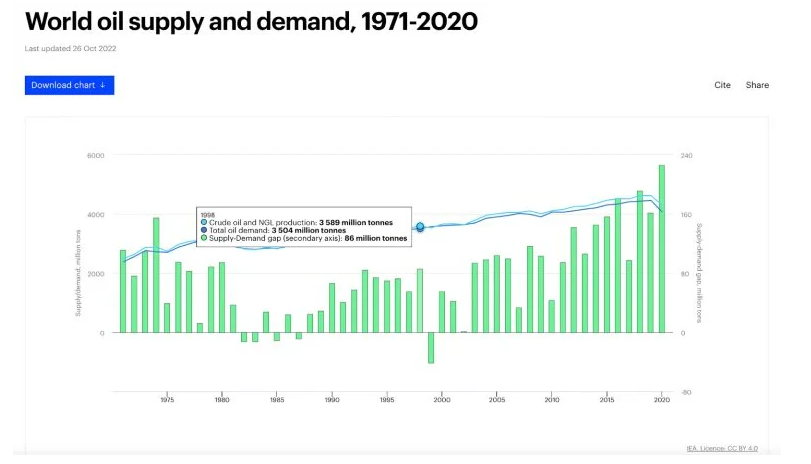

距离比特币下一个减半大约还有一年的时间。每次比特币减半都会使得新的比特币流通量减少,带来供应冲击。如果我们把它类比为石油,那么这就相当于从地下开采出了更少的石油。当我们看到石油生产商讨论这个话题时,市场价格会因此上涨。通常情况下,新闻会引起价格波动……然后是市场平静……随后价格会在较长时间内缓慢上涨。举个例子,在1999 年左右,全球石油供应量就出现了下降。

这是由于1998 年3 月和6 月宣布的全球减产协议所致。有趣的是,在这些减产措施实施之前,我们已经看到了价格有所行动。下面的图表显示了原油期货的价格,并在那个时间段上方画了一条垂直的红线。请注意该时间段附近的价格变化。出现了两次快速上涨超过20% 的情况,说明市场预期会减少石油供应。

但价格继续下跌直到1999 年。这是因为像这样的供应变化需要时间才能反映在全球市场价格中。

削减供应量和价格反应之间存在滞后效应,因为市场上仍然有存量供应在支撑。但一旦市场上的可用供应开始明显减少,价格就会做出反应。

在1999 年和2000 年,一旦供应减少被市场发觉,石油价格上涨了200% 以上。

比特币也是如此。主要区别在于,它的减产被编程进其代码中。这意味着不需要新闻发布,市场知道即将到来的情况,可以基本上提前对它作出反应。

历史表明,在比特币每次减产事件前的13-18 个月之间,价格会触底。我们现在距离下一个减半还有12 个月,根据这个历史,这就是为什么比特币价格最近一直在上涨的原因。