潜力流动性质押衍生品一览

文章来源:Web3团子

流动性质押衍生品允许用户在保存流动性和提高资本效率的同时,在其质押加密货币上获得奖励。

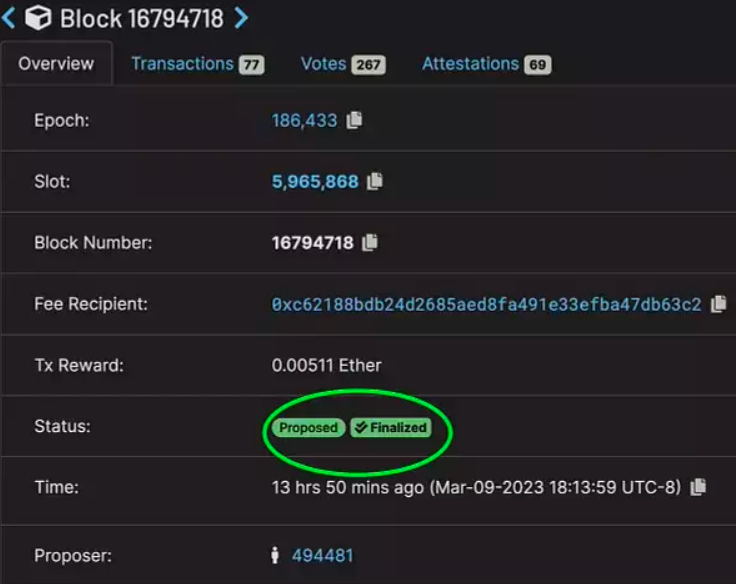

随着像 Lido、Rocket Pool 和 Frax 这样受欢迎的流动性质押服务不断获得市场份额,了解它们的基础技术及其对加密货币领域的影响变得愈发有趣。在这些协议中,用户质押的代币被委托给一组验证者,这进一步有助于保证协议的整体安全性。作为交换,用户将获得一个代表他们质押的流动性质押衍生品代币,可以在支持该代币的去中心化应用程序(dapps)之间进行交易。例如,在 Lido 中,当用户存入 ETH 时,他们将收到 stETH,可以在支持的 dapps 上进行交易或抵押。此外,用户还可以获得质押 ETH 的奖励。

流动性质押行业正在经历快速的采用:截至 2023 年 4 月初,ETH 流动性质押余额达到了 730 万 ETH,而在 2022 年 4 月初仅为 330 万 ETH。随着这种快速增长,一个全新的行业正在围绕流动性质押衍生品发展,下面是新出现的令人兴奋的基元,它们正在重塑这个领域。

EigenLayer

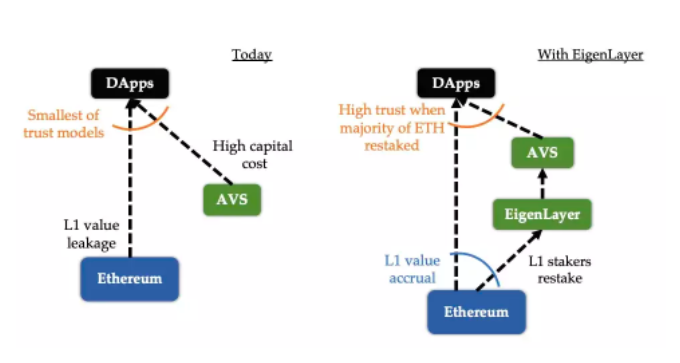

EigenLayer 是近期备受关注的类别之一,它采用了再质押机制,实现了跨项目共享安全性。EigenLayer 通过利用以太坊上现有的质押资本向需要验证的新安全网络中进行再质押,极大地提高了效率。

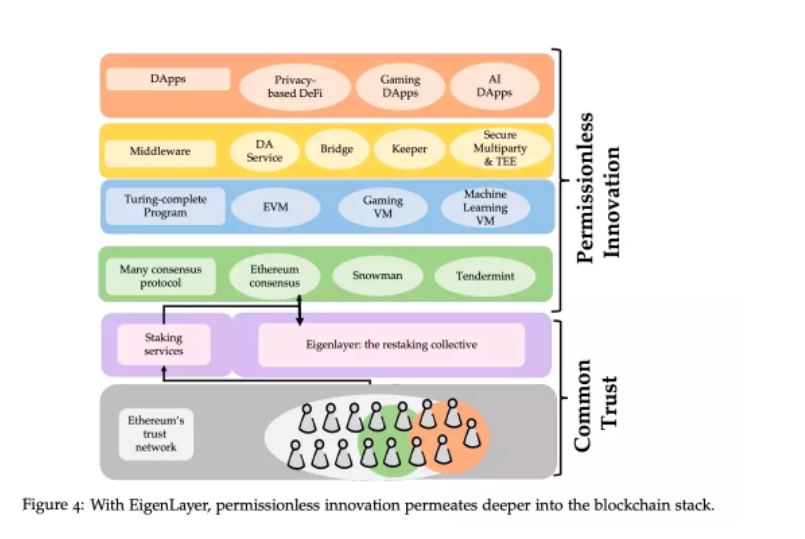

借助这项技术,EVM 之外的新项目无需启动自己的验证集合,就可以获得安全性保障。去中心化应用程序、rollups 和中间件都可以利用 EigenLayer 的再质押安全机制,实现更好的灵活性和可扩展性。

在当前的景观中,存在以下问题:未部署在以太坊虚拟机(EVM)上的模块无法利用以太坊的(强大的)验证功能。这些模块的例子包括使用与以太坊不同的共识机制的侧链、数据可用性(DA)层、虚拟机、守护者、预言机、跨链桥、阈值密码方案等(EigenLayer 白皮书)。每个模块从创新角度看都非常重要,但由于安全复杂性,往往难以在这些类别内进行建设。

随着区块链领域从技术上的复杂性角度不断发展,这是在以太坊之外进行构建的一个很大的限制。开发人员往往不得不在创新和无法利用其验证集合之间进行选择,或者在 EVM 上建立,但必须遵守上述约束。正如白皮书所描述的那样,这些项目需要积极验证的服务(“AVS”)才能实现适当的验证。然而,建立 AVS 会带来重大的限制。

EigenLayer 白皮书提到的四个关键问题是:

为新 AVS 引导完全新的信任网络,

价值泄漏(来自以太坊),因为用户必须支付两个费用(一个用于保护每个网络),

资本成本负担(EigenLayer 引用了机会成本/价格风险),

较低的信任模型(因为验证可能不足够强大)。

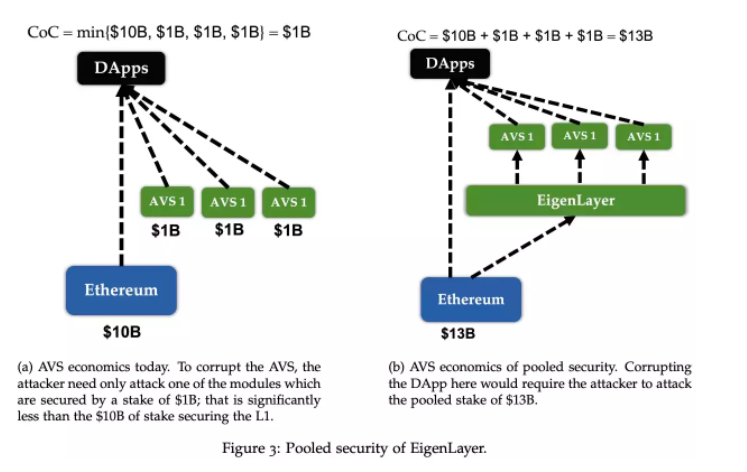

EigenLayer 通过应用以太坊的验证器集提供的安全性来解决这些问题:以他们的话说,通过再质押和自由市场治理实现的汇集安全。

通过再质押实现的汇集安全基本上让模块(如上面讨论的那些模块)使用分布式的以太坊安全性来确保自身的正常运行。验证者可以选择加入以保护模块,并因保障模块网络而获得额外的费用奖励。

反过来,这些模块可以削减验证者质押的 ETH,如果他们不遵守某些规则的话。整个过程被称为“再质押”——使用现有的质押来保护新网络。

再质押机制充分利用了以太坊的强大安全性,可以分布在以前无法从一个大而相对稳定的网络的安全性中受益的模块上。

此外,流动性质押代币,如stETH、rETH、cbETH和LsETH都可以进行再质押,从而实现更好的组合性和加密经济安全性跨Web3平台。

EigenLayer 提供了两种再质押方式:

将已质押的 ETH 指向 EigenLayer 智能合约,

通过将流动性质押衍生品转移到 EigenLayer 智能合约中进行再质押。

EigenLayer 还构建了一种机制,使 AVS 可以根据其风险偏好选择是否参与其中的模块:自由市场治理。这对于新模块和验证者都是有益的:验证者从保障新模块中获利,新模块能够更快地增长,同时也减少了安全问题的担忧。通过这种机制,主节点质押者也能通过保障多个项目来堆叠收益。保障新模块的风险在于,如果某些条件不满足,验证者可能会被削减质押。

总之,EigenLayer 通过提供汇集安全机制和自由市场治理,为 EVM 之外的模块提供了更安全和高效的验证方式。它的创新解决方案有助于推动区块链和加密货币领域的发展。

EigenLayer 已经开发了一个市场模型,其中 AVS 可以“租用以太坊验证者提供的汇集安全性”。安全性不再仅仅依赖于网络的原生代币,而是可以利用再质押的 ETH。这个市场模型为开发人员和验证者之间提供了更好的机会,促进了汇集安全机制的推广和采用。

从 EigenLayer 的解决方案中产生的讨论和影响将是有趣的。

其他协议也正在设计利用质押激励推动区块链行业创新的方式。为了减轻以太坊扩展引起的验证器集中风险,重要的是创建有效地保护去中心化的验证设计。通过持续的合作和创新,可能可以创建更强大、更具韧性的验证机制,以支持区块链生态系统的长期增长和发展。

Obol

Obol 正在开发新技术,以构建以太坊分布式验证。该技术通过将计算委派到节点群集而不是在一个节点上运行验证器来提高活跃度和安全性。

Obol 使用分布式验证器密钥来实现这一点,这些密钥是一组 BLS 私钥,共同作为阈值密钥参与 PoS 共识。这种方法可以提高验证器的安全性和去中心化程度,并进一步增强分散系统的韧性和可扩展性。

利用这种分布式验证技术(DVT),Obol 还构建了一个网络,作为共识层上方的一层运行,并提供对分布式验证器(DVs)的访问。如果成功,Obol 的可插拔层将成为广泛使用的基本组件,并有助于保证集成它的区块链的安全性、弹性和去中心化程度。这将有助于进一步推进区块链技术的发展,并为未来的创新奠定坚实的基础。

Alluvial Finance

Alluvial Finance 专注于引入机构参与者到质押生态系统中,以更好地保障 PoS 区块链和改善质押代币的流动性。Alluvial 正在开发的流动性质押标准“Liquid Collective”是一个由 Coinbase Cloud,Kiln,Kraken,Staked 等行业参与者管理的链上协议。

该解决方案提供了企业级基础设施,以规模化地优先考虑合规性和安全性。此外,“Liquid Collective”跨协议运作,并专注于流动性(通过行业伙伴),因为不同的协议对流动性质押代币的支持可能具有不同的流动性。该协议还为参与者提供全面的削减保障,包括处理网络中断和节点操作员故障等问题。

Ion Protocol

Ion Protocol 正在为流动性质押代币(LST)开发一套流动性产品套件和代币标准。他们声称,流动性碎片化和复杂的代币模型两个核心问题为质押生态系统增加了不必要的复杂性。

此外,治理摩擦进一步加剧了混乱,因为关于流动性代币标准的讨论分散在不同的平台上。Ion 还引用了不同 LST 的不同价值累积方法,例如 Lido 的重新平衡机制和 Frax 的双代币模型,这可能会令用户感到困惑并难以跟踪。通过简化这些流程并引入一个统一的代币标准,Ion 将提高 LST 生态系统中的效率和流动性。

随着质押行业的发展,新的基本组件将继续为该领域带来创新。通过解决质押中心化、缺乏制度基础设施和流动性问题等问题,这些机制将推动生态系统的增长,并重新定义个人与质押协议互动的方式。