DEX成交量创新高,Gridex是该领域新年黑马吗?

近期,硅谷银行危机引发 Circle 稳定币 USDC 脱锚,市场对 CeFi 机构信任降至冰点。与之相对的,去中心化的链上交易受到追捧。

根据 Defi Llama 数据显示, 3 月 11 日 DEX 单日交易额创下约 250 亿美元的高点,此前的高点出现在 2021 年 5 月。过去一周,DEX 板块整体涨幅超过 30% ,受主力资金追捧,新兴订单簿协议 Gridex(GDX)以 700% 的涨幅位列周涨幅榜榜首。

DEX 已成热点,想要获得贝塔收益(被动收益),只要跟随大势买入龙头即可(UNI 周涨幅 19% );难点在于如何从数百个项目中挑选出黑马,获得阿尔法收益(超额收益)?

一、链上订单簿协议是 DeFi 大规模采用的催化剂

DEX 是 DeFi 的核心,想要挑选 DEX 赛道的黑马项目,绕不开的一个问题是:DEX 的发展方向究竟是什么?对这一问题的回答有两个方向:一是自动做市商(AMM),二是订单簿模型。

以 Uniswap 为首的 AMM 模型确实在早期引领了 DeFi 的发展,目前也是市场占比最高的。但这一机制并不完美,由于存在 LP 无常损失、高滑点和交易功能有限等痛点,难以为 CEX 用户创造无摩擦的用户体验。反观订单簿模型,无论是 Tradfi(传统金融)还是 CeF 中的 CEX 一直奉为圭臬,也是主流用户和加密用户最熟悉的,用户迁移成本最低。 因此,从发展的角度看,AMM 模型只是早期为了适应链上环境而做出的妥协,并不是 DeFi 的最优解,订单簿模式才是推动 DeFi 大规模采用的核心要素。

不过,订单簿模却在实际应用中面临最大的问题是,如何以低成本在链上运行中央限价订单簿 (CLOB) 模型中的匹配引擎?撮合引擎算法需要处理大量的订单,消耗大量的链上资源,并且这种消耗率随着订单数量的增加而增加,用户交易时需要消耗较高的 GAS 费用。

一个思路是,转向 layer 2 采取链上+链下的混合方案,代表产品是 dYdX 和 Injective。比如 dYdX 是基于 Starkware 构建,用户存取款花费 GAS,但交易无需花费 GAS。看似解决了问题,但这种方案过去依赖中心化的服务,订单簿存储在中心化服务器中,使得其透明度以及可靠性大打折扣。选择 dYdX 之流,为什么不直接在中心化的币安交易,属实过于鸡肋。 因此,唯有完全基于链上的订单簿才能真正实现去中心化目标,Gridex Protocol 正是破局者。

Gridex Protocol 是一个支持在以太坊链上运行订单簿的协议。其创新点在于,Gridex 抛弃了中心化平台常用的中央限价订单簿 (CLOB) ,而是开创了一个新型的订单簿模型,名为 Grid Maker Order Book (GMOB) 。在 GMOB 模型中,Maker 订单类似于 CLOB 模型中的限价订单,但有几个明显的区别:

-

GMOB 模型中的 Maker 订单被限制在一个非常狭窄的价格范围内(基于百分比),而不是一个特定的价格。范围的百分比称为“resolution”(颗粒度),每个范围的上限和下限称为“boundaries”(边界)。boundaries 与 Uniswap V3中的 tick(报价)类似,但用法不同。

-

与限价订单不同,Maker 订单不会立即执行,而是在 GMOB 模型中被添加到订单簿中。由于 Maker 订单增加了订单簿的流动性,Gridex 协议授予 Maker 订单负交易费用。因此,在执行 Maker 指令时,交易员将获得 Maker 费用。

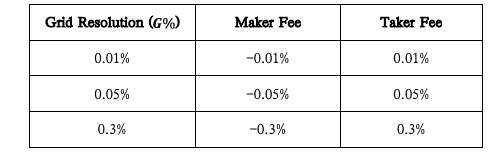

根据官方文档,目前 Gridex Protocol 挂单系统为用户提供三种颗粒度的挂单—— 0.01% 、 0.05% 以及 0.3% ,适合不同的代币类型。比如对于稳定币之间交易,波动率本身很小,选择颗粒度更细的 Grid 更利于快速成交;而对于波动率大的交易对,Maker 更倾向于颗粒度更粗的 Grid,以获得更好的手续费收入;市场会促使用户向合适的 Grid 里挂单。此外,挂单者可以通过撤单迅速重新规划流动性从而避免无常损失。

从费率的角度来看,dYdX 的 taker 费率从 0.2% 到 0.5% 不等,maker 费率从 0% -0.02% 不等;目前 Arbitrum 上最热门的 GMX,采用固定费用结构,交易者为发起交易支付 0.1% ,为结束交易支付 0.1% ;而 Gridex Protocol 的 Maker 费率全部是负数,-0.01% 到-0.3% ,与 Maker 主动分享协议收入;而 Taker 费率从 0.01% 到 0.3% 也远低于 dYdX 的水平。

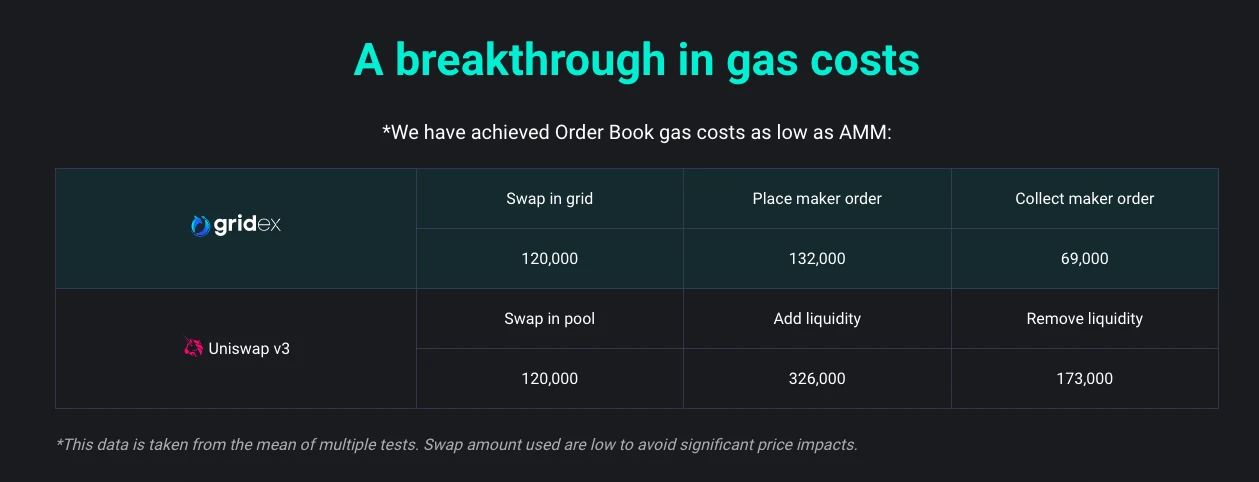

另外,Gridex Protocol 基于 CLOB 模型还开发了「网格价格线性移动」算法(Grid Price Linear Movement,GPLM)。在使用 GPLM 算法后,即便所有交易上链,Gridex Protocol 的 Gas 消耗与 AMM 模型的 Constant Function Market Maker (CFMM)处于同一水平,不会对用户产生更高的成本负担,同时也不会影响交易结算效率。根据测算,Gridex Protocol 无论是挂单、吃单还是交易,其 Gas 水平与使用 AMM 机制的 Uniswap 基本持平甚至更低,真正将资源消耗降低到与 AMM 相同的水平。

二、代币 GDX 涨了 700% ,高估还是低估?

从技术的角度来说,作为第一个真正的、完全链上的订单簿协议,Gridex Protocol 无疑代表了 DeFi 未来的前进方向。在刚刚过去的一周,市场已经用脚开始投票,Gridex Protocol 代币 GDX 从最低 0.16 美元最高上涨至 1.94 美元,最高涨幅超过 1100% ,目前价格 1.4 美元,涨幅 775% 。

接下来的问题是:代币价格已经上涨这么多,还能继续狂飙吗?要回答这一问题,必须弄清楚 Gridex Protocol 的代币经济模型。

根据官方计划,Gridex 不仅仅是一个链上订单簿协议,未来还将成为一条L0 POS 链(Gridex PoS),计划于 2024 年第一季度上线主网,Gridex 将跨链并允许在所有主流L1和L2上进行去中心化订单簿交易,包括支持最古老的比特币区块链,实现原生 BTC 在 DEX 中交易。

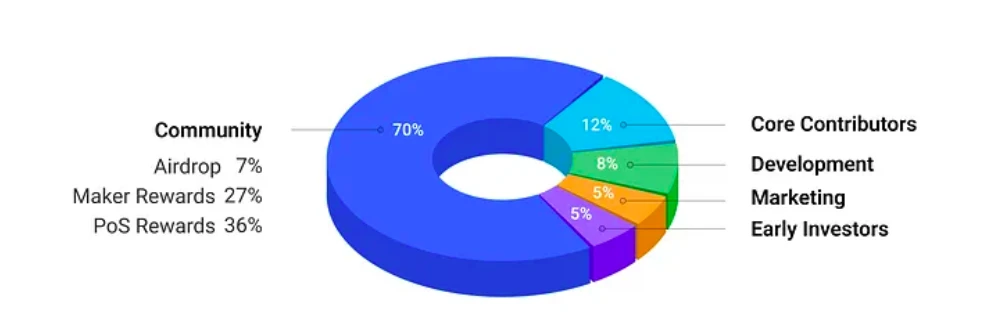

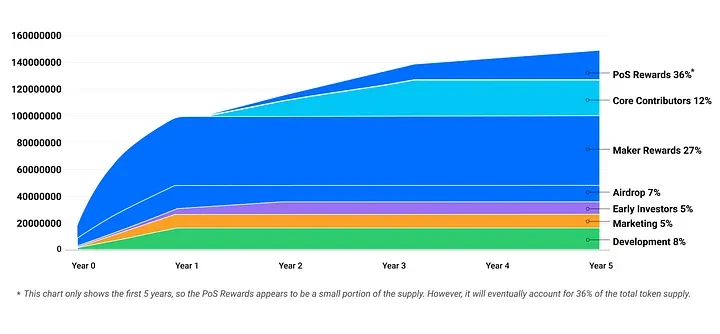

而 Gridex PoS 的原生代币便是 GDX,总量 2 亿个:其中 1.04 亿个在 Arbitrum 上发行,剩余 9600 万个将在未来 POS 链上线后开始铸造,用于 POS 奖励和核心贡献者。

从具体的分配来看, 70% 分配给社区: 7% 分批空投给社区用户;27% 用于奖励给在 GDX 交易对挂单的用户(即 Maker Rewards );36% 用于奖励给支持和保护 Gridex PoS 的区块链节点运营商。其他的 30% 包括: 12% 用于核心贡献者奖励,在 Gridex PoS 推出后铸造,具有 2 年线性归属权;8% 用于用于 Gridex 的持续开发,包括 Gridex PoS, 12 个月内线性铸造;5% 用于 Gridex 及其生态系统的所有营销费用, 12 个月内线性铸造;早期投资者占比 5% ,在 24 个月内线性铸造。代币释放随时间变化如下:

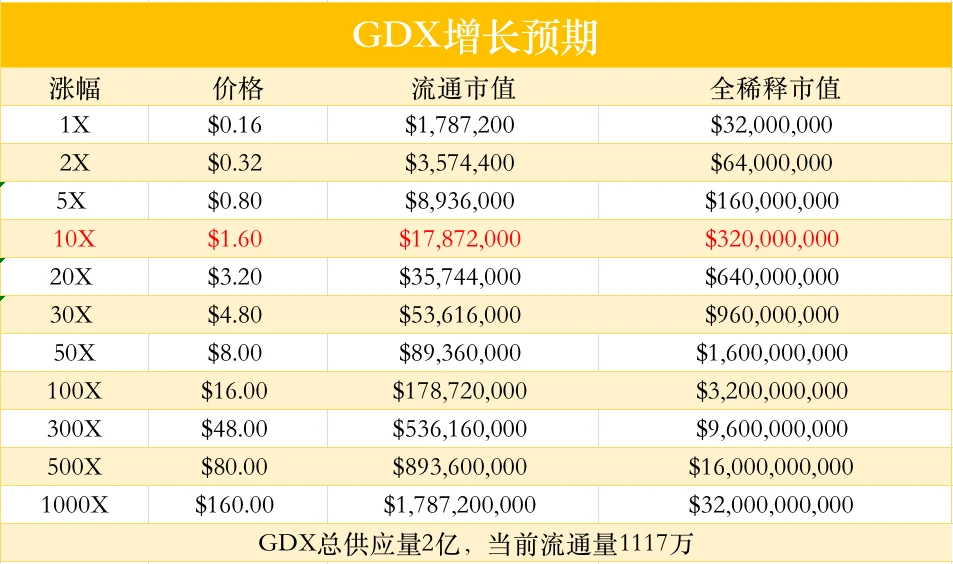

根据计算,目前 GDX 的流通量应为:第一轮空投 400 万+第二轮空投 300 万+Maker Rewards(每天 32 万* 5 天) 160 万+开发 133 万+营销 83 万+早期投资者 41 万,总计 1117 万;按照当前 1.4 美元价格计算,GDX 流通市值只有 1500 万美元,全稀释市值为 2.8 亿美元。

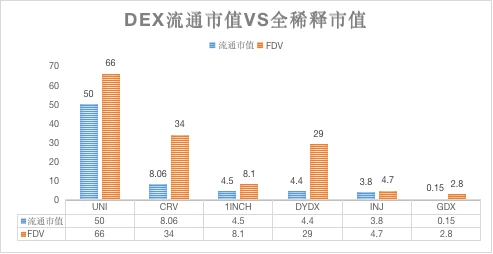

这样理解可能不太直观,我们用相对估值法进行对比。目前订单簿协议中表现最好的是 dYdX,其流通市值为 4.4 亿美元,FDV 为 29 亿美元。按照流通市值想等估算,GDX 在当前价格基础上还有 28 倍的涨幅,即有望上涨到 39 美元;如果按照 FDV 相等计算,GDX 预计还有 10 倍涨幅,即有望上涨到 14 美元。

如果 Gridex 能够实现自己的多链梦想,则有望蚕食 Uniswap 目前的市场,成为第一梯队玩家。按照与 UNI 流通市值相等计算,GDX 还有 333 倍上涨空间,目标价格 466 美元;如果按照与 UNI FDV 相等计算,GDX 还有 23 倍的上涨空间,即目标价格是 33 美元。对于未来 GDX 的增长预期,我们也做了一张图,如下所示:

除了相对估值法,还有一种方案也可以用来对 GDX 合理价格进行估算,即费雪方程式。该方案也是V神的偏爱,其曾在博客和 Twitter 上多次提到这一对区块链项目估值的方法,他认为这是一种非常适合交易媒介类 Token 的估值方法。

费雪方程式为 MV=PQ,其中 M 表示 Token 合理流通市值,V 表示货币的流通速度(换手率),P 表示 Token 平均价格,Q 表示 Token 流通量。据此,我们可以测算一个 Token 的流通市值 M=PQ/V。3 月 18 日的 GDX 价格是 1.4 美元,流通量 1117 万,换手率为 20% ;根据公式计算可得 GDX 合理流通市值应该为 7819 万美元,而其当前流通市值为 1500 万美元,换言之今天的价格还是被低估的,仍有 5 倍的上涨空间,即 GDX 目标价格 7 美元。

三、结语

上述计算结果仅供参考,我们在选择投资标的的时候,还需要理性考虑其他因素,比如短期市场情绪是否过热,此外还要考虑目标项目的生态建设状况、品牌影响力等等。

就拿 Gridex 来说,在巴黎区块链周黑客马拉松活动,Gridex 作为本次大会的官方战略合作伙伴之一, 与 XRP 以及 Solana 一起参与了评审并为获胜团队提供奖励。

另外,Gridex 在上线之初进行了两轮空投,其中第一轮的空投对象之一便是 Uniswap 用户(进行两次交易或者是 LP),向用户空投了总计 400 万个 GDX(目前价值 560 万美元),算是近期市场为数不多的「大羊毛」,慷慨程度也获得不少加密用户称赞。同时 Gridex 官方公布了即将在 24 日开启 GDX 的第三轮空投。