SignalPlus:CoCo瑞信AT1债券特别版

各位朋友,欢迎来到 SignalPlus 每日晨报。SignalPlus 晨报每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态。

又一个倒下了...

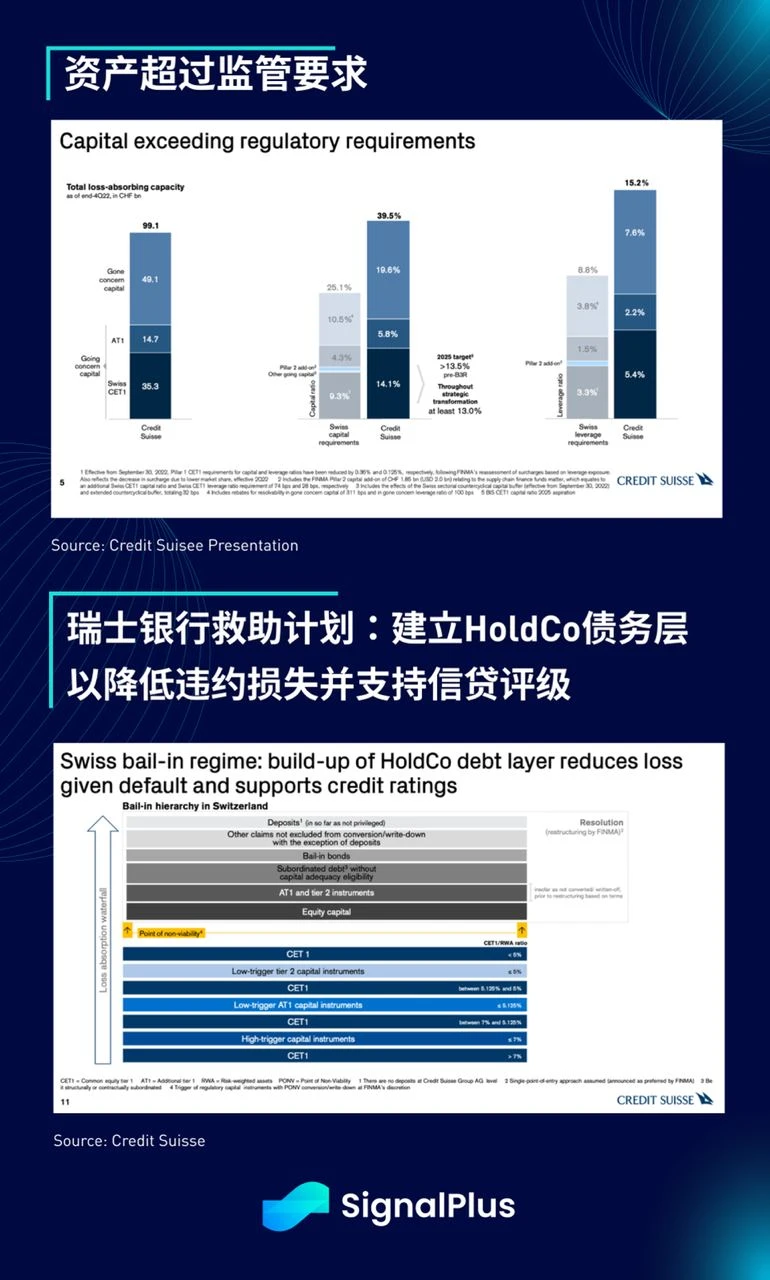

瑞士信贷获救,但赢家和输家很明显。经过大约 11 个小时的谈判,UBS 最终同意以 30 亿瑞士法郎 / 每股 0.76 瑞士法郎的全股票交易收购整个瑞士信贷(CS 周五收盘价为 $ 1.86 ),且政府额外提供 90 亿瑞士法郎的损失担保和 1000 亿瑞士法郎的流动性支持。两家机构合并后将成为欧洲最大的银行之一,资产负债表规模超过 1.6 万亿。然而,股权援助的代价是高达 160 亿瑞士法郎的 AT 1 债券蒙受损失,瑞士金融市场监管机构做出了极具争议的单方面决定,为了股权投资者的利益,将 AT 1 债券的顺位降级,价值直接被清零。整体而言,这对 UBS 股东应该是一笔长期非常划算的交易,因为他们实际上以 30 亿瑞郎的价格购得价值 560 亿瑞郎的 CET 1 资产(核心股权一级资本)。

- 合并消息一出,CS 和 UBS 的信用违约掉期 (CDS) 价格走宽,但对整体欧洲银行 CDS 的影响得到了有效的控制。 CS 5 年期 CDS 大幅回调,UBS 5 年期 CDS 则从近期低点扩大了 80 个基点,但总体 iTraxx European CDS 表现相对稳定,仅在去年 9 月的高点附近徘徊。随著交易的完成,CS HoldCo/OpCo 债务(和 CDS)最终应该会逐渐趋于 UBS 的水平,因为这笔交易预计将是一个简单的直接合并,不会留下任何被遗弃的实体(“UBS 将成为合并交易结束后的存续实体”)。另一方面,由于最终存续实体将承担额外的债务负担、并购的执行风险以及 AT 1 债券持有人蒙受损失所带来的市场负面反应,UBS 信用利差应该会有一定程度的扩大。

- 欧洲银行股经历了戏剧性的反转,但 AT 1 债券表现不佳,全面收跌 5% 至 15% 。投资者一开始担心这次危机会出现连锁反应,但与美国发生的情况不同(债券和股票投资者都归零),最终债券持有人的利益被牺牲,换取对股票投资者的援助,随著股票投资者冷静下来,欧洲银行股指数也从开盘低点反弹 9% 。CoCo AT 1 市场规模约为 3000 亿,其中 CS 占名目发行量的 13% 左右,基于在这次危机中如何处理触发条件所立下的负面先例,该市场可能会在一段时间内面临缺乏买家的压力。虽然市场继续抛售的程度将取决于债券本身的触发条件以及信贷损失吸收机制(临时减记 vs 永久减记 vs 股票转换等),但不幸的是,由于瑞士金融市场监管局此次采取“毫不留情”的手段,瑞士未来可能会成为 AT 1 发行的禁区。

- 美国股市收盘上涨近 1% ,由小型股、区域银行股和周期性股票(资本货物、原物料、能源)的反弹带动。然而,“低风险”因素的表现较为突出,显示市场仍然保持谨慎,且投资者青睐资产负债表强劲的公司,而不是增长导向的公司或是对利率变化敏感的行业。FDIC 在较晚时刻宣布,“由于多个潜在买家表达强烈兴趣,[SVB] 的投标程序将延长”,另外欧洲央行 Lagarde 表示,“如果需要,欧洲央行仍准备通过贷款支持欧元区银行”,都有助于改善收盘时的风险情绪。

- 美联储和其他 5 家中央银行(BoC、BoE、BoJ、ECB、SNB)宣布协同行动,将美元互换安排的操作频率从每周提高到每天,以增加流动性,Yellen 和 Powell 明确表示支持。美元互换安排允许外国中央银行以自己发行的货币(例如欧元)与美联储交换取得美元,由于大多数国际债务和金融利益仍以美元计价,让非美国的央行不受限制地获得美元法币通常有助于解决美元资金短缺问题并控制借贷利率;此外,提升获取美元的便利性,对于美元突然需求激增的情况会有所帮助……比如美联储意外加息?只是举个例。

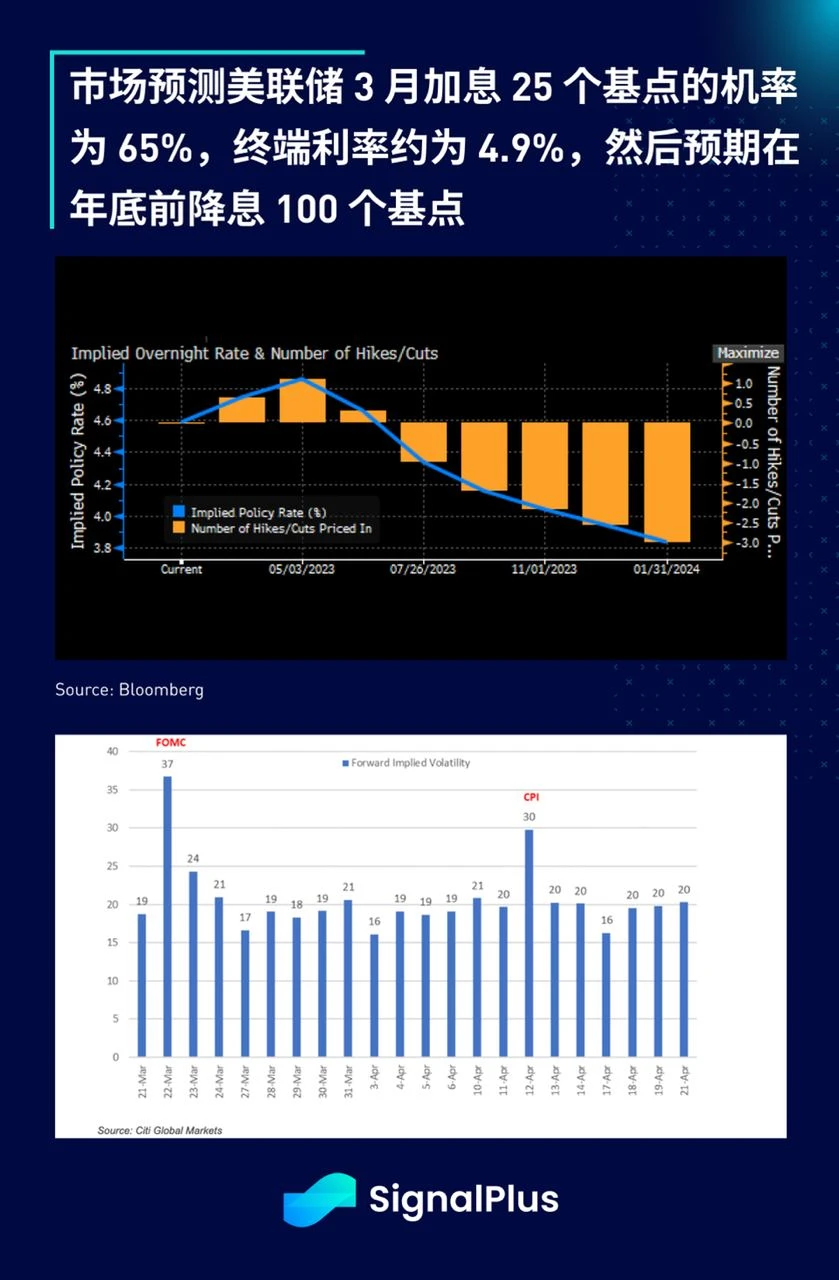

- 市场预测美联储 3 月加息 25 个基点的机率为 65% ,终端利率约为 4.9% ,然后预期在年底前降息 100 个基点。远期利率的每日隐含波动率仍处于 37% 的高位,虽然已经略低于几天前的 40% 。

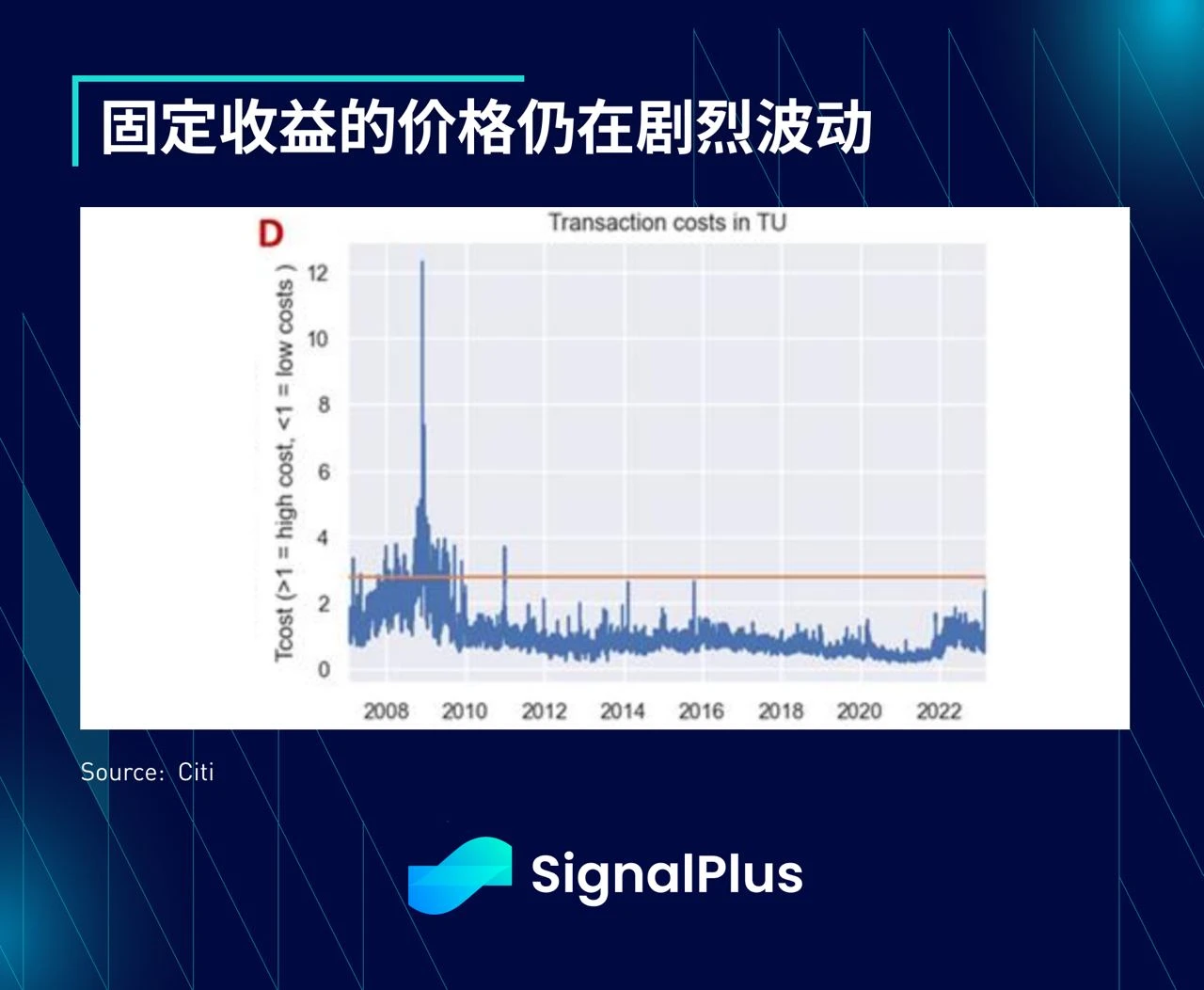

- 固定收益的价格仍在剧烈波动。由于市场情绪在欧洲银行信贷 FUD 与股市强劲反弹之间摇摆不定,短天期收益率昨日再次出现 +/- 20 个基点的波动(相当于一个完整的加息)。美债出现熊平走势, 2 年期收益率上涨 11 个基点,回到 3.95% 以上,对 3 月 FOMC 利率决议的定价为 + 18 个基点,且仍预期首次降息会在 7 月到来。流动性状况依然严峻, 2 年期期货的买卖价差扩大至正常水平的 3 倍左右,这与过去十年间其他“小型危机”时期差不多

- 加密货币价格继续在价值储存叙事和重启量化宽松的市场情绪下攀升。对区域性银行的持续支持、FDIC 存款担保上限的取消、以及美联储美元互换额度的最新发展,都被视作是可以很快大量提升流动性的作法。然而,我们仍持不同意见,对 SVB 的援助其实是一个高成本的救生索,任何流动性的支持都是以债券和股票投资者的损失作为代价,而美元互换额度的放宽有助于遏止危机跨境蔓延,使美联储能够专注于其国内的政策议程。此外,加密 ETF 在过去 2 周出现大量资金流出,这与最近的价格反弹背道而驰,这可能会使加密价格与 TradFi 市场情绪的脱钩进一步加剧。

- 到底什么是 CoCos 和 AT 1 债券?

“CoCo”代表应急可转债,是在全球金融危机后才发明和发行的债券,旨在帮助提升受监管银行的资本规模和质量,而不必依赖纳税人的救助。欧洲银行的 AT 1 债券是这一新制度的重要组成成分。

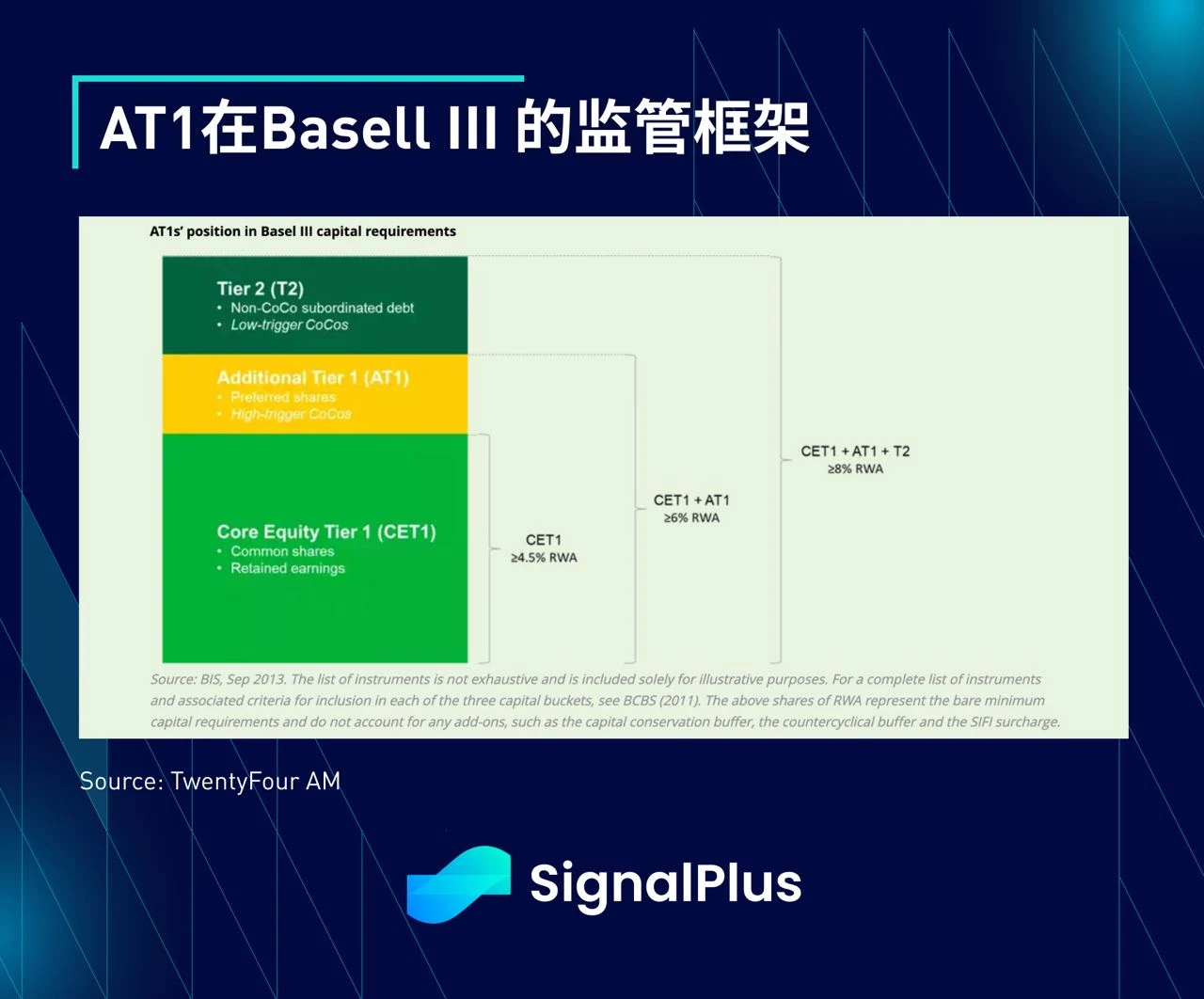

被称为 Basell III 的新全球监管框架要求银行持有至少 4.5% 的核心股权一级资本 (CET 1),以及由 AT 1 等额外资本组成的风险加权资产达到 8% ,AT 1 是一种类似债券的工具,具有 3 个附加的特性:

1. 可承受损失。当银行的 CET 1 比率低于要求时,AT 1 会被强制转换为股权。

2. 永续。监管机构要求银行的资本必须是永久的,因此 AT 1 是以永续形式发行,发行人可在获得监管机构批准后赎回(通常为 5 至 10 年间)。

3. 自由裁量和非累计股息,逾期支付不被视为违约事件。

AT 1 是非常受收益导向投资者欢迎的投资工具,例如养老金、家族办公室和高净值投资者,他们在 QE/ZIRP 时代被迫积极寻求收益(又来了)。AT 1 被视为高度安全的工具,因为银行有很强的动力维持资本结构的强健,且 AT 1 的损失理论上会先得到股权损失的缓冲(或对等地转换为股权),至少理论上是这样的。

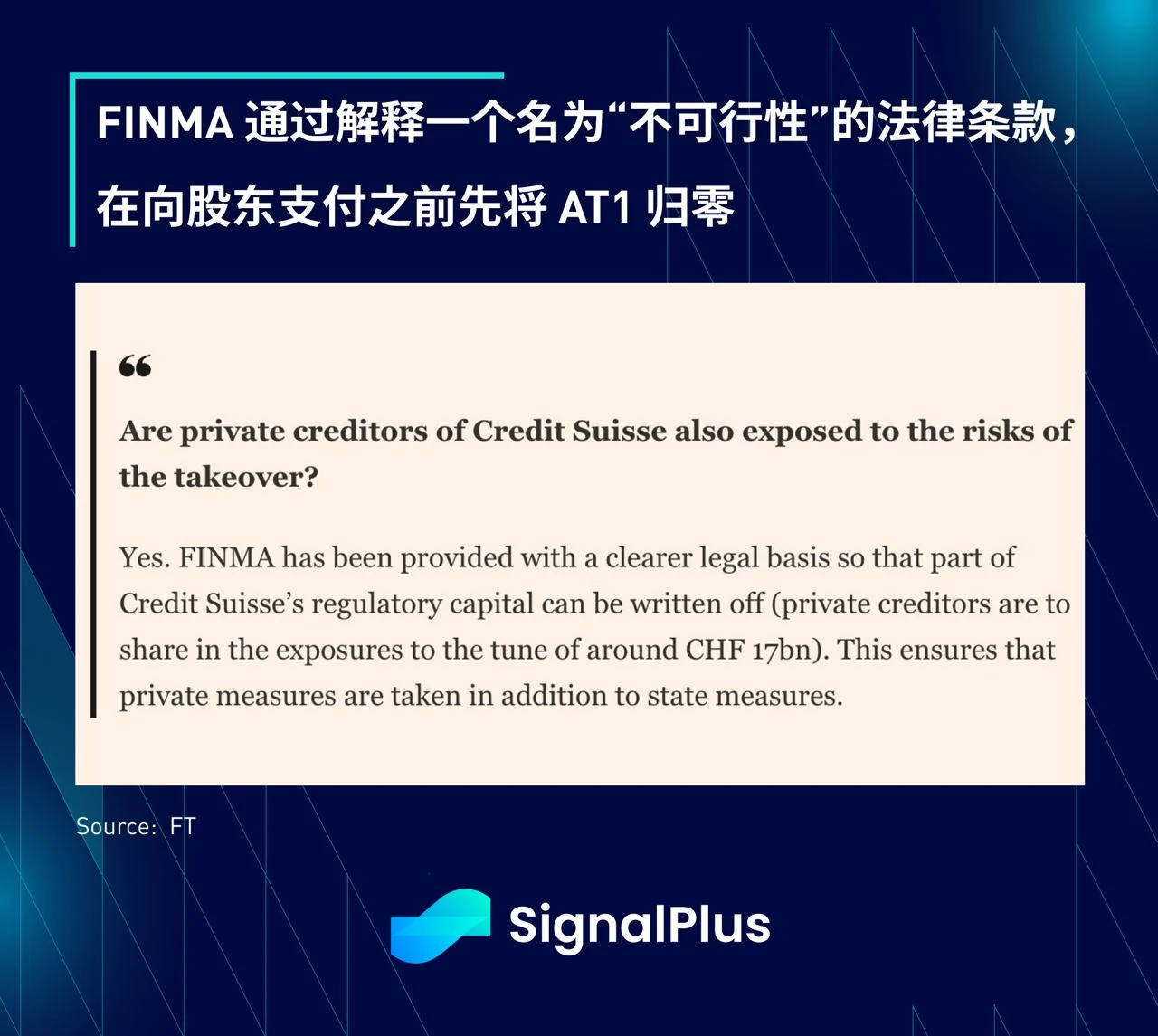

长话短说,监管机构 (FINMA) 通过解释一个名为“不可行性”的法律条款,在向股东支付之前先将 AT 1 归零,完全颠覆了资本结构的运作方式,利用法律保障挑战金融市场。

总之,这是一次对公开市场投资者的速成课程,使他们了解“现实生活”中的私募市场交易是如何运作的。2023 年无疑将会成为另一个载入史册的年份,而我们现在才处于第一季而已!