数据解析:以太坊能否平稳迎接4月12日的“上海升级”?

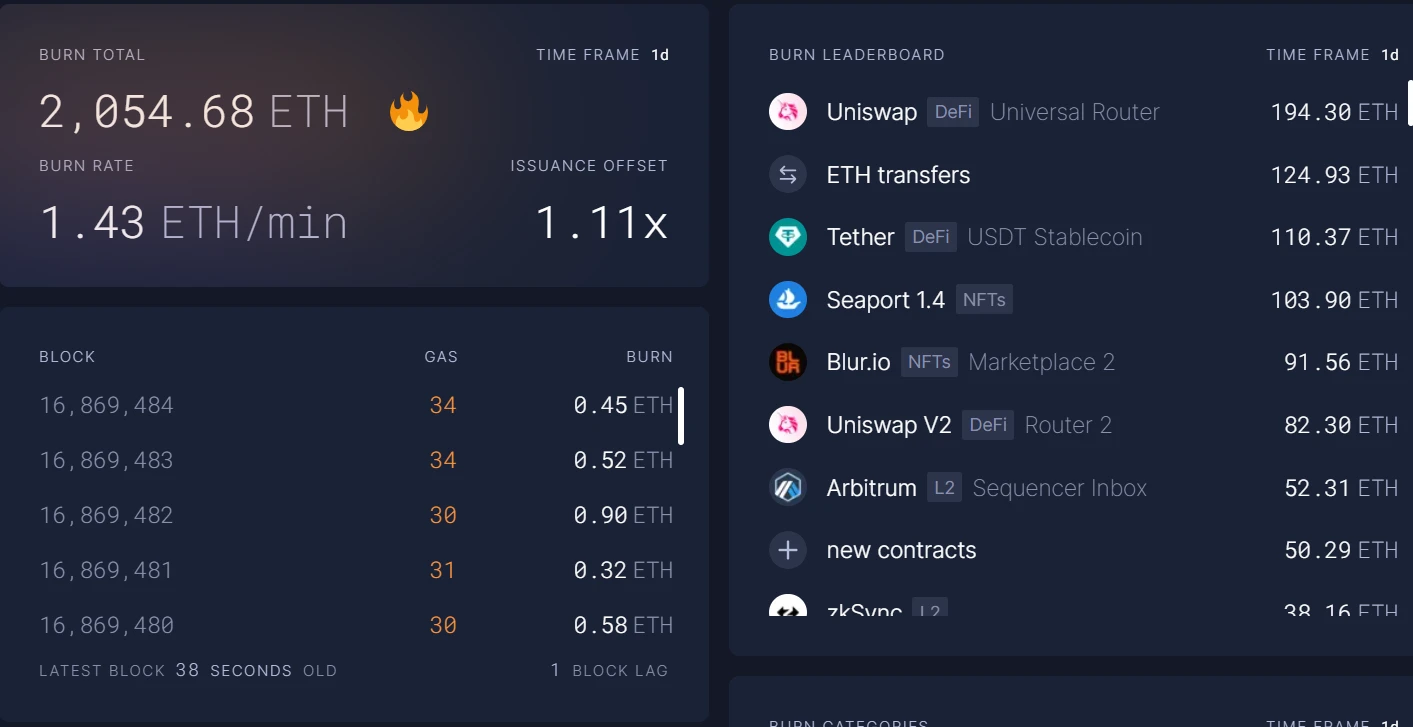

通缩模型提供价格支撑

自合并以来, ETH 总供应量已经减少 66000 多枚,当前供应量为 1.204 亿枚,年通胀率为-0.109% 。

近期对 ETH 销毁贡献最大的应用包括 Uniswap 、Tether 和最近被炒作的 Blur Airdrop 和 Arbitrum ,引发了以太坊网络活动的激增。

按照当前速度,到 2025 年,ETH 供应量预计将降到 1.181 亿。总体而言,只要以太坊网络在 Defi 和 NFT 生态系统保持主导地位,以太坊通缩的经济模型将会持续为 ETH 价格提供强大的支撑。

测试网预演“上海升级”

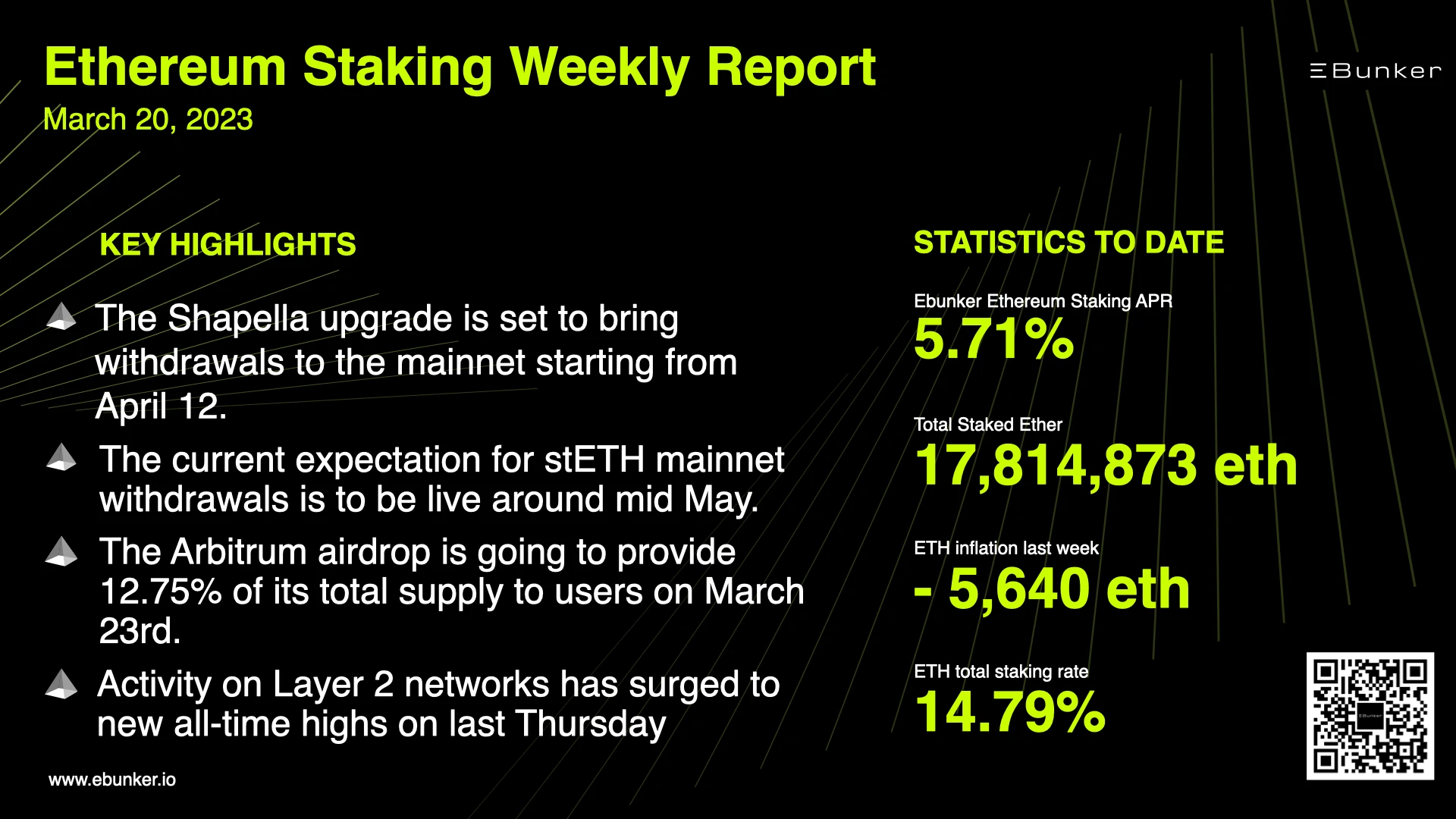

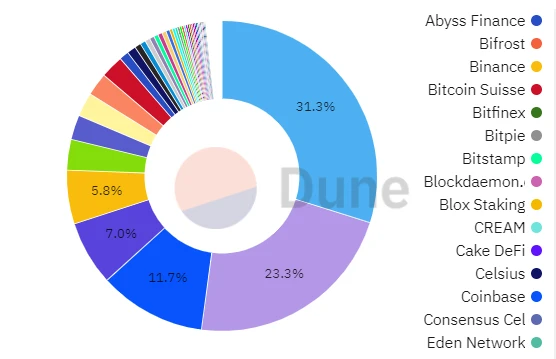

目前,约有 1761 万枚 ETH 参与了以太坊 PoS 质押(占目前 ETH 总流通量的 14.67 %),活跃的验证者超过了 55 万个。

为了使“上海升级”顺利完成,近期,拥有最多的验证器且最紧密地模仿了以太坊区块链的 Goerli 测试网模拟了“上海升级”,以便开发人员可以在部署升级之前修补潜在的漏洞。根据多个以太坊核心开发人员的说法,某些运行较旧版本的客户端的验证器引起了短暂的延迟。但是,这些验证器迅速加入,从而使测试网成功执行了升级。

根据以太坊核心开发人员透露的最新消息,以太坊网络将在 4 月 12 日完成“上海升级”,届时以太坊网络将通过 Capella 对信标链共识层进行升级,引入与验证提取器相关的功能,允许质押者提取锁定的 ETH。

为了使“上海升级”平稳进行,以太坊基金会引入了可以防止 ETH 供应在短期内大量泛滥到市场的机制:这和当前的抵押规模有关,每天允许的撤回数量约 5.76 万枚 ETH,仅占 ETH 质押总量约 0.3 ~ 0.4 %,因此被提取出来的 ETH 在短时间造成的抛压相对可以预判。验证者选择退出质押之后,将进入可能持续数周或数月的撤回期。

不过需要注意的是,以太坊过年两年的共识层利息,并不需要遵循 5.76 万枚的上限,这带来了另一层隐含抛压。

链上数据偏向看涨

Glassnode 数据表明, 3 月 14 日,以太坊非零地址数量达到了 95, 474, 490 的历史峰值,这表明以太坊网络的基本面良好,用户仍在继续扩张。

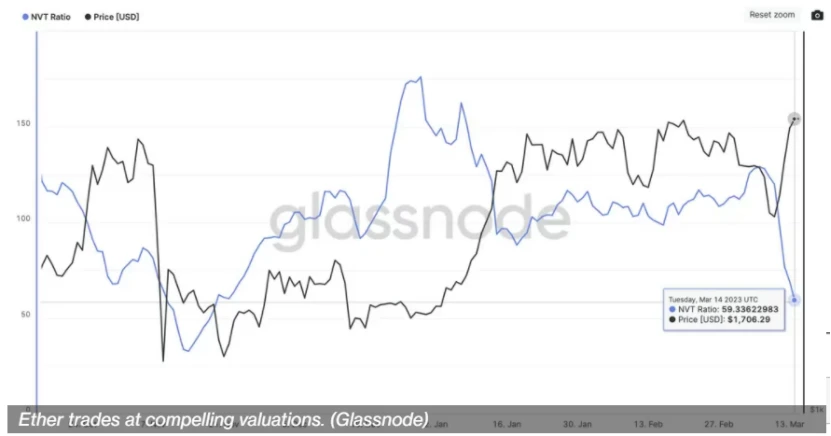

3 月 14 日,以太坊网络与价值比率(NVT)的 7 日平均值降至 59.3 ,这是自去年 11 月 19 日以来最低数值。NVT 类似于股票市场中广泛使用的价格/收益(P/E)比率。

NVT 数值的下降意味着当前市值并未完全反映出网络价值的增长。也就是说,相对而言,与市值相比,通过网络处理的价值更高。因此,NVT 比率降低通常意味着 投资 以太坊的性价比提升。

根据 Santiment 数据,自 3 月 9 日以来,持有 1, 000 – 10, 000 枚 ETH 的鲸鱼地址们共增持了 40 万枚 ETH,约合 6 亿美元。

根据 Glassnode 数据,近期,交易平台上的 ETH 流出量(7 日均值)创下了 3 个月以来的最高值(32, 742, 895 ),这与上文提到的大户增持的时间节点相吻合。

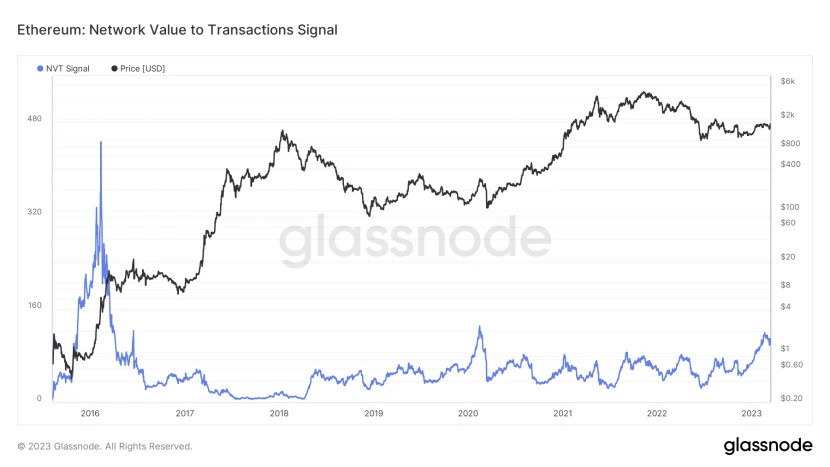

另一方面,根据 GlassNode 的数据, 3 月 15 日,NVT(网络价值/交易)数值为 98.45 。该数据反映了每日交易量的 90 天移动平均趋势,而非日常估值。与近来的数值相比,NVT 信号有明显上升,上次该信号达到该水平要追溯到 2020 年 2 月。换言之,ETH 市值增长超过了其链上交易量的增长,因此短期价格似乎有溢价的迹象。

以太坊 MVRV 比率的上升则表明大多数持有以太坊的地址开始处于盈利状态。如果 MVRV 比率持续上升,那么后续这些盈利地址的抛售压力可能将继续增加。

质押监管与质押服务商近期动态

监管方面,关于 ETH 是否属于证券的话题最近又有了新的讨论。此前, SEC 将 ETH 归类为证券的主要论点是 ETH 早期通过 ICO 募集了资金,SEC 认为投资者购买了 ETH 以期望获取收益,这与 Howey 测试的内容吻合,而且转为 PoS 机制极大地改变了以太坊的增发,ETH 持有者通过质押就可以获利。

与 SEC 倾向于将 ETH 判定为证券不同,CFTC 主席 Rostin Behnam 表示了相反的态度,他认为 ETH 是一种商品,因为它已被 CFTC 交易所 列入名单很长一段时间,CTFC 拥有监督其衍生产品和基础市场的权力。

如果将 ETH 和 稳定币 等数字资产归类为证券,则意味着更多的限制,例如迫使受监管的证券遵守 1934 年《证券法》所提供的相关报告和注册标准,这将会阻碍该行业的创新。另一方面,如果将 ETH 归类为商品,则意味着更少的限制和增长潜力。

质押服务商方面,控制着 ETH 总质押数的约三分之一的 Lido Finance 协议正在努力变得更加去中心化。Lido 预计于 4 月底完成所有有关链上代码的审核,再加上额外两周时间的 安全 缓冲,目前的预期是 5 月中旬左右可以执行 ETH 的主网提款。

Rocketpool 也正在为升级做准备,该升级将验证器节点最低部署 16 枚 ETH 的门槛降低至 8 枚 ETH。Rocketpool 还在探索其他升级,进一步降低机构用户的质押门槛。

另一个主要的 ETH 质押服务提供商 Coinbase 表示将在“上海升级”完成的 24 小时内开始接受撤出质押 ETH 的请求。但是,这并不意味着用户将能够立即撤消其 ETH,因为“撤出质押的过程由以太坊协议控制,而作为服务提供商,Coinbase 无法给出一个确切的提款等待时间。”一旦在以太坊链上处理并释放了质押提款,Coinbase 将马上确认用户收到其质押的 ETH(包括质押奖励)。

此外,非托管的 ETH 质押服务商 Ebunker 表示,“上海升级”实际是以太坊从 PoW 转向 PoS 破茧成蝶的最后一步。上海升级完成后,以太坊的扩容计划,例如 EIP-4844 将可以更好地推进。

从以太坊链上数据、以太坊基金会制定的提款机制以及主要 ETH 质押服务商的应对策略来看,ETH 质押被提取将是一个持续数周乃至数月的过程,预计 4 月份的“上海升级”将会相对平稳地完成,而长期来看,ETH 质押将成为加密长期主义者追求稳定利润的重要“水龙头”。