原文:《Gearbox V3 能否重塑杠杆和借贷?》

撰文:Karen,Foresight News

DeFi 可组合型杠杆协议 Gearbox Protocol于本周预告 V3 版本升级细节,并将新版本视为重新定义杠杆和借贷的 DeFi 杠杆基础层,那 Gearbox V3 究竟能实现什么?有哪些值得期待的新功能或特点?

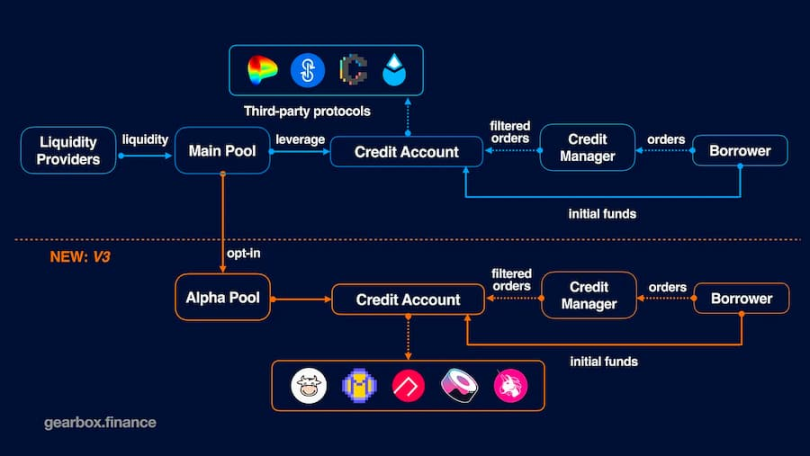

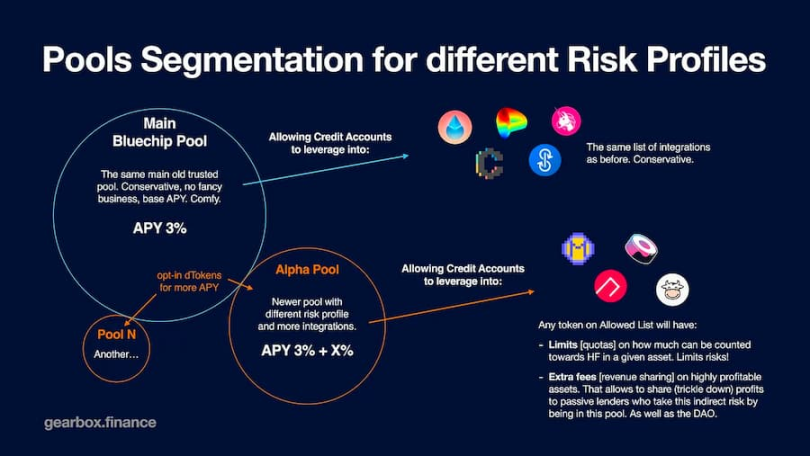

一、LP 贷方:仅留在主流蓝筹池 or 将 dTokens 转移至 Alpha 池

V3 在 V2 性能和代码库基础上构建,不仅可以添加流动性较低的池、代币和协议,还能够将这些池模块化,在不分散流动性的情况下为用户提供更多附加选择。

也就是说,贷方继续在当前非常保守的主流蓝筹借贷池中提供流动性,获得 dTokens,也可以选择将这些主池 dTokens 存入风险较高的 Alpha 池中赚取更多 APY,不过需要承担更多风险。

额外的 Alpha 池会集成更多的 DeFi、NFT 协议,不过这类池子的集成仍会设置相对保守的 LTV(贷款价值比)和严格的清算规则。贷方获得的 APY 包括主流蓝筹池的基础 APY 加上 Alpha 池的基础 APY 以及从配额(quotas)中收取的额外费用。除 Alpha 之外,之后还可能会有其他模块化池。

二、通过风险敞口上限和配额自定义设置来缓解借贷风险

Gearbox V3 将允许为白名单列表中的资产引入整体风险敞口上限(由风险委员会建议和治理),每个白名单资产都会有一个阈值(以相应借贷池基础资产计价),即,从该池借款的所有信用账户中该资产的风险敞口总值(配额 quota )不得超过这个上限。

用作特定 CA 抵押品的资产的实际数量由配额(quota)决定,该配额也以标的资产计价。每个借方都可以为每个中尾资产设置他们想要的任何配额值。设置的配额越大,需要支付的利息就越高。

如果用户在该池中的实际资产价值超过该配额,超过部分将不被计算在内,如果少于配额,则将实际价值视为风险敞口。所有配额的总和不会超过整体风险敞口上限。

Gearbox 表示,这个机制能够在无需增加协议风险的前提下添加长尾、中尾资产等流动性较低的资产,以及其他协议或资产类别,并同时确保流动性可用性和杜绝坏账问题,还将使得跨链或者在 Layer2 上部署成为可能,而不需要担心 Layer2 流动性过低的问题。

三、引入配额利息和重塑代币经济学

V3 还将新引入一种源自配额的利息,借款人支付的额外利息与每项资产的配额有关,而非实质借款金额。该配额利息将支付给 Alpha 池,也就是说,Alpha 池收到的利息包括:主流蓝筹池基础 APY+ Alpha APY+ 配额利息。然后 DAO 会从中收取一定的利息费用。

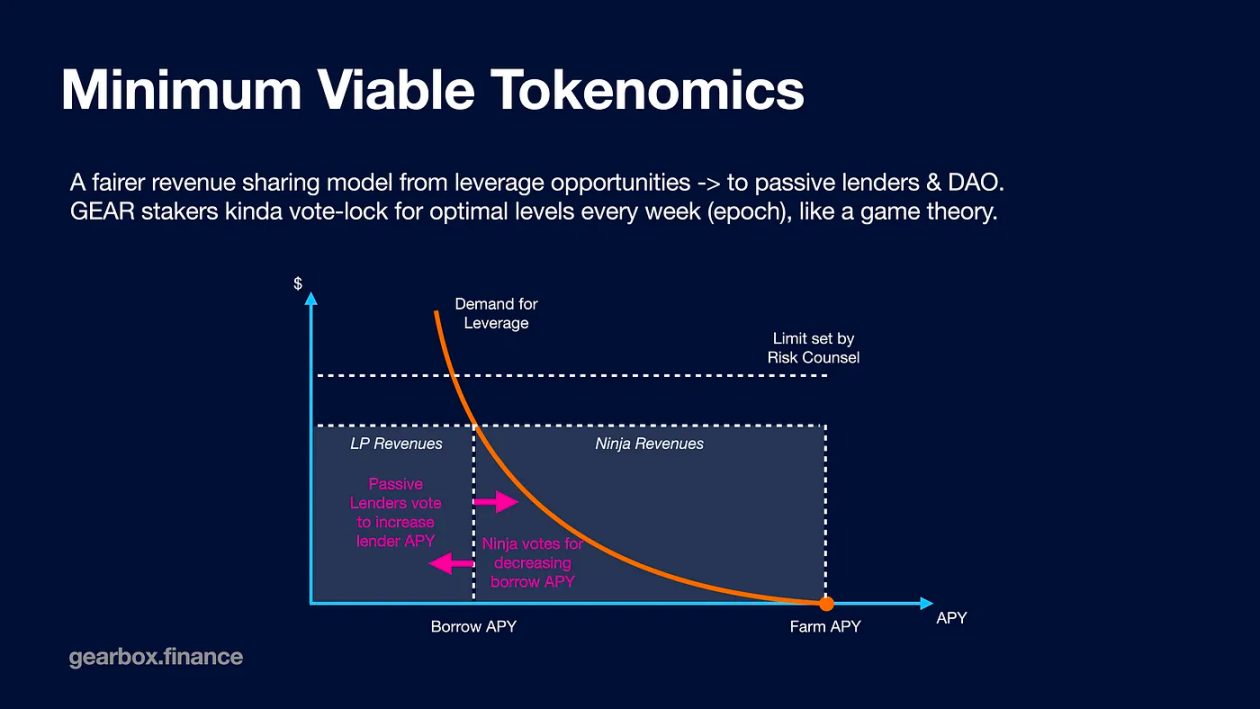

配额 APR 由两部分组成,一部分为支付给 LP 基于敞口风险的最低风险溢价,该值由风险委员会设定,APR 不得低于该值;另外一部分高于最低风险溢价的部分将在杠杆借款人(Ninjas)和 LP 之间进行分成。最大 APR 由经济学委员会估算,这两个值都会定期修订。

Ninjas 和 LP 之间的分成平衡就成了非常值得关注和谨慎的问题,具体分成比例将由 GEAR 代币持有者链上投票决定,GEAR 持有者投票LP bucket 或者 Ninjas bucket,每个 bucket 中 GEAR 的比例决定实际 APR 值。

为了避免漏洞利用和防止 flash-voting 将资金快速偏向某中代币或资金池, GEAR 代币持有者投票锁定的代币,可能会有 1 至 4 周的解质押期。每 epoch 开始都会举行一次投票,不更改选择的投票会自动滚动到下一个 epoch。Stakers也可能会共享一部分额外收入。

此外,V3 也会添加自动化合约 Gearbot,允许信用账户所有者将其活跃账户某些管理委托给第三方,从而进行自动化投资组合管理,如止损、止盈、健康指数自动维护、自动测量管理等活动。除此之外,自动化管理链上基金也将变得更容易创建,存款人不必将其资金托管给第三方。

小结

Gearbox V3 版本预计将于二季度末推出,该版本不仅为主池贷款人创造了额外 Alpha Pool 收益机会,也将添加更多中尾、长尾资产以及多样的 DeFi 和 NFT 协议,除此之外,Gearbox 通过设置白名单资产风险敞口上限和配额自定义的创新机制,能够确保链上有足够的可用流动性并在一定程度上缓解借贷风险,并有希望帮助以太坊和其他其他流动性较低的公链 / 网络生态提供更安全、流动性可用程度更高的杠杆和借贷可组合功能,从而带来更多的可组合性和可能性。

来源:panewslab