撰文:Juan Gadea

翻译:John,ECN

校对:Stephanie,ECN

备受期待的上海升级即将到来,它于 3 月 14 日在 Goerli 测试网上进行测试,并预计在四月的第二个星期上线主网。上海升级是以太坊生态的一个主要地标,第一次允许人们从质押合约中进行提款。

这次升级使得质押行业第一次有机会进行彻底调整。 直到今天,市场参与者都因延迟的奖励机制而面临在不同质押产品间进行高效转换的难题。提款提供了在产品间自由切换的自由,也因此使得用户可以暂停一下验证,尝试新的服务,或找到足够的信心去自己运行一个节点。提款所减少的摩擦将驱动以太坊质押市场进行下一步转型。

普遍的共识是,提款会极大地降低与以太坊质押有关的风险,使其能成为对更多机构和投资者而言更可行的选择。直到现在,无法提款已经妨碍了人们对世界上最有价值的资产之一 ( 价值约为 290 亿美元 ) 的全球库存的访问。很快,质押奖励将可以通过各种行动,包括捐赠和资助公共物品,而可以一直被访问和流动。开启提款功能同样是以太坊微观经济演化的重要一步,对于居家验证者而言,提款带来了急需的现金流,以为他们的运行提供资金(还可能做更多事情)。

在这个背景下,下面我们将介绍一系列在走向上海升级时关注的关键指标,为什么它们是相关的,以及在上海升级前后可能如何改变。解锁以太坊的流通价值流很有可能成为一种推动网络成长和全球采用的主要催化剂,正如 Dune 所说,数据必须流动……在这里,也是时候让 ETH 流动起来了。

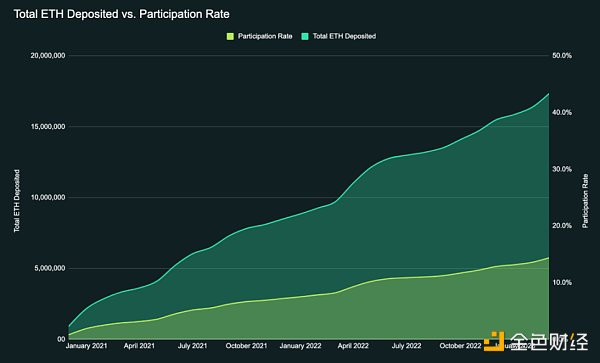

参与率

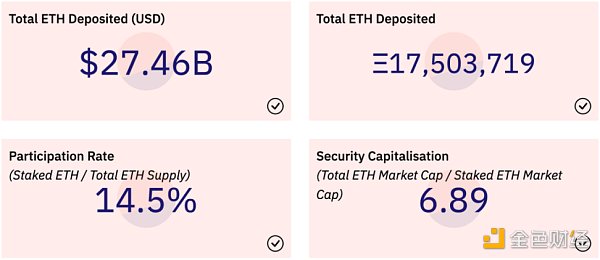

自信标链在 2020 年上线至今,已经有超过 1750 万个 ETH 质押在其上,每个月以 13.4% 的速率稳定增长(现在大约有 54.6 万个验证者为信标链提供安全性),而目前流通的 ETH 数量约为 1.205 亿,网络参与率保持在 14.5% ,但是自从合并 (The Merge) 之后,每月存款增长率已经降低到平均 4% ,表明运行验证者节点的热情有所减退。

来源 : Etherscan, Dune Analytics @obol_labs

在上海升级之后,风险的降低可能会带来参与率的大幅提升,可能在价值上会翻倍,以太坊研究员 Justin Drake 早在 2019 年便已明确指出这个方向,他说大约 3350 万个 ETH 对于网络的安全性来说才是合理的(要达到这个安全阈值,目前质押的 ETH 存款大概需要翻倍)。

但是,尽管开启了提款功能,鉴于目前验证者的年化质押奖励比一些更稳定的选项 ( 比如美国国债 ) 更低,有人为明显下降的质押参与率感到担忧是合理的。

寻找平衡

更加有趣的是,上海升级将让以太坊奖励率更加接近真正的市场均衡。这是第一次奖励率可以实际上上升地更快,创造一个我们所需要的,让质押成熟的双边市场,它不仅会激励更多人质押,还会为那些想要转向新事物的人提供退出机制,这可能会增加验证者奖励 ( 例如,降低验证者数会有效地增加质押者收益 )。

然预计随着提款的到来,参与率可能会翻倍或增长更多,但是不太会达到与其他 PoS 链类似的均衡水平,那些链的参与率通常超过流通量的 60% 或更多。如此高的参与率会导致更低的质押奖励,可能使得它无法吸引验证者参与(如果流通量的 60% 都质押了——即大概 7200 万个 ETH——那么平均一个以太坊验证者的净年化回报会达到约 0.86%)。因此,单纯的经济激励不大可能会维持如此高的参与率。

另外,ETH 作为交易媒介而被广泛使用也会进一步限制参与率,ETH 作为货币意味着很多代币持有者不太想质押他们的币,因为他们可能更喜欢用在其他地方,比如交易,投资。所以即使质押的经济激励更有吸引力,总体的参与率可能还是会因为代币持有者不想把他们的币被长时间锁定而受限。

我们可以这样计算参与率:

参与率 = 质押的 ETH / 总 ETH 供给

来源 : Dune Analytics @obol_labs

关注这个指标的主要原因是以太坊验证者收益与活跃验证者数量成反比,换句话说,随着参与率的下降,网络验证者的奖励会增加,这种动态关系在整个网络里有连锁反应。最基本的验证者行为 ( 也就是验证者进入和退出的过程)会导致这个指标的巨大波动。我们把这看作是一个重要的宏观指标,对其余的行为有下渗效应。

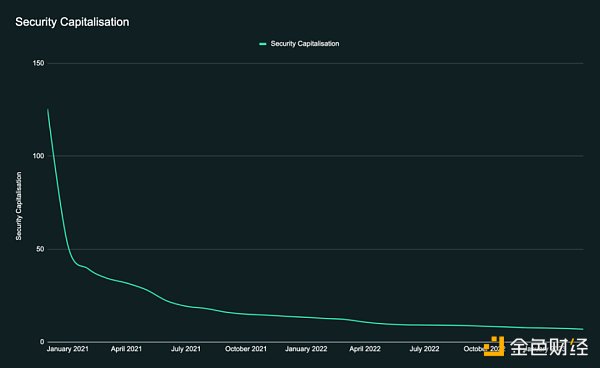

我们还把参与率看作一种以安全计量的倍数,被称为「安全资本化」:

安全资本化 = 总的 ETH 市值 / 质押的 ETH 市值

这个指标代表与这个网络的总市值相比,这个网络所得到的经济安全数。当这个倍数太高时,投机会超过网络安全,反之亦然。

在当前的 ETH 市场资本化情况下,安全资本化达到约 6.89 倍,这比 2020 年 12 月的历史最高值下降了 94.5%,当时这个倍数达到 125.5。

从历史上看,安全资本化一直在每个月稳步下降,随着加密货币市场的成熟和以太坊网络安全接近合理阈值 ( 参考这里 ),投机行为明显减少。随着上海升级后链安全性趋向稳定,看到这个指标走向成熟将会振奋人心。

来源 : EtherScan, Dune Analytics @obol_labs

以太坊质押,路在何方?

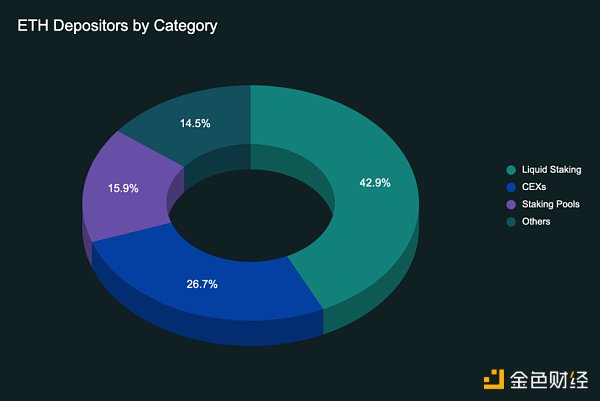

来源: Dune Analytics @obol_labs, @hildobby

在总的参与率的基础上,我们密切地追踪着质押存款进入或退出网络之后的去向,在上海升级之后,质押网络的形貌将有机会发生变化,以适应不同的市场现实,与我们启动信标链的时候有着巨大的不同。

正如上图所示,目前流动性质押协议占有最大市场份额,保持占质押 ETH 的约 43%¹,紧随其后的是中心化交易所。流动性质押协议代表了一个约为 115 亿美元的市场,这个市场还在过去几年一直持续增长,每个月的平均增长率为 28.2%。

正如下表所示,ETH 的总质质押量中相当大的比例仅有四个实体持有—— Lido、Coinbase、Kraken、和 Binance—— 占 ETH 总质押存款的 56%,相当惊人。相比之下,在 Cosmos 上质押的相等数量的 ATOM 是在 18 个验证者实体中分布的。

来源 : Dune Analytics @obol_labs, @hildobby

中心化 vs 去中心化质押的问题在以太坊社区里被广泛讨论。当谈到中心化质押的问题时,仍有一些技术门槛,使得普通人难以运行一个验证者节点。虽然中心化实体让非技术的用户能更容易地进行质押,但为了网络的健康,还是需要进一步努力对质押操作进行去中心化。

对罚没的恐惧和掉线惩罚仍然让质押代币的人们不安,尽管被罚没的验证者数量相对来说仍然较少 (在超过 54.6 万名验证者中只有 229 名验证者被罚没过)。其次,运行一个验证者所需的资金要求(32 个 ETH / 约 5 万美元)使得很多人不得不依赖质押提供商,这自然导致了汇集效应,进一步加剧了现有的质押中心化风险。

目前,人们正在大力推动质押去中心化,其中的一个重点是通过 DVT ( 分布式验证者技术 ) 来引领。DVT 的一些好处 包括:

提高参与度 :通过降低运行验证者节点的门槛,DVT 鼓励更多人参与到质押当中,带来一个更加多元和有代表性的网络。DVT 使得小型验证者能提供与大型验证者相当的运行时间和效率。运行一个节点所需的 ETH 也被降低了,因为多个节点可以组合在一起来满足 32 个 ETH ( 约 5 万美元)的要求来参与验证。

去中心化 :DVT 通过实现一种被称为多运行者验证的结构来实现验证过程的去中心化,也就是验证者职责在一组实体或个人间分配。

安全性 :多运行者验证使得单点故障的风险几乎为零,极大地提升了网络的总体安全性。

提升投资收益率 (ROI):通过提高在线时间,降低罚没风险,DVT 允许质押者优化它们的质押 APR。

灵活性 :DVT 允许验证者节点在不同的配置、客户端、地点和组织下运行,这为质押带来了更大的灵活性并优化了以太坊的客户端多样性。

关于质押的深入指南和科普同样有助于降低技术门槛。在 Dappnode 和 Avado 的引领下,即插即用的质押硬件也越来越受到关注这些努力可能让更广泛的用户更容易参与质押和增加网络节点数,从而提高去中心化水平。

流动质押同样在向更加去中心化的规范转变。Rocket Pool、Stakewise V3、Lido V2 都是流动性质押模型使用模块化方法的例子,用户对如何设置验证者节点有更多的决定权,且将 DVT 作为这些规范设计的核心元素。

最终,中心化 vs 去中心化的质押问题有可能会持续作为辩论主题。虽然技术门槛和质押作为服务的流行使得中心化成为以太坊的一个苦涩现实,但是 DVT 的引入、新的法规范式,以及更多提高可用性 / 提升去中心化的努力可以在长期内带来一个更加民主和安全的网络。用户和质押者理应审慎考虑每种质押方式所涉及的权衡问题,并努力寻求一个平衡且可持续的质押方法。

流动性质押

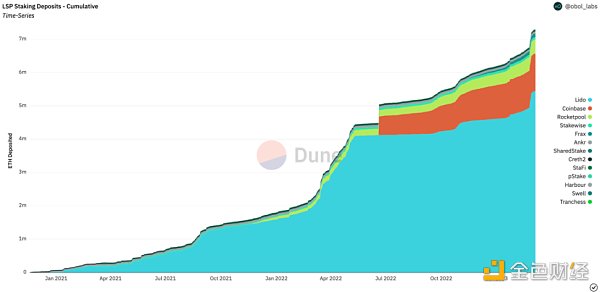

来源 : Dune Analytics @obol_labs, @LidoFinance

另一个值得关注的地方是对 ETH 流入流动性质押池的监听,从个人和集体的角度来看都是如此。正如前文所述,流动性质押目前占有质押市场的最大份额,流动性质押池的精简商业模式能减少质押者在委托他们的代币时的高昂机会成本,使得质押变得非常高效,因此它还可以进一步增长。

流动性质押的目的在于解决传统质押方式的流动性限制问题,它主要是为了解决以太坊的流动性限制,即用户从信标链启动以后就无法提款了,我们相信流动性质押是一个成熟市场的重要组成部分,因为它允许以最直接的方式来普及质押服务。

尽管 Lido 目前在市场占据主导位置,它还是面临着与其他流动质押协议的严峻竞争,比如 Rocket Pool、StakeWise,Frax,都慢慢地形成对 Lido 市场主导地位的挑战。另外 Coinbase 的加入 ( 头部中心化交易所之一,同时也是行业巨头 ) 使得竞争更加激烈了。由于强大的品牌和声誉,Coinbase 在引入大量新的质押者方面处于有利地位,而且人们已经能感受到它占 15.4%的流动性质押市场份额所带来的的影响了。

尽管 Lido 目前在市场占据主导位置,它还是面临着与其他流动质押协议的严峻竞争,比如 Rocket Pool、StakeWise,Frax,都慢慢地形成对 Lido 市场主导地位的挑战。另外 Coinbase 的加入 ( 头部中心化交易所之一,同时也是行业巨头 ) 使得竞争更加激烈了。由于强大的品牌和声誉,Coinbase 在引入大量新的质押者方面处于有利地位,而且人们已经能感受到它占 15.4%的流动性质押市场份额所带来的的影响了。

下表展示了以太坊的头部流动性质押提供商,Lido 以 74.7% 的份额遥遥领先,紧随其后的是 Coinbase 的 15.4%,Rocket Pool 以 5.8%排在第三。当我们离提款越来越近时,市场的新星也会冲击市场。比如像 Alluvial 带着他们的机构流动性质押解决方案,还有 Stader Labs 和 Swell 这样的参与者都有可能在上海升级之前部署他们的产品。在流动质押市场的发展潮流中,EtherFi 也不容小觑。

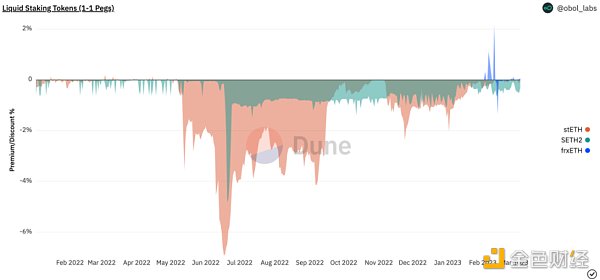

来源 : Dune Analytics @obol_labs , @eliasimos

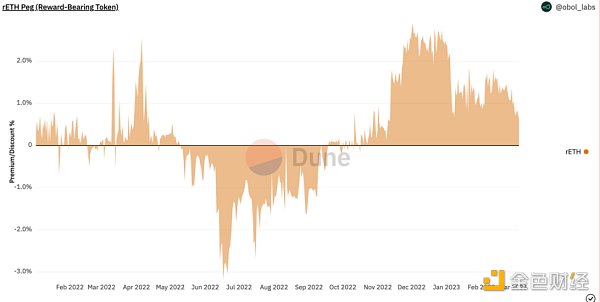

流动性质押市场目前观察到的主要趋势是,大多数流动性质押代币一直以低于其基础价值的价格进行交易。这个现象由不同原因引起,比如市场波动,流动性限制,延迟的现金流导致的短缺。在过去一年,我们已经在流动性质押市场见过几次重大抛售,包括五月 LUNA 的崩塌,六月的 3AC 熔断, 十一月 FTX 的倒下。

由于验证者不再有现金流的问题了,剩下的问题是流动性质押代币 (LST) 将以溢价还是折价交易。提款前,价格一直由有激励的流动性来维持,且由于他们的结构性延迟现金流而面临很强的逆风。现在人们可以取回他们的 ETH 了,这将是 LST 未来交易的一个转折点。但是,预计进入延迟可能长达数周,迫使重量级玩家快速转向 LST,把价格推进溢价区。另外,传统的金融理论表明,验证者应该持有多于 32 个 ETH,因为它附有奖励流。这可谓是新时代的黎明。

但是一个明显的例外是 Rocket Pool,Rocket Pool 的 rETH 一直以溢价交易,这主要是由于对更加去中心化的推动和 Rocket Pool 的机制设计。rETH 的供应与节点运行者增长相关。由于 Rocket Pool 有一组广泛分布的节点运行者,且现在缺乏让他们运行迷你池节点的需求,他们现在有大量的 ETH 在存储池里等待与迷你池验证者配对。由于没有足够的迷你池验证者吸收存款的需求,这促使 rETH 以溢价交易。

下表对比了两种情况:应该与 ETH 以 1 比 1 平价交易的 LST,和相对于 ETH 增值的奖励性代币。奖励性代币的溢价 / 折价来自转换率,它又产生了一个暗含的公允价值率²。

Luna 和 3AC 崩盘引发的混乱给所有 LST 带来了深刻的影响,迫使他们在 2022 年相当一部分时间里以严重的折价进行交易。Lido 的 stETH 基本全年都在以折价交易,特别是五月到八月之间,平均折价 -1.42%。但是在那以后它就恢复过来了,并且现在以接近它的锚定价进行交易。Stakewise 的 sETH2 同样在过去一年努力维持平价交易,但是最近也也恢复过来了,而且交易价格接近平价。相反,frxETH 自十月上线以来就一直保持相当稳定,除了一些例外很少偏离锚定价。

RocketPool 在五月 Luna 崩盘前一直以溢价交易。正如大多数 LST 一样,它的交易价格严重折价,直到 10 月,它才开始恢复平价。目前,它又回归了溢价交易, 2022 年 10 月以来平均高出 1.78% 的隐含公允价值率。

来源 : Dune Analytics @obol_labs, @eliasimos

来源 : Dune Analytics @obol_labs, @rp_community

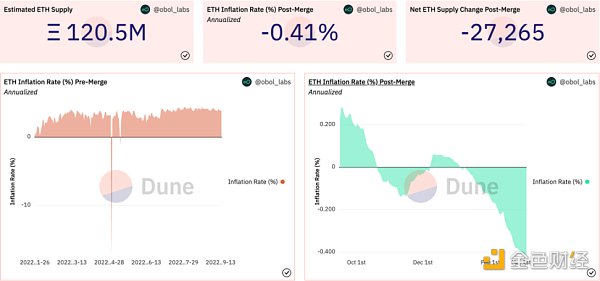

ETH 通货膨胀

在报告的最后,我们想谈谈以太坊的通货膨胀问题。在 2022 年 9 月,以太坊共识从工作量证明 (PoW) 转换为权益证明 (PoS),随着执行层上不再增发代币,ETH 趋向通缩状态,社区把这个概念称为超稳健货币 (Ultrasound Money)。

与前几年相比,这带来了通货膨胀的大幅下降。在 2022 年,ETH 的通货膨胀率平均保持在大约 4%。然而,合并后,年化通胀率达到让人惊叹的 4%,因为合并以来,ETH 的流通供给有效减少了大约 2.73 万个 ETH,减少了 0.023%。

来源 : EtherScan, Dune Analytics @obol_labs, @blockworksres

以太坊上的交易需要一笔用 ETH 支付的基本费用才会被视为有效(参考 EIP-1559)。费用在交易过程中被烧毁,减少了流通中的 ETH。费用烧毁基础在 2021 年 8 月的伦敦升级中上线,此后一直保持至今。

更简单地说,当更多人使用以太坊主网交易时,更多的 ETH 就会被烧毁来作为交易费用。这带来了 ETH 供应的通货紧缩压力,这在重大的链上事件 ( 如 NFT 空投或市场抛售 ) 中会特别明显。

由于不同原因,上海升级前后, ETH 通胀率可能会经历一次大幅下降,但很大程度上是由于提款的机会,它允许大约 290 亿美元的验证者余额能以无需许可的方式在链上转移。

当该余额有效地影响市场时,将发生大量的链上交易,导致大量费用被烧毁。另外,由于生态资产的价格较低,验证者可能直接把他们的 ETH 换成其他蓝筹代币。这可能导致通胀率的急剧下降,类似于 2022 年 5 月 1 日 Otherside Mint (BAYC) 事件里观察到情况。

然而,验证者余额不会马上全部涌入市场,以太坊规范对部分提款的笔数进行了限制:每个 epoch 256 笔(部分提款就是提出超过 32 个 ETH 部分的余额,即质押奖励)。这意味着一天可以处理 57600 笔部分提款。目前验证者的数量(约 54.6 万名)如果全部都想部分提款的话,需要大概 9.48 天才能完成,这会导致奖励转存可能持续几天。对于想退出验证者集的验证者,来自 Blockworks Research 的 WestieCapital 制作了一个有参考性的图表,描绘了在特定时间,根据想要退出验证者集的验证者百分比,提款等待期将持续多久。

结语

即将到来的以太坊上海升级将标志着这个网络路线图的一个重要里程碑,并且是整个质押行业的一次重置。启动提款后,市场参与者将能够自由地改用其他质押产品,并且摩擦的减少会改变质押市场的格局。提款还会极大地降低与以太坊质押相关的风险,引进下一波的投资者和机构。

总体上降低以太坊的风险将提高网络参与率,因为质押变成了加密市场的无风险债券,使人们能够积极参与到为公共区块链网络提供安全性中。

在 Obol,我们将作为更大型上海升级基础设施过渡的一部分进入市场,以帮忙准备增加质押进以太坊网络里的 ETH 的验证者提供安全性。分布式验证者技术(DVT)通过把验证者罚没风险几乎降为零,同时为行业提供高度可用的验证者,进一步对以太坊质押进行去风险(Obol labs 在 2022 年 12 月 30 日于以太坊主网上第一次上线了分布式验证者(DV)集群——详情参考这里)。

去中心和模块化规范将使流动性质押成为质押行业下一波浪潮幕后的驱动力,像 Lido V2,Stakewise V3 和 Rocket Pool。通过给予质押者在节点运作上更大的控制力,流动性质押会在提升去中心化的同时给用户活跃参与网络赋权。随着这一领域的发展和成熟,我们可以期待在质押行业看到更广的采用和更好的创新。

随着以太坊社区的发展,我们必须努力支持正在提高网络安全性和韧性的工作。DVT 的部署与提款的一起推出将使得质押成为一个新且富有成果的生态,并具备以健康的方式茁壮成长的所有必要元素。

在我们即将迎来上海 /Capella 升级之际,我们邀请你阅读我们的 Dune ETH 质押生态系统 dashboard 来获取其他重要见解——链接

报告和 dashboard 的制作要特别鸣谢 @hildobby @eliasimos @LidoFinance @BlockworksRes @rp_community 提供的开源资料

注释:

1.信标链存户的市场份额是大致数据,因为不是所有地址都对应不同实体

2.奖励性代币计算公式:ETH/rETH 转换率→隐含的 rETH 公允价值→实际 rETH 价值→rETH 溢价 / 折价

3.计算方法是平均验证者余额 x 活跃验证者的数量 x 3 月 6 日的 ETH 价格 (1560 美元)