「弃Silvergate转Signature」?一窥加密银行龙头的未来走向

在 SilverGate 因未能按时提交 10-K 报告而遭遇 FUD 的当下,同为加密友好型银行的 Signature Bank 在 3 月 2 日提交 10-K 报告,并于 3 日公布 2023 Q1中期财务状况更新,向市场证明自己的持续运营能力。

两家银行跟 FTX 暴雷事件都密不可分,均遭受参与其中或知情不报的质疑和指控。但是 Signature Bank 在 2022 年Q4宣布减少加密客户的存款份额,并同期获得超过 100 亿美元左右的贷款,以缓解用户提款造成的流动性危机。

截止目前,Signature Bank 的财务状况逐步稳定, Coinbase 、 Circle 等机构纷纷“弃 Silvergate 转 Signature”,本文将汇总 10-K 报告和 2023 Q1中期报告精要,一窥加密银行龙头未来走向。

加密 存款占总存款 20%

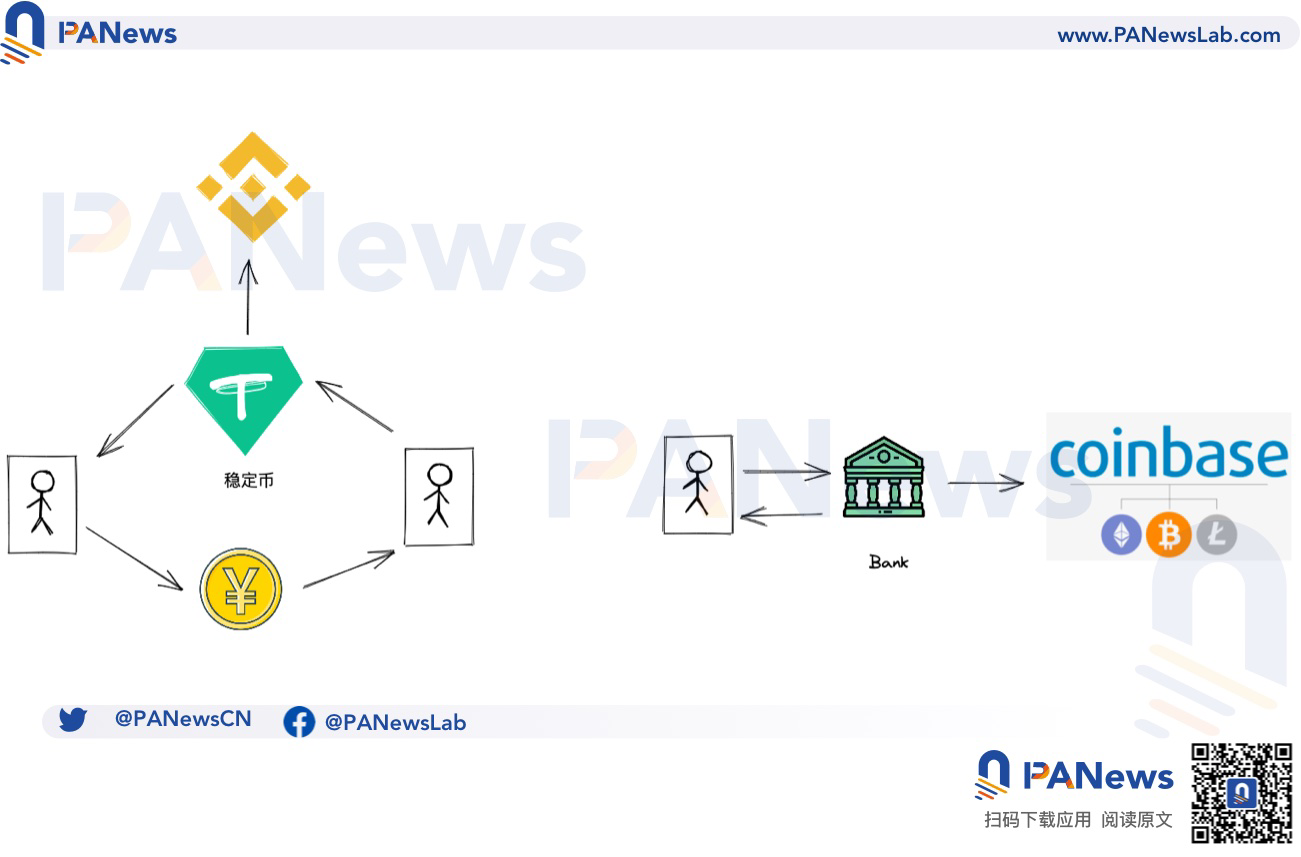

Signature Bank 是美国加密生态的重要一环和背后支柱。不同于 币安 、火币和 OK 等华人 交易所 的 C 2C出入金模式,加密友好型银行给予了美国等地区客户合法的法币出入金通道。换句话说,在华人系交易所中,市场运作的核心是 USDT 等 稳定币 ,它们承担着法币出入金和加密市场交易对定价的双重作用,而在 Coinbase、 Kraken 、FTX 等海外交易所内,整个架构的基础都是银行,不论是 Silvergate 的 SEN 还是 Signature 的 SigNet,都承担着连接加密 货币 和法币的桥梁作用。

这样做的好处实际上要优于稳定币体系,如果没有 FTX 暴雷危机的话。监管部门可以直接根据银行监管体系来追踪资金流向,交易所和机构等客户也可以放心在银行存放大额资金,个人散户也免去汇兑资金带来的 安全 问题。

Signature 的发迹跟加密货币市场,尤其是交易所密不可分。2018 年 Signature 进入加密市场,主要面向交易所、 投资 机构、比特币矿工和 OTC 以及做市商和稳定币发行方提供服务。2019 年,推出基于区块链的 Signet 网络,这也成为吸引加密客户的主要手段。

在遭遇 FTX 事件后,大部分加密友好型银行均遭遇经营危机。目前的信息披露中,Signature 最早在 2020 年 6 月 Signet 便探测到 FTX 可能存在欺诈行为,但是为了自身利益选择了熟视无睹。2022 年Q3,大部分加密友好型银行均出现严重的存款流失问题,按存款金额计, 2022 年Q3,两家最大的加密银行 Signature Bank 和 Silvergate 分别报告了 8.9% 和 10.8% 的季度跌幅。

2022 年第四季度 Signature 宣布将逐步压缩加密货币存款份额,并逐步退出稳定币市场业务,清退了一些小规模的账户,理想目标是降至 15% 以下,计划减少 80-100 亿美元。截至 2022 年 12 月 31 日,Signature 存款总额减少了 175.4 亿美元,其中加密资产减少了 123.9 亿美元,存款总额降低至 885.9 亿美元,加密存款总额为 177.9 亿美元,占总存款的 20 %左右

目前,Signature 有 1103.6 亿美元的总资产,共计有 885.9 亿美元的存款,以及 742.9 亿美元的贷款, 80.1 亿美元的股权资本和 51.7 亿美元的管理资产。从存款结构而言,无息存款和 NOW 存款(可转让支付命令帐户,计息的活期存款)占 2022 年 12 月 31 日总存款的 35.6 %,定期存款占总存款的 2.98 %。

事实上,Signature 的业务多元化是可主动降低加密存款的前提。Signature 在 2021 年便启动面向企业的 金融 业务,在 2022 年Q2启动面向医疗保健方面的业务。业务多元化也是成功的,Signature 2022 第四季度的净收入为 3.01 亿美元,而年净收入达 13 亿美元。

一览 Signature 重要发展节点

现金流不稳健,但具备充足偿付能力

Signature 主要的问题在于现金流仍然不稳健,大约 260 亿的证券投资业务无法及时响应流动性需求,其中主要为 MBS(Mortgage-Backed Security,不动产抵押贷款证券),叠加还有大量的贷款需要 2 年以上的回款周期,并不能立刻响应提款需求。截至 2022 年 12 月 31 日,虽然 Signature 宣称大约 98% 的融资贷款都有抵押物,但也有部分无担保的贷款,通常是提供给拥有大量净资产的个人。

此前 1 月份,华尔街日报报道,FHLB(美国联邦住宅贷款银行)曾在 2022 年第四季度向 Signature 提供了 100 亿美元贷款。在这笔贷款的支持下,Signature 仍然可维持的正常运行,为客户提供存贷款服务。但同时,Signature 也被要求在每年年初,必须持有未支付的住宅抵押贷款和相关债务本金总额的 1.0 %的联邦储蓄银行的股票。截至 2022 年 12 月 31 日,FHLB 持有 102.1 亿美元的商业房地产贷款和 184.5 亿美元的证券,其中部分被用来充当抵押品。

从 10-K 报告来看,Signature Bank 的多元化业务是成功的,并且也并未真正放弃加密市场,其仍然保持跟大部分主流交易所的合作,目前的现金流也具备较为充足的偿付能力。但因为 Signature 限制小额活动,币安、Coinbase 和 Kraken 都在逐步针对与 Signature 合作的非企业或散户账户进行限制措施,这对散户来讲并不友好,意味着又少了一个资金出入的渠道。

3 月 3 日,Signature 公布其 2023 年Q1的财务更新说明,主要聚焦点在于存款结构的更新。2023 年Q1平均存款额为 887.9 亿美元,高于 2022 年 12 月 31 日的 885.9 亿美元,但低于 2022 年Q4的 986 亿美元。净存款额减少了约 8.26 亿美元,其中存款增加了 6.82 亿美元,但是取款达到了 15.1 亿美元。

并且,持续压缩贷款规模,以缓解现金流压力,减少较大业务线的贷款余额, 现货抵押贷款额减少约 17.1 亿美元,并且保证不会以加密资产为贷款抵押物。

目前来看,Signature 的财务状况远比 Silvergate 要好,但收紧与加密用户的合作也成为加密圈的阵痛。